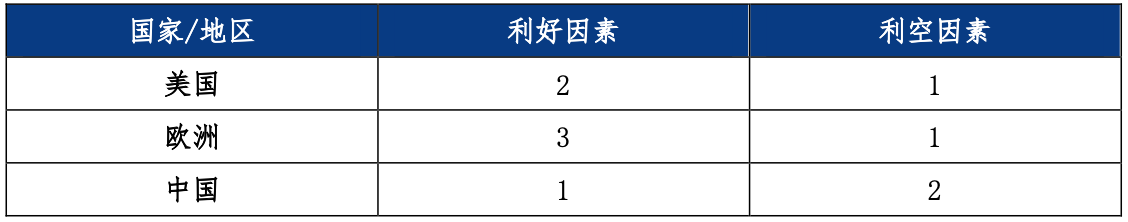

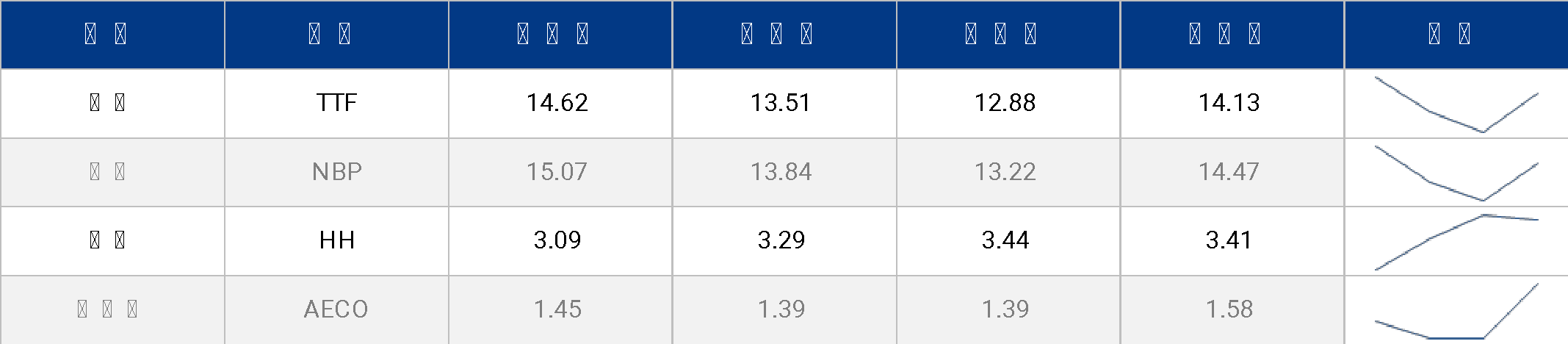

美国方面,亨利港(NG)期货价格周内呈冲高趋势,由于区内天然气产量不断减少,气温预报不断升高,芝加哥、费城、纽约等地未来将迎来高温,带动制冷发电需求的增长;10日EI Paso天然气1104号管线因亚利桑那州拉巴斯县帕克城计价站的燃气泄漏和阀门起火而关闭,事故发生后,该站被隔离,管道减压,至11日解除风险。天然气价格不断回落。

欧洲市场,挪威天然气供应仍未恢复,俄罗斯-乌克兰天然气管道输送将于24年底终止,虽然供应仍有较强的不稳定性,但由于区内较为充足的库存导致欧洲天然气价格回落。

重点数据趋势

· 上游再度推涨,供应充足。

· 端午假期,贸易流动减弱。

· 下游高价接货抗拒。

1. 国际天然气市场周度综述

a)市场概况

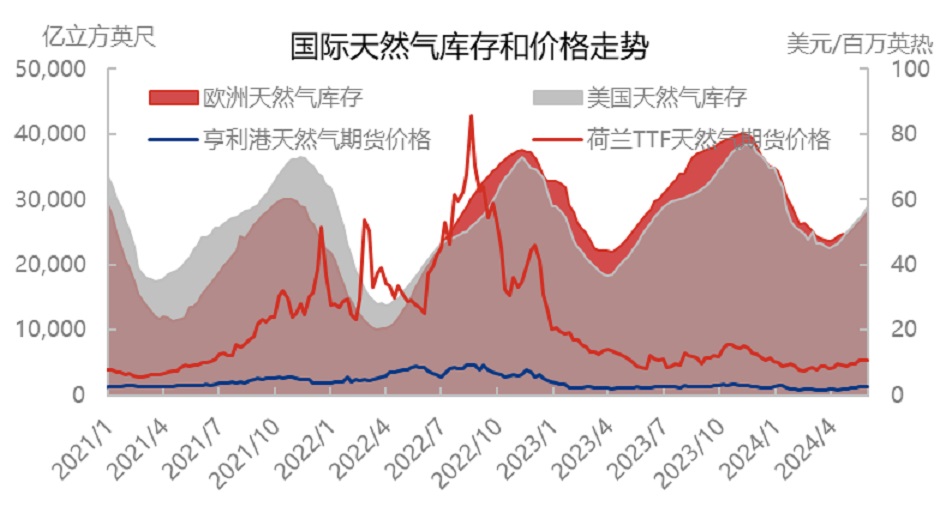

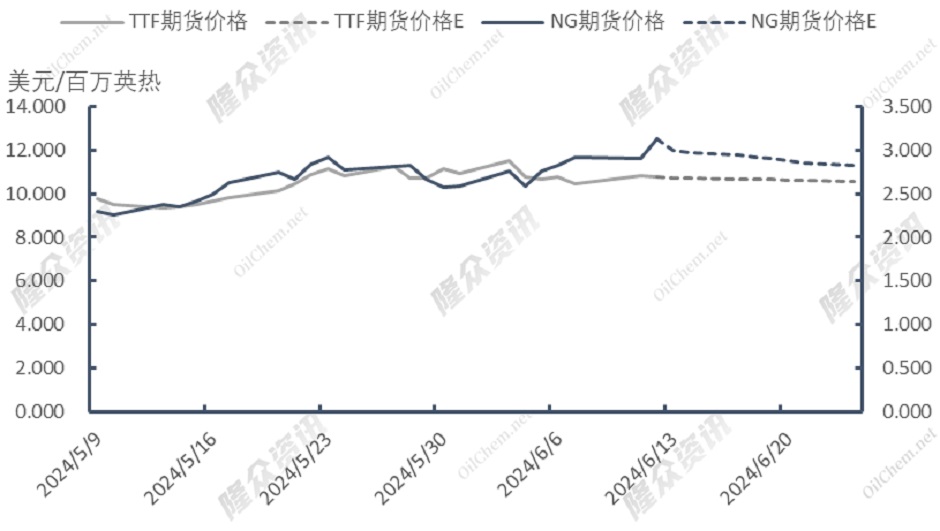

截至6月11日,美国亨利港天然气(NG)期货结算价格为3.129美元/百万英热,环比上周期(06.04)上调0.543美元/百万英热,涨幅为21%;荷兰天然气(TTF)期货价格为10.751美元/百万英热,环比上周期(06.04)下调0.045美元/百万英热,跌幅为0.42%。

美国方面,亨利港(NG)期货价格周内呈冲高趋势,由于区内天然气产量不断减少,气温预报不断升高,芝加哥、费城、纽约等地未来将迎来高温,带动制冷发电需求的增长;10日EI Paso天然气1104号管线因亚利桑那州拉巴斯县帕克城计价站的燃气泄漏和阀门起火而关闭,事故发生后,该站被隔离,管道减压,至11日解除风险。天然气价格不断回落。

技术面来看,美国亨利港期货(NG)为上涨趋势,美国亨利港期货(NG)价格至3.1美元/百万英热附近,KDJ中位金叉,MACD双曲线高位金叉,缩量上行,美国亨利港期货(NG)价格本周内呈上涨趋势。

欧洲方面,欧洲市场库存保持高位,根据欧洲天然气基础设施协会数据显示,截至6月10日,欧洲整体库存为818wh,库容占有率72.14%,环比上日增加0.2%,欧洲市场库存保持充足。

欧洲市场,挪威天然气供应仍未恢复,而俄罗斯-乌克兰天然气管道输送将于24年底终止,目前为了防止俄乌冲突破坏欧洲大陆的能源供应,欧洲官员正在就保持俄罗斯—乌克兰管道继续输送天然气进行谈判,欧洲正在与乌克兰的同行讨论如何保持这条管道明年运行,虽然供应仍有较强的不稳定性,但由于区内较为充足的库存导致欧洲天然气价格回落。

现货价格来看,美国亨利港天然气现货价格预计为2.81美元/百万英热,环比(06.04)上调0.23美元/百万英热,涨幅为8.91%。加拿大天然气(AECO)现货价格为0.663美元/百万英热,环比(06.04)下调0.231个百分点,跌幅为25.86%。

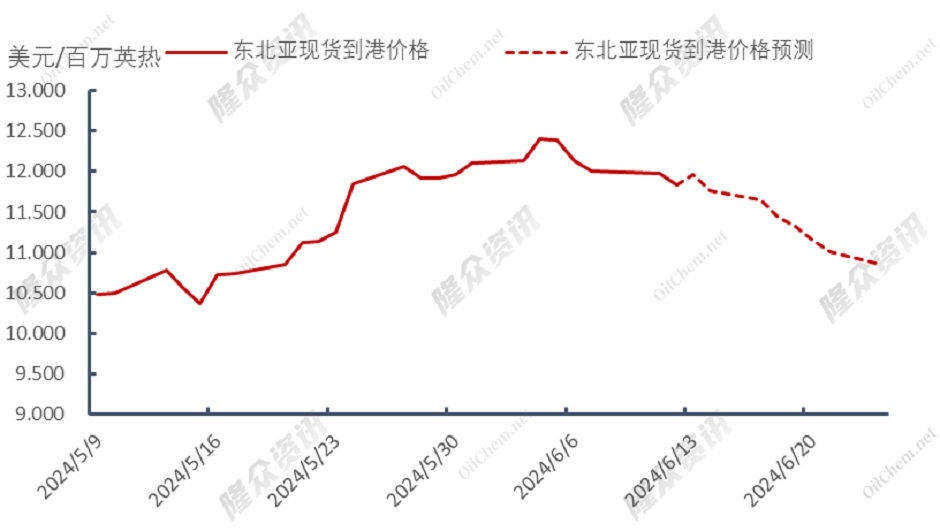

主消费地现货价格呈下降趋势,东北亚现货到港中国(DES)价格为11.83美元/百万英热,环比(06.04)下调0.58美元/百万英热,跌幅为4.67%;TTF现货价格为10.756美元/百万英热,环比(06.04)下调0.088美元/百万英热,跌幅为0.81%。

市场整体供应仍旧保持充足,但挪威天然气供应仍旧尚未恢复,雪佛龙位于澳大利亚的惠特斯通海上天然气设施已经暂停了生产,以完成对燃料系统的维修。该设施已从6月10日晚上11点左右开始暂停该平台的运营。由于该平台为惠斯通的陆上设施提供天然气,液化天然气和国内天然气生产也被暂停,对现货价格形成支撑。

图表1 国际天然气市场价格

单位:美元/百万英热

b)库存

截至05月31日当周,根据美国能源署报告显示,美国天然气库存量为28930亿立方英尺,环比上涨980亿立方英尺,涨幅3.5%;库存量比去年同期高3730亿立方英尺,涨幅14.8%。较5年历史均值高5810亿立方英尺,涨幅25.1%。

截至05月31日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为28002亿立方英尺,较上一周上涨714亿立方英尺,涨幅2.6%;库存量比去年同期高430亿立方英尺,涨幅1.6%。

欧美两地天然气库存保持同期高位,市场保持供大于求的局面,欧洲下游工业需求有所减弱。

图表2 国际天然气库存趋势

c)液态进出口

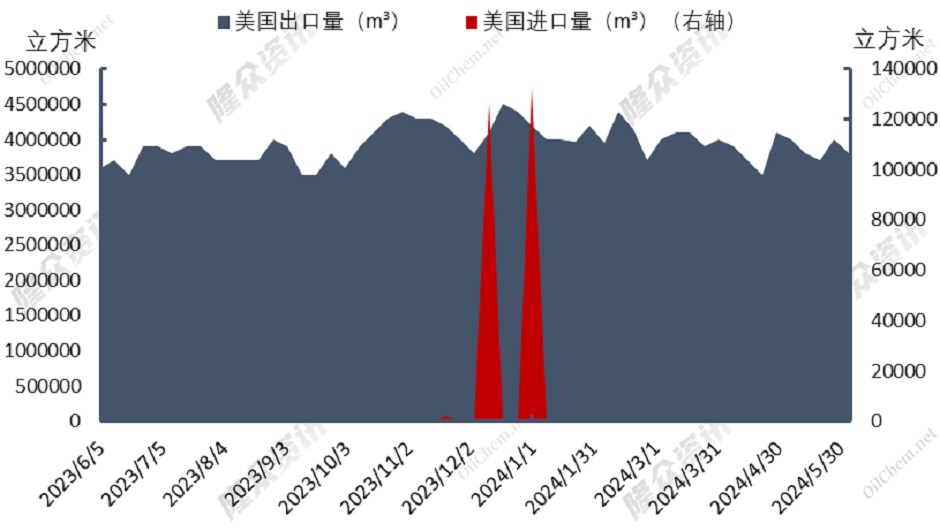

本周期(06.10-06.16)美国预计进口量为0m³;美国预计出口量为3900000m³,环比上周期实际出口量3800000m³上涨2.63%。

欧洲挪威供应尚未恢复,且澳大利亚威斯通天然气终端检修,随着北半球气温逐渐升高,天然气制冷发电需求增加,将带动美国LNG出口增加。

图表3 主要消费地液态进出口情况

2. 中国LNG市场周度综述

a)市场概况

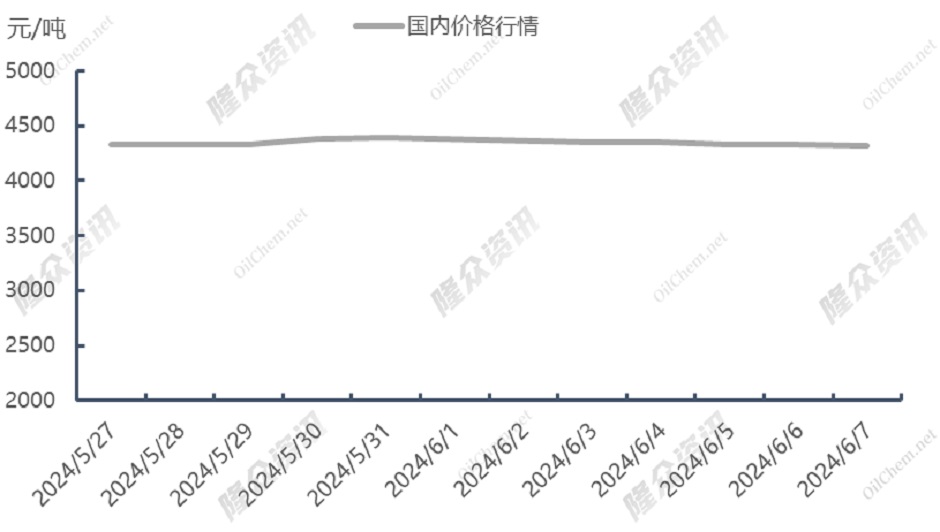

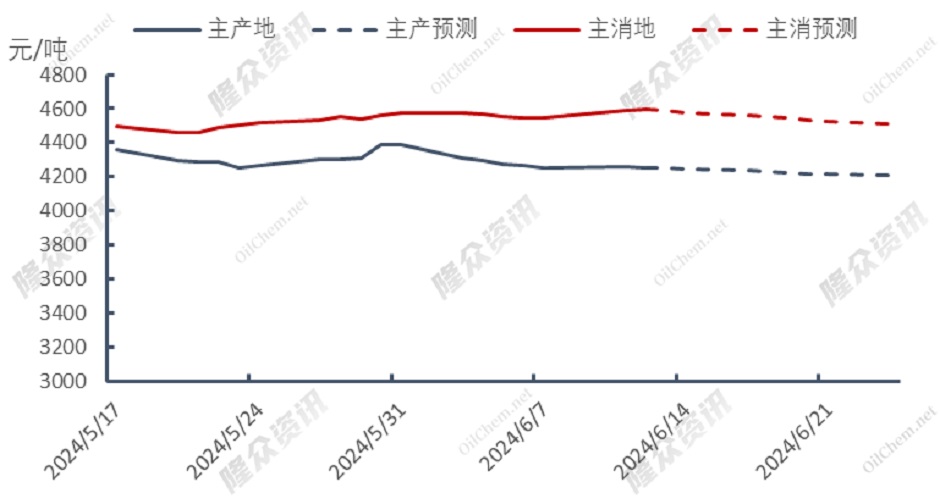

截至6月12日,LNG接收站价格报4524元/吨,较上周(06.05)上调2.12%,同比上调10.34%;主产地价格报4255元/吨,较上周(06.05)下调0.47%,同比上涨14.11%;LNG全国接货平均价格报4597元/吨,较上周(06.05)上调0.97%,同比上涨14.35%。

本周国内天然气市场价格整体呈上涨趋势,供应方面,液厂销售迟滞,持续降价销售,接收站受现货成本推涨影响再度涨价销售;需求方面,国产液销售半径增加,低价资源销售尚可,但市场需求整体有所下降。

截至6月12日,当日国内LNG工厂总库存量40万吨,环比上周(06.05)上调8.64%。液厂高价资源销售困难,带动工厂库存不断增加。

图表4 国内LNG价格走势图

b)供给

本周(06.07-06.12)国内253家LNG工厂开工率调研数据显示,实际产量72483万方,本周三开工率57.2%,环比上周下调2.4个百分点。本周三有效产能开工率59.14%,环比上周下调3.16个百分点。新增停机检修工厂数量为2,产能共计100万方/日;新增复产工厂数量为2,产能共150万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能17925万方/日,长期停产28家,闲置产能729万方/日,有效产能17196万方/日。)

海液方面,本周期国内15座接收站共接收LNG运输船23艘,接船数量较上周增加11艘,到港量141.9万吨,环比上周84.92万吨增加67.1%。本周期主要进口来源国为澳大利亚、马来西亚、俄罗斯到港量分别为83.51万吨、20.07万吨、12.33万吨。分接收站来看,国网天津、中海油大鹏各接船3艘,中石油曹妃甸、中海油北仑、申能上海各接船2艘,其余接收站各接船1艘。

c)需求

本周(06.05-06.11)国内LNG总需求为77.27万吨,较上周(05.29-06.04)减少4.91万吨,跌幅为5.97%。海液方面,国内接收站槽批出货总量为15070车,较上周(05.29-06.04)16724车减少9.89%;国内工厂出货总量为45.62万吨,较上周(05.08-05.14)减少3.06%。

上游资源供应充足,上游挺价出货意向强烈,但下游高价接货抗拒,市场总需求减弱。

3. 中国LNG市场分行业概况

a)工厂加工利润

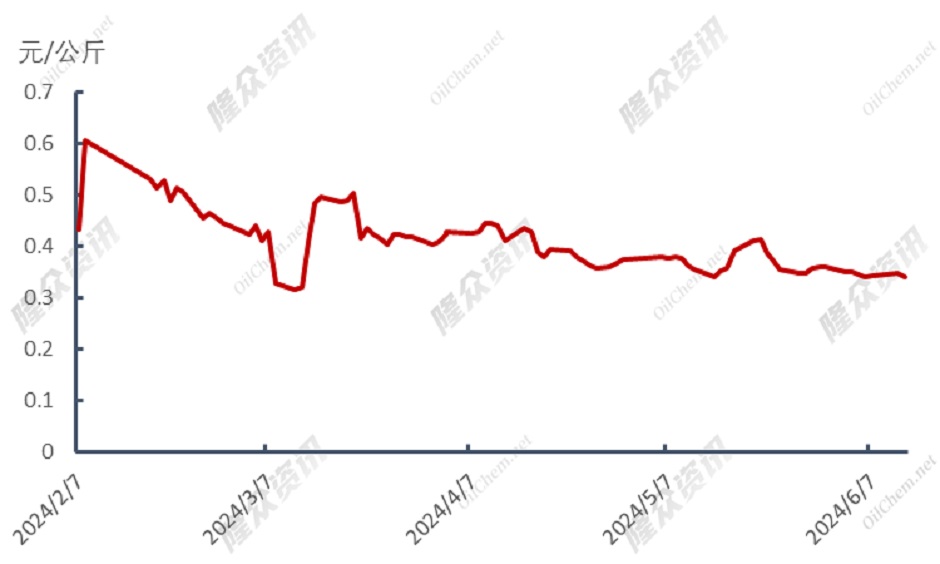

2024年6月(5月31日8:00-6月30日8:00)西部LNG直供工厂气源竞拍折合成本4545-4875元/吨,成交量28500万方,无流拍。工厂成本稳定,液厂涨后出货不畅,价格有所下降,工厂利润负值持稳。

图表5 西北工厂理论生产利润走势(以内蒙为例)

b)加气站零售利润

截至6月12日,国内LNG气站平均利润为0.341元/公斤,较上周下调0.003元/公斤。

图表6 国内采样LNG加气站零售利润统计

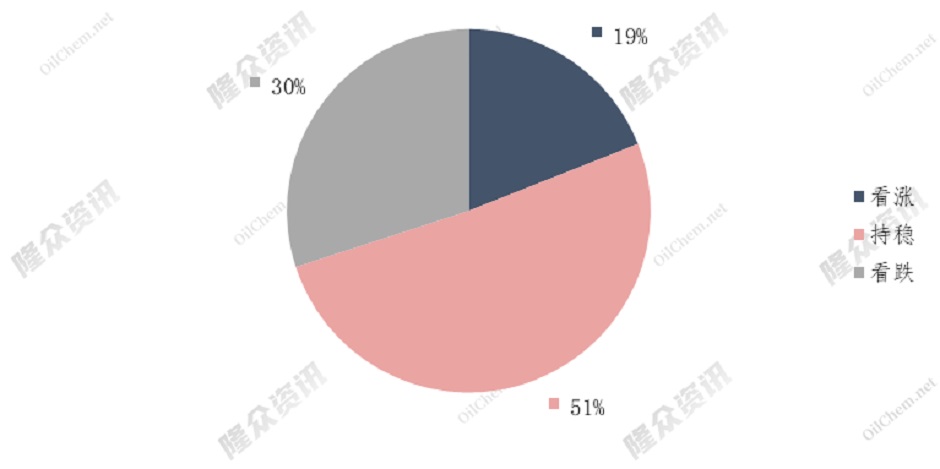

4. 市场心态调研

国内主流观点1:当前价格仍未到达上游工厂成本,预计价格将以弱势持稳为主。

国内主流观点2:高价之下下游需求疲软,并且今日开工率有增加趋势,物流市场运费低廉,预计下周不排除降价的可能性。

国际主流观点:北半球热浪来袭,各地天然气储备较为充足,市场难以炒作,市场价格或将小幅回落。

图表7 LNG行业下周心态调研

5. 下周价格预测

a)国内价格预测

国内价格将小幅下行,由于上游持续挺价出货,下游需求遭到打压,下游高价接货抗拒,预计未来市场价格将小幅下行。

图表8 下周国内LNG价格预测

b)国际价格预测

东北亚地区市场价格将呈涨后下降趋势,澳大利亚威斯通进入检修期,市面LNG供应有所下降,但由于消费地市场供应较为充足,现货价格或将涨后下降。

图表9 下周东北亚现货LNG价格预测

TTF期货价格将呈下降趋势。目前欧洲区内库存超过70%,库存同期十分充足,且由于下游需求疲软,LNG进口需求难以提振,预计未来TTF期货价格将有所下降。

美国天然气期货价格(NG)将呈下行趋势,北半球热浪来袭带动NG期货价格上探,但市场高价接货较为抗拒,预计美国天然气期货价格(NG)将呈下行趋势。

图表10下周国际期货LNG价格预测

为了把控价格波动风险,可参与天然气期货市场。但目前国内暂无天然气期货,放眼国际市场,上文提过的亨利港天然气期货(合约代码:NG)是全球领先的衍生品市场

芝商所旗下的天然气期货合约,与国际天然气市场具有紧密的联系,能够反映美国天然气市场的价格情况,也是全球天然气市场定价基准之一。目前亨利港天然气期货合约是全球交易量最高的天然气期货合约之一,流动性充裕,日均交易量超过43万份,市场参与者建仓或平仓都十分便利,而且有助于增强该合约的价格发现功能。了解更多,请访问芝商所亨利港天然气期货合约专页(https://www.cmegroup.cn/henryhub/),或关注芝商所微信公众号(ID:cmegroup)。更紧贴市场行情,请前往芝商所网站https://go.cmegroup.com/l/502091/2018-09-19/4r494l,免费订阅

天然气市场周报,每周四准时获取最新资讯。

声明

本报告仅供山东隆众信息技术有限公司(隆众资讯)的客户使用,未经隆众资讯授权许可,严禁任何形式的转载、翻版、复制或传播。如引用、刊发,须注明出处为隆众资讯,且不得对本报告进行任何有悖原意的引用及修改。

本报告所载信息为隆众资讯认为可信的公开信息或合法获取的调研资料,隆众资讯力求但不保证所载信息的准确性和完整性。本报告中的内容仅供客户参考,不构成任何投资、法律、会计或税务的最终操作建议,任何人根据本报告作出的任何投资决策与隆众资讯及本报告作者无关。

若对本报告有疑议,请致信pengt oilchem.net邮箱,我们将及时反馈处理。