美国方面,美国亨利港(NG)期货价格周内呈上涨趋势,有迹象表明Freeport LNG的原料气需求比预期提前了一个多月增加,Freeport工厂的三列液化装置中的两列将一直关闭到5月进行检查和维修,而3号装置正在运行。

欧洲市场,目前LNG供应仍以美国为主,市场供应稳定,市场对未来供应问题担忧加剧,带动价格上涨。

重点数据趋势

· 清明假期来临,供需双减。

· 贸易流动减少,下游就近采购。

· 上游供应保持充足,部分液厂检修。

1. 国际天然气市场周度综述

a)市场概况

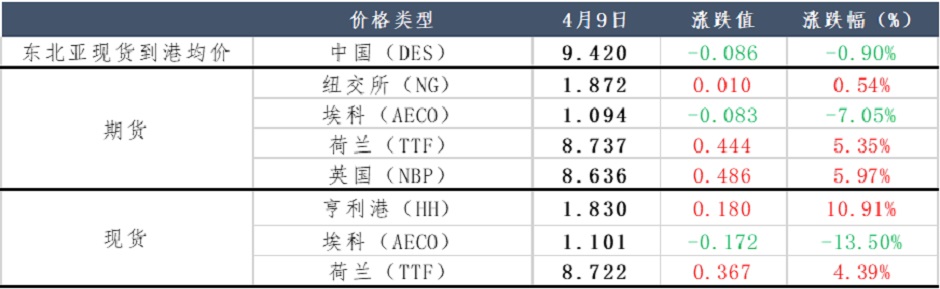

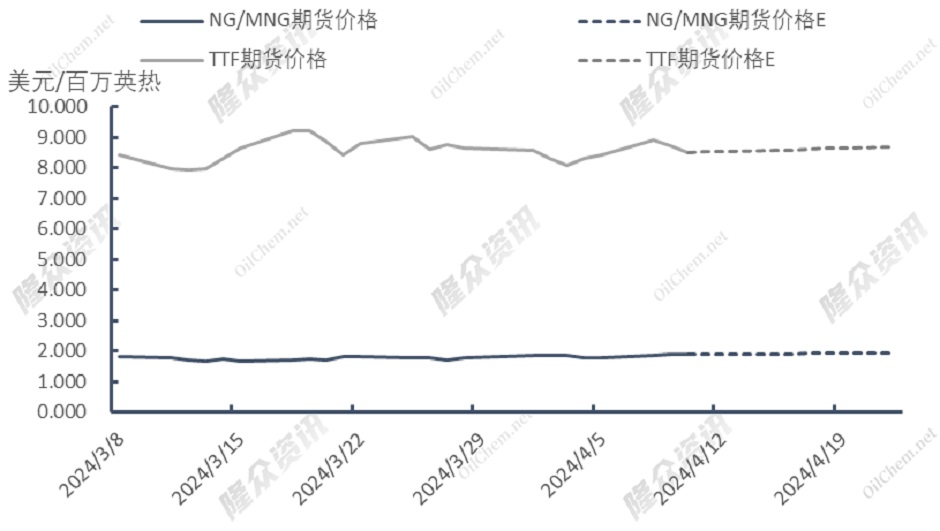

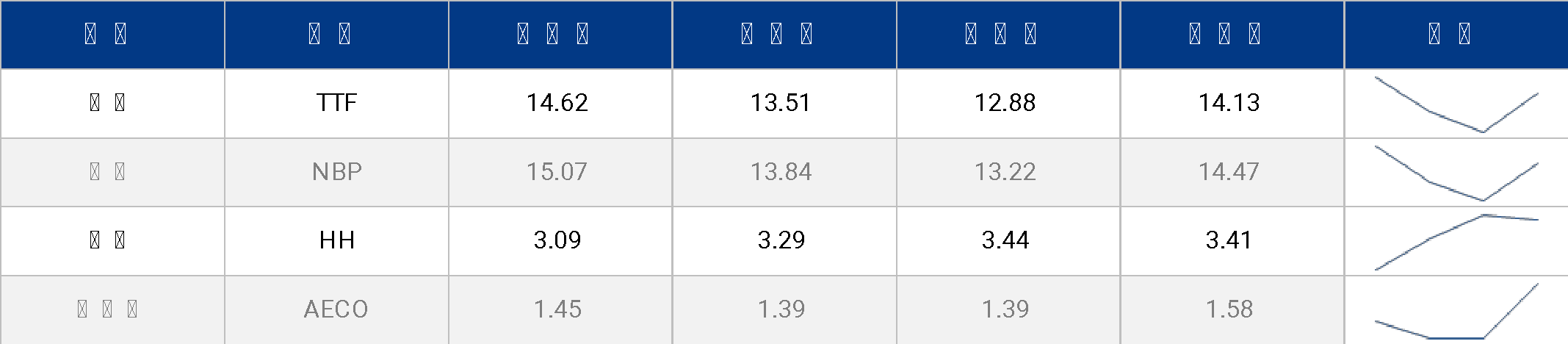

截至4月9日,美国亨利港天然气(NG)期货结算价格为1.872美元/百万英热,环比上周期(04.02)上调0.01美元/百万英热,涨幅为0.54%;荷兰天然气(TTF)期货价格为8.737美元/百万英热,环比上周期(04.02)上调0.444美元/百万英热,涨幅为5.35%。

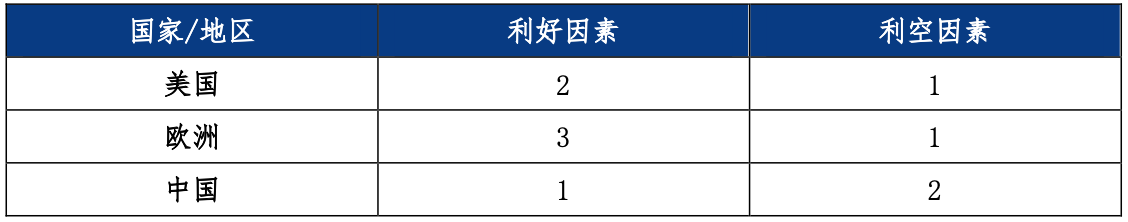

美国方面,美国亨利港(NG)期货价格周内呈上涨趋势,有迹象表明Freeport LNG的原料气需求比预期提前了一个多月增加,Freeport工厂的三列液化装置中的两列将一直关闭到5月进行检查和维修,而3号装置正在运行,流入自由港工厂的天然气量上升至约13亿立方英尺/日,高于周一的9亿立方英尺/日,前七日的均值为8亿立方英尺/日,LNG出口需求增加带动价格上涨。

技术面来看,美国亨利港期货(NG)为上探趋势,美国亨利港期货(NG)价格至1.86美元/百万英热附近,KDJ高位乏力,MACD曲线升至零轴附近,美国亨利港期货(NG)价格本周内呈上涨趋势。

欧洲方面,欧洲市场库存有所反弹,根据欧洲天然气基础设施协会数据显示,截至4月10日,欧洲整体库存为685wh,库容占有率60.87%,环比上日增加0.19%,欧洲市场库存保持适宜。

欧洲市场,目前LNG供应仍以美国为主,市场供应稳定,市场对未来供应问题担忧加剧,带动价格上涨。

现货价格来看,美国亨利港天然气现货价格预计为1.83美元/百万英热,环比(04.02)上调0.18美元/百万英热,涨幅为10.91%。加拿大天然气(AECO)现货价格为1.101美元/百万英热,环比(04.02)下调0.172个百分点,跌幅为13.5%。

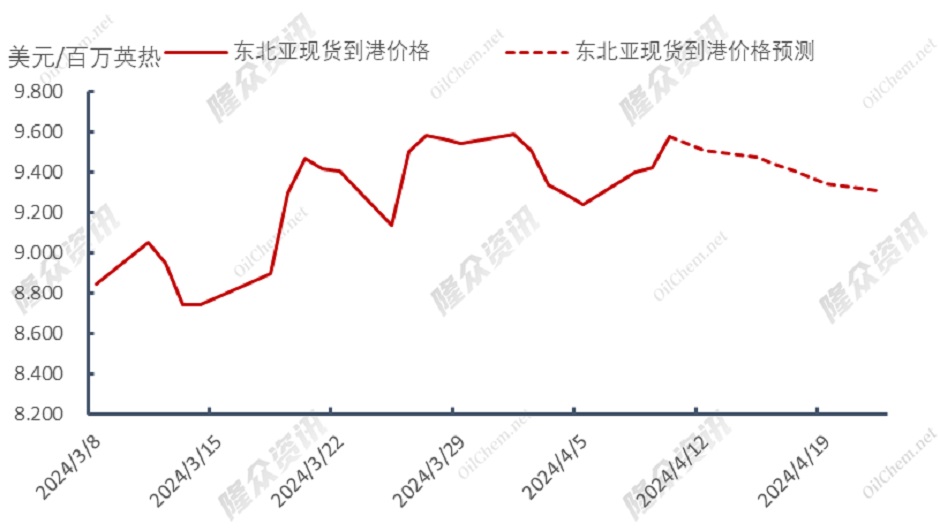

主消费地现货价格涨跌不一,东北亚现货到港中国(DES)价格为9.42美元/百万英热,环比(04.02)下调0.086美元/百万英热,跌幅为0.9%;TTF现货价格为8.722美元/百万英热,环比(04.02)上调0.367美元/百万英热,涨幅为4.39%。

市场整体供应较为充足,东北亚地区现货价格较高,市场采购兴趣疲软,欧洲地区现货采购有所增加,带动欧洲地区价格上涨。

图表1 国际天然气市场价格

单位:美元/百万英热

b)库存

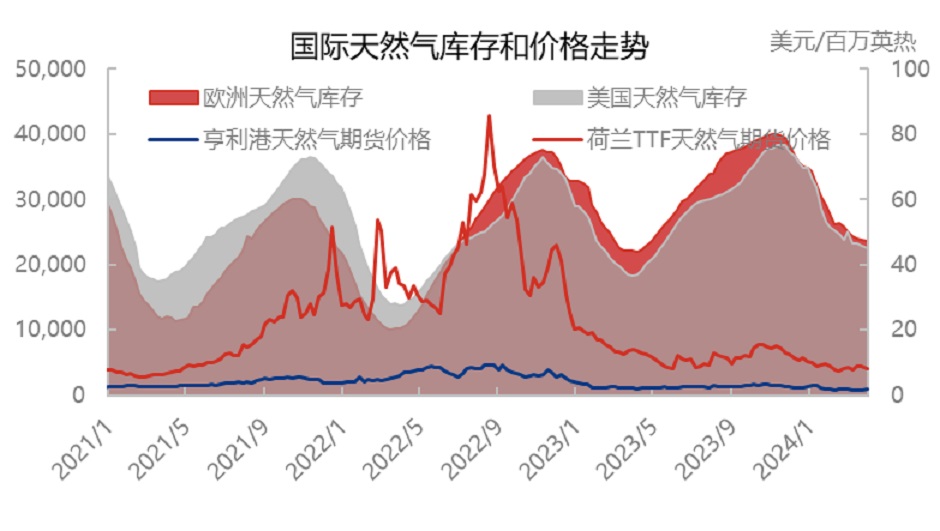

截至04月01日当周,根据美国能源署报告显示,美国天然气库存量为22590亿立方英尺,环比下降370亿立方英尺,降幅1.6%;库存量比去年同期高4220亿立方英尺,涨幅23.0%。较5年历史均值高6330亿立方英尺,涨幅38.9%。

截至04月01日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为23638亿立方英尺,较上一周下跌215亿立方英尺,跌幅0.90%;库存量比去年同期高1431亿立方英尺,涨幅6.44%。

本周,由于内需与出口持续不佳,美国生产商有减产计划,天然气产量减少带动国内库存下滑;大西洋注入季暂未正式开始,欧洲市场以消化盈余为主,市场采购需求有限,带动库存不断下跌。

图表2 国际天然气库存趋势

c)液态进出口

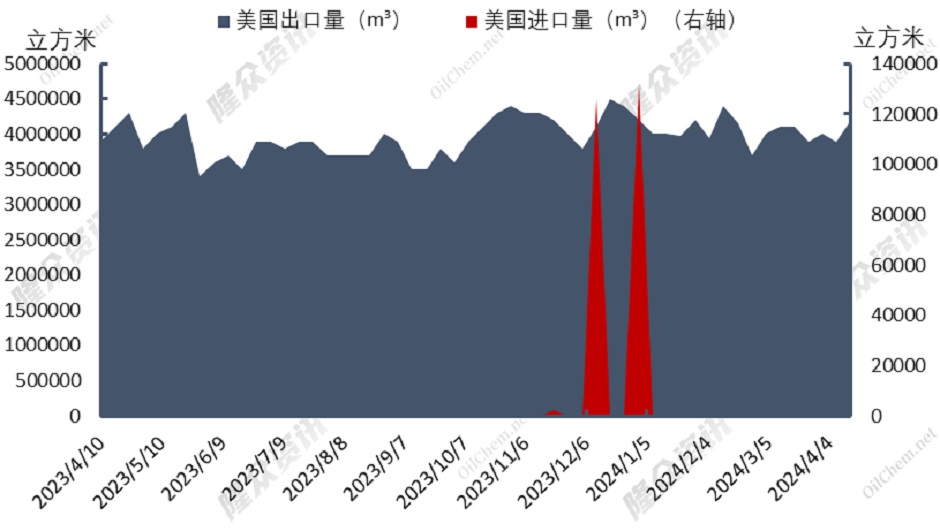

本周期(04.08-04.14)美国预计进口量为0m³;美国预计出口量为4200000m³,环比上周期实际出口量3900000m³增加7.69%。

LNG出口增加,欧洲地区需求渐起,带动美国LNG出口增加。

图表3 主要消费地液态进出口情况

2. 中国LNG市场周度综述

a)市场概况

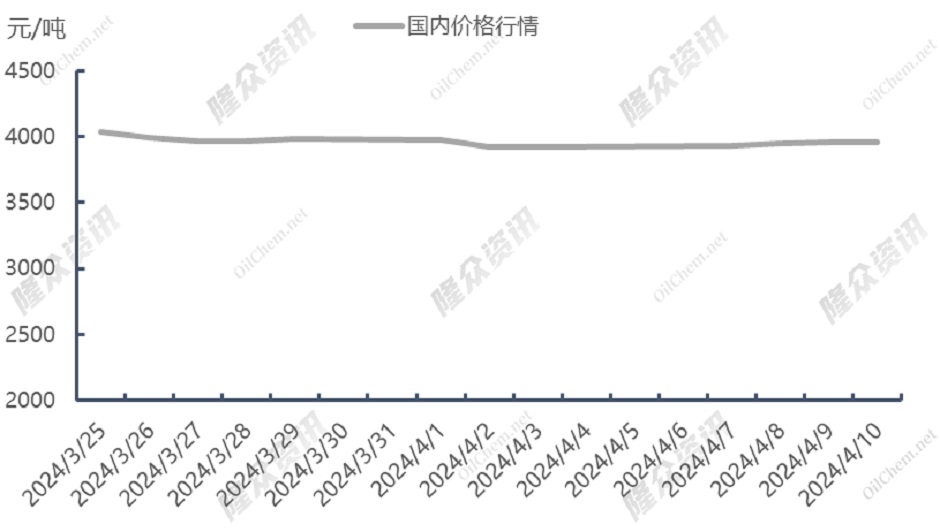

截至4月10日,LNG接收站价格报4049元/吨,较上周(4.3)下调0.34%,同比下降18.78%;主产地价格报3908元/吨,较上周(4.3)下调1.72%,同比下降9.03%;LNG全国接货平均价格报4208元/吨,较上周(4.3)下调0.57%,同比下降12.28%。

本周国内天然气市场价格呈下降趋势,供应方面,南方接收站资源竞争激烈,纷纷降价销售,液厂出货较好,持续挺价;需求方面,下游按需采购,清明假期过后,市场需求有所恢复。

截至4月9日,当日国内LNG工厂总库存量34.87万吨,环比上周(4.2)下降4.26%。液厂销售顺畅,部分液厂停机检修,带动库存降低。

图表4 国内LNG价格走势图

b)供给

本周(04.04-04.10)国内249家LNG工厂开工率调研数据显示,实际产量67868万方,本周三开工率54.6%,环比上周下调0.5个百分点。本周三有效产能开工率56.93%,环比上周下调0.3个百分点。新增停机检修工厂数量为7,产能共计418万方/日;新增复产工厂数量为1,产能共50万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能17610万方/日,长期停产28家,闲置产能729万方/日,有效产能16881万方/日。)

海液方面,本周期国内17座接收站共接收LNG运输船26艘,接船数量较上周增加1艘,到港量170.84万吨,环比上周165.29万吨增加3.36%。本周期主要进口来源国为澳大利亚、卡塔尔、马来西亚到港量分别为56.58万吨、41.1万吨、21.91万吨。分接收站来看,申能上海接船3艘,中石化天津、中海油珠海、中海油莆田、国网迭福、中海油大鹏、中海油北仑、新奥舟山、广汇启东各接船2艘,其余接收站各接船1艘。

c)需求

本周(04.03-04.09)国内LNG总需求为81.06万吨,较上周(03.27-04.02)减少3.12万吨,涨幅为3.71%。海液方面,国内接收站槽批出货总量为16696车,较上周(03.27-04.02)17136车减少2.57%;国内工厂出货总量为46万吨,较上周(03.20-03.26)减少2.2万吨,跌幅为4.56%。

由于受到清明假期影响,上下游供需双减,市场整体氛围向好,节后市场恢复较好。。

3. 中国LNG市场分行业概况

a)工厂加工利润

2024年4月(3月31日8:00-4月30日8:00)西部LNG直供工厂气源竞拍成交,折合成本4005-4275元/吨,成交量28500万方,无流拍。上游成本稳定,由于受到清明假期影响,下游多以采购周边资源为主,上游推涨意向较强,工厂利润增加。

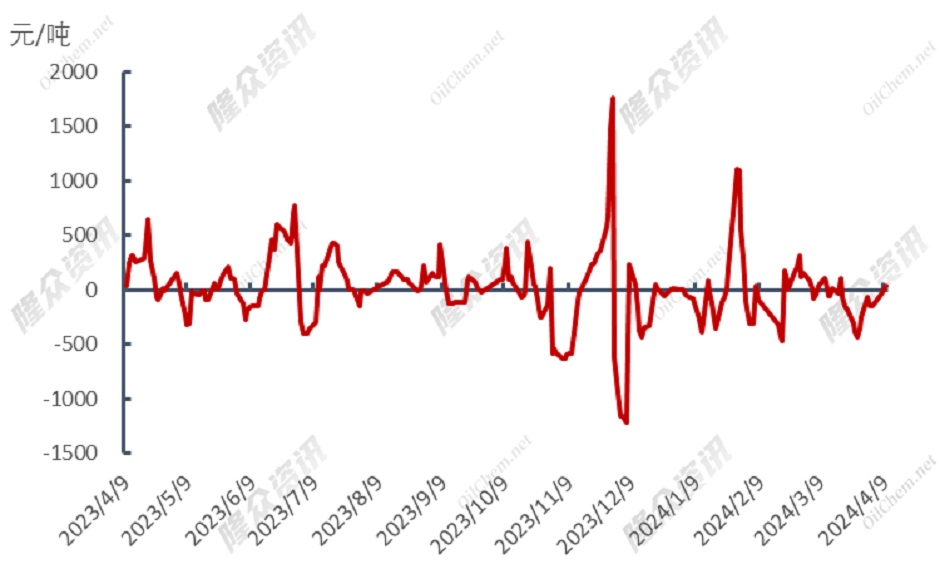

图表5 西北工厂理论生产利润走势(以内蒙为例)

b)加气站零售利润

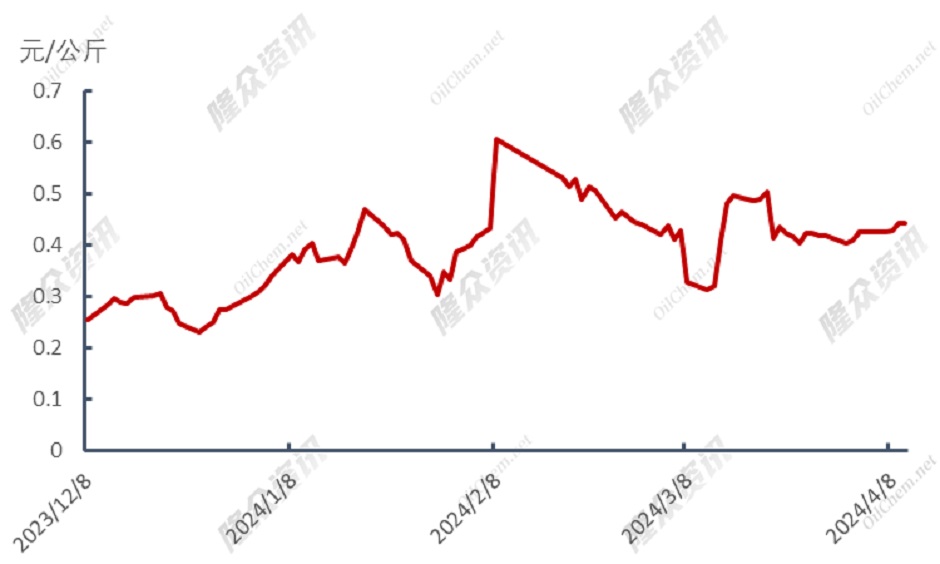

截至4月10日,国内LNG气站平均利润为0.444元/公斤,较上周上调0.02元/公斤。

图表6 国内采样LNG加气站零售利润统计

4. 市场心态调研

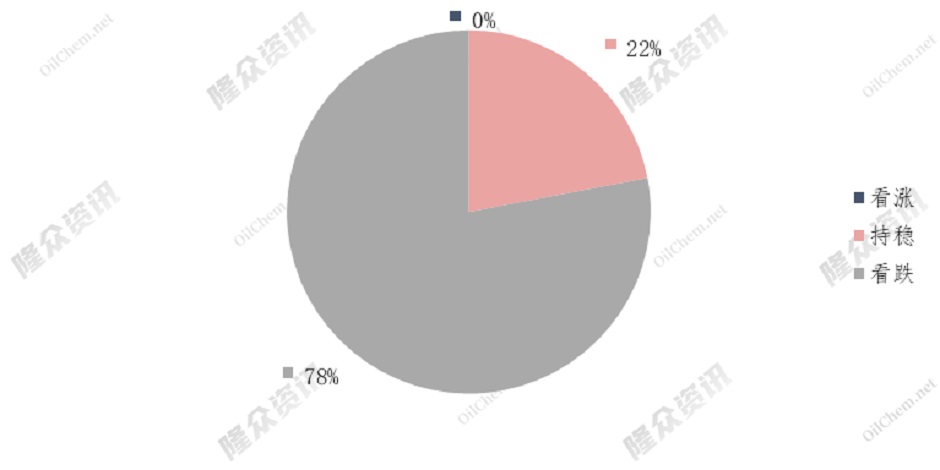

国内主流观点1:国产LNG价格上涨后优势几无,出货转弱后预计下周价格下行。

国内主流观点2:进口LNG现货成本较高,预计海气价格持稳,部分接收站有跟随国产LNG价格的可能性。

国际主流观点:目前国际市场供需整体保持稳定,欧洲对未来供应有所担忧,LNG进口意向有所增加,长期来看市场需求仍保持稳定。

图表7 LNG行业下周心态调研

5. 下周价格预测

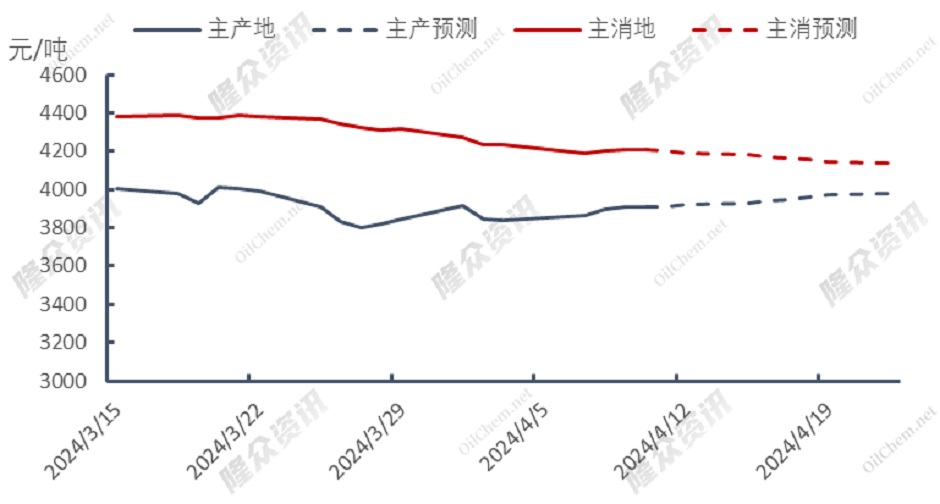

a)国内价格预测

国内价格将呈震荡趋势,清明假期过后,上游资源涨势乏力,下游压价采购,市场贸易利润或将缩减,预计未来市场价格将呈震荡趋势。

图表8 下周国内LNG价格预测

b)国际价格预测

东北亚地区市场价格将呈下行趋势,东北亚地区市场库存仍旧保持充足,目前区内出货竞争较为激烈,高价采购意向较低,现货价格或将不断下降。

图表9 下周东北亚现货LNG价格预测

TTF期货价格将呈震荡趋势。目前由于对未来市场供应的担忧,LNG进口增加,带动欧洲库存有所增加,下游需求较为稳定,预计TTF价格短期内将呈稳定趋势。

美国天然气期货价格(NG)将呈震荡趋势,目前美国对外原料气供应逐渐增加,但由于欧洲进口需求得到满足,预计美国天然气期货价格(NG)将呈稳定趋势。

图表10 下周国际期货LNG价格预测

为了把控价格波动风险,可参与天然气期货市场。但目前国内暂无天然气期货,放眼国际市场,上文提过的亨利港天然气期货(合约代码:NG)是全球领先的衍生品市場

芝商所旗下的天然气期货合约,与国际天然气市场具有紧密的联系,能够反映美国天然气市场的价格情况,也是全球天然气市场定价基准之一。目前亨利港天然气期货合约是全球交易量最高的天然气期货合约之一,流动性充裕,日均交易量超过43万份,市场参与者建仓或平仓都十分便利,而且有助于增强该合约的价格发现功能。了解更多,请访问芝商所亨利港天然气期货合约专页(https://www.cmegroup.cn/henryhub/),或关注芝商所微信公众号(ID:cmegroup)。更紧贴市场行情,请前往芝商所网站https://go.cmegroup.com/l/502091/2018-09-19/4r494l,免费订阅

天然气市场周报,每周四准时获取最新资讯。

声明

本报告仅供山东隆众信息技术有限公司(隆众资讯)的客户使用,未经隆众资讯授权许可,严禁任何形式的转载、翻版、复制或传播。如引用、刊发,须注明出处为隆众资讯,且不得对本报告进行任何有悖原意的引用及修改。

本报告所载信息为隆众资讯认为可信的公开信息或合法获取的调研资料,隆众资讯力求但不保证所载信息的准确性和完整性。本报告中的内容仅供客户参考,不构成任何投资、法律、会计或税务的最终操作建议,任何人根据本报告作出的任何投资决策与隆众资讯及本报告作者无关。

若对本报告有疑议,请致信pengt oilchem.net邮箱,我们将及时反馈处理。