美国地区,美国亨利港(NG)期货价格周内呈下降趋势,国内气温持续温和,供暖需求疲软;出口方面,由于巴拿马运河持续拥堵,美国流向亚洲天然气资源受阻,市场贸易以流向欧洲为主,但由于主消费地市场暂无供应缺口,美国LNG出口保持低迷,导致美国亨利港(NG)期货价格持续下降。

欧洲方面,欧洲市场库存有所下降,根据欧洲天然气基础设施协会数据显示,截至12月4日,欧洲整体库存为1066Twh,库容占有率93.31%,环比上日减少0.59%,库存下降速度增加,但市场库存仍保持高位。

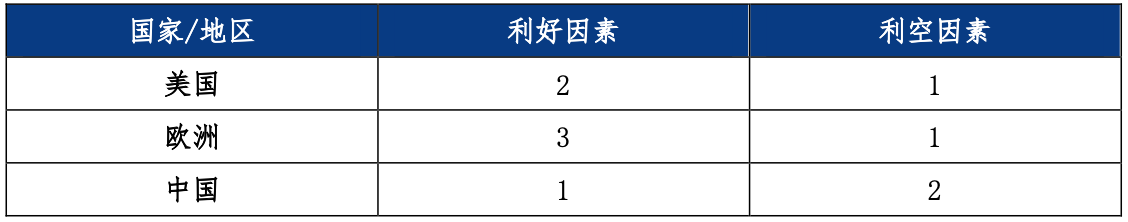

重点数据趋势

· 供应充足,市场保供无忧。

· 价格剧烈波动,市场贸易减少

· 下游接货意向较弱,压价采购。

1. 国际天然气市场周度综述

a)市场概况

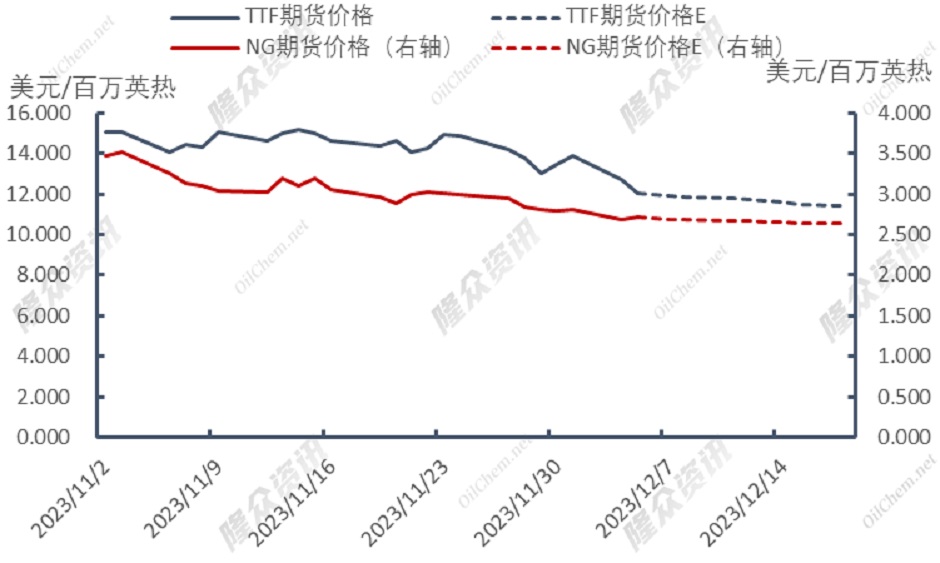

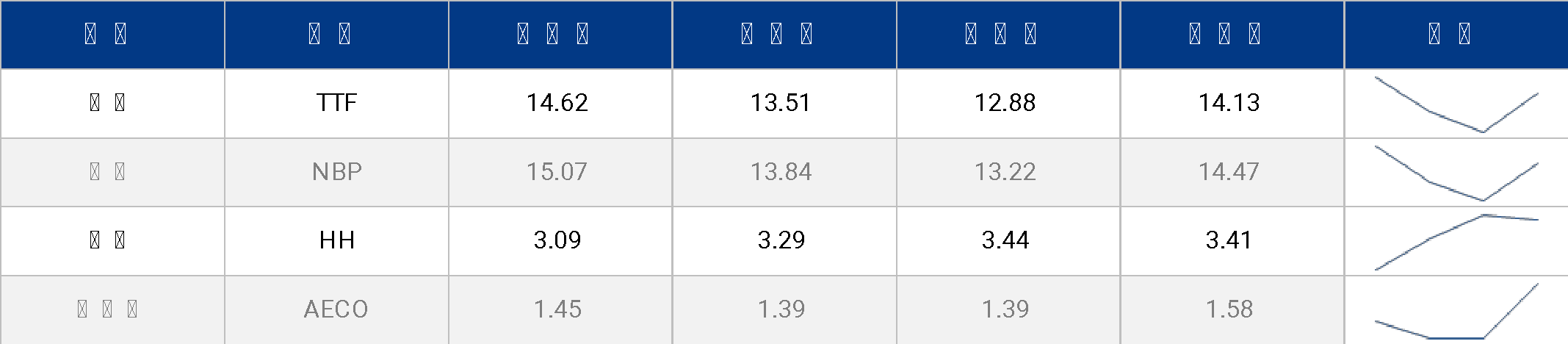

截至12月5日,美国亨利港天然气(NG)期货价格为2.71美元/百万英热,环比上周期(11.28)下调0.127美元/百万英热,跌幅为4.48%;荷兰天然气(TTF)期货价格为12.07美元/百万英热,环比上周期(11.28)下调1.718美元/百万英热,跌幅为12.46%。

美国方面,美国亨利港(NG)期货价格周内呈下降趋势,国内气温持续温和,供暖需求疲软;出口方面,由于巴拿马运河持续拥堵,美国流向亚洲天然气资源受阻,市场贸易以流向欧洲为主,但由于主消费地市场暂无供应缺口,美国LNG出口保持低迷,导致美国亨利港(NG)期货价格持续下降。

技术面来看,美国亨利港期货(NG)为下降趋势,美国亨利港期货(NG)价格至2.7美元/百万英热附近,KDJ低位贴合,MACD低位收势,价格下降势头减弱,美国亨利港期货(NG)价格本周内呈下降趋势。

欧洲方面,欧洲市场库存有所下降,根据欧洲天然气基础设施协会数据显示,截至12月4日,欧洲整体库存为1066Twh,库容占有率93.31%,环比上日减少0.59%,库存下降速度增加,但市场库存仍保持高位。

欧洲市场本周价格呈下降趋势,欧洲气温保持适宜,区内供暖需求无明显增加,且由于LNG进口供应充足,市场价格有所下降。

截至12月5日,美国亨利港天然气(HH)预计现货价格为2.61美元/百万英热,环比(11.28)下调0.17美元/百万英热,跌幅为6.12%。加拿大天然气(AECO)现货价格为1.835美元/百万英热,环比(11.28)下调0.156美元/百万英热,跌幅为7.84%。

美国亨利港天然气(HH)预计现货价格下降,美国LNG出口原料气供应减少,出口需求不佳,带动亨利港天然气(HH)预计现货价格下降。

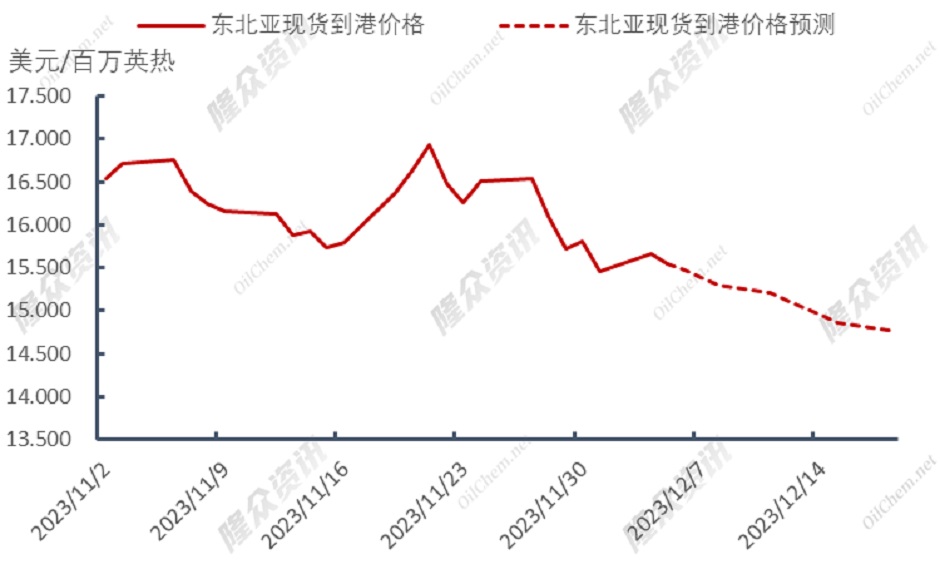

截至12月5日,东北亚现货到港中国(DES)价格为15.553美元/百万英热,环比(11.28)下调0.555美元/百万英热,跌幅为3.45%;TTF现货价格为12.018美元/百万英热,环比(11.28)下调2.239美元/百万英热,跌幅为15.7%。

主流消费地现货价格呈下降趋势,目前各地气温较为温和,供暖需求均较为低迷,市场整体需求较为稳定,带动市场价格下降。

图表1 国际天然气市场价格

单位:美元/百万英热

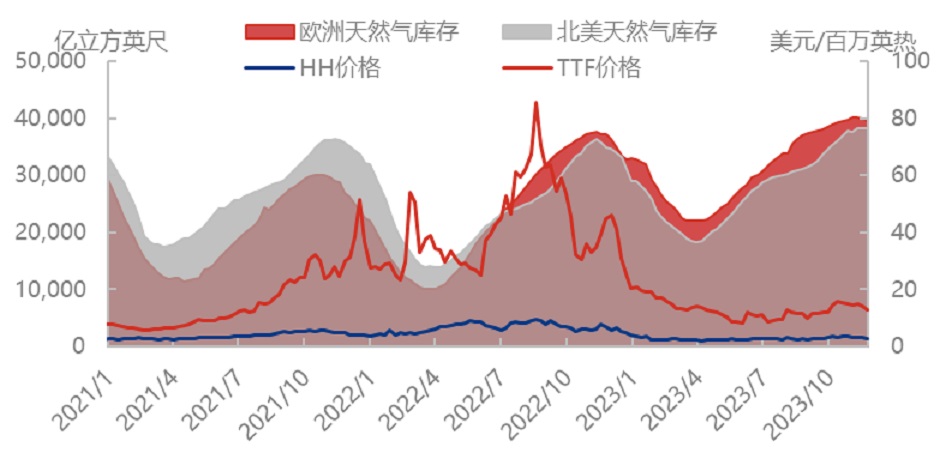

b)库存

截至11月24日当周,根据美国能源署报告显示,美国天然气库存量为38360亿立方英尺,环比上涨100亿立方英尺,跌幅0.3%;库存量比去年同期高3410亿立方英尺,涨幅9.8%;比五年均值高3030亿立方英尺,涨幅8.6%。

截至11月24日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为39419.37亿立方英尺,较上一周下跌446.58亿立方英尺,跌幅1.12%;库存量比去年同期高2210.47亿立方英尺,涨幅5.94%。

本周,美国天然气产量增加,带动库存出现明显上涨。欧洲地区因下游消费需求增加带动库存量小幅下滑,目前欧盟天然气库存储备已降至96.6%,达到近两月来最低点。

图表2 国际天然气库存趋势

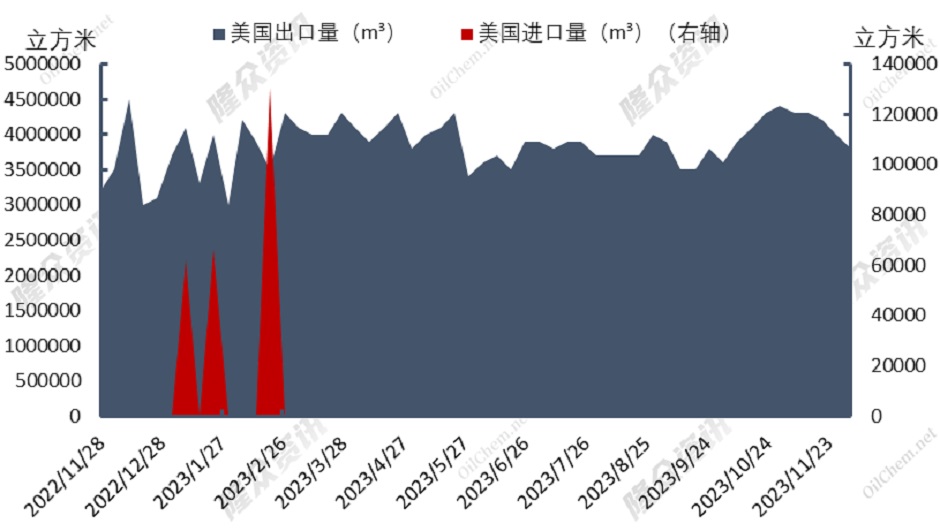

c)液态进出口

本周期(12.04-12.10)美国预计进口量为0m³;美国预计出口量为3800000m³,环比上周期实际出口量4000000m³下降5%。

各地气温仍旧保持适宜,市场需求较弱,且由于巴拿马运河持续拥堵,亚洲贸易受阻,带动美国LNG出口减少。

图表3 主要消费地液态进出口情况

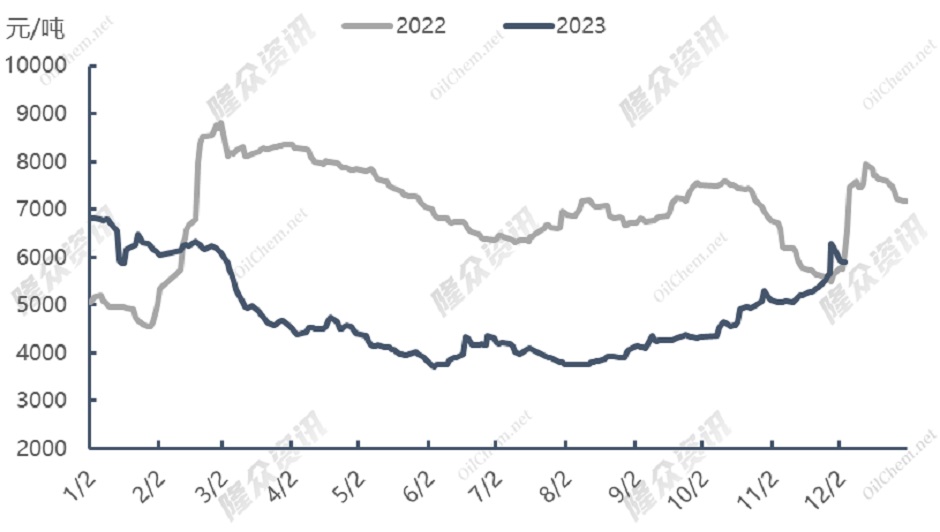

2. 中国LNG市场周度综述

a)市场概况

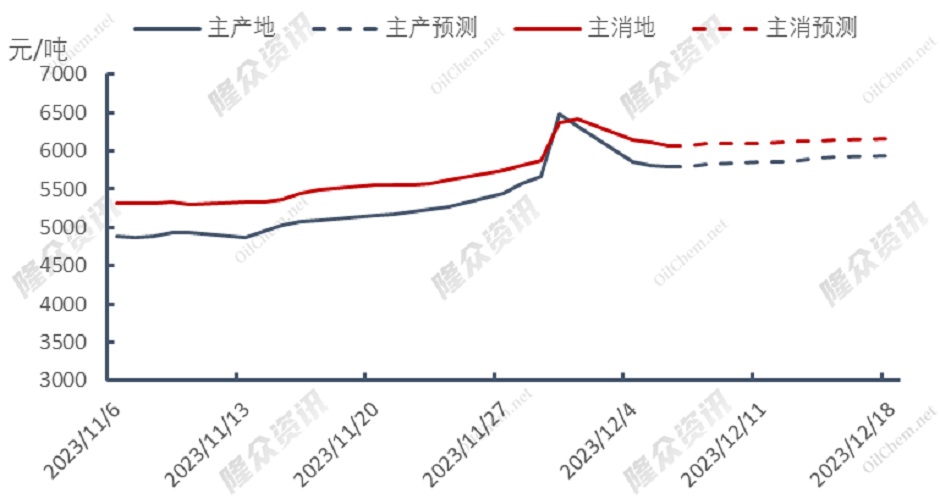

截至12月6日,LNG接收站价格报6092元/吨,较上周上涨7.61%,同比下降4.8%;主产地价格报5797元/吨,较上周上涨2.22%,同比下降16.11%。

上游价格呈上涨趋势,由于上周西北原料气成本大幅上涨,上游出货资源大幅走高,带动出货价格上涨。

截至12月6日,LNG全国接货平均价格报6067元/吨,较上周上涨3.39%,同比下降6.73%。受上游价格大幅上涨影响,下游接货价格有所上涨,带动市场接货价格追涨。

截至12月5日,当日国内LNG工厂总库存量39.62万吨,环比上期下降0.58%。目前市场供需稳定,由于产量减少,带动库存走低。

图表4 国内LNG价格走势图

b)供给

本周(11.30-12.06)国内243家LNG工厂开工率调研数据显示,实际产量63684万方,本周三开工率53%,环比上周减少0.1个百分点。本周三有效产能开工率58.74%,环比上周上调0.06个百分点。新增停机检修工厂数量为2,产能共计200万方/日;新增复产工厂数量为5,产能共计370万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能16305万方/日,长期停产28家,闲置产能729万方/日,有效产能15576万方/日。)

海液方面,本周期国内17座接收站共接收LNG运输船25艘,接船数量较上周增加6艘,到港量170.4万吨,环比上周129.62万吨上涨31.46%。本周期主要进口来源国为澳大利亚、卡塔尔、马来西亚到港量分别为44.82万吨、42.47万吨、14.39万吨。分接收站来看中石油曹妃甸接船3艘,中石油如东、中石化董家口、申能五号沟、国网天津、国网迭福、中海油莆田、中海油大鹏各接船2艘,其余接收站各接船1艘。

c)需求

本周(11.29-12.05)国内LNG总需求为61.1万吨,较上周(11.22-11.28)减少7.23万吨,跌幅为10.58%。国内工厂出货总量为38.56万吨,较上周(11.22-11.28)减少4.2万吨,跌幅为9.82%。工厂涨价出货,带动出货价格上涨,下游接货意向降低。

海液方面,国内接收站槽批出货总量为10737车,较上周(11.22-11.28)12175车下降11.81%,接收站追涨国产液,价格过高抑制下游接货。

3. 中国LNG市场分行业概况

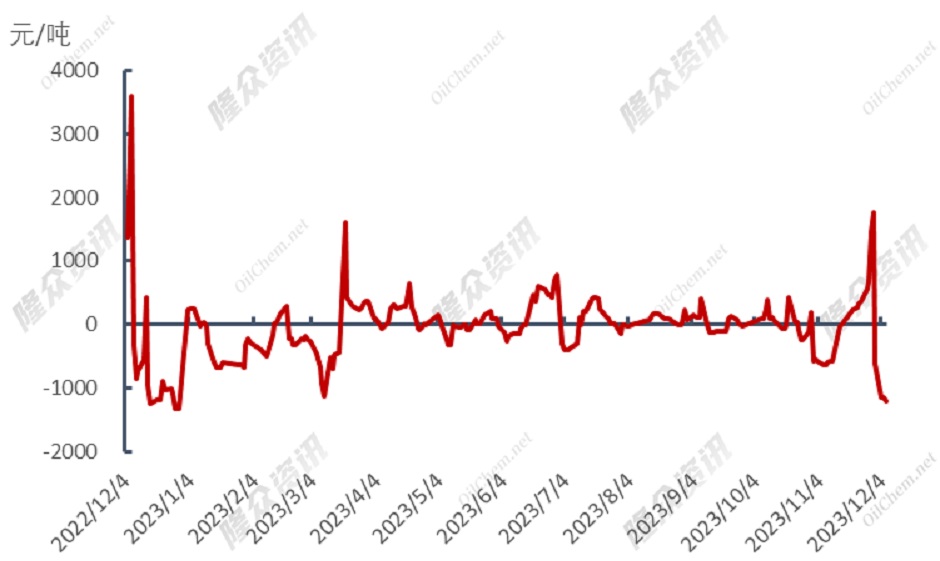

a)工厂加工利润

12月第一周(12月1日-7日)西部LNG直供工厂气源竞拍成交价格4.4-4.51元/方,折合成本7275-7440元/吨,成交量6216万方,无流拍。前期区内液厂出货价格大幅推涨,带动工厂利润大幅增加,但由于下游高价接货十分抗拒,出货价格有所回落,带动工厂利润下降。

图表5 西北工厂理论生产利润走势(以内蒙为例)

b)加气站零售利润

截至12月6日,国内LNG气站平均利润为0.234元/公斤,较上周下调0.05元/公斤。

图表6 国内采样LNG加气站零售利润统计

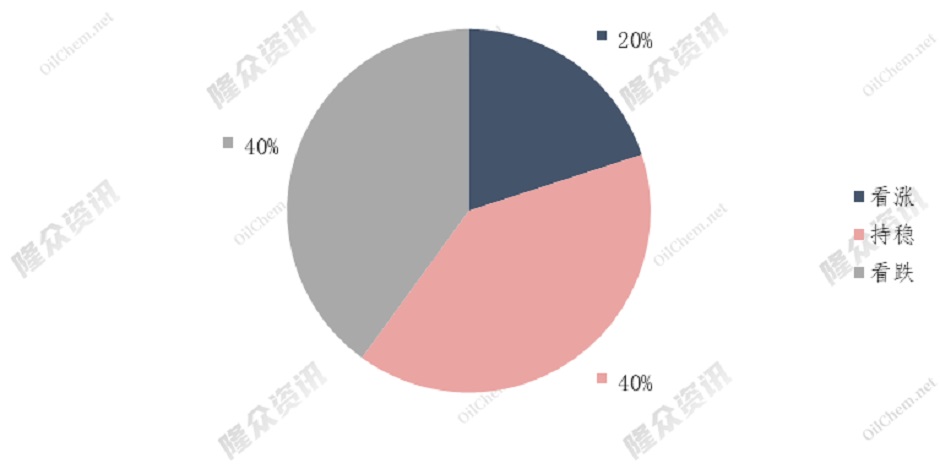

4. 市场心态调研

国内主流观点1:西北气源价格走跌,预计受到成本的影响较大。

国内主流观点2:管道气量充足,气源竞拍量未见明显减少,预计LNG消费量偏弱,价格难有起色。

国际主流观点:主消费地气温整体保持温和,下游采暖需求无明显提振,未来市场价格或将下降。

图表7 LNG行业下周心态调研

5. 下周价格预测

a)国内价格预测

国内价格将呈稳中上探趋势,未来国内气温大幅走高,市场采暖需求降低,但后期将迎来大幅降温,或存在囤货行为,预计未来国内市场价格将稳中上探。

图表8 下周国内LNG价格预测

b)国际价格预测

东北亚地区市场价格将呈下降趋势,目前东北亚地区市场需求平淡,市场供应充足,现货需求较低,预计东北亚地区价格将呈下降趋势。

图表9 下周东北亚现货LNG价格预测

TTF期货价格将呈下降趋势。欧洲天然气供大于求,LNG进口船期较为充足,市场需求被覆盖,预计TTF价格将呈持续下降趋势。

美国天然气期货价格(NG)将呈下降趋势,由于主消费地市场需求疲软,且国内天然气产量较高,预计未来NG期货价格将呈下降趋势。

图表10 下周国际期货LNG价格预测

为了把控价格波动风险,可参与天然气期货市场。但目前国内暂无天然气期货,放眼国际市场,上文提过的亨利港天然气期货(合约代码:NG)是全球领先的衍生品市場

芝商所旗下的天然气期货合约,与国际天然气市场具有紧密的联系,能够反映美国天然气市场的价格情况,也是全球天然气市场定价基准之一。目前亨利港天然气期货合约是全球交易量最高的天然气期货合约之一,流动性充裕,日均交易量超过43万份,市场参与者建仓或平仓都十分便利,而且有助于增强该合约的价格发现功能。了解更多,请访问芝商所亨利港天然气期货合约专页(https://www.cmegroup.cn/henryhub/),或关注芝商所微信公众号(ID:cmegroup)。更紧贴市场行情,请前往芝商所网站https://go.cmegroup.com/l/502091/2018-09-19/4r494l,免费订阅

天然气市场周报,每周四准时获取最新资讯。

声明

本报告仅供山东隆众信息技术有限公司(隆众资讯)的客户使用,未经隆众资讯授权许可,严禁任何形式的转载、翻版、复制或传播。如引用、刊发,须注明出处为隆众资讯,且不得对本报告进行任何有悖原意的引用及修改。

本报告所载信息为隆众资讯认为可信的公开信息或合法获取的调研资料,隆众资讯力求但不保证所载信息的准确性和完整性。本报告中的内容仅供客户参考,不构成任何投资、法律、会计或税务的最终操作建议,任何人根据本报告作出的任何投资决策与隆众资讯及本报告作者无关。

若对本报告有疑议,请致信pengt oilchem.net邮箱,我们将及时反馈处理。