作者 对冲研投

2020-06-15一、上周COMEX铜市场回顾

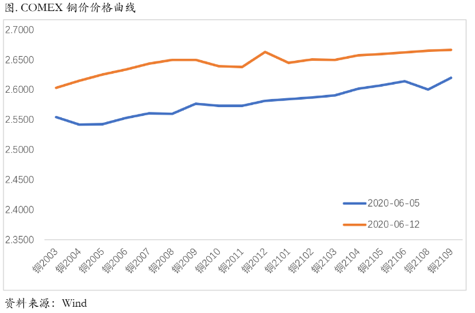

上周COMEX铜价冲高回落,但整体表现依然较为强劲。周处一度下探至2.5305美元/磅的周内低点,随后开始上行,周一全天震荡上扬,市场继续处于risk on的状态,opec+减产延续减产规模符合预期,不确定性落地后风险资产较为受益,美国三大股指悉数反弹;周二铜价继续小幅上攻,市场情绪进一步risk on,风险资产悉数上涨,周三铜价继续大涨,并触及周内高点2.70美元/吨关口,市场情绪非常risk on,中国方面公布的社融数据中性偏多,晚间风险资产全线上扬,美股大涨,铜价显著走强;美联储利率决议决定维持当前的利率水平不变,随后鲍威尔的讲话更是非常鸽派;周四铜价一度维持强势,但在亚洲时段午后突然市场风险偏好降温,商品、股市同时跳水,铜价日内回调,晚间维持偏弱格局,欧美股市同样表现不佳,消息面上并未看到特别明显的利空消息,美国疫情数据出现较大反复或引发了市场对二次爆发的担忧,加之此前市场处于连续的risk on的状态,市场出现了技术性回调和暂时的risk off;周五铜价震荡回升,市场没有延续前一日的避险情绪,但也没有很快进入到risk on之中,整体稍显谨慎。

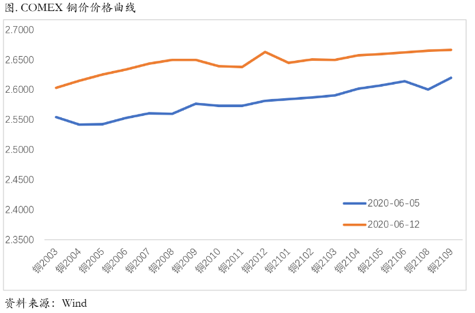

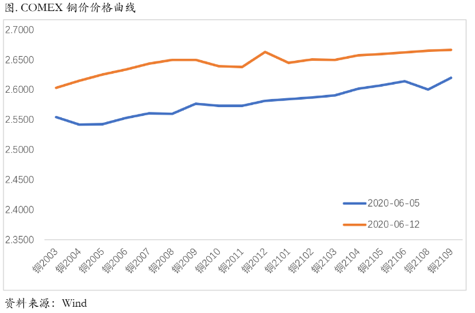

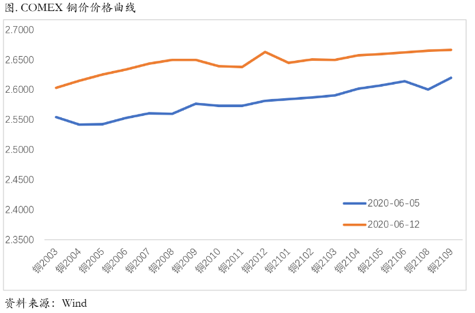

上周COMEX铜价格曲线较此前向上位移,整体仍然呈现contango结构,曲线近端的back结构消失,收敛为小幅contango结构。随着COMEX库存的持续累积,以及美国国内持久的大规模骚乱,这不仅影响了复工复产的进度,同时也增加了疫情二次爆发的风险,COMEX铜价格曲线近端Back在上周的消失,充分反映了市场的担忧,尤其是对后者的担忧。因为虽然COMEX铜库存持续累积,但是目前的库存绝对量依然处于低位,但真正让市场担忧的还是复工复产的放缓,本质上是现货需求预期的改变。从另一个角度看,上周绝对价格大幅反弹之后,近端back随即消失,说明绝对价格的上涨仍然停留在交易预期的层面。后期可能未必会看到一个非常陡峭的近端contango,如果绝对价格下跌或者骚乱规模降级,可能近端仍有back的可能。

二、上周SHFE铜市场回顾

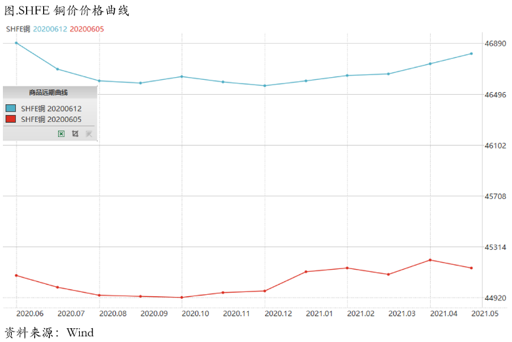

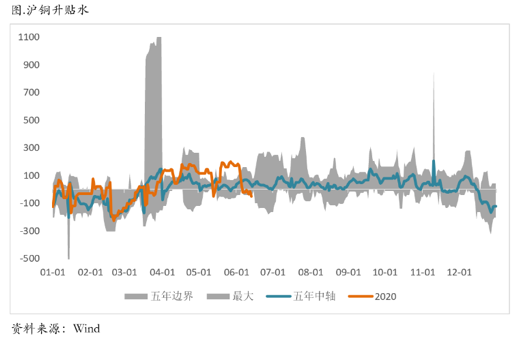

上周SHFE铜价录得上涨,整体节奏与COMEX铜价基本一致,SHFE铜价在周三强势突破47000元/吨的重要整数关口,周四在全球风险偏好回落的承压之下一度重回47000元/吨关口下方运行,但周五又收复了此前的跌幅。上周5月金融数据中性偏多,给予铜价一定驱动,配合海外风险偏好的持续升温,铜价延续强势格局,不过从国内库存来看,虽然上期所库存继续下降,但是整体社会库存未能延续去库的格局,在绝对价格的持续拉涨之后,现货市场进一步地表现出了一定的疲软。

上周SHFE铜价格曲线较此前整体位移向上,曲线近端仍然维持back结构,back结构并有所走强,但我们认为这仅仅是近月合约临近交割前的正常抬升,本周交割换月之后近端将处于弱势,事实上,上周铜现货升水已经完全收敛为小幅铁水。考虑到近期进口精炼铜逐渐流入、库存去化放缓、精废价差拉大,我们认为后续国内精铜很难再维持此前那么陡峭的去库斜率,因此国内无论是期现价差还是跨月价差,可能已经过了最好的走强时点。当然从需求的惯性以及冶炼厂的产出节奏来看,我们认为后续沪铜也不会立刻从back结构转为contango结构,但是对于正套而言,可能会比较纠结。如果月差因为进口等因素出现短期内的快速瘦脸,可以重新布局一些短线的买进抛远的正套头寸,也就是说等价格曲线平坦一些之后再重新介入。

三、国内外市场跨市套利策略

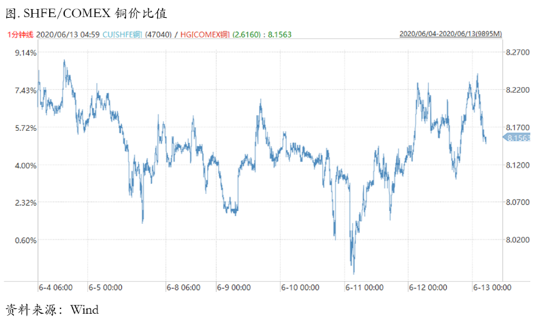

上周SHFE/COMEX比价运行重心震荡整理,没有明确的方向性,周初至周中基本围绕8.12附近运行,周后期中心小幅抬升至8.18附近。总的来看仍然是反套的力量相对更强。不过目前还并不是做反套的好时机,近期随着进口的持续流入、废铜的释放,整体来看铜的供应边际在增加,现货也已经转变为贴水,因此反套的意义不大。正套方面,理论上欧美复工复产,需求边际改善,可以考虑正套,但是目前由于美国的抗议活动持续发酵,疫情二次爆发的风险增加,正套也并不是一个可以持续持有的头寸。从较长的维度来看,今年国内的需求大概率还是强于海外,可以等待海外复工复产的实际需求将比价拉低之后,再择机进行反套操作。

四、宏观、供需和持仓,铜市场影响因素深度分析

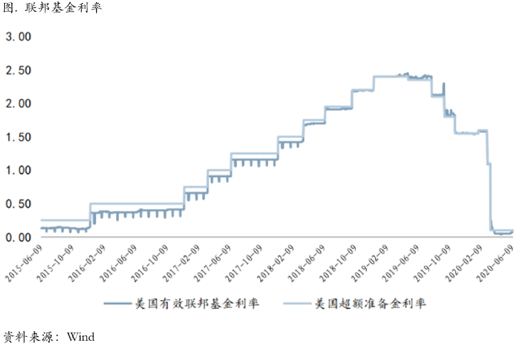

宏观海外方面,上周市场焦点主要在于FOMC利率决议以及鲍威尔随后的表态对于市场的中期指引。从利率决议本身来看,主要是以下几点:(1)维持法定准备金和超额准备金的利率维持在0.10%;(2)将主要信贷利率确定为现有的0.25%;(3)至少以目前的速度增加美国国债(每月约800亿美元),机构抵押支持证券(MBS)和机构商业抵押支持证券(CMBS)的系统公开市场账户持有量(每月约400亿美元)。

从本次议息会议的结果看,美联储整体上继续维持短鹰长鸽的货币政策,没有对利率或货币政策采取任何行动,这迎合了当前市场的长期鸽派预期。就利率方面,从上周非农数据来看,美国经济复苏可能存在一定的水分,这为美联储拒绝负利率提供了依据。虽然超额准备金利率(IOER)维持在0.10%的水平,但市场猜测不排除中短期内出现负利率的可能。就QE方面,美国至少以现有速度购买美国国债和进行公开市场操作,美联储资产负债规模将继续扩大,今年美国联邦政府预算赤字将超过3万亿美元甚至更高。如果美联储不采取进一步行动,大量的国债可能会推高利率,从而威胁到整体经济增长。

就经济复苏方面,美联储给出了相应的经济预测,这是自去年12月以来首次发布经济预测。经济预期方面,受新冠疫情的影响,美联储预计2020年底GDP增速预期中值为-6.5%,去年12月预期为2.0%。2020年底失业率预期中值为9.3%,去年12月预期为3.5%。2021年底失业率预期中值为6.5%,去年12月预期为3.6%。通胀方面,美联储2020年底核心PCE通胀预期中值为1.0%,去年12月预期为1.9%。虽然近期美国货币政策和财政政策宽松加码,但我们预计美国货币政策和财政政策的现有宽松力度难以完全抵消疫情对经济的负面冲击,美国经济在第三第四季度可能经历第一第二季度深度负增长、但随后逐步修复的深V型走势。此外,从联邦基金利率点阵图看出,2020年-2022年美国将处于经济复苏阶段,联邦基金利率将维持在0.1%的水平,去年12月预期为1.6%,后期会回升至2%-3%,这表明新冠疫情爆发对美国经济造成了长期且较为深刻的影响。同时联邦基金利率点阵图的公布也表明美联储对短期利率的控制力回升。

预计第三第四季度美国整体经济将处于在第一第二季度深度负增长后逐步修复的深V型走势:(1)2020年美国GDP增速将为负值但下半年较上半年会有所回暖;(2)2020年底前失业率接近10%;(3)短期内美国通胀将维持在0%-3%的较低水平;(4)美联储资产负债规模将在第三季度突破8万亿美元大关,2020年美国联邦政府预算赤字将超过3万亿美元,可能威胁到长期的整体经济增长。对于铜价而言,短期仍然偏向于利多。

宏观国内方面,上周主要公布了5月金融数据。社会融资规模增量为3.19万亿元,比上年同期多1.48万亿元,5月末社会融资规模存量为268.39万亿元,同比增长12.5%,5月份人民币贷款增加1.48万亿元,同比多增2984亿元。分部门看,住户部门贷款增加7043亿元,其中,短期贷款增加2381亿元,中长期贷款增加4662亿元;企(事)业单位贷款增加8459亿元,其中,短期贷款增加1211亿元,中长期贷款增加5305亿元,票据融资增加1586亿元;非银行业金融机构贷款减少660亿元。

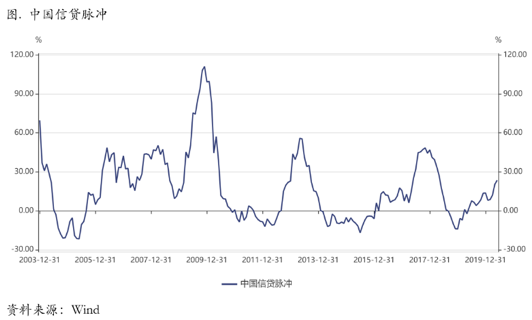

5月社融和信贷数据略超出市场预期,延续了增速回升的态势,宽松的信用环境助力经济复苏。整体来看,5月金融数据呈现以下特征:(1)5月社融存量增速由4月的12.0%上升至12.5%,人民币贷款增速由13.1%上升至13.3%,增速延续上升趋势,其中人民币贷款发挥了宽信用的压舱石作用;(2)政府债券金融资1.14万亿,是社融大增的主要贡献力量,主要源于地方政府专项债在5月的集中发行,预计年内基建增速将进一步回升以托底经济。(3)居民贷款中短期贷款与中长期贷款结构,5月数据与4月数据高度相似,表明居民加杠杆的意愿仍在延续,侧面证实房地产市场销售有所回暖,预计年内房地产市场将保持平稳;(4)企业中长期贷款增加5305亿,约为去年同期的两倍,表明信用结构趋于改善,宽信用初见成效。

这主要体现了政策加大逆周期调节力度,支持实体经济复工复产,加大对中小企业的信贷支持,对冲海内外疫情对外贸部门和国内经济的不利影响。2018年以来,我国处于结构性去杠杆的过程中,社融存量增速持续下行,但始终保持略高于名义GDP的水平。在疫情影响下,国内名义GDP大概率下行,社融存量与名义GDP增速之差走阔,表明了政策加大宽松力度,允许宏观杠杆率暂时的上升。

当前,国内经济已明显修复,生产和消费均有所回暖。但经济复苏仍受制于总需求不足,特别是外贸部门持续承压,宏观经济的基本面尚不稳健。因此,预计中期内政策仍将以呵护为主,保持宽松的货币政策和积极的财政政策基调,容忍宏观杠杆率的进一步上升。在海内外经济环境明显改善,国内经济显著复苏前,预计国内信用条件将继续改善,助力于支持实体经济。

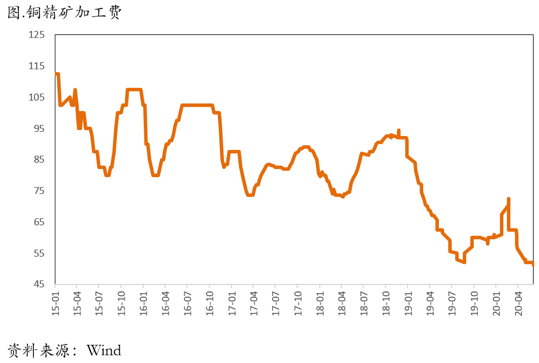

从微观层面上看,铜精矿方面,进口铜精矿标准干净矿TC51.5美元/干吨,较上周减少1美元/干吨,市场成交一般。现货市场三季度报盘增多,但是鉴于TC较低大部分冶炼厂的现货采购意愿仍然较低,而且硫酸问题仍然影响着部分冶炼厂的生产情况。三季度货源主流成交仍维持在50低位,成交低位降至50美元/干吨。在南美疫情没有明显好转之前,TC将继续维持低位。

精炼铜方面,华东市场市场报价全面贴水,周内呈下行趋势,市场整体成交表现欠佳。本市场贴水持续扩大,周五贴水扩大的十分明显,周内市场报价好铜贴水0-60元/吨,平水铜贴水20-70元/吨,湿法铜贴水60-100元/吨,尽管贴水幅度在扩大,但下游实际拿货表现欠佳。贸易商接货积极性原好于下游企业,周内贸易商积极吸收低价货源储备库存,因此各日内低价货源成交好。目前进口铜集中到港增加了国内现货供应压力,但上海周边区域近来下游的开工有所下滑,市场需求走弱,未来升贴水有继续下行的可能。华南市场升水稳步上升,市场货源偏紧,导致出货数量有限;市场报价好铜升水70-150元/吨,平水铜升水30-130元/吨。本周广东市场进口铜到货有限,冶炼厂多以厂対厂交易为主,实际入现货库存少,出库维持正常水准,现货市场供应收缩,加剧贸易商挺价惜售情绪,助力升水上涨;下游生产企业上周末采购低价货源补充库存,另外,废铜供应增加,精铜替代效应减弱,所以现货需求疲弱,接货积极性降低,整体成交不佳。

冶炼厂方面,5月国内精炼铜产量为71.5万吨,同比增长6.4%,环比减少2.8%,产能利用率 73.77%,产能利用率环比略有下降。5月,产出环比下滑主要是受到检修影响较为明显,5月中铝东南、山东恒邦、青海铜业、富冶和鼎、赤峰金剑均有不同程度检修,好在其他部分大型冶炼厂的产能利用率依然在稳步回升,弥补了少部分产出的缺口,因此整体产出环比的下滑并不明显,且同比依然增长。6月检修企业同样不少,多数是企业5月和6月一起检修,因此6月预计产量环比依然下降。

库存方面,上周COMEX库存继续累积,目前回升至将近7.3万吨水平,SHFE铜库存下降1.1余吨,延续此前的下降趋势,保税区铜库存小增,广东地区铜库存亦有所下降,全球精炼铜显性库存环比上一周略有增加。

需求方面,铜杆市场成交冷清,市场观望情绪浓厚,下游线缆企业按需采购为主,精铜制杆企业库存压力大增,资金紧张,河南市场出现低价甩货行为。铜杆价格虽大幅上涨,但因废铜货源依旧紧张,废铜持货商惜售抬价,精废铜制杆价差并未继续扩大,本周废铜制杆消费较上周无明显提升。铜管方面,5月中国铜管加工企业整体产能利用率为82.24%,环比上月上升1.54个百分点,同比下滑7.49个百分点。6月预计加工企业保持稳定生产,对于新国标产品的备货热度或有提升,但是空调等家电内销市场竞争仍旧比较激烈,海外市场受疫情影响出口销售规模大幅下降。在海外市场前景迷茫、线下实体复苏缓慢的背景下,空调企业的竞争重心大部分放在本土市场,加上下半年房地产逐渐恢复,竣工提速刺激家电消费,铜管市场消费前景可期但道路曲折。

上周精废价差有所扩大,主要因一方面铜价有所反弹,从波动率上幅度更大,价差被天然缩小,另一方面国内废铜供应有所恢复,近来精费价差已经持续回升,国内废铜货源流出,不少企业重新回归对废铜的使用,精铜对废铜的替代性下降。

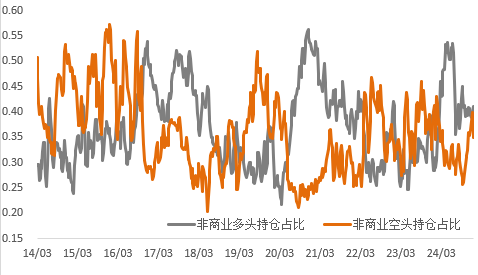

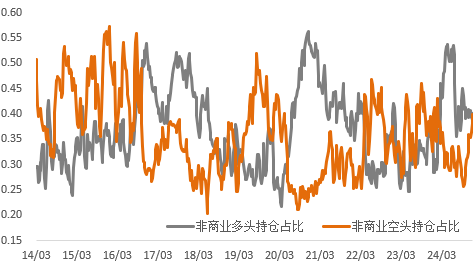

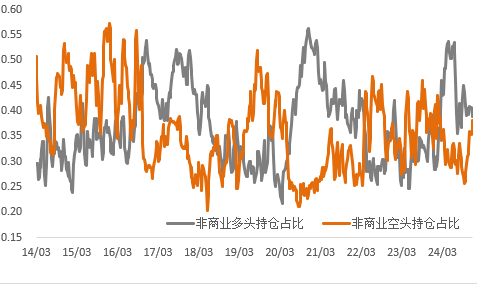

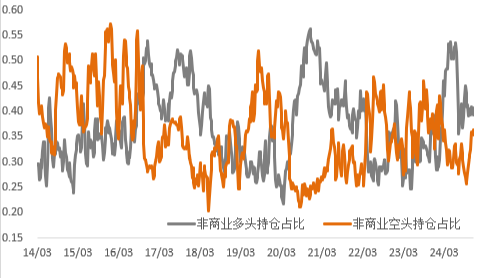

从CFTC持仓来看,上周非商业空头持仓占比环比有所下降,多头持仓占比上升幅度更加明显。我们认为随着海外疫情逐渐越过拐点,以及供应端的扰动逐渐浮出水面,多头可能逐步回归,或能看到多头占比的继续抬升。

总的来看,铜价近期维持强势,市场交易复苏的主线非常明显,以至于并不重视一些基本面的细微变化,比如去库进度的放缓。我们认为市场可能仍将处于对这一逻辑的交易之中,除非宏观面发生较大的扰动事件,以及基本面出现明显的大规模交仓等。前者出现的可能在与疫情在美国的二次爆发,或者中美关系的升温,后者出现的可能性较小。因此铜价可能仍将维持强势,不过在连续拉涨之后,本周宏观面也较为评价,价格可能高位震荡的概率较大。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告