摘要

上周处于岁末年初交替之际,市场进入RISK OFF状态,美元、利率、黄金普遍上行,但是风险资产悉数承压,市场处于相对避险的状态之中,铜价也受到一定压制,金铜表现较为分化。进入周后期避险情绪有所消退,铜价在4.0美元的整数关口获得明显支撑。本周即将公布1月非农数据,这是1月FOMC会议前的重要线索之一。

核心观点

1、上周金铜表现分化

贵金属方面,上周COMEX黄金上涨0.61%,白银上涨0.42%;沪金2502合约上涨1.25%,沪银2502合约上涨0.47%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.22%、-1.58%。

2、风险偏好降温,铜价有所承压

上周COMEX铜价先抑后扬,周初处于年末阶段,市场进入risk off状态,美元、利率、黄金普遍上行,但是风险资产悉数承压,市场处于相对避险的状态之中,铜价也受到一定压制。进入周后期避险情绪有所消退,价格在4.0美元的整数关口获得明显支撑。本周即将公布1月非农数据,这是1月FOMC会议前的重要线索之一。

3、避险情绪推升金价

上周美元及利率进一步走高,贵金属价格不降反升,地缘危机加剧,市场避险情绪再度回归。目前,我们更倾向于金价仍处于震荡区间内,地缘危机短期难以结束的情境下,避险需求将对金价产生一定支撑,同时,美国潜在的再通胀风险仍有再度推升金价的可能。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价先抑后扬,周初处于年末阶段,市场进入risk off状态,美元、利率、黄金普遍上行,但是风险资产悉数承压,市场处于相对避险的状态之中,铜价也受到一定压制。进入周后期避险情绪有所消退,价格在4.0美元的整数关口获得明显支撑。本周即将公布1月非农数据,这是1月FOMC会议前的重要线索之一。

上周SHFE铜价小幅回落,在73000元一线再次获得支撑。据了解,价格回落后,下游点价的积极性仍然较高,给予了铜价比较明显的支撑。目前到春节期间,属于中国政策的空窗期,市场对政策预期定价可能会有所放缓,这会限制价格反弹的幅度,不过从近期对需求的观测来看,价格的下方支撑仍然比较稳固。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。上周COMEX库存有所去化,在经历了2024年后续的交仓之后,2025年初的交仓压力预计将明显减小,后续影响交仓的因素还有美国精炼铜的进口情况。预计COMEX铜的价差结构仍将以contango为主,但borrow策略可能已经逐渐会显示出性价比。

上周SHFE铜价格曲线较此前向下位移,价格曲线仍然呈现contango结构。进入12月国内去库表现合适,下游消费反映较为积极,我们看到了更加积极的点价等。不过1月将进入季节性累库的时间窗口,现在再去做多月差可能并不是特别明智。

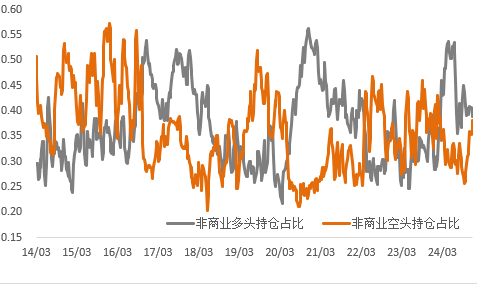

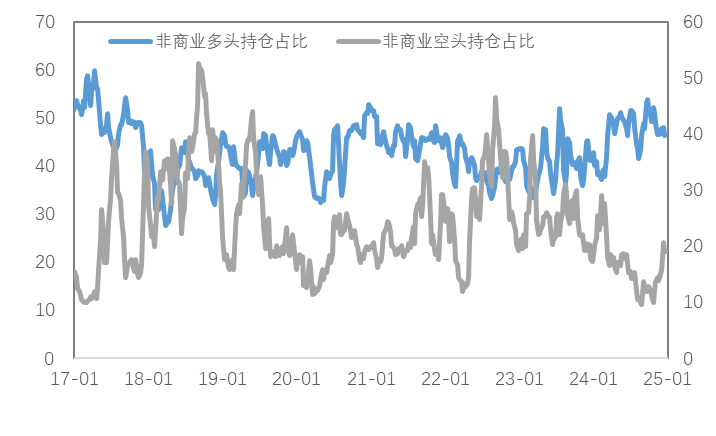

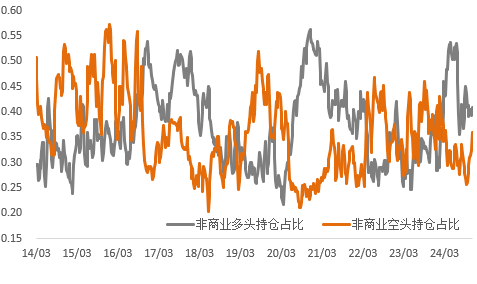

持仓方面,从CFTC持仓来看,上周非商业空头占比继续增加,与价格震荡偏弱匹配,目前空头持仓占比回到了相对中性偏高的水平。

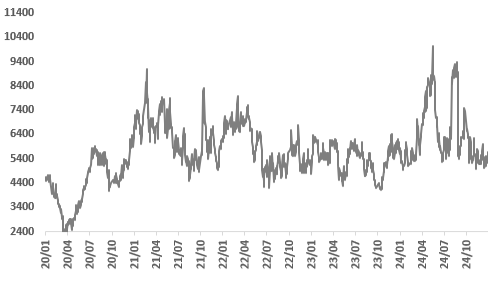

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

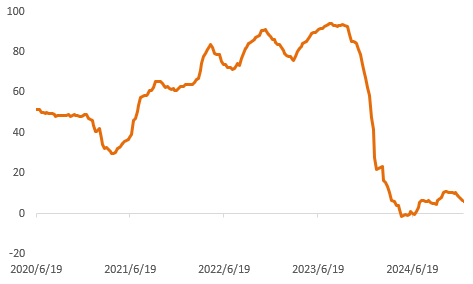

节前铜精矿TC周指数为6.36美元/干吨,较上周跌1.46美元/干吨。铜精矿现货市场活跃度有所回升,铜精矿现货TC维持下行趋势,市场交易有限,主流成交跌至个位数中位,市场参与者表示供需情况较为紧张,现货市场波动较大,市场参与者普遍持观望状态,刚需采购为主。

图2:铜精矿加工费

数据来源:SMM

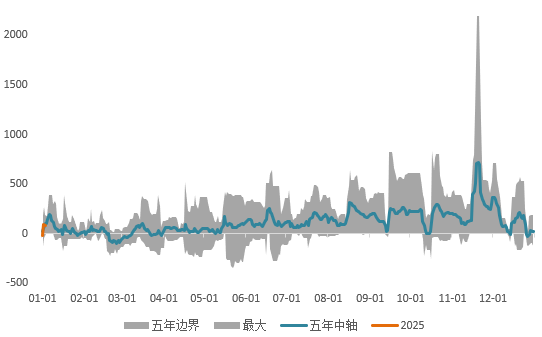

现货方面,随着节后归来,新年伊始,企业资金压力消退,同时部分贸易商重新收货建库存等动作,加之铜价走跌明显,持货商挺价情绪较强,周尾现货升水上涨明显,日内再度回归至升水行情,且整体上涨幅度较大。由于本周铜价持续下跌,部分下游企业新增订单有所增加,市场消费虽短期表现偏弱,但下周或存在一定提升空间,同时考虑到国产货源到货依旧有限,因此现货或维持升水行情,但因进口铜到货继续表现持续流入,因此上涨空间同样有限,整体或维持升0~升150元/吨运行为主。

图3:沪铜升贴水

数据来源:SMM

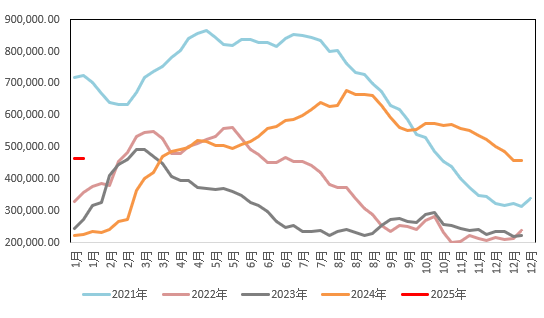

国内市场电解铜现货库存10.95万吨,较26日增0.78万吨,较30日增0.57万吨;本周上海市场社会库存再度表现增加,由于进口铜仍有持续到货流入,加之年末下游消费低迷,市场仓库出库减少,库存因此表现上升;下周来看,进口铜流入增量仍存,同时国产货源到货预计有所增加,且下游消费回升空间相对有限,因此预计库存继续表现累库。广东市场库存连续表现增加,主因年末消费不好,部分其他区域的货源有所转运至华南市场。后续来看,市场消费预计难有明显起色,但冶炼厂发货亦难有明显增加,库存因此预计或仍小幅累库,变动有限。

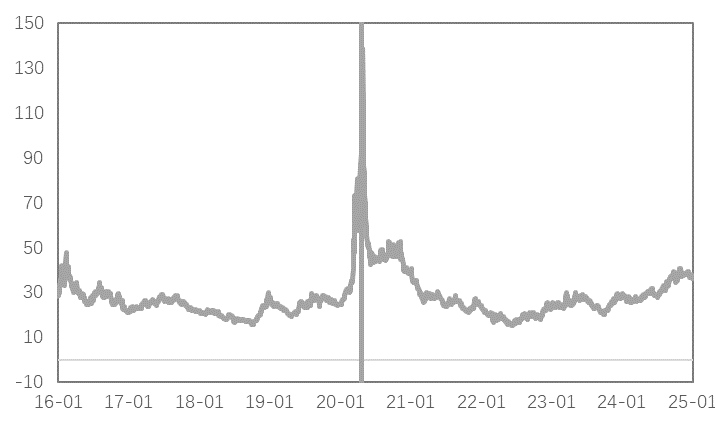

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费除广东市场外普遍上调100元/吨以上,主因是广东原料升水价格下滑;精铜杆加工费环比普遍上涨,元旦前后交易有明显差异;再生铜杆市场周内个别时段有集中交易,整体产销依旧偏低;精废杆价差仍处合理价差下再生铜杆升贴水环比上涨。目前铜杆市场仍处于调整阶段,市场整体产销未见明显好转迹象;铜价阶段性回调刺激了部分市场订单需求提升,但从市场实际交易情绪来看,下游需求偏淡,实际消费短期内难有回升,后期市场预计仍以谨慎采买为主,逢低刚需补货是近期市场主流交易心态。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周贵金属价格震荡上行,COMEX金银于2608-2681美元/盎司、29.2-30.4美元/盎司区间内运行。上周美元及利率进一步走高,贵金属价格不降反升,地缘危机加剧,市场避险情绪再度回归。

(二)比价与波动率

上周,白银涨幅强于黄金,金银比震荡下行;铜价走弱,金铜比震荡上行;原油持续上涨,金油比震荡下行。

图6:COMEX金/COMEX银

数据来源:Wind

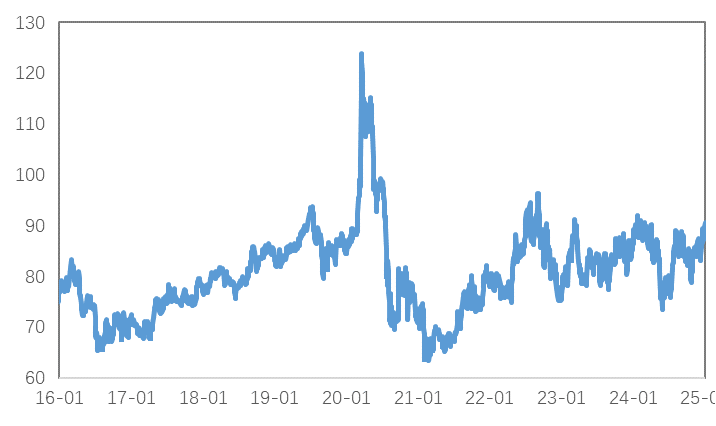

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

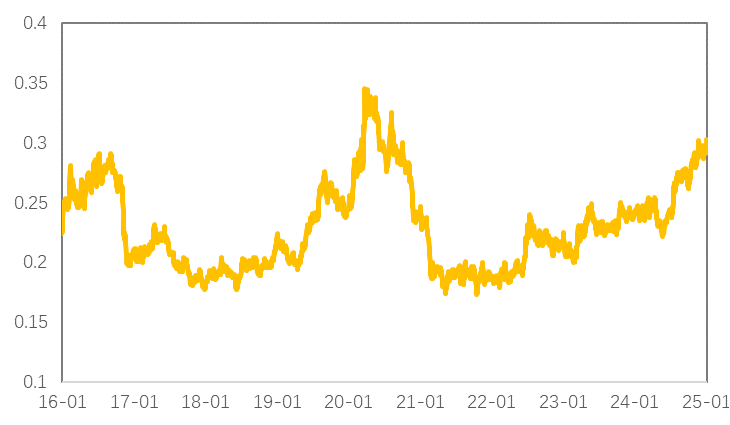

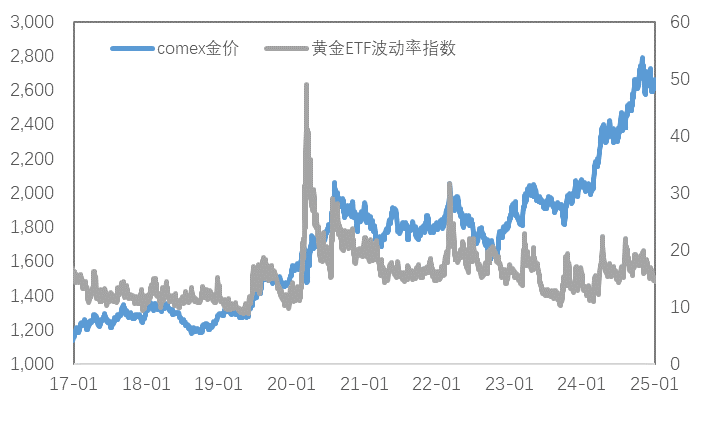

黄金VIX于小幅回升,避险需求较前期有所增强。

图9:黄金波动率

数据来源:Wind

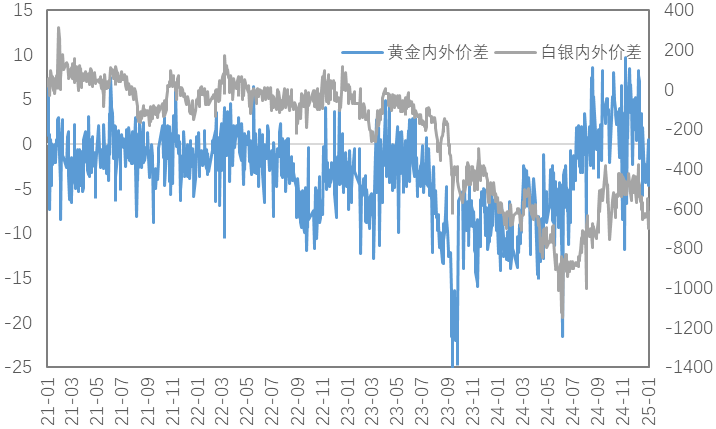

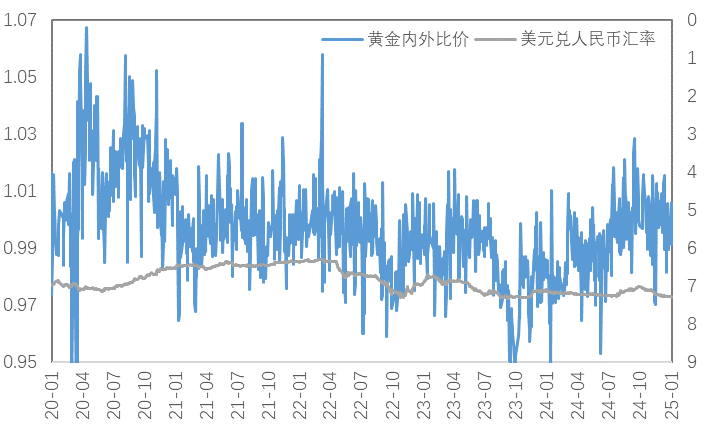

近期人民币汇率影响较前期增强,上周黄金白银内外价差有所回升;内外比价同样有所回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

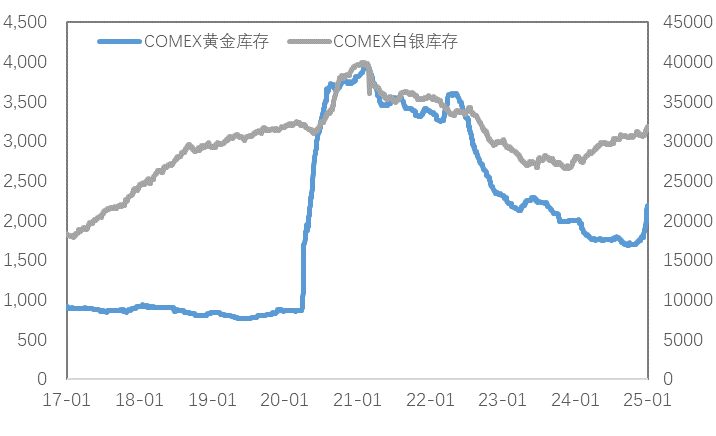

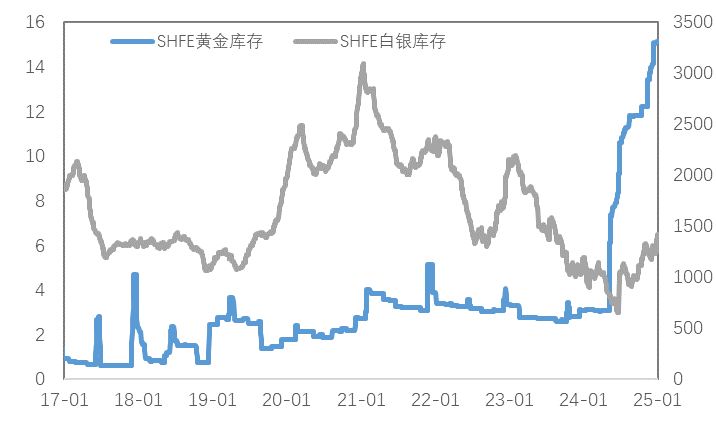

库存方面,上周COMEX黄金库存为2194万盎司,环比增加约57万盎司,COMEX白银库存约为31901万盎司,环比增加约298万盎司;SHFE黄金库存约为15.1吨,环比持平,SHFE白银库存约为1416吨,环比增加约50吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

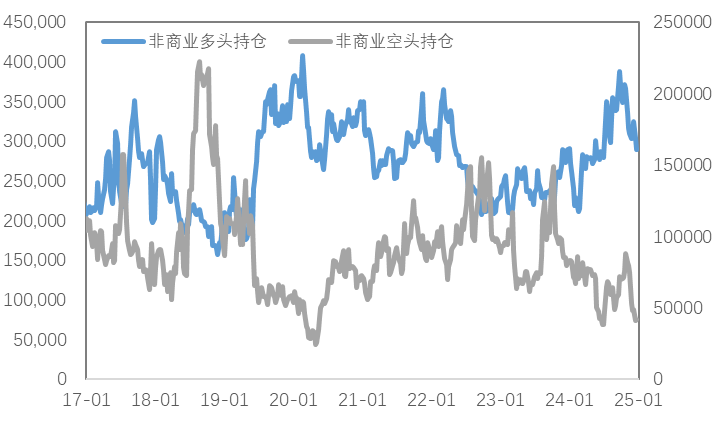

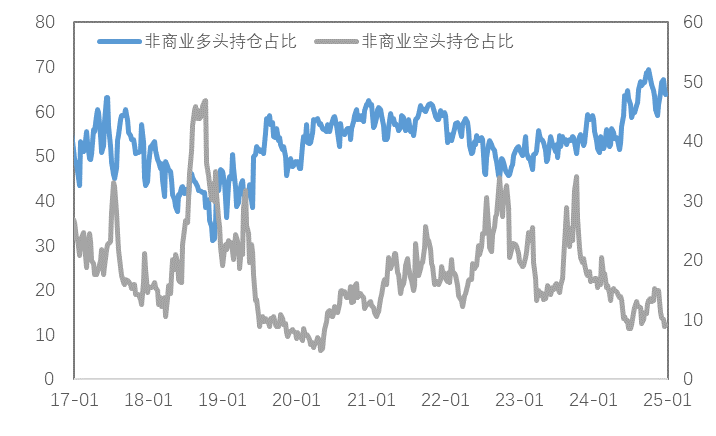

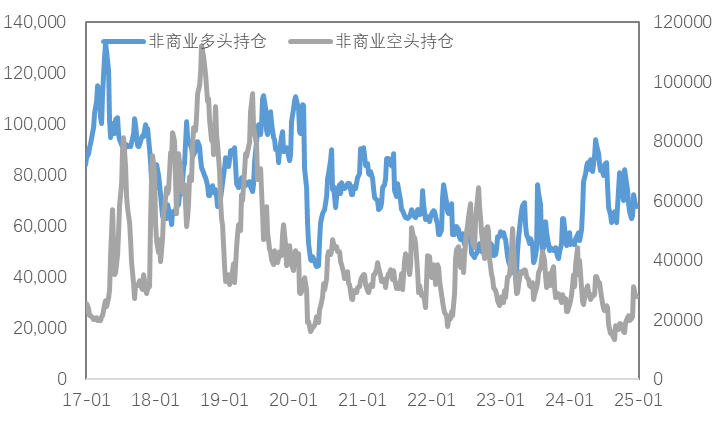

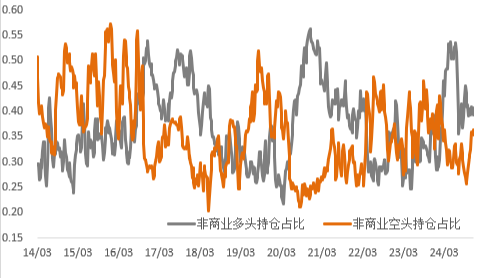

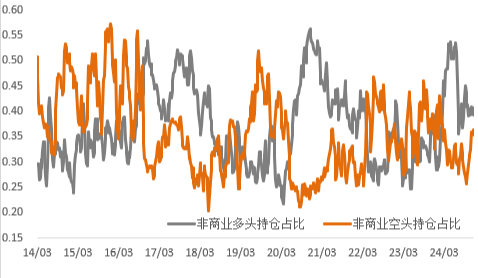

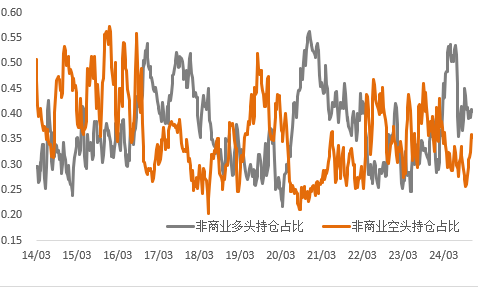

持仓方面,SPDR黄金ETF持仓环比减少1.4吨至871吨,SLV白银ETF持仓环比增加52吨至14375吨;上周COMEX黄金非商业总持仓为33.1万手,其中非商业多头持仓减少13562手至28.9万手,空头持仓增加850手至4.2万手;非商业多头持仓占优,比例较上周下降至63.7%附近,非商业空头持仓占比上升至9.2%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

铜价在73000元一线再次获得支撑。据了解,价格回落后,下游点价的积极性仍然较高,给予了铜价比较明显的支撑。目前到春节期间,属于中国政策的空窗期,市场对政策预期定价可能会有所放缓,这会限制价格反弹的幅度,不过从近期对需求的观测来看,价格的下方支撑仍然比较稳固。

目前,我们更倾向于金价仍处于震荡区间内,地缘危机短期难以结束的情境下,避险需求将对金价产生一定支撑,同时,美国潜在的再通胀风险仍有再度推升金价的可能。

关注及风险提示

美国PMI、职位空缺、非农数据、通胀预期、降息路径、地缘冲突等。