摘要

上周宏观面相对平静,此前市场热衷的特朗普交易有所退潮,美元指数和美债收益率双双触顶回落,但是在回落的过程中,铜价并未受到明显提振,但是下跌的空间暂时是较小的。不过后续值得担忧的情况是一旦美元和利率的回调结束再度上行,铜价是否还能稳定在当前平台位置。毕竟无论从哪个角度看,联储后续都有充足的理由放缓降息路径。

核心观点

1、上周贵金属承压回落,铜价窄幅震荡

贵金属方面,上周COMEX黄金下跌2.53%,白银下跌2.35%;沪金2502合约下跌1.45%,沪银2502合约下跌1.37%。主要工业金属价格中,COMEX铜、沪铜分别变动+0.25%、+0.09%。

2、美元和利率回落未能推升铜价

上周宏观面相对平静,此前市场热衷的特朗普交易有所退潮,美元指数和美债收益率双双触顶回落,但是在回落的过程中,铜价并未受到明显提振,但是下跌的空间暂时是较小的。不过后续值得担忧的情况是一旦美元和利率的回调结束再度上行,铜价是否还能稳定在当前平台位置。毕竟无论从哪个角度看,联储后续都有充足的理由放缓降息路径。

3、避险情绪降温带动金价大幅回落

上周伴随黎以停火,市场避险情绪大幅降温,叠加资金偏好的转向,金价于周初大幅下跌,随后美国经济数据表现仍具韧性,美元及利率冲高回落,金价由此企稳回升。短期来看,仍处高位的美元及利率将限制金价上方空间,同时地缘危机似乎难以快速结束,避险需求将对金价产生一定支撑。中长期角度下,美国潜在的再通胀风险仍有再度推升金价的可能。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价维持震荡格局,运行重心略有上移。上周宏观面相对平静,此前市场热衷的特朗普交易有所退潮,美元指数和美债收益率双双触顶回落,但是在回落的过程中,铜价并未受到明显提振,但是下跌的空间暂时是较小的。不过后续值得担忧的情况是一旦美元和利率的回调结束再度上行,铜价是否还能稳定在当前平台位置。毕竟无论从哪个角度看,联储后续都有充足的理由放缓降息路径。

上周SHFE铜价横盘运行,缺乏明显趋势。11月国内PMI继续回升,目前已经出现连续3个月回升的状态,价格还未对此充分定价,预计后续可能会对此有短期的积极定价。市场更为担心的还是关税问题,上周特朗普已经宣布上任后将对中国所有商品征收10%关税,这为本轮贸易争端拉开了序幕。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。上周五COMEX突然再次出现较大规模的交仓,库存来到近期新高9万吨水平。预计COMEX铜的价差结构仍将以contango为主,需要关注全年进口长单的签约情况以及明年初单月的进口节奏变化。

上周SHFE铜价格曲线较此前向上位移,价格曲线仍然呈现contango结构。近期价格下跌之后沪铜的去库总算表现较为明显,价差结构也略有走强,但是我们认为可持续性有限。一方面后续价格如果反弹,去库又会不弹顺利,另一方面上周进口窗口已经打开,后续进口增加可能也会对整体去库的幅度产生影响。

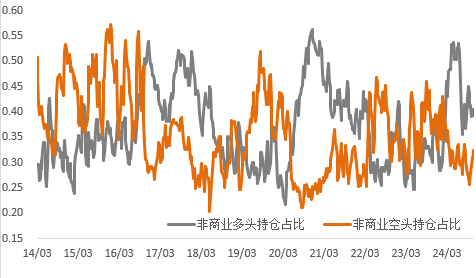

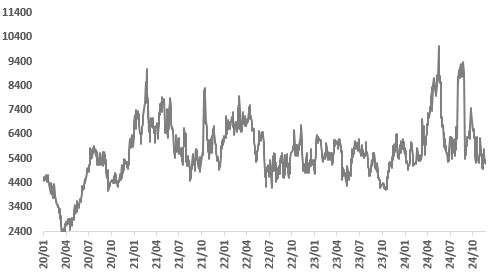

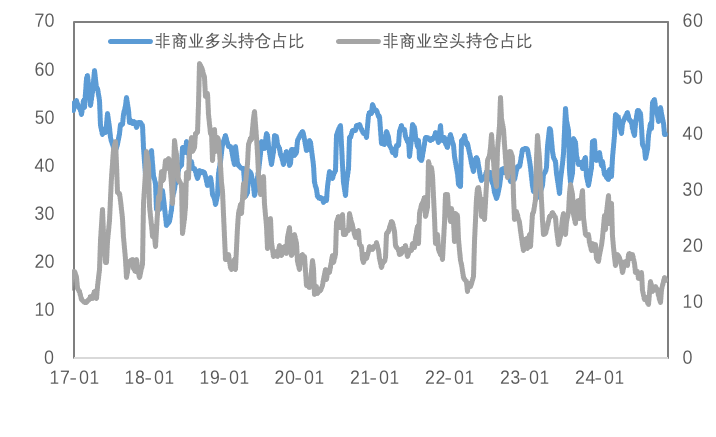

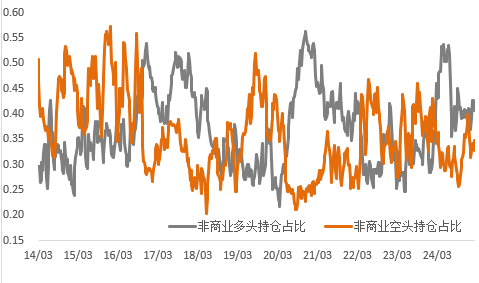

持仓方面,从CFTC持仓来看,上周非商业多头占比有所下降,与价格震荡匹配,本周关键事件众多,预计波动率将会放大。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

节前铜精矿TC周指数为11美元/干吨,较上周跌0.3美元/干吨。铜精矿现货TC指数运行较为平稳,现货市场活跃度较低,市场交易有限,市场成交价格十美元中高位,主流交易为12月船期,买卖双方对1月船期货物交易谨慎,等待长单谈判结果。本周的需求端库存充足,供应端稳定,近期价格波动较小,价格平稳运行,市场参与者普遍关注长单价格的谈判的进展。

图2:铜精矿加工费

数据来源:SMM

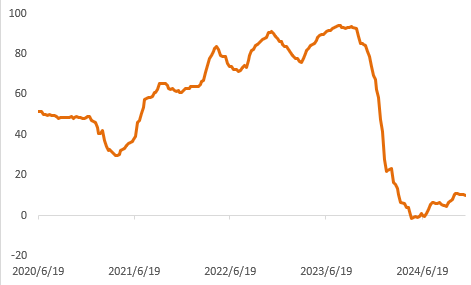

现货方面,下游消费提振空间有限,但由于部分加工企业抢出口动作,市场需求相对较为平稳;但由于本周下游市场整体订单表现平平,因此周内下游企业基本维持逢低刚需采购为主。本周进入交割月,沪铜近月合约12-01表现BACK结构运行,同时受制于国产货源到货依旧偏少,持货商挺价情绪较强,但考虑到下周月初进口铜增量流入,升水上涨压力仍存,加之部分下游企业抢出口动作消退,消费预计难有明显增量,因此下周现货升水或维持升0~升100元/吨区间运行为主。

图3:沪铜升贴水

数据来源:SMM

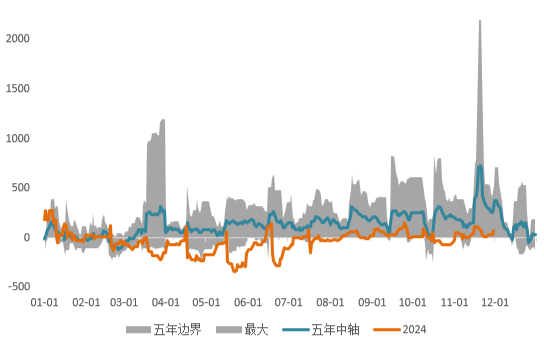

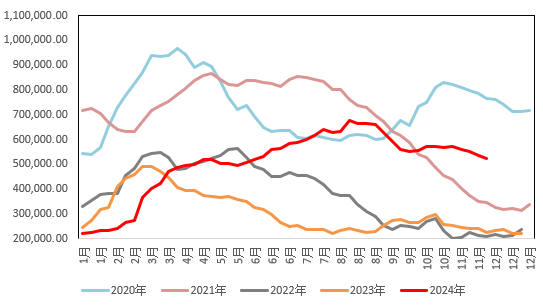

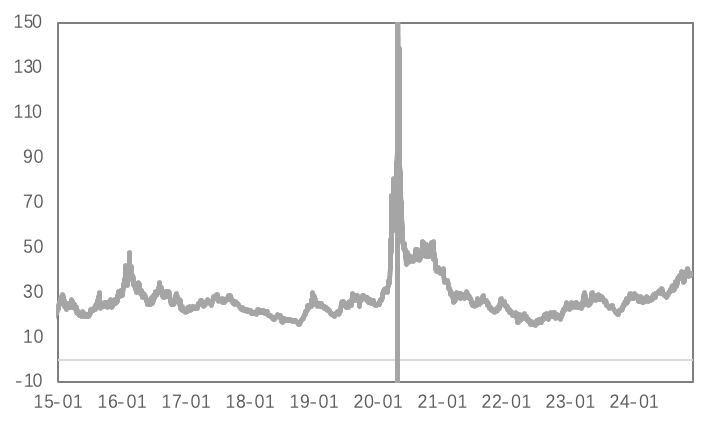

国内市场电解铜现货库存13.41万吨,较21日降2.22万吨,较25日降0.17万吨;本周上海市场库存下降明显,由于周内进口铜到货相对有所减少,同时国产货源到货依旧偏少,加之受部分下游抢出口动作,下游消费表现平稳,库存因此持续下降;下周来看,由于进口铜增加预期仍存,同时抢出口动作预计将在月初消退,消费或将有所下滑,库存因此或表现小幅增加。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费整体涨跌互现,北方市场价格下跌明显;精铜杆企业订单环比回落,提货表现依然不错;再生铜杆成交表现不佳,部分企业生产将进一步下调;精废杆价差、对期铜倒扣贴水双双小幅扩大。精铜杆企业下周预计生产或有所降温,主要是订单的增长开始放缓,加之一些设备也将达到常规临检期,因此生产表现可能会有所下降;不过头部企业的提货预计依然保持不错的水平。再生铜杆企业的产销预计将继续走弱,尤其是一些企业完成年度任务后,预计将有休产的安排,这一情况甚至将延续至12月。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

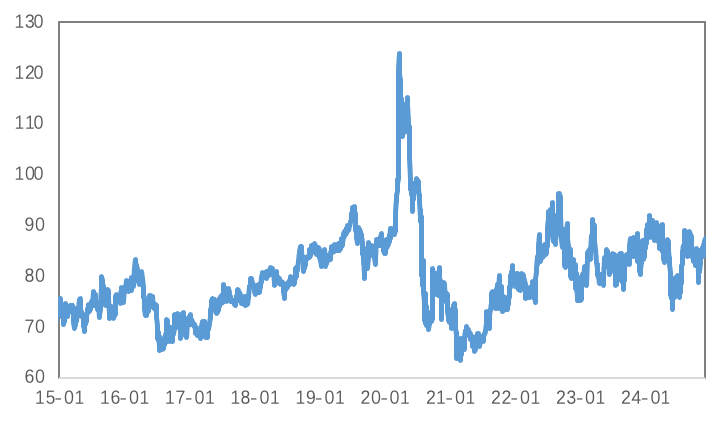

上周COMEX金价大幅下跌、银价承压回落,COMEX金银于2629-2748美元/盎司、30.1-32美元/盎司区间内运行。上周伴随黎以停火,市场避险情绪大幅降温,叠加资金偏好的转向,金价于周初大幅下跌,随后美国经济数据表现仍具韧性,美元及利率冲高回落,金价由此企稳回升。

(二)比价与波动率

上周,黄金跌幅强于白银,金银比震荡下行;黄金下跌而铜价持稳,金铜比震荡下行;原油大幅下跌,金油比震荡上行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

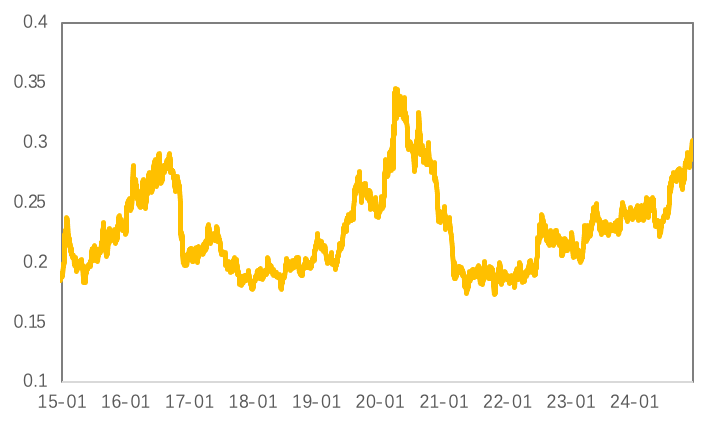

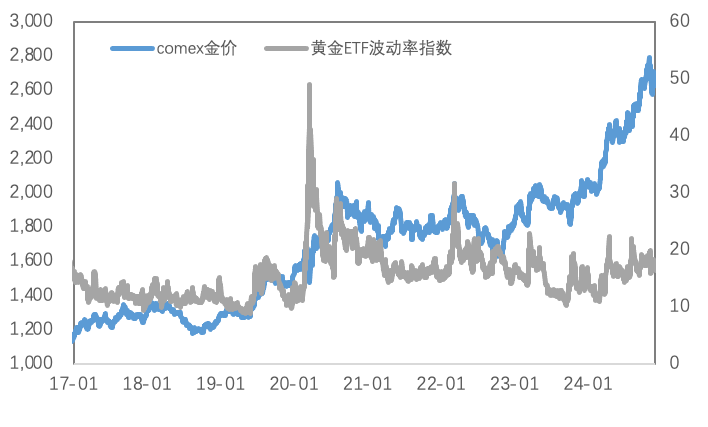

黄金VIX显著下行,避险需求较前期有所减弱。

图9:黄金波动率

数据来源:Wind

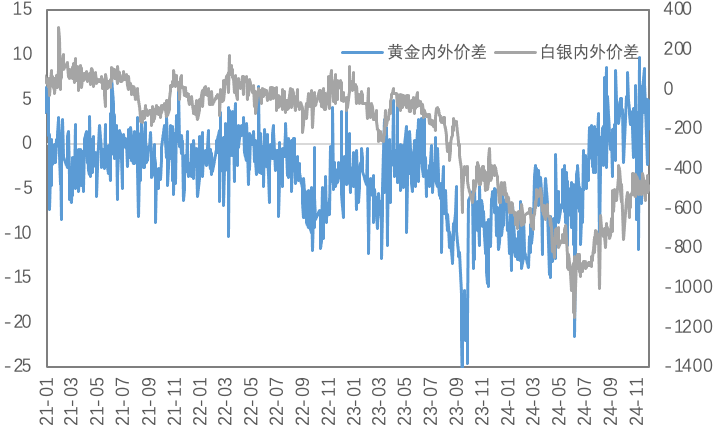

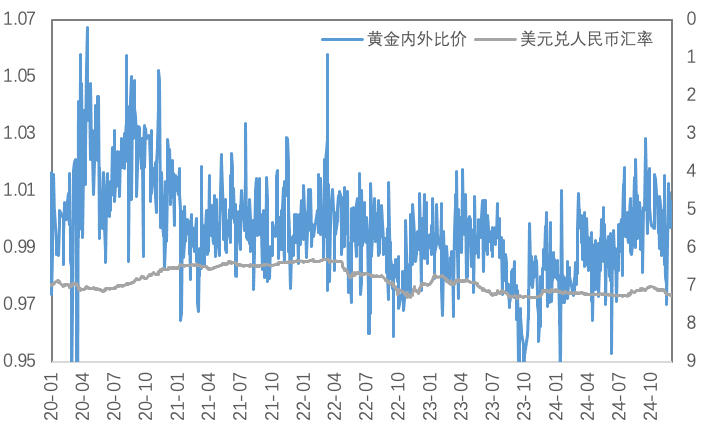

近期人民币汇率影响较前期走强,上周黄金白银内外价差有所回落;内外比价同样有所回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

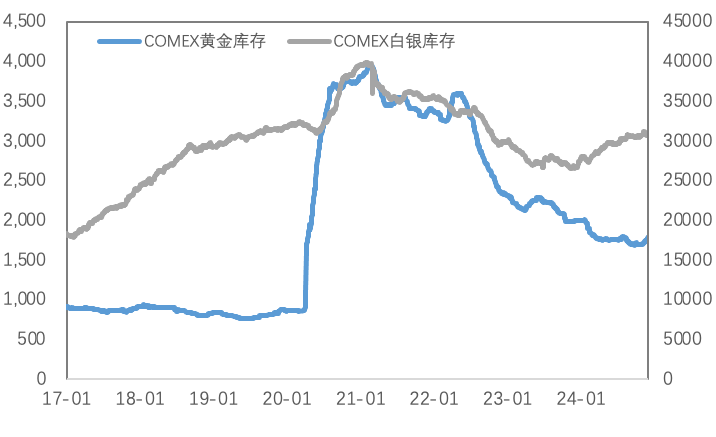

库存方面,上周COMEX黄金库存为1794万盎司,环比增加约39.4万盎司,COMEX白银库存约为30798万盎司,环比增加约43万盎司;SHFE黄金库存约为13.95吨,环比增加0.2吨,SHFE白银库存约为1188吨,环比减少约23.7吨。

图12:COMEX贵金属库存

数据来源:Wind

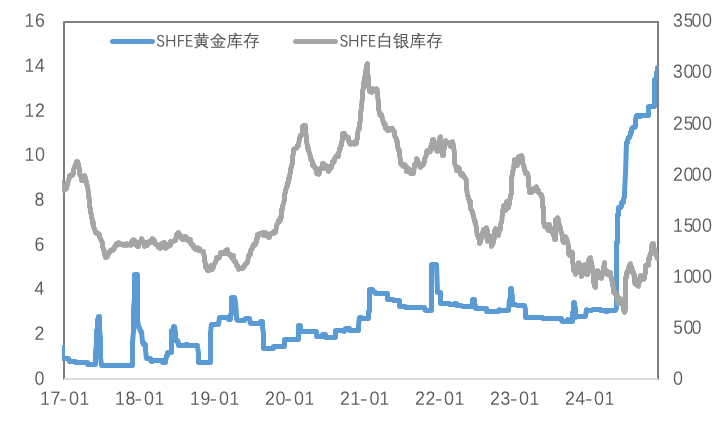

图13:SHFE贵金属库存

数据来源:Wind

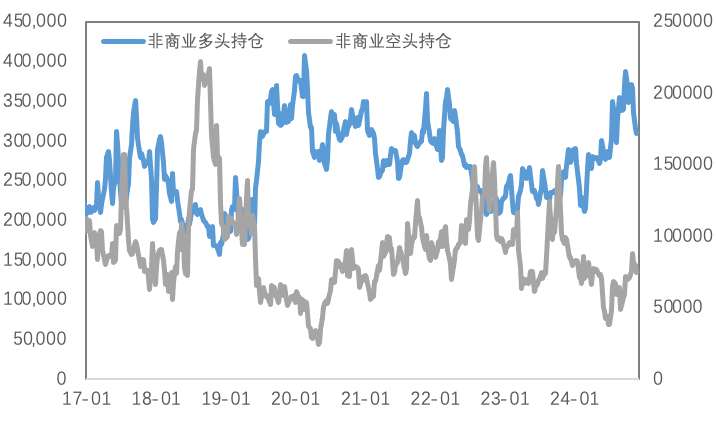

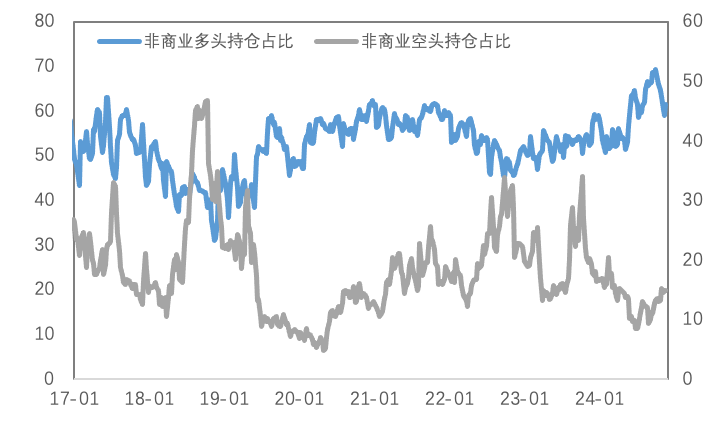

持仓方面,SPDR黄金ETF持仓环比增加0.6吨至879吨,SLV白银ETF持仓环比减少90.7吨至14710吨;上周COMEX黄金非商业总持仓为38.4万手,其中非商业多头持仓减少6871手至30.9万手,空头持仓减少4787手至7.5万手;非商业多头持仓占优,比例较上周上升至62%附近,非商业空头持仓占比持平,约14.9%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

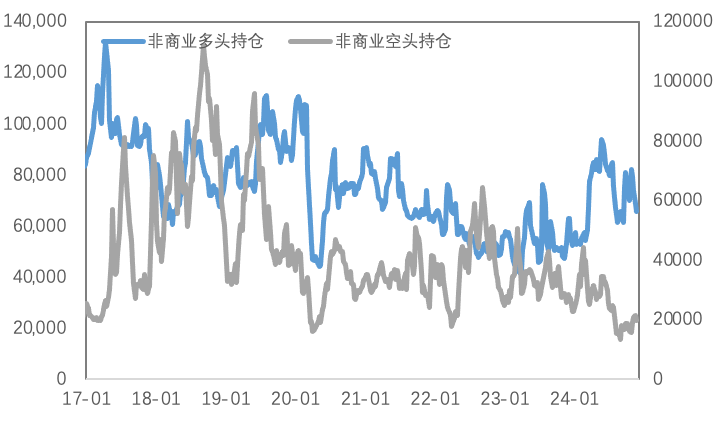

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

11月国内PMI继续回升,目前已经出现连续3个月回升的状态,价格还未对此充分定价,预计后续可能会对此有短期的积极定价。市场更为担心的还是关税问题,上周特朗普已经宣布上任后将对中国所有商品征收10%关税,这为本轮贸易争端拉开了序幕。

短期来看,美元及利率依然维持高位,限制金价上方空间,然而,地缘危机似乎难以快速结束,避险需求将对金价产生一定支撑,同时中长期角度下,美国潜在的再通胀风险仍有再度推升金价的可能。

关注及风险提示

美国PMI、职位空缺、ADP就业人数、非农数据、地缘冲突等。