摘要

上周金、铜价格承压回落,主要根源还是在于特朗普交易的进一步深化,具体表现为一方面美元指数表现非常强势,一度回到107附近,另一方面美债收益率也维持强势,10年期收益率周中接近4.5%。强势的美元和利率对金属形成了普遍压制。同时,周中鲍威尔的表态也相对鹰派,限制了美元与利率的回调空间。

核心观点

1、上周金铜持续下跌

贵金属方面,上周COMEX黄金下跌4.62%,白银下跌3.47%;沪金2412合约下跌3.6%,沪银2502合约下跌2.5%。主要工业金属价格中,COMEX铜、沪铜分别变动-5.74%、-4.2%。

2、美元与利率双重压制,铜价承压回落

上周铜价大幅下挫,主要根源还是在于特朗普交易的进一步深化,具体表现为一方面美元指数表现非常强势,一度回到107附近,另一方面美债收益率也维持强势,10年期收益率周中接近4.5%。强势的美元和利率对金属形成了普遍压制。同时,周中鲍威尔的表态也相对鹰派,限制了美元与利率的回调空间。

3、特朗普2.0,金价大幅走弱

特朗普2.0预期下,美债收益率及美元指数持续飙升,美元已回升至去年10月,即降息前的水平,贵金属价格随之明显承压。同时,本周美国核心CPI数据环比有所维持,通胀表现依旧偏强使得市场对于12月降息预期大幅减弱。短期来看,特朗普交易下,利率对金价有明显压制,俄乌冲突或有缓和,地缘对金价的支撑较前期减弱,然而,中长期来看,抗通胀角度下金价依然得以支撑,等待下跌企稳后的做多机会。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价周内显著回调,在4.00美元/磅一线获得支撑。上周铜价大幅下挫,主要根源还是在于特朗普交易的进一步深化,具体表现为一方面美元指数表现非常强势,一度回到107附近,另一方面美债收益率也维持强势,10年期收益率周中接近4.5%。强势的美元和利率对金属形成了普遍压制。同时,周中鲍威尔的表态也相对鹰派,限制了美元与利率的回调空间。

上周SHFE铜价震荡回落,回踩73000元/吨关口。上周国内铜价整体处于跟跌的格局之中,价格下跌之后现货买盘表现较好,库存去化幅度也较为明显。国内10月宏观及金融数据表现仍然没有太明显起色,加之此前政策包仅仅关于化债而没有提及刺激投资与消费,市场还是显得信心不足,目前看铜价可能止跌但是反弹动能不足。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存来到接近9万吨水平,不过上周交仓的节奏略有放缓,此前有传言称交仓可能持续至年底,但是经历了此前的持续交仓之后,后续的交仓空间及节奏可能会有所调整,需要重新观察。

上周SHFE铜价格曲线较此前向下位移,价格曲线重新呈现back结构。近期价格下跌之后沪铜的去库总算表现较为明显,价差结构也略有走强,但是我们认为可持续性有限。一方面后续价格如果反弹,去库又会不弹顺利,另一方面上周进口窗口已经打开,后续进口增加可能也会对整体去库的幅度产生影响。

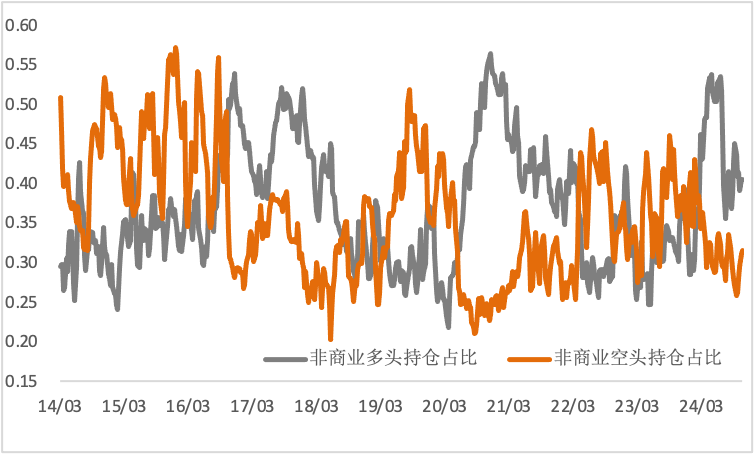

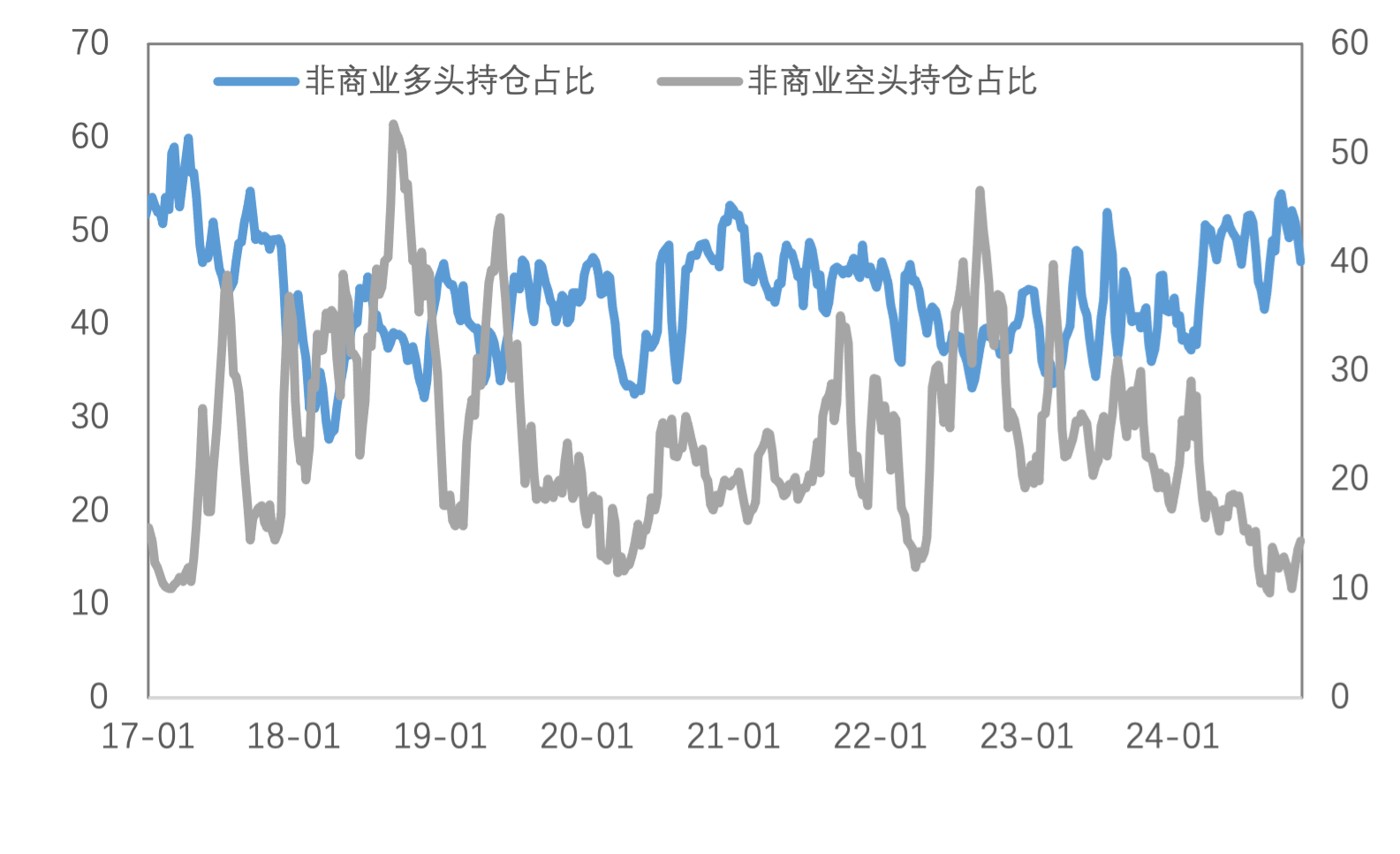

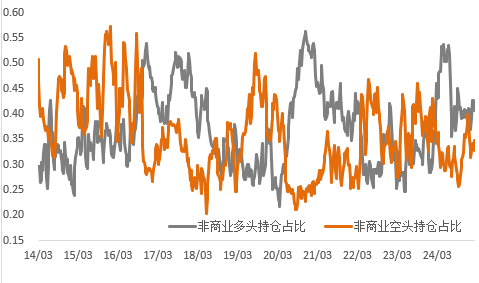

持仓方面,从CFTC持仓来看,上周非商业多头占比有所下降,与价格震荡匹配,本周关键事件众多,预计波动率将会放大。

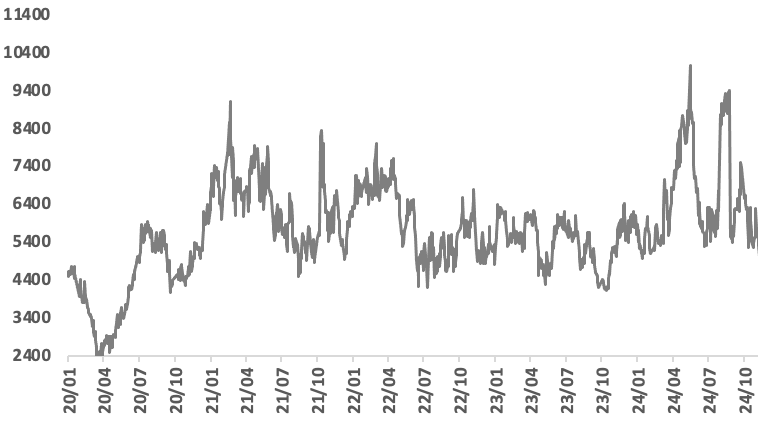

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

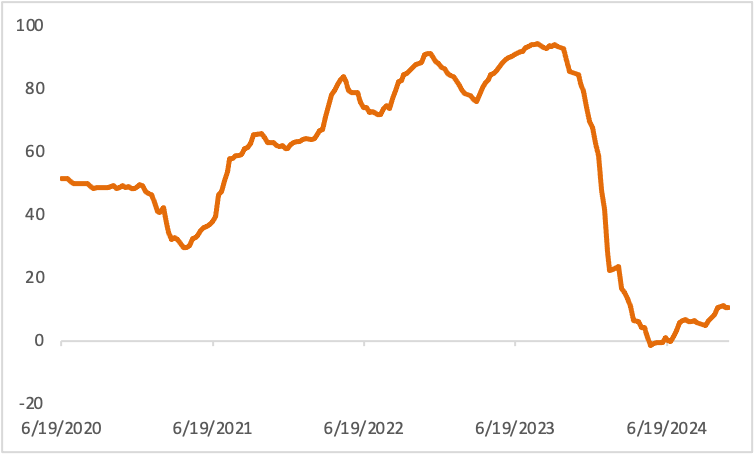

节前铜精矿TC周指数为11.3美元/干吨,较上周跌1.3美元/干吨。铜精矿现货TC小幅下跌,现货市场冷清,市场交易有限,市场参与者长协谈判仍进展十分缓慢,港口库存持续累库,冶炼厂的库存充足。现货TC下行,部分炼厂仍呈观望态度。

图2:铜精矿加工费

数据来源:SMM

现货方面,周内现货升水企稳上涨,由于铜价持续下跌,加之本周临近交割,市场主流国产注册品牌货源流通依旧较少,持货商挺价情绪显现。由于目前进口盈利窗口维持打开,下周进口铜仍有到货增量,但短期国产品牌货源流通难显明显增量,且考虑到本周价格下跌,下游加工企业订单有所增加,下周市场消费预计存在一定提升空间,因此现货升水预计表现偏强运行为主。

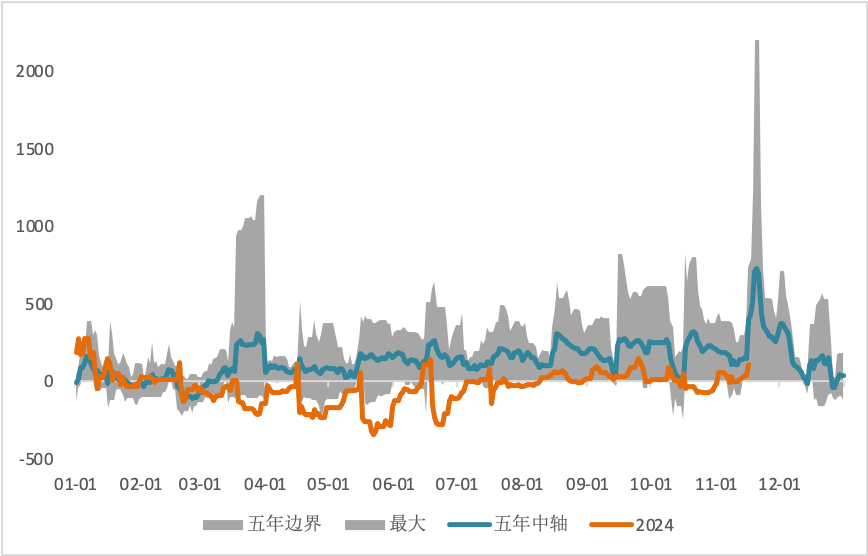

图3:沪铜升贴水

数据来源:SMM

国内市场电解铜现货库存16.36万吨,较7日降2.82万吨,较11日降2.17万吨;本周上海市场库存继续表现去库,周内虽有进口铜陆续到货流入,但国产品牌货源到货仍偏少,加之周内铜价持续下挫走跌,下游入市接货需求提振,部分仓库出库表现较好,库存因此大幅下降;下周来看,随着铜价下跌,加工企业订单新增尚可,料下周仍存一定采购需求,同时国产货源到货预计有限,库存预计维持去库。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费整体呈现上涨趋势,市场间价差有所扩大;精铜杆企业交易继续提升,价格回调期间订单补充较多;再生铜杆交易有所回落,厂家出货缺乏优势;精废杆价差变化较小,周内对期铜倒扣贴水变化明显。随着近期精铜杆企业的订单增长,后续精铜杆企业的生产也得到了保障,因此短期内精铜杆的生产表现将呈现较为稳定的状态,个别企业甚至还有增长趋势;而再生铜杆端再度陷入低迷,贸易商的交易冲击工厂的报价,加之原料的价格坚挺,企业后续的提产预期再度有所减弱。整体来看,预计下周精铜杆市场将平稳运行,当前订单的交付进展成为后续的关键,预期来看提货相对乐观一些,再生铜杆端再度回归至原料采购难题上,短期成品交付压力有所增加。

图5:精铜-废铜价差

贵金属市场复盘

(一)贵金属市场观察

上周COMEX金价继续下跌、银价跌幅放缓,COMEX金银于2541-2694美元/盎司、29.7-31.7美元/盎司区间内运行。特朗普2.0预期下,美债收益率及美元指数持续飙升,美元已回升至去年10月,即降息前的水平,贵金属价格随之明显承压。同时,本周美国核心CPI数据环比有所维持,通胀表现依旧偏强使得市场对于12月降息预期大幅减弱。

(二)比价与波动率

上周,黄金跌幅强于白银,金银比震荡下行;铜价跌幅强于黄金,金铜比震荡上行;原油跌幅弱于黄金,金油比震荡下行。

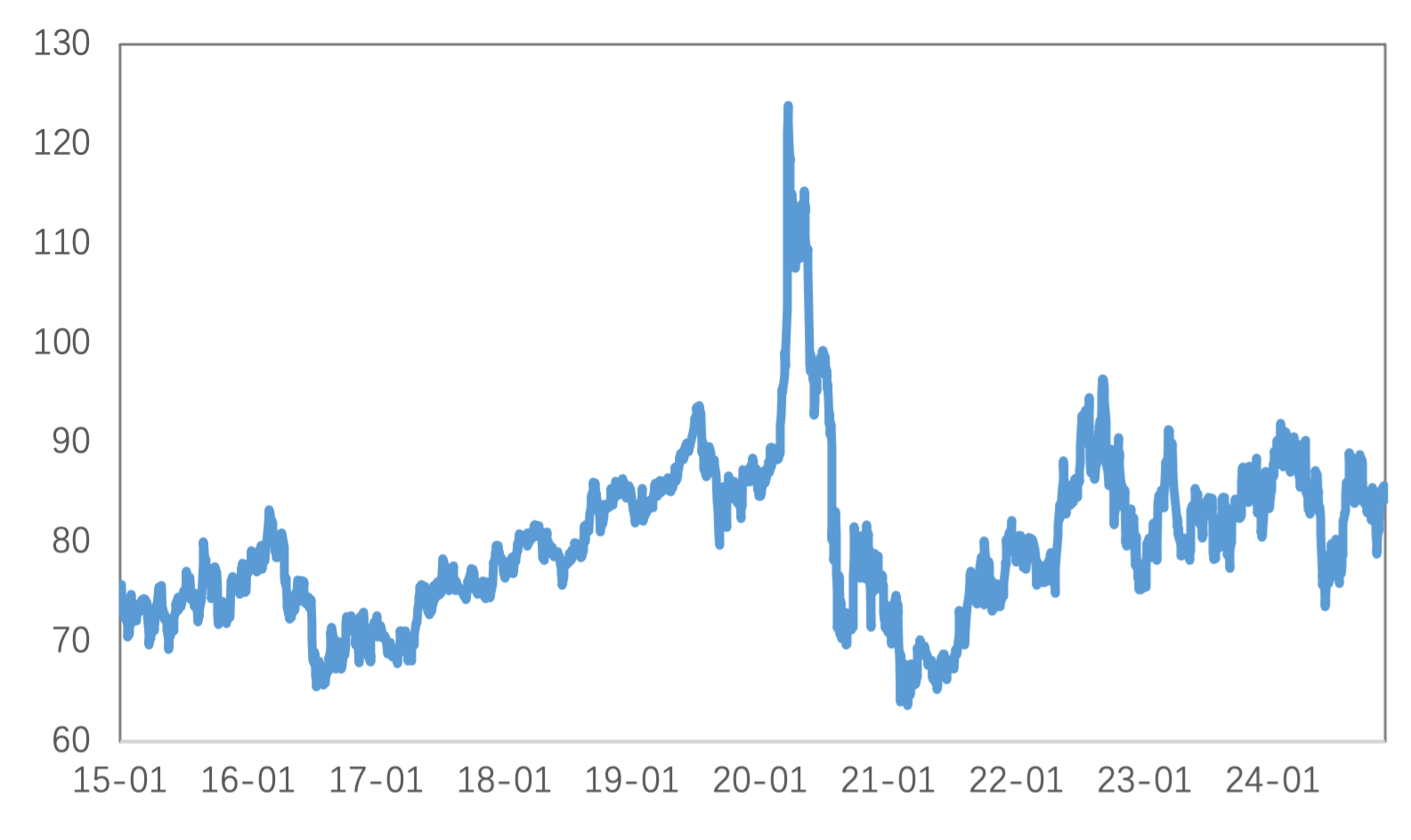

图6:COMEX金/COMEX银

数据来源:Wind

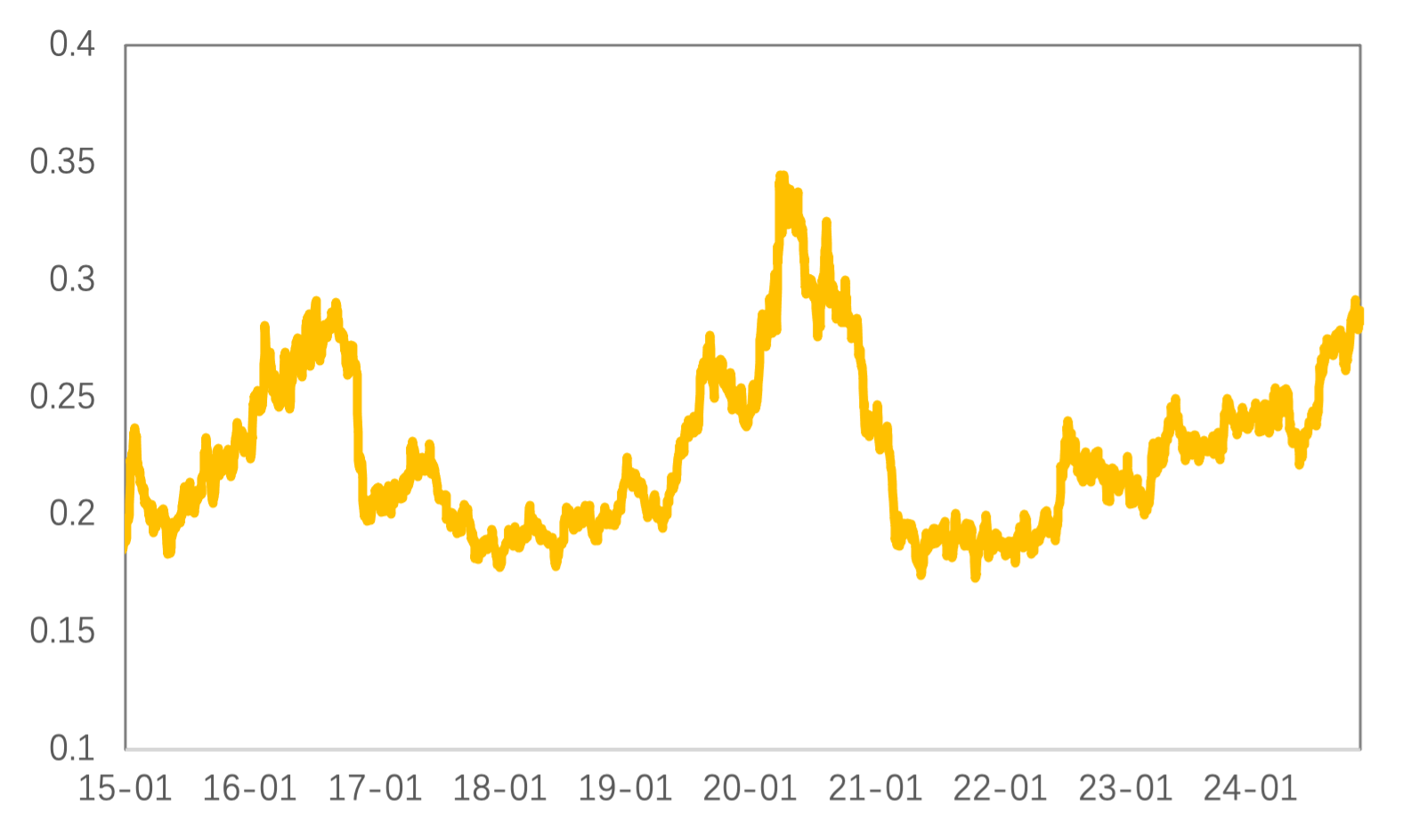

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

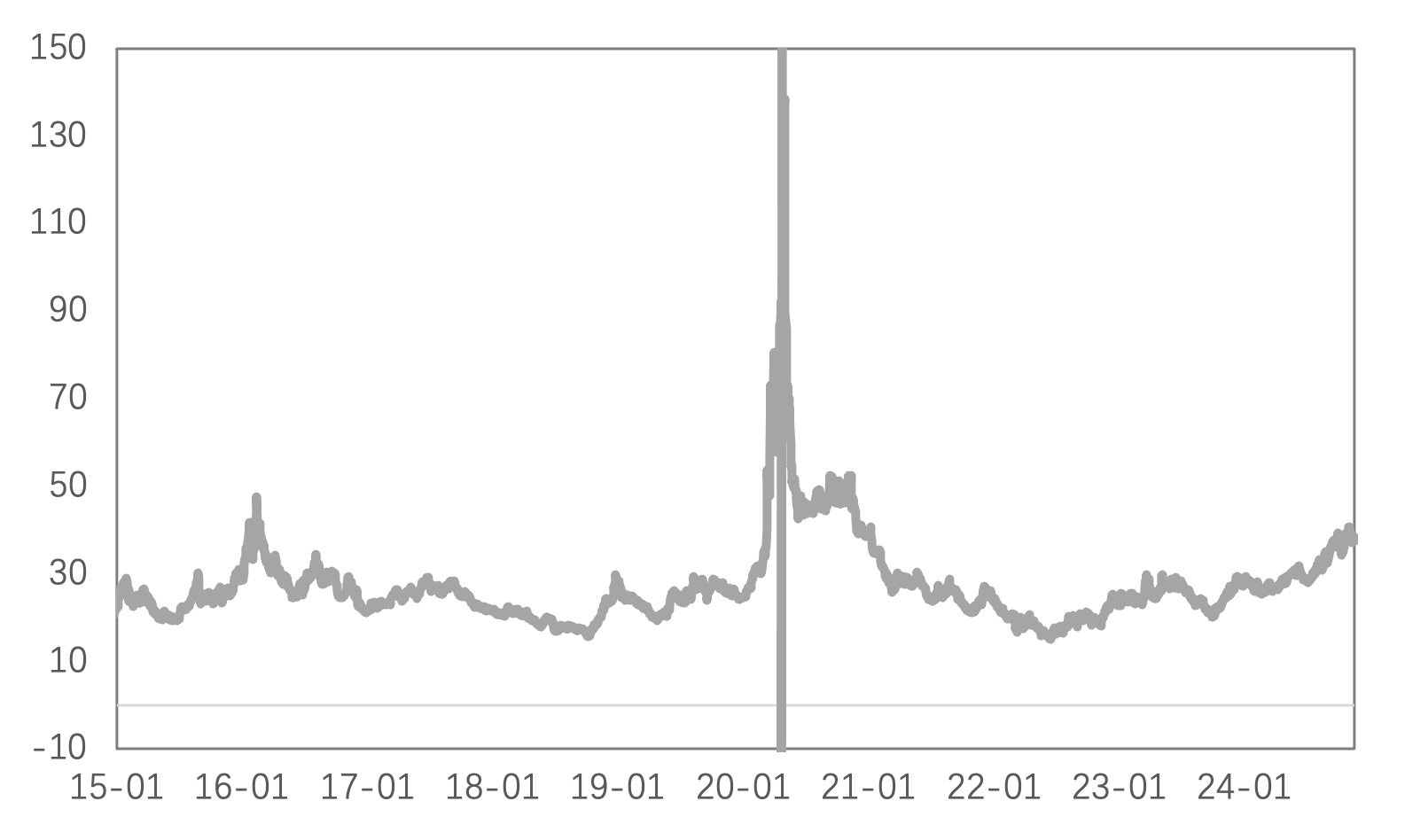

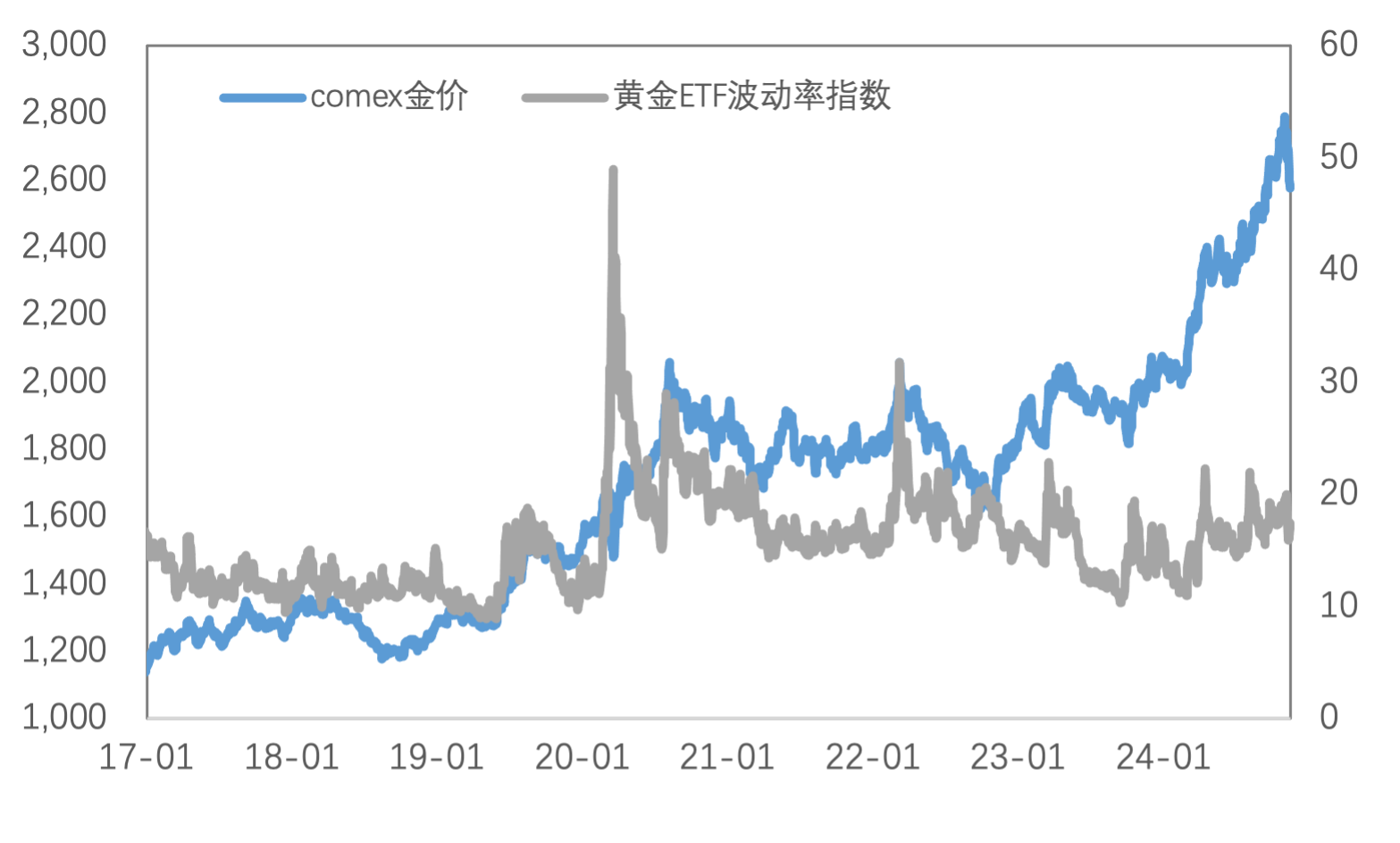

黄金VIX于低位运行,避险需求较前期明显回落。

图9:黄金波动率

数据来源:Wind

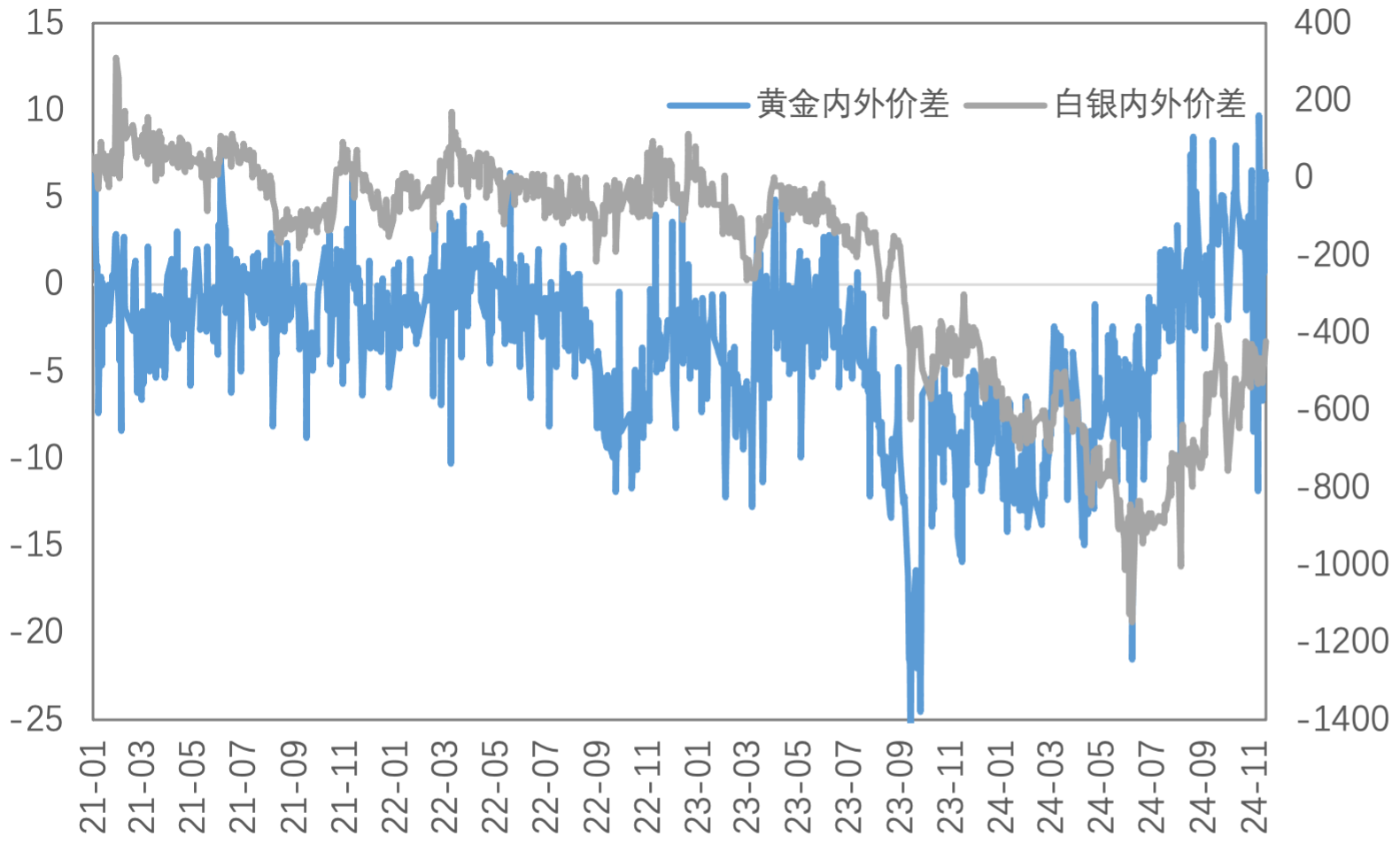

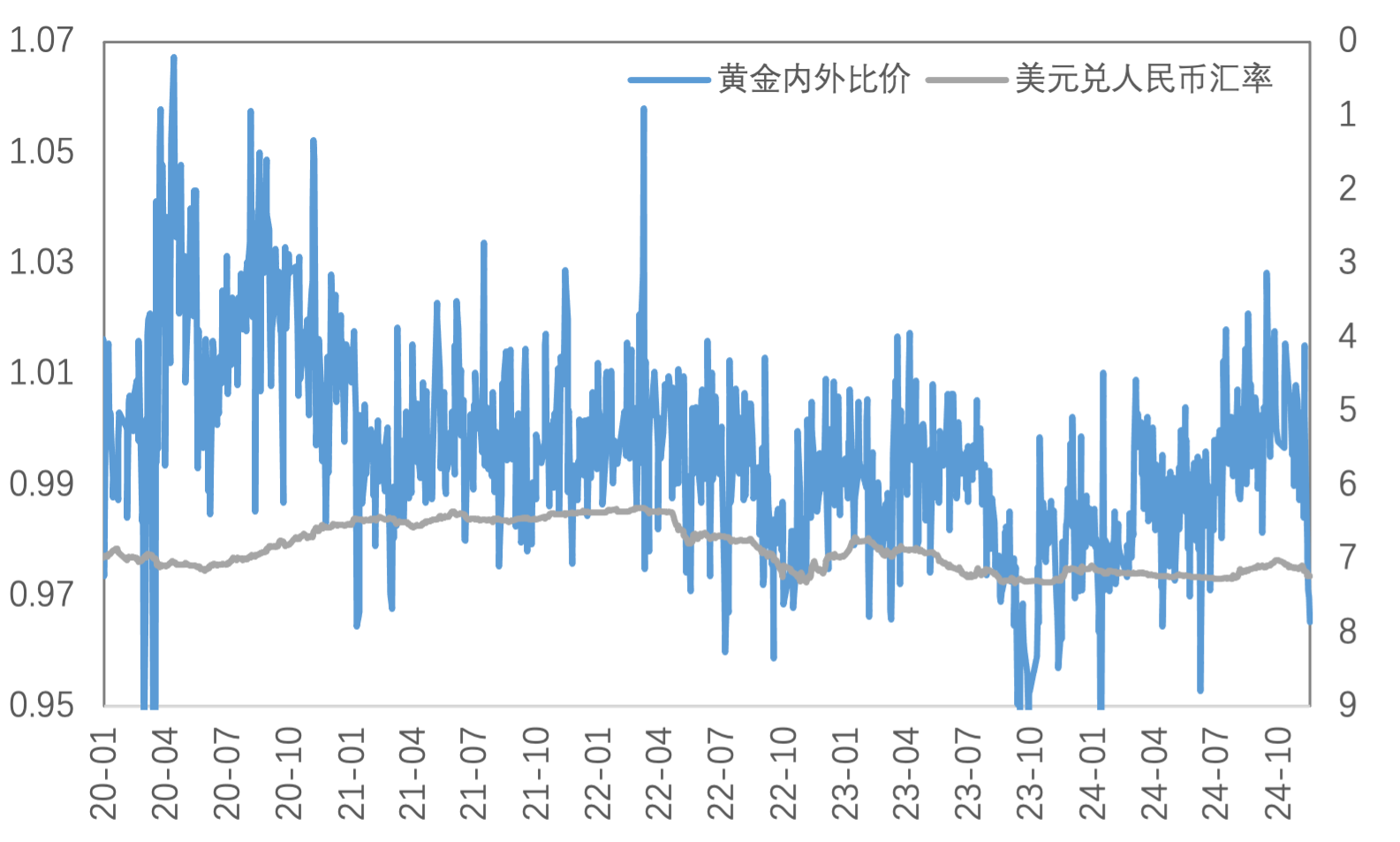

近期人民币汇率影响较前期走弱,上周黄金白银内外价差有所回升;内外比价有所回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

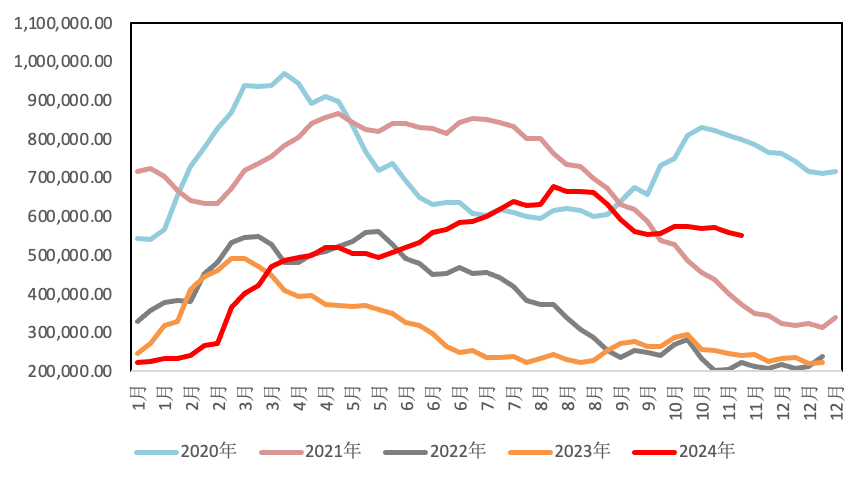

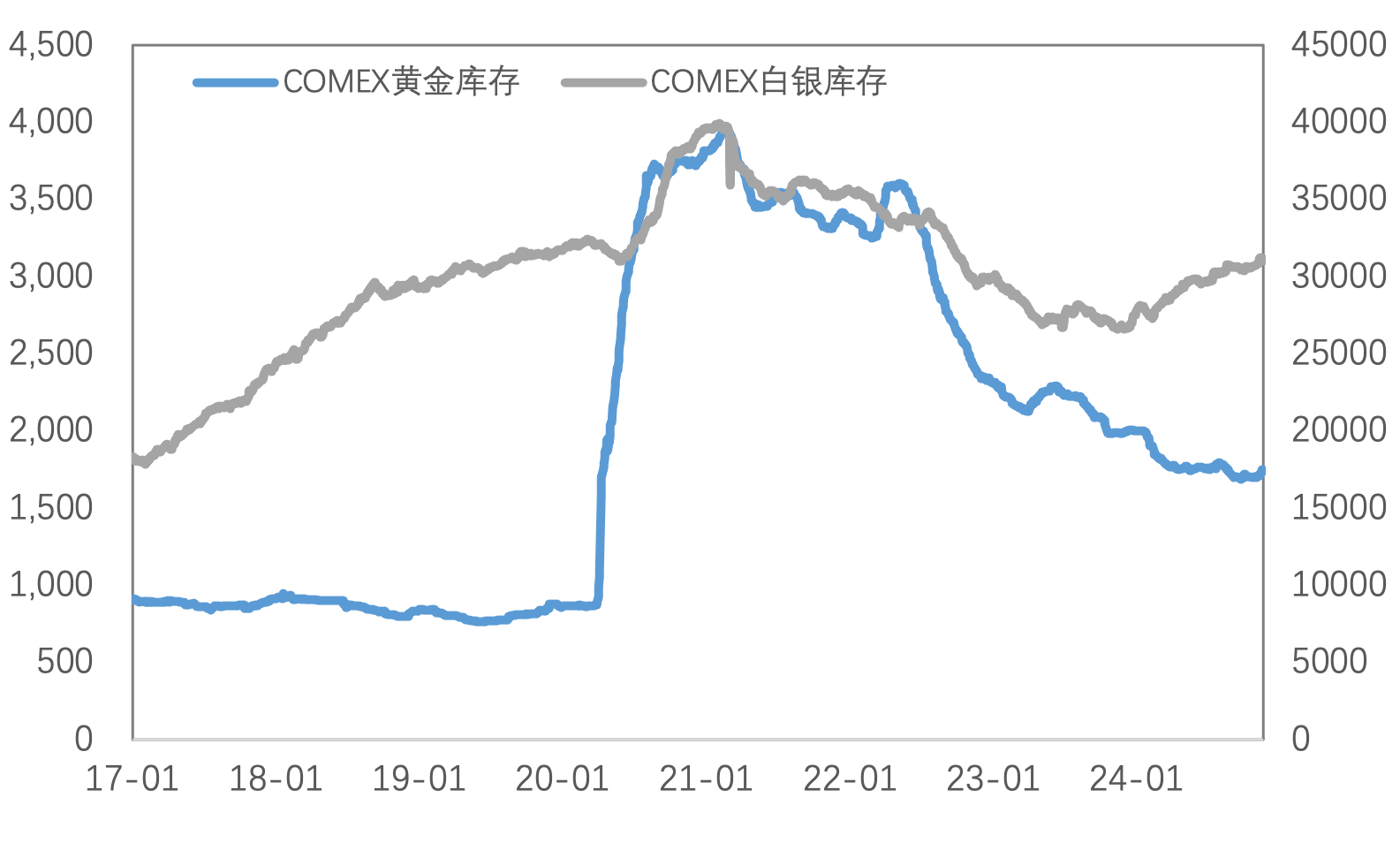

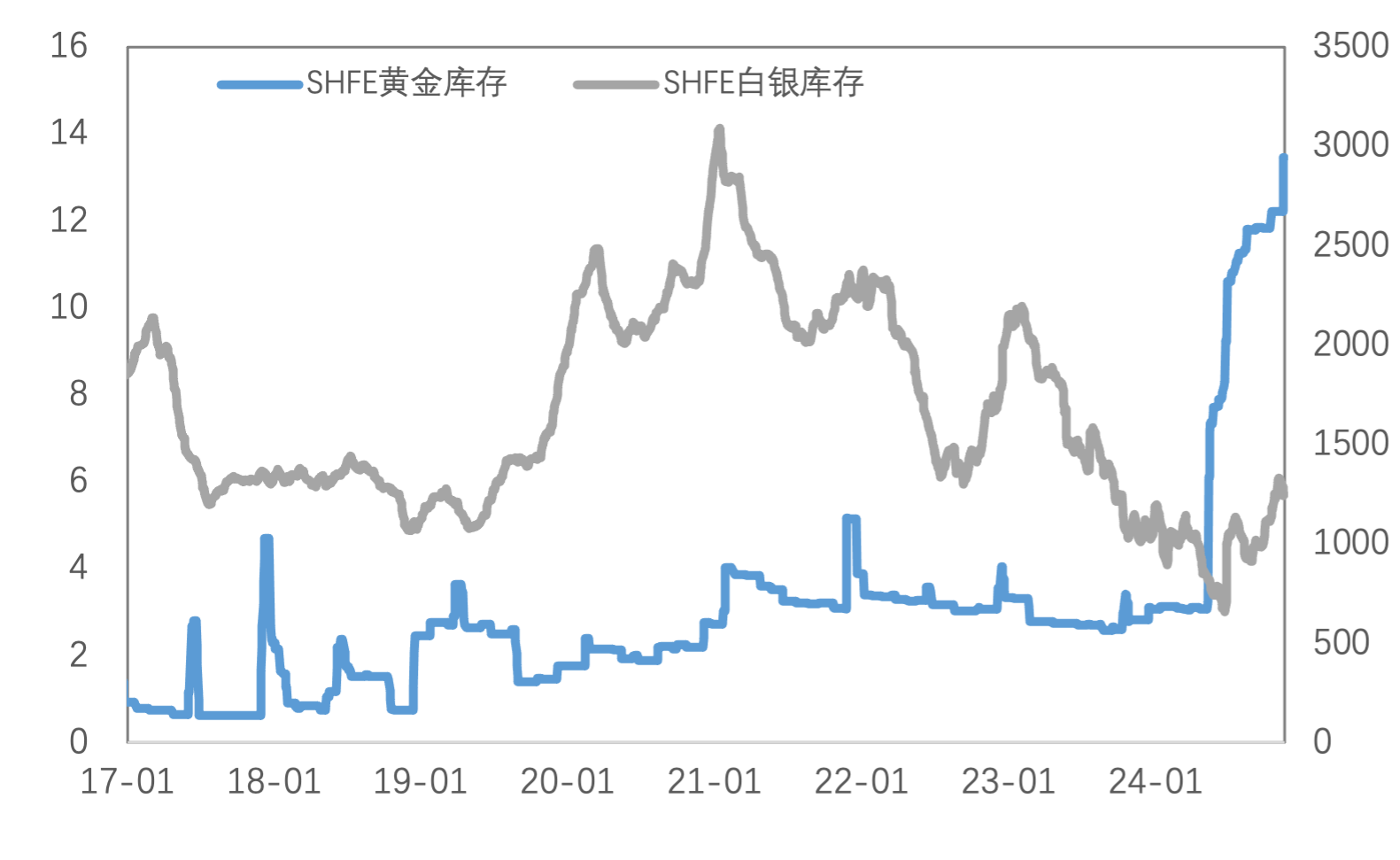

库存方面,上周COMEX黄金库存为1749万盎司,环比增加约28.9万盎司,COMEX白银库存约为31004万盎司,环比减少约224万盎司;SHFE黄金库存约为13.4吨,环比增加1.2吨,SHFE白银库存约为1240吨,环比减少约50.8吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

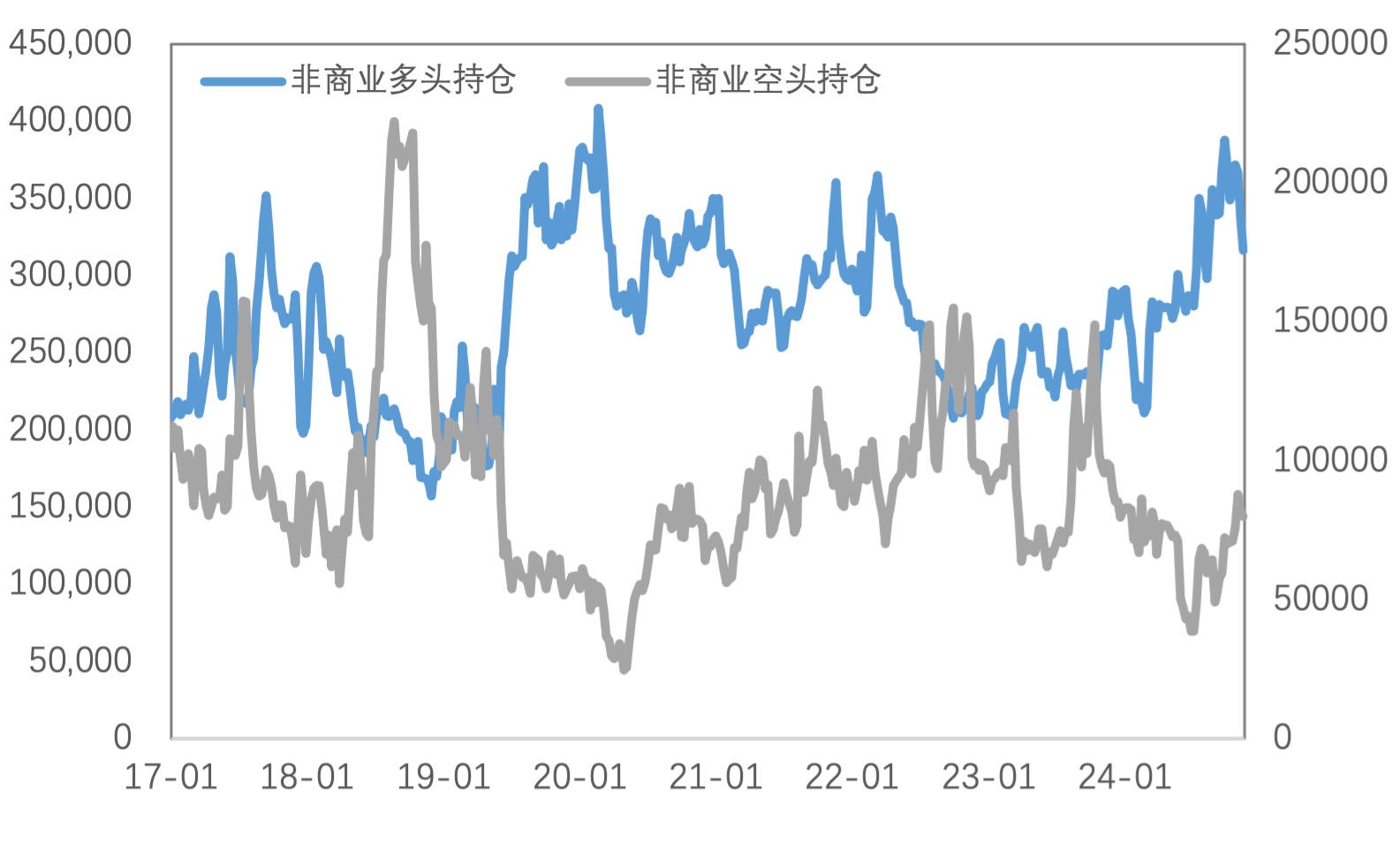

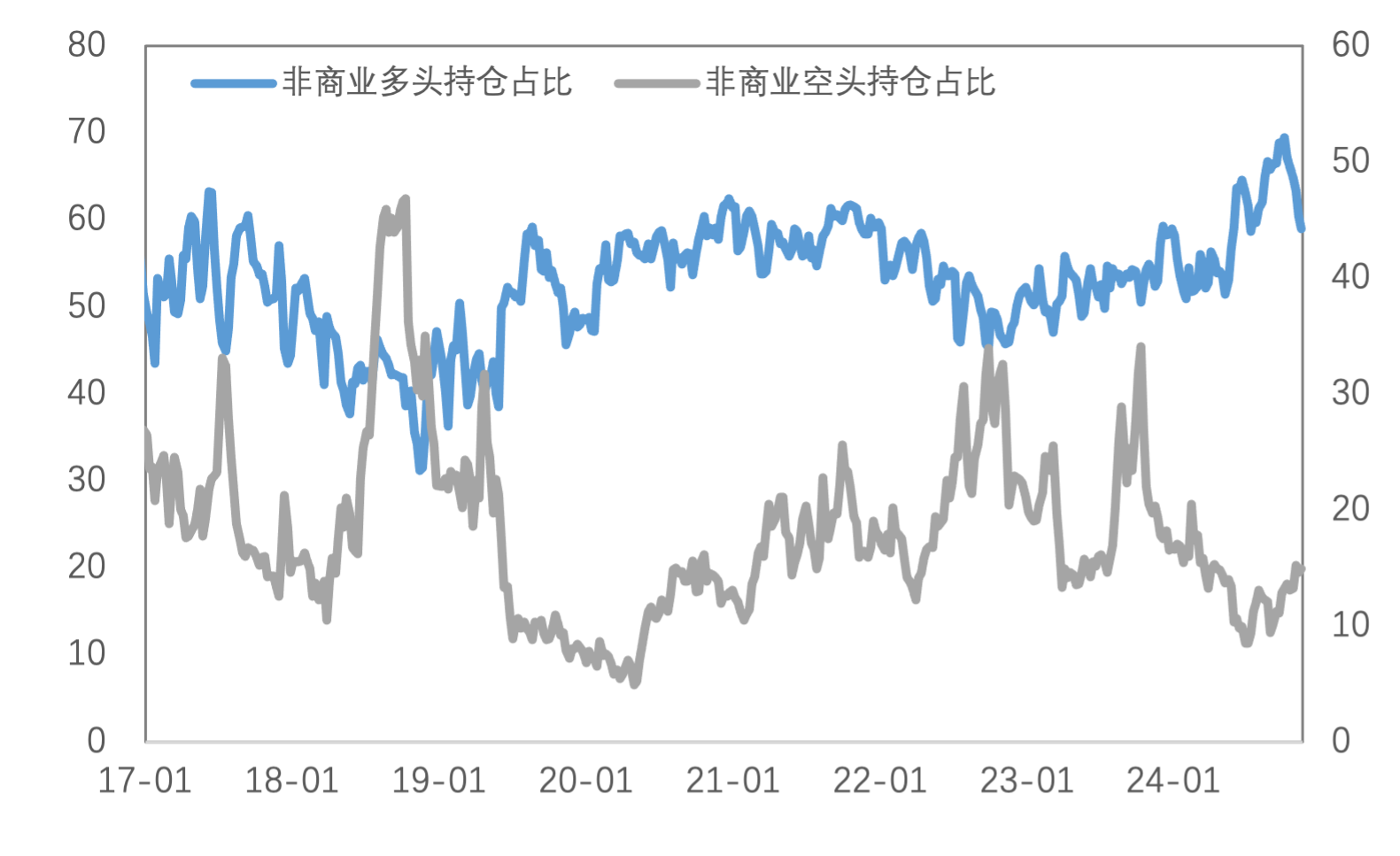

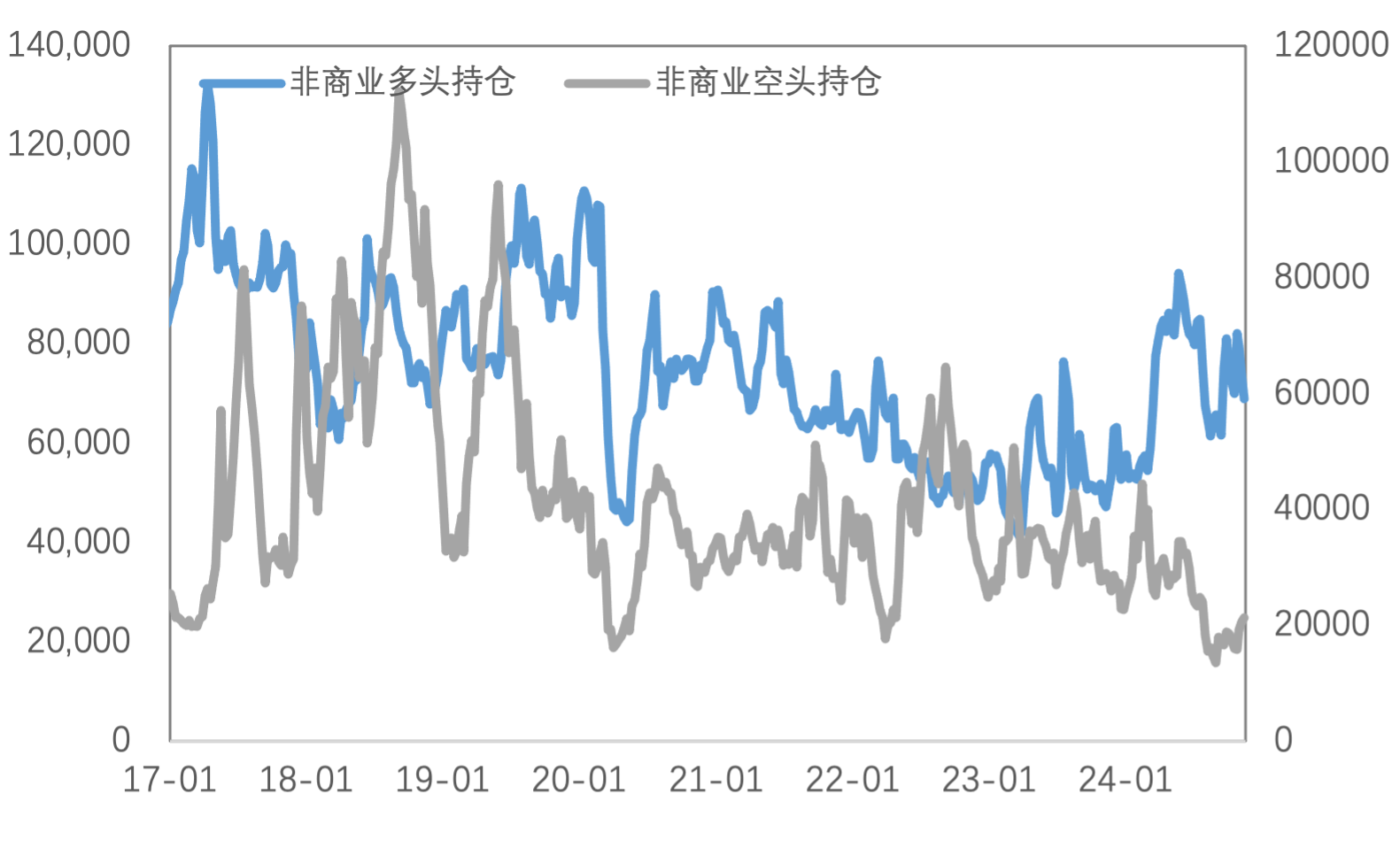

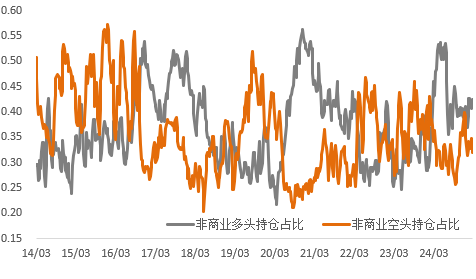

持仓方面,SPDR黄金ETF持仓环比减少6.9吨至870吨,SLV白银ETF持仓环比减少177吨至14676吨;上周COMEX黄金非商业总持仓为39.6万手,其中非商业多头持仓减少20591手至31.6万手,空头持仓减少1713手至8.0万手;非商业多头持仓占优,比例较上周下降至59%附近,非商业空头持仓占比回升至14.9%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

上周国内铜价整体处于跟跌的格局之中,价格下跌之后现货买盘表现较好,库存去化幅度也较为明显。国内10月宏观及金融数据表现仍然没有太明显起色,加之此前政策包仅仅关于化债而没有提及刺激投资与消费,市场还是显得信心不足,目前看铜价可能止跌但是反弹动能不足。

短期来看,特朗普交易下,利率对金价有明显压制,俄乌冲突或有缓和,地缘对金价的支撑较前期减弱,然而,中长期来看,抗通胀角度下金价依然得以支撑,等待下跌企稳后的做多机会。

关注及风险提示

美国新屋开工、成屋销售、初请失业金、PMI、通胀预期等。