摘要

上周美债收益率进一步上行,黄金有所承压,但长期叙事并未有变化。对铜而言,就在各类资产就特朗普上台而放大波动、从而提前定价其上任后可能的情况之下,铜价的表现在最近两周表现却异常平静,处于波动收敛的状态。即便是上周大超预期的ADP就业与让人大跌眼镜的NFP数据,也并没有给铜价带来太大的波动。本周美国大选将尘埃落定,可能是决定方向的一周。

核心观点

1、上周铜价延续震荡,黄金创新高后回落

贵金属方面,上周COMEX黄金下跌0.55%,白银下跌5.22%;沪金2410合约下跌0.46%,沪银2410合约下跌5.12%。主要工业金属价格中,COMEX铜、沪铜分别变动-7.53%、-3.01%。

2、波动继续收敛,等待大选落地

就在各类资产就特朗普上台而放大波动、从而提前定价其上任后可能的情况之下,铜价的表现在最近两周表现却异常平静,处于波动收敛的状态。即便是上周大超预期的ADP就业与让人大跌眼镜的NFP数据,也并没有给铜价带来太大的波动。本周美国大选将尘埃落定,可能是决定方向的一周。

3、特朗普交易暂停、利率抬升,黄金创新高后承压

上周黄金价格一度再创新高,但是创出新高后回落。首先,黄金此前上涨与市场定价特朗普上任后债务的进一步扩张不无关系,但是周中特朗普交易有所退潮;其次,美债收益率在上周进一步上行,快速上升至4.3%以上,利率达到一定阈值后仍然对黄金形成了压制;最后,短期黄金多头太过拥挤也需要有所调整。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价延续震荡格局,运行重新略有抬升。就在各类资产就特朗普上台而放大波动、从而提前定价其上任后可能的情况之下,铜价的表现在最近两周表现却异常平静,处于波动收敛的状态。即便是上周大超预期的ADP就业与让人大跌眼镜的NFP数据,也并没有给铜价带来太大的波动。本周美国大选将尘埃落定,可能是决定方向的一周。

上周SHFE铜价震荡运行,没有明显趋势动能。上周公布的10月PMI等指标表现较好,显示经济活动环比有所回暖,但是铜价表现相对平静。上周关于国内财政政策刺激方案的传言较多,这也是目前市场在等待重要事件之一,这可能也将在下周具体出台,但我们认为不用抱太高期待,铜价唯一能确定的是下方空间有限,而具体的驱动仍需要等待。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存来到接近9万吨水平,上周交仓甚至有加速迹象。有传言表示,COMEX铜的交仓可能持续至年底,如果真的如此,那么月差还是将以contango为主,并没有太好的机会。

上周SHFE铜价格曲线较此前向上位移,价格曲线近端呈现Back结构、远端维持contango结构。进入10月后沪铜的去库并不顺畅,一方面消费前置到了8月、9月,另一方面高价格又再次对消费产生了较大的抑制。沪铜在月差方面可能已经无法期待更多,加之亚洲精铜货源较多、后续进口不会少,因此月差的表现可能会相对平淡。

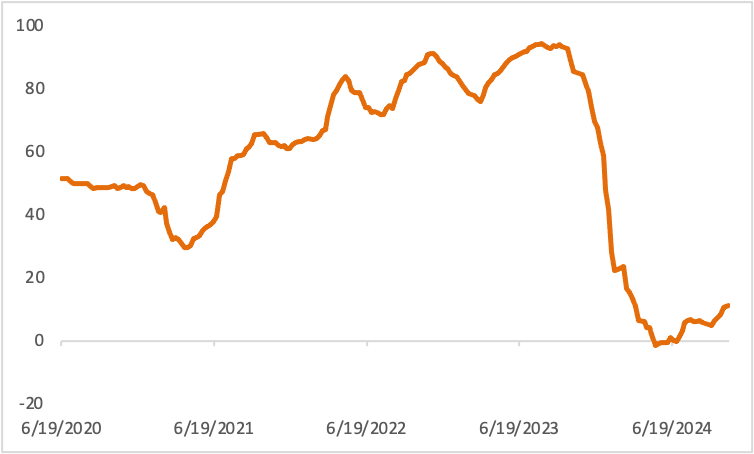

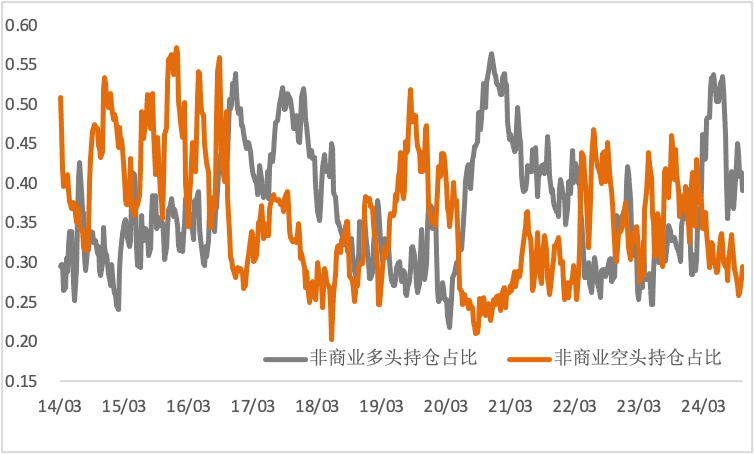

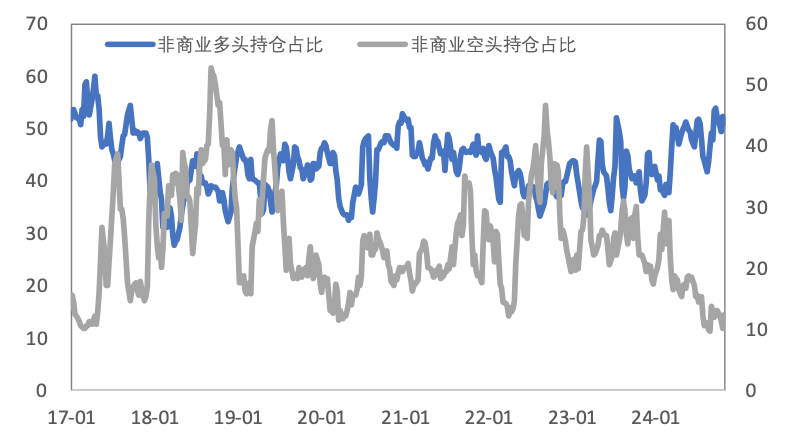

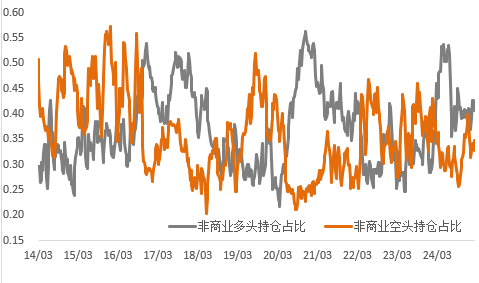

持仓方面,从CFTC持仓来看,上周非商业多头占比有所下降,与价格震荡匹配,本周关键事件众多,预计波动率将会放大。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

节前铜精矿TC周指数为12.9美元/干吨,较上周涨0.1美元/干吨。铜精矿现货TC维持稳定,现货市场较为冷清,成交重心围绕十位数中附近,市场主要交易偏向12月船期。本周海外供应基本维持稳定,需求端的库存充足,市场参与者交易情绪较为消极,市场参与者普遍关注近期国内冶炼项目检修情况。

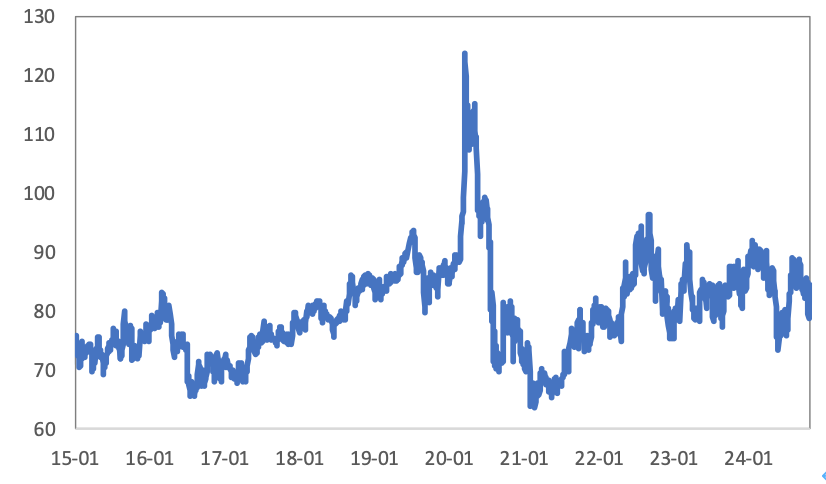

图2:铜精矿加工费

数据来源:SMM

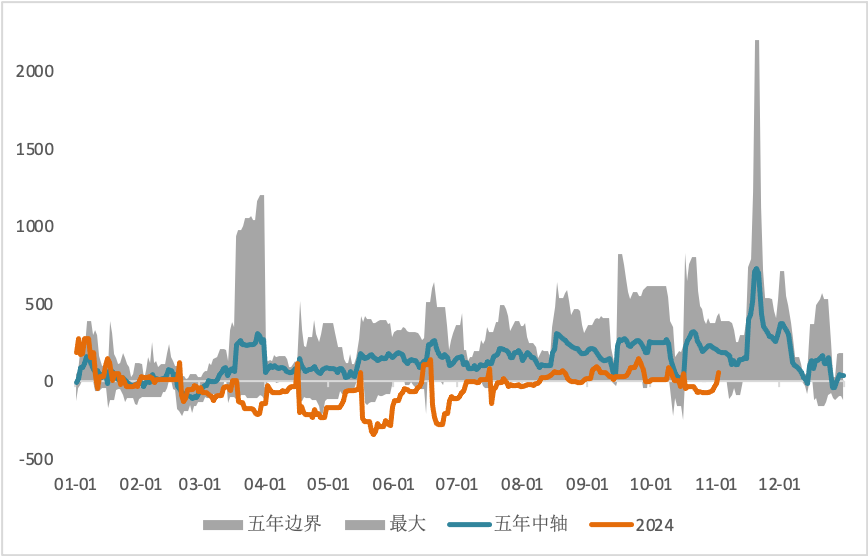

现货方面,周内现货市场大部分时间维持贴水行情,由于周内进口铜仍有所到货,叠加下游消费难有明显起色,现货贴水局面难以彻底扭转,但因国产品牌货源到货较少,且随着后续进口铜冲击影响减弱,同时周尾进入交割月,11-12合约月差维持Contango结构,部分持货商挺价情绪显现,低价大贴水出货意愿较低,现货贴水幅度逐渐收窄至平水附近。下周进口铜仍有所到货,但需注意目前国产品牌货源预计短期难有明显增量,市场流通货源或依旧有限,且随着月初企业资金压力消退,下游消费或存在回升空间,因此下周现货升水或表现拉锯,预计运行于贴50~升50元/吨。

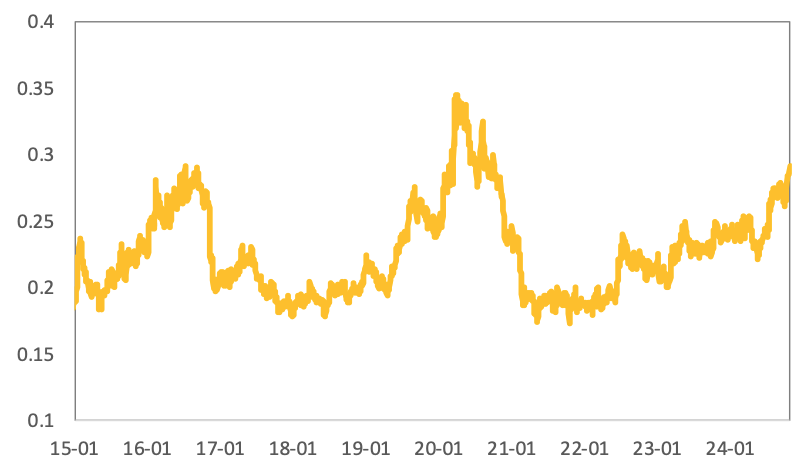

图3:沪铜升贴水

数据来源:SMM

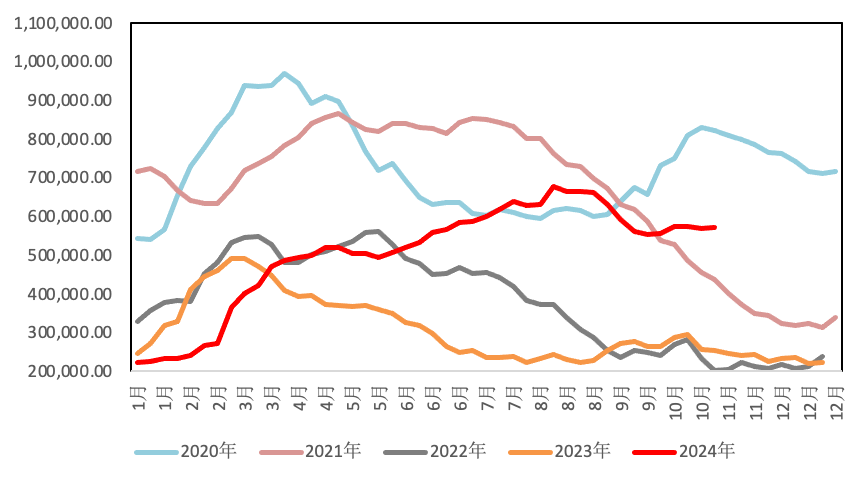

国内市场电解铜现货库存20.82万吨,较24日降0.88万吨,较28日降0.15万吨;本周上海市场库存基本变化不大,周内进口铜到货有所减少,加之国产货源难有明显增量,因此仓库入库量相对不多,但同时月底下游消费难有明显起色,出库量亦未有增加,因此库存微幅变化;下周来看,进入月初,下游消费或有所提升,但进口铜仍表现有所到货,需注意目前国产货源到货难见增加,库存预计将表现下降。广东市场库存继续表现下降,主因周内市场不论进口铜以及冶炼厂到货均较少,且下游消费支撑下,出库略多于入库。后续来看,预计市场到货依旧偏少,且市场看涨后市升水,周内拿货略有增加,库存预计继续下降

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

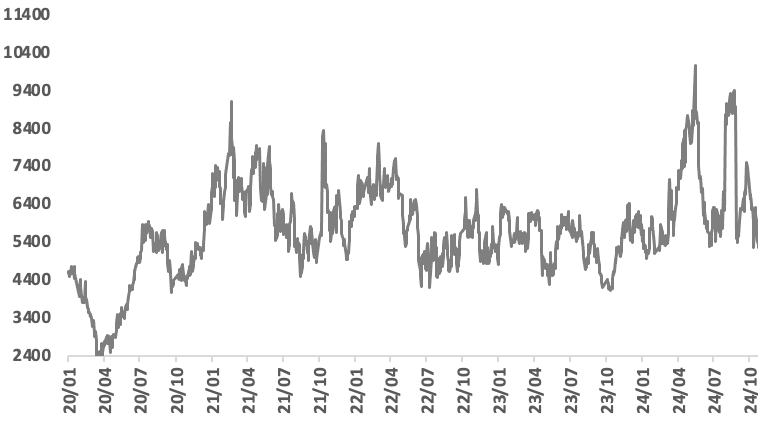

国内各主流市场8mm精铜杆加工费多数上涨,华南市场再度下跌;精铜杆企业交易缺少亮点,提货表现甚至有下滑迹象;再生铜杆交易略有改善,但原料依然难以补充;精废杆价差、对期铜倒扣贴水幅度变化有限。近期精铜杆市场成交受限于下游提货速度偏慢,导致整个产业链的流动性较缓,部分企业也担忧这种局面延续下去会影响后续的产销计划,因此低价甩货的情况时有发生;目前来看下周精铜杆的产销表现预期并不明朗,尤其是铜价迎来较强波动的阶段,多关注下周价格回调阶段的接货表现和提货效率是否有所改善。再生铜杆的矛盾点依然存在,预计下周仍是延续当前的局面,原料采购预期依然难有改善。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX金价先扬后抑、银价持续下跌,COMEX金银于2395-2489美元/盎司、29.1-31.7美元/盎司区间内运行。伴随美国公布的各项经济数据超预期回落,对衰退的担忧成为近期海外市场交易的锚点,由此金价快速上冲而整体有色持续偏弱运行,此后伴随美元及利率的反弹,金价快速回落。

(二)比价与波动率

上周,白银跌幅强于黄金,金银比震荡上行;铜价横盘整理,金铜比震荡上行;原油价格窄幅震荡,金油比基本持平。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

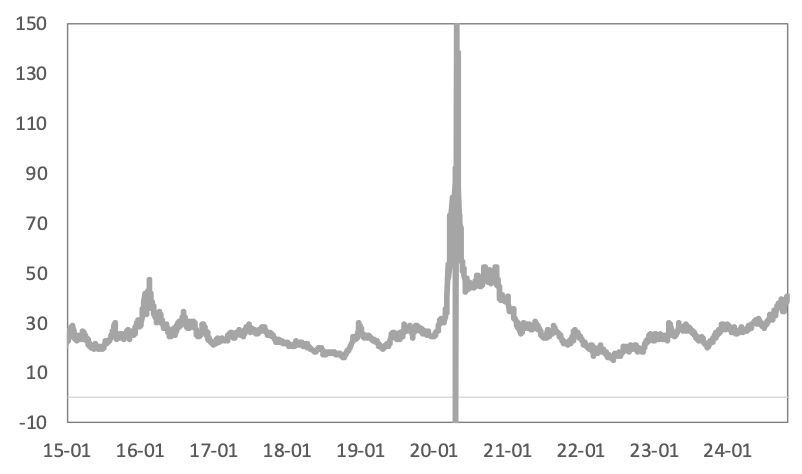

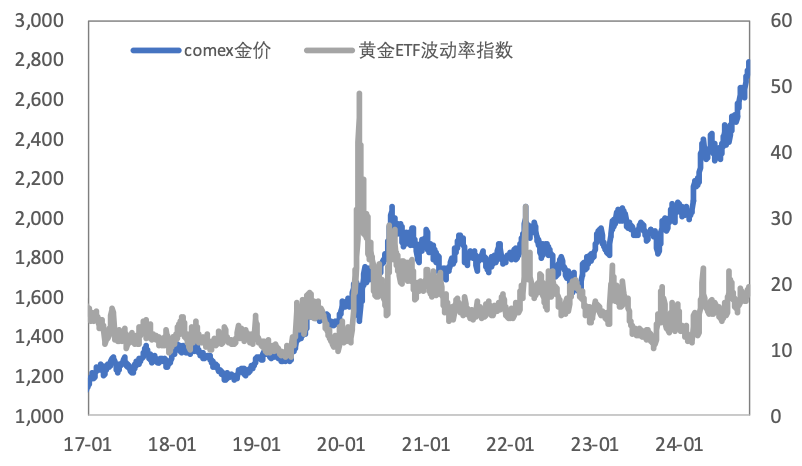

黄金VIX再度上冲,市场避险需求再度体现。

图9:黄金波动率

数据来源:Wind

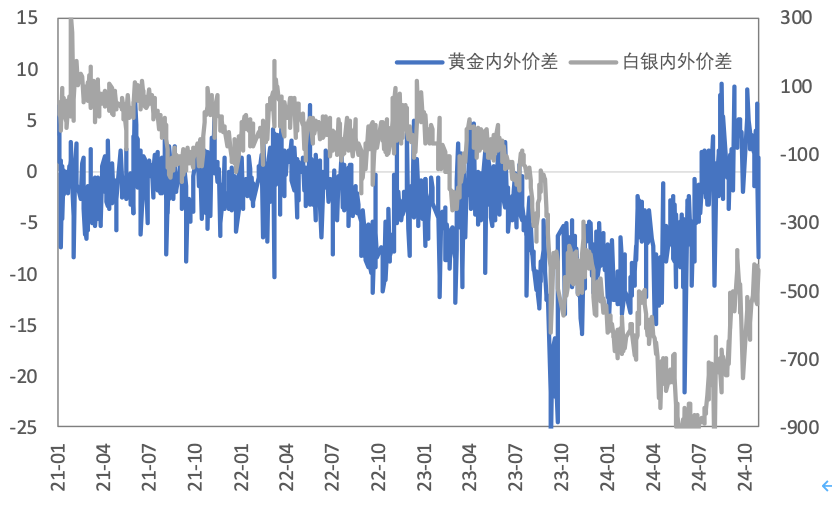

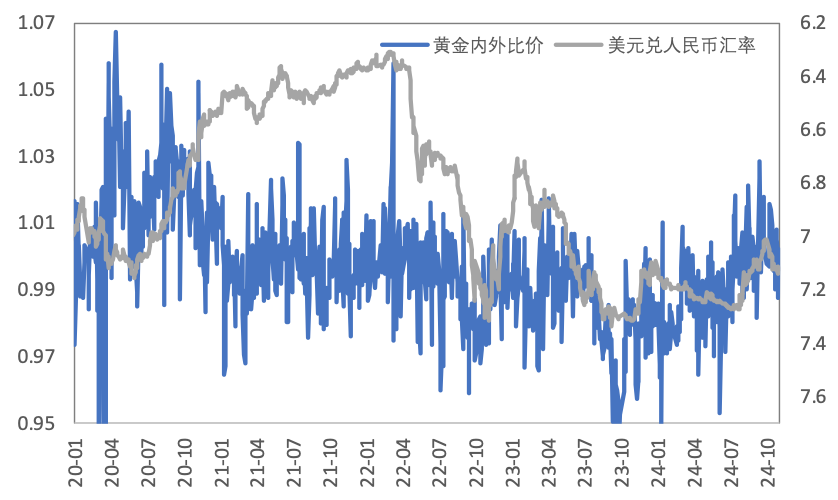

近期人民币汇率影响较前期走弱,上周黄金与白银内外价差有所回升;黄金与白银内外比价有所回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

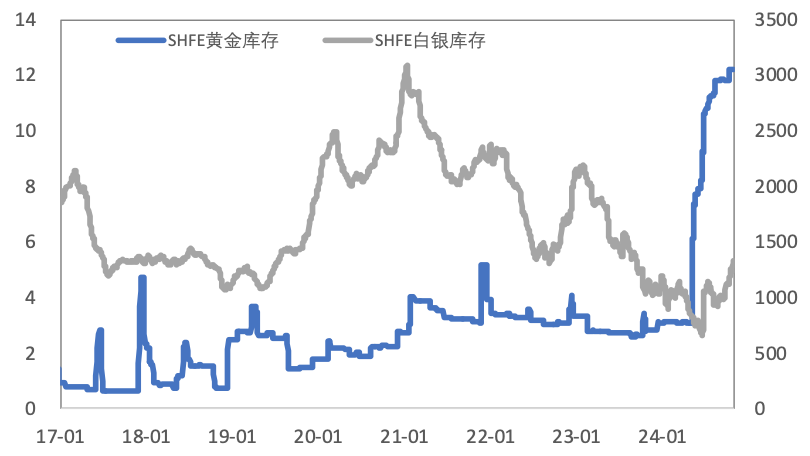

(三)库存与持仓

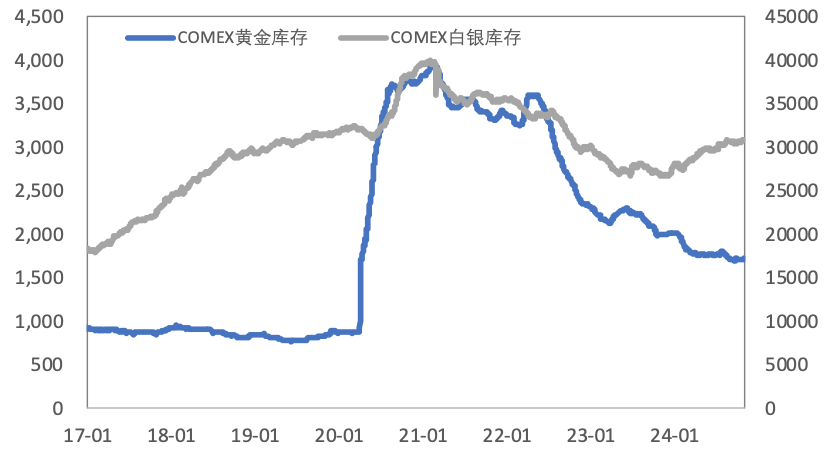

库存方面,上周COMEX黄金库存为1713万盎司,环比增加约9万盎司,COMEX白银库存约为30858万盎司,环比增加约116万盎司;SHFE黄金库存约为12.2吨,环比增加0吨,SHFE白银库存约为1328吨,环比增加约9吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

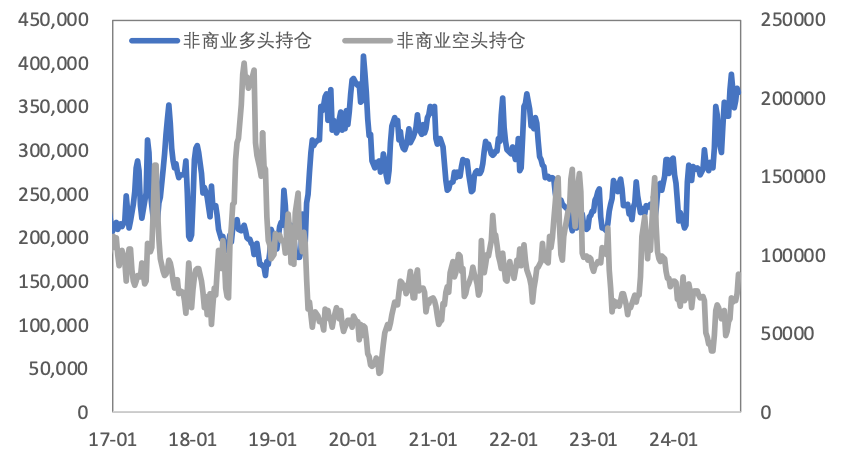

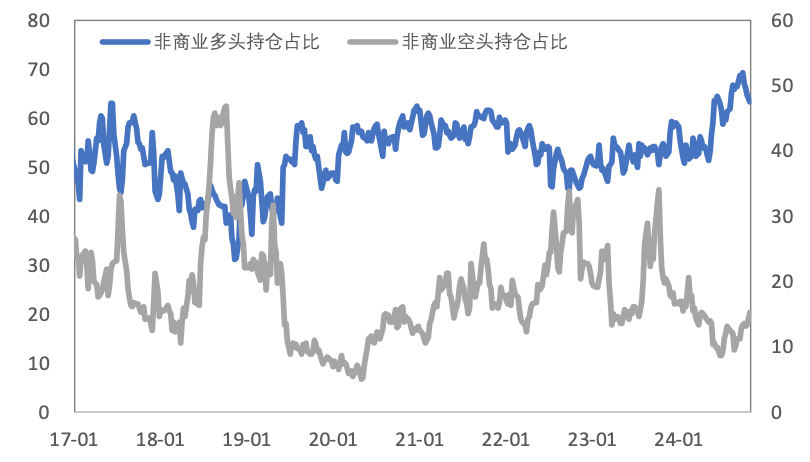

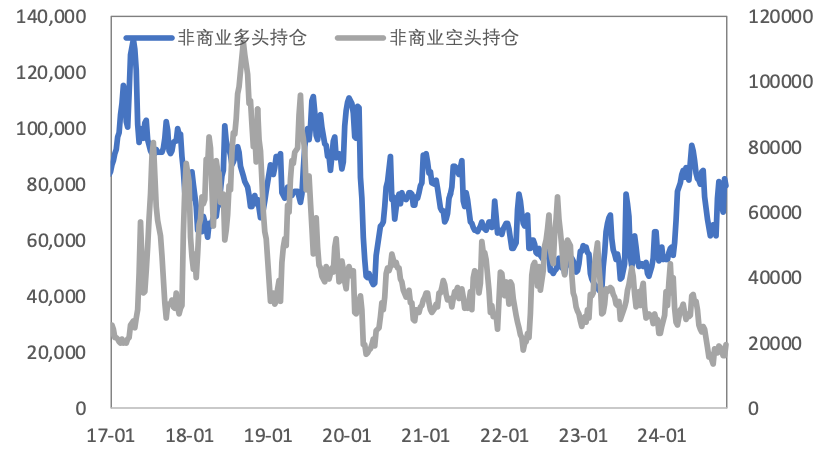

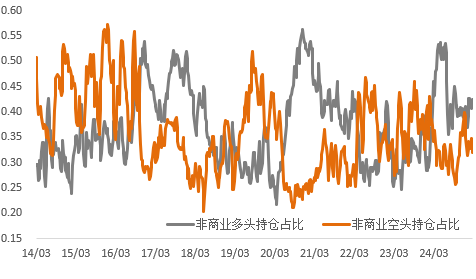

持仓方面,SPDR黄金ETF持仓环比增加4.9吨至840吨,SLV白银ETF持仓环比增加196吨至13679吨;上周COMEX黄金非商业总持仓为41.5万手,其中非商业净多持仓增加46784手至35万手,空头持仓增加16535手至6.5万手;非商业多头持仓占优,比例较上周上升至60%附近,非商业空头持仓占比回升至11%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

上周公布的10月PMI等指标表现较好,显示经济活动环比有所回暖,但是铜价表现相对平静。上周关于国内财政政策刺激方案的传言较多,这也是目前市场在等待重要事件之一,这可能也将在下周具体出台,但我们认为不用抱太高期待,铜价唯一能确定的是下方空间有限,而具体的驱动仍需要等待。

虽然黄金自高位有所回调,但是长期利多逻辑仍然坚固。并且从短期压制黄金的因素——利率而言,当前4.35%以上的十年期收益率并不可能是一个长期能稳定的利率水平,后续一旦利率有所回落,对于黄金的压制将会减弱。当然,大选结果也非常重要,因为当前价格定价了特朗普当选后的场景,如果一旦是哈里斯当选,黄金可能仍有回调压力,但是这些可能都不影响其长期叙事。

关注及风险提示

美国大选结果。