摘要

长假期间海外宏观事件和数据众多,但是并没有出现决定性的因素,更多还是对现有逻辑的补充和调整。一方面鲍威尔在发言中明确表示后续的降息路径可能不会太过迅速,另一方面非农就业数据较强,也使得市场对降息的预期出现大幅逆转。因此总的来说,假期期间海外宏观数据整体表现仍然呈现出韧性,但是降息预期显著回摆,一定程度上对金铜产生了压力。

核心观点

1、上周贵金属及铜价高位震荡。

贵金属方面,上周COMEX黄金小幅回落0.29%,白银上涨1.68%;沪金2412合约回落0.45%,沪银2412合约回落0.92%。主要工业金属价格中,COMEX铜、沪铜分别变动-0.48%、+0.06%。

2、降息预期回摆催生经济增长担忧,铜价高位整理

长假期间一方面鲍威尔在发言中明确表示后续的降息路径可能不会太过迅速,另一方面非农就业数据较强,也使得市场对降息的预期出现大幅逆转。从市场反映来看,还是比较担心高利率下经济增长的问题,所以整体表现较为谨慎。

3、美债收益率的走强使得贵金属价格承压。

上周公布的美国非制造业PMI超预期回升、非农就业表现大超市场预期,美国经济软着陆预期再度加强,美元指数及美债收益率快速反弹,美联储降息预期由此回落,贵金属价格随之承压。当前美国降息预期的反复对短期金价产生影响,但中长期来看,若经济软着陆预期未发生转变,美国降息依然支撑贵金属价格,中长期金价仍有上行空间。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价横盘震荡,海外宏观事件和数据众多,但是并没有出现决定性的因素,更多还是对现有逻辑的补充和调整。一方面鲍威尔在发言中明确表示后续的降息路径可能不会太过迅速,另一方面非农就业数据较强,也使得市场对降息的预期出现大幅逆转。因此总的来说,假期期间海外宏观数据整体表现仍然呈现出韧性,但是降息预期回摆,一定程度上对铜价产生了压力。

节前SHFE铜价大幅上涨,来自中国方面的政策巨变不仅推动了铜价的上行,也使得所有与中国相关的风险资产的定价得以重估。目前铜价上涨的宏观与微观基础相较于上半年的上涨更加扎实,这决定了铜价的下方支撑会更加牢固,而中国方面政策的不断加码,可以看做均值回归的一种状态,10000美元/吨左右是相对合理估值,进一步往上需要看到美国确定软着陆,或者中国政策对托底经济和商品需求有明显迹象。

期限结构方面,COMEX铜价格曲线角此前向上位移,价格曲线仍然维持contango结构。目前COMEX铜库存来到7万吨水平,上周交仓甚至有加速迹象。有传言表示,COMEX铜的交仓可能持续至年底,如果真的如此,那么月差还是将以contango为主,并没有太好的机会。

节前SHFE铜价格曲线较此前向上位移,价格曲线近端呈现Back结构、远端维持contango结构。进入9月之后的去库情况也符合预期,根据我们的了解,有理由相信去库会持续到12月。因此我们认为月差还是可以有一定的行情可以期待,当然月差的上限不会太高,会受到进口的抑制,同时目前价格上涨至相对高位,对下游采购可能会有一定影响。

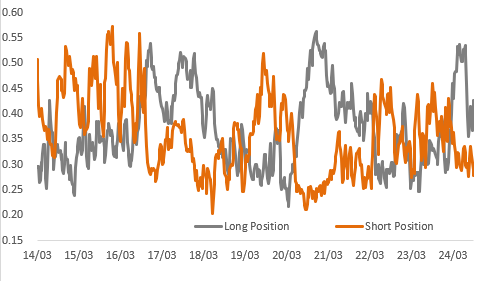

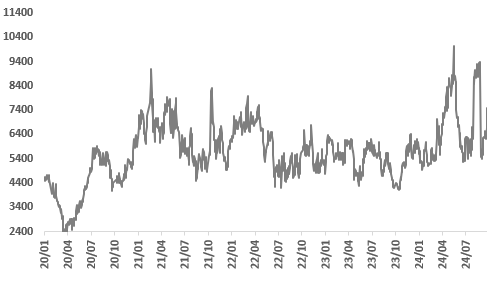

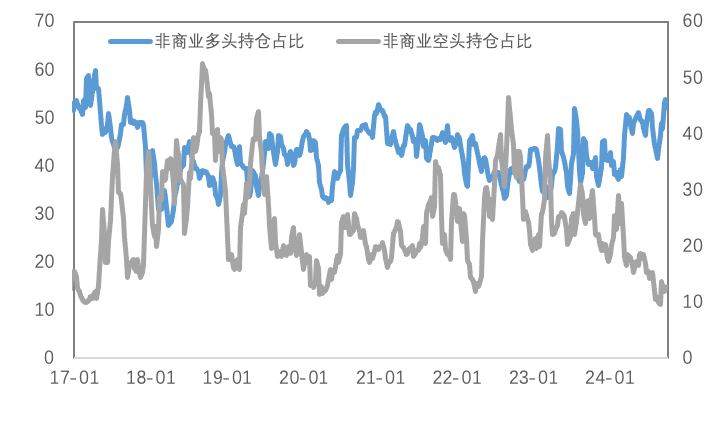

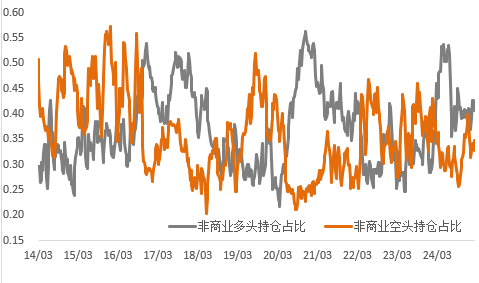

持仓方面,从CFTC持仓来看,上周非商业多头占比继续回升,与价格反弹匹配,预计中国一系列政策落地后,多空双方的博弈会更加显著。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

节前铜精矿TC周指数为6美元/干吨,较上周涨1.3美元/干吨。铜精矿现货市场保持稳定,活跃度略微回落,交投偏清淡。市场主流贸易11月/12月船期的货物,节中因华中某冶炼厂突发意外,市场参与者情绪受到波动,此次事件对市场会存在一定影响,但对后续市场影响较小。需求端暂持观望态度,采购步伐放缓,供应端保持稳定。

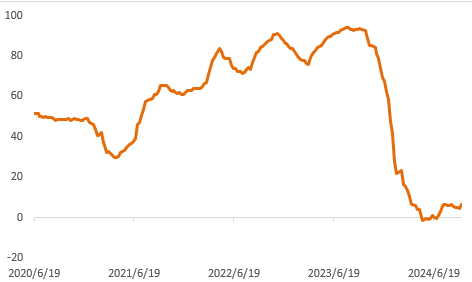

图2:铜精矿加工费

数据来源:SMM

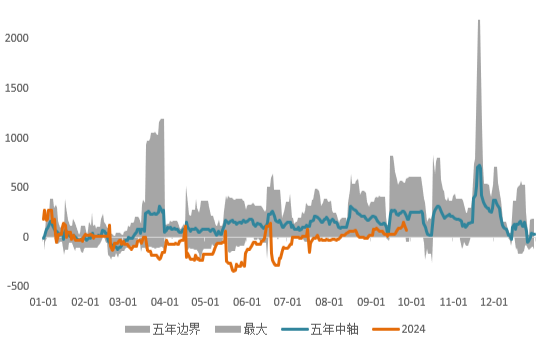

现货方面,节前部分时间下游加工企业备货需求较为明显,采购接货意愿较强,然后续伴随着铜价连续上涨明显,下游畏高情绪显现,同时新增订单有所减少,备货情绪亦表现受抑,但整体国庆节假备货需求支撑,下游市场消费尚可。由于国庆节假时间较长,进口铜及国产到货预计将有所增加,同时高铜价背景下,下游仍需时间适应,消费难有明显增量,现货升水因此或仍表现承压;但目前近月合约BACK月差有所扩大,同时库存去库明显,现货升水下方空间同样有限。

图3:沪铜升贴水

数据来源:SMM

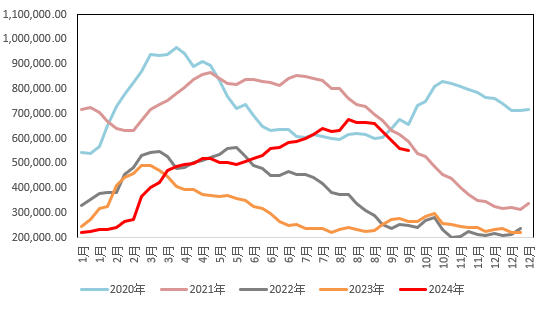

节前国内市场电解铜现货库存15.44万吨,较19日降3.95万吨,较23日降1.47万吨;本周上海市场库存维持去库趋势,周内部分仓库国产到货依旧有限,入库偏少,虽进口铜有所增量,但临近传统国庆节假,下游加工企业部分时间部分需求表现积极,周内出库量依旧较为可观,因此入库不多,出库尚可,库存表现下降。广东市场库存亦下降至低位运行,节前下游备货需求支撑,同时仓库到货量同样不多,库存因此持续走低。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

节前国内各主流市场8mm精铜杆加工费环比下跌,市场间价差收窄明显;精铜杆企业陆续调整生产节奏,准备假期进行检修,成交表现存在差异;再生铜杆企业原料补充难度较大,企业的产销规划变得愈发谨慎;精废杆价差扩大明显,对期铜倒扣贴水幅度再次进入大幅贴水状态。下周进入国庆假期,假期期间多数企业交易暂停,等待节后恢复。从近期了解的情况来看,不少精铜杆企业假期进行检修,因此后续精铜杆企业的产出会较节前有所下滑;而近期铜价走高,对精铜杆企业的产销也有所影响,预计节后生产表现略有回落,不过加工费延续坚挺表现,但若订单未有好转,将有一定的议价下调表现。再生铜杆端虽然近期反馈企业复产准备较多,但目前原料采购难度并不小,因此实际的生产还需关注后续企业的原料补充情况,预计节后环比增长,但增长相对有限。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX黄金价格小幅回落,白银价格相对强势,COMEX金银于2646-2695美元/盎司、31.2-33.2美元/盎司区间内运行。上周公布的美国非制造业PMI超预期回升、非农就业表现大超市场预期,美国经济软着陆预期再度加强,美元指数及美债收益率快速反弹,美联储降息预期由此回落,贵金属价格随之承压。

(二)比价与波动率

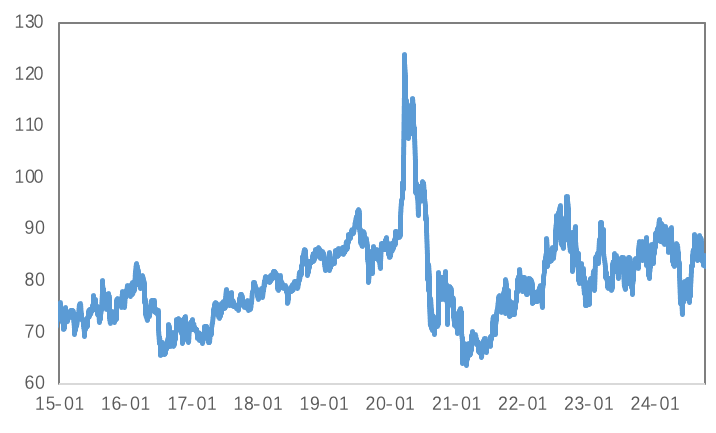

上周,黄金价格下跌,白银价格上涨,金银比较前期震荡下行;铜价跌幅强于黄金,金铜比震荡上行;原油价格较前期上涨,金油比较前期下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

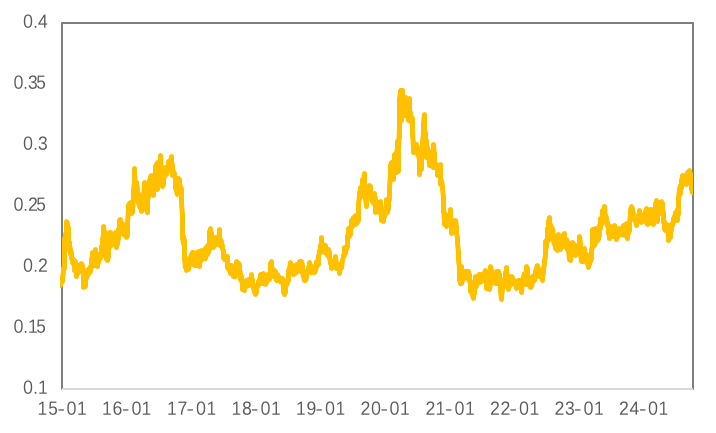

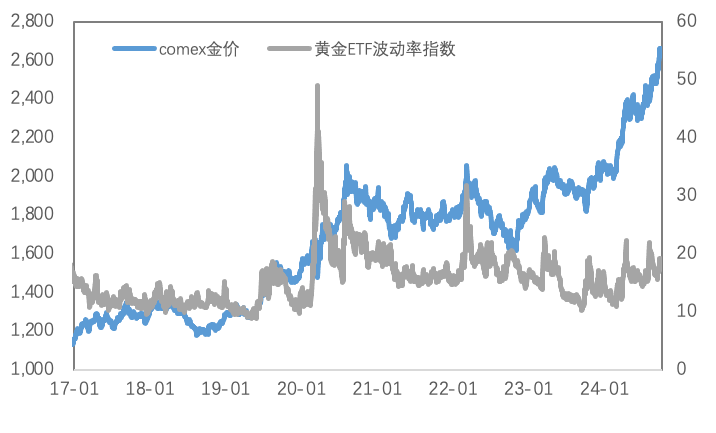

黄金VIX逐渐回落,市场的恐慌情绪减弱,避险需求减少。

图9:黄金波动率

数据来源:Wind

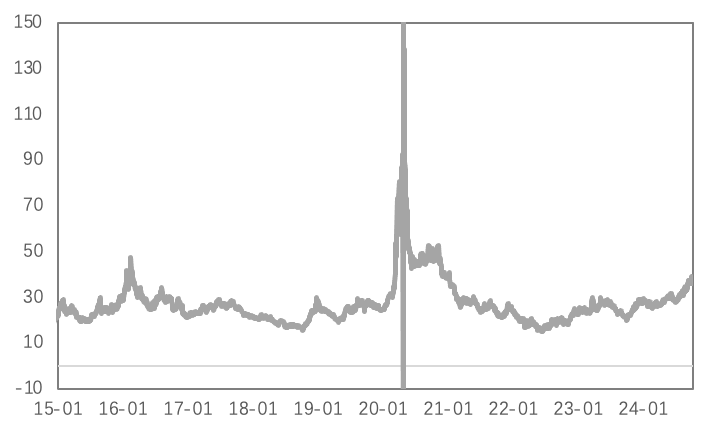

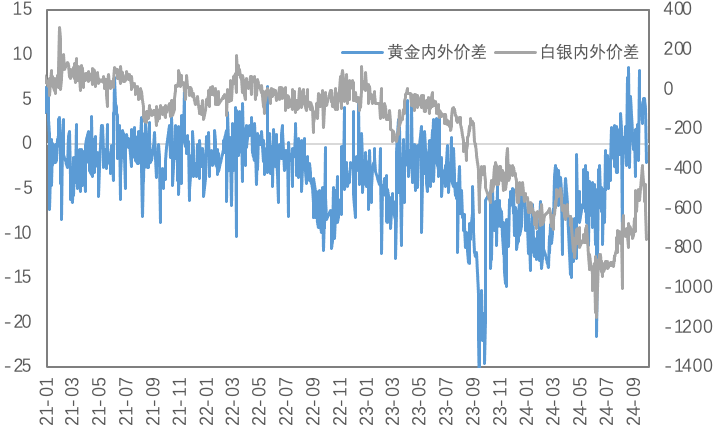

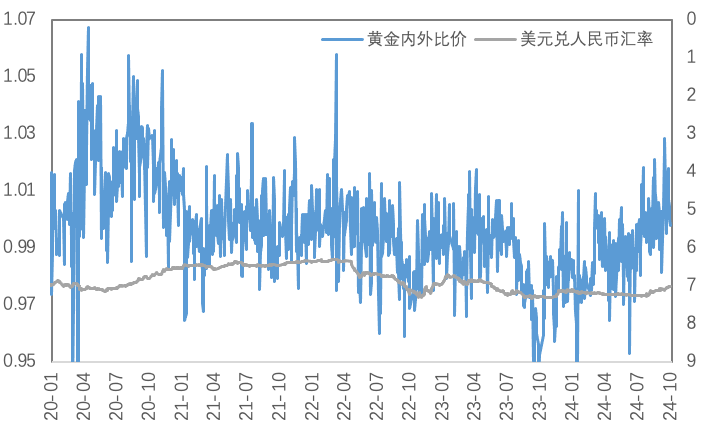

近期人民币汇率影响较前期增强,上周黄金内外价差有所减小,白银内外价差有所扩大;黄金与白银内外比价持续回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

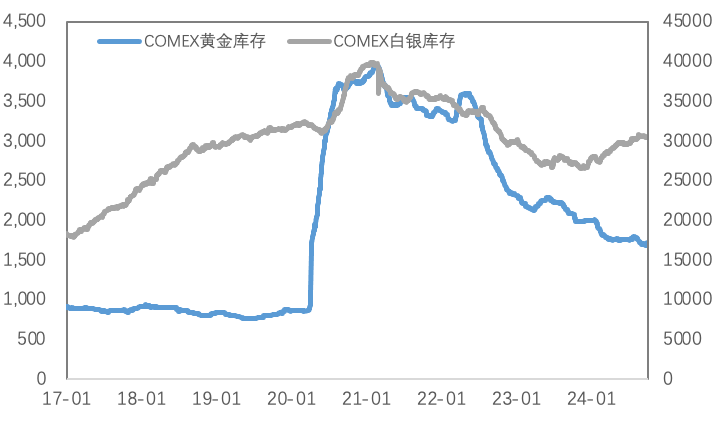

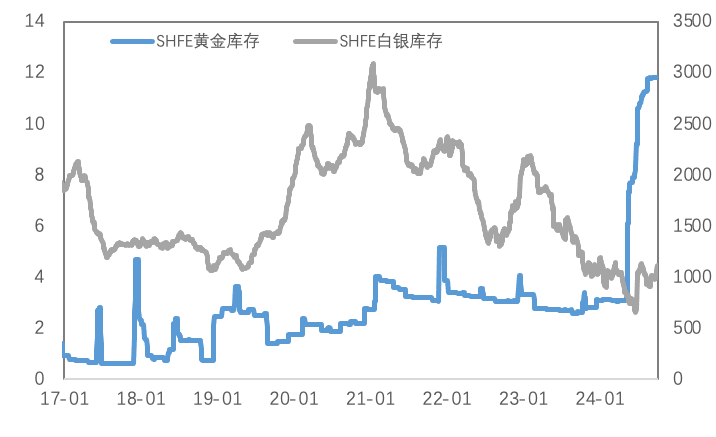

库存方面,上周COMEX黄金库存为1705万盎司,环比减少约12.9万盎司,COMEX白银库存约为30659万盎司,环比增加约209.2万盎司;SHFE黄金库存维持在11.8吨左右,SHFE白银库存约为1112吨,环比增加约47.7吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

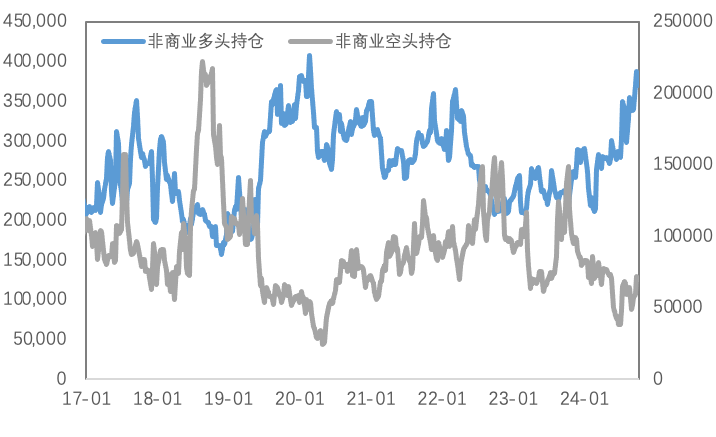

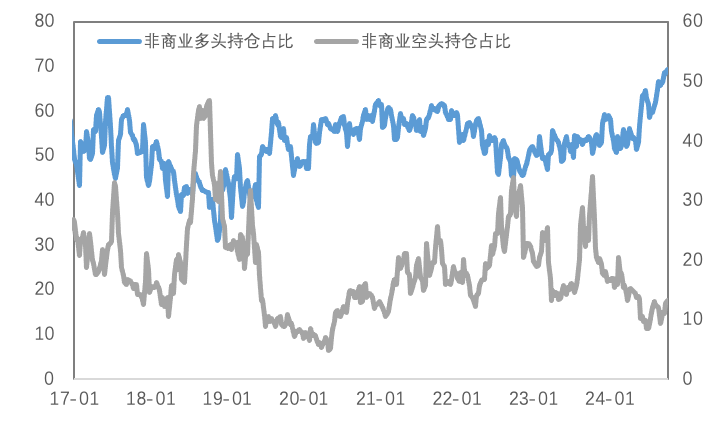

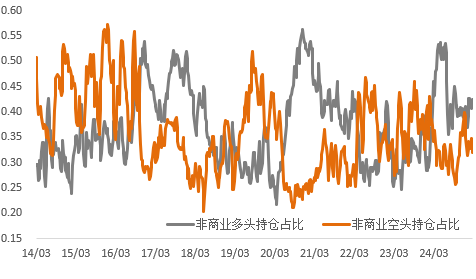

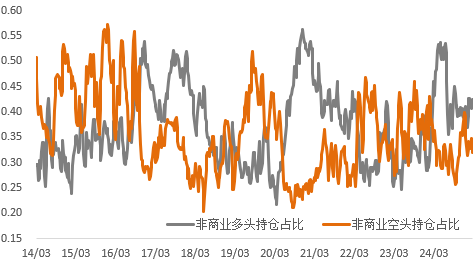

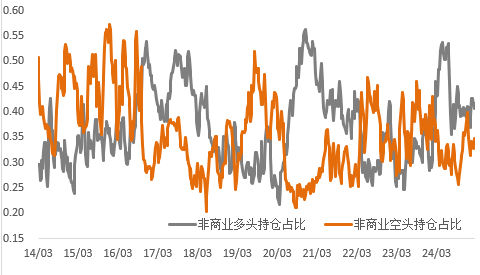

持仓方面,SPDR黄金ETF持仓环比增加4.3吨至876吨,SLV白银ETF持仓环比减少127.7吨至14509吨;上周COMEX黄金非商业总持仓为44万手,其中非商业净多持仓减少17521手至37.1万手,空头持仓减少2062手至7.1万手;非商业多头持仓占优,比例较上周增加至69.4%附近,非商业空头持仓占比增加至13.2%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

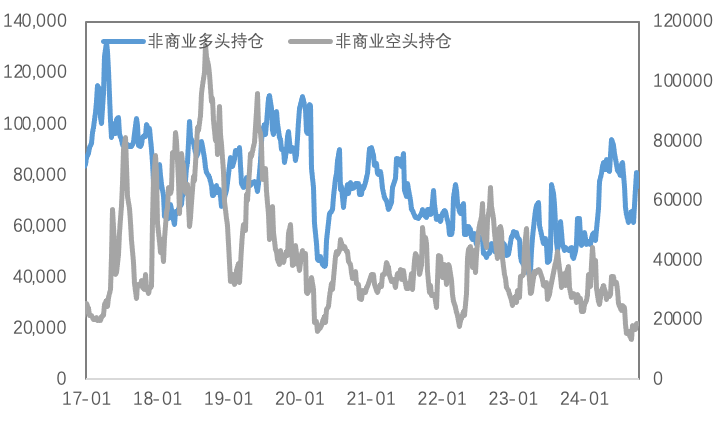

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

目前铜价上涨的宏观与微观基础相较于上半年的上涨更加扎实,这决定了铜价的下方支撑会更加牢固,而中国方面政策的不断加码,可以看做均值回归的一种状态,10000美元/吨左右是相对合理估值,进一步往上需要看到美国确定软着陆,或者中国政策对托底经济和商品需求有明显迹象。

当前美国降息预期的反复对短期金价产生影响,但中长期来看,若经济软着陆预期未发生转变,美国降息依然支撑贵金属价格,中长期金价仍有上行空间。

关注及风险提示

美国CPI,PPI,通胀预期等。