摘要

美国经济暂时未出现衰退确认的信号,在流动性危机并未发生的前提下,降息预期与避险需求依然支撑贵金属价格偏强运行,但当前金价整体处于历史高位,再度向上突破依然需要新的驱动,关注本周美国CPI及零售销售数据的影响。

核心观点

1、上周金价高位震荡,银铜价格有所回落。

贵金属方面,上周COMEX黄金回落0.62%,白银下跌3.99%;沪金2410合约下跌2.32%,沪银2412合约下跌5.59%。主要工业金属价格中,COMEX铜、沪铜分别变动-3.49%、-2.75%。

2、套息交易冲击暂告段落。

上周美国数据表现尚可,包括服务业PMI以及出清失业金人数,一定程度上缓解了市场关于衰退的急迫定价。目前由日元套息交易逆转所带来的流动性冲击暂时告一段落,但是后续美国是否衰退的问题仍然没有定论,同时近期海外精炼铜库存持续累积、宏观风险也并未出清,铜市场仍然不能太过乐观。

3、贵金属等待新的驱动。

由套息交易逆转引发的“黑色星期一”使得贵金属价格大幅波动,前半周受到日本加息后可能带来的流动性危机影响,金价显著回落,此后由于美国服务业PMI和初请失业金数据表现好于预期,叠加日本央行转鸽,金价由此企稳回升。美国经济暂时未出现衰退确认的信号,在流动性危机并未发生的前提下,降息预期与避险需求依然支撑贵金属价格偏强运行,但当前金价整体处于历史高位,再度向上突破依然需要新的驱动,关注本周美国CPI及零售销售数据的影响。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价低位震荡探底,整体围绕4美元/磅关口运行。上周美国数据表现尚可,包括服务业PMI以及出清失业金人数,一定程度上缓解了市场关于衰退的急迫定价。目前由日元套息交易逆转所带来的流动性冲击暂时告一段落,但是后续美国是否衰退的问题仍然没有定论,同时近期海外精炼铜库存持续累积、宏观风险也并未出清,铜市场仍然不能太过乐观。

上周SHFE铜价震荡企稳于70000元/吨关口一线。目前国内精炼铜库存去化情况尚可,价格回落后下游消费还是有明显的恢复,单从国内的视角来看,虽然宏观层面并未见显著改善,但市场定价的焦点也并不在国内宏观的强弱。后续我们认为国内消费改善仍然可以给铜价提供下方支撑,这要么在海外宏观冲击减弱时稳住铜价,要么在冲击增加时抑制国内价格回调的幅度。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。上周COMEX铜库存持续累积,目前已经总共增加1.2万吨来到2.25万吨左右水平。根据市场消息,后续还会有交仓,预计价差结构仍将维持Contango结构。

SHFE铜价格曲线较此前向下位移,价格曲线维持contango结构,但已经开始收敛。近期下跌后消费改善比较明显,7月整月是去库的,8月前去库的情况也还可以,后续大概率仍将维持去库的情况。因此我们认为如果放远一点,后续月差还是可以有一定的行情可以期待。

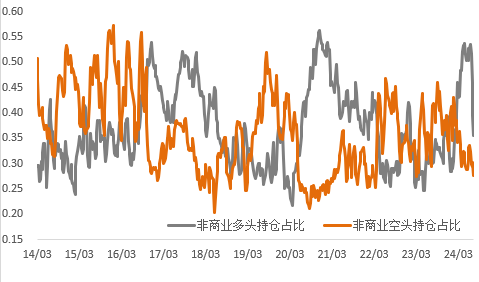

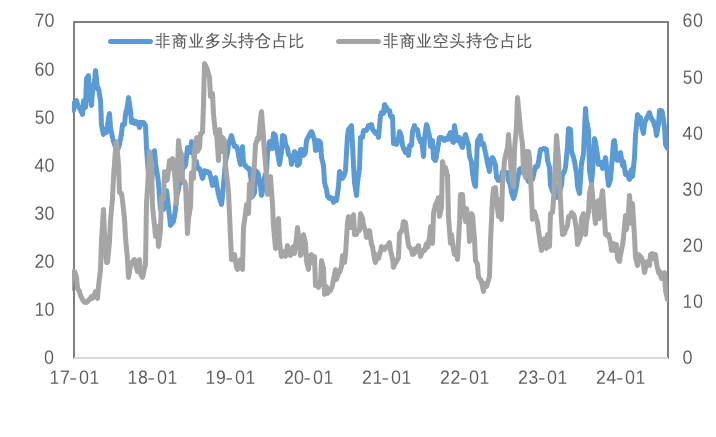

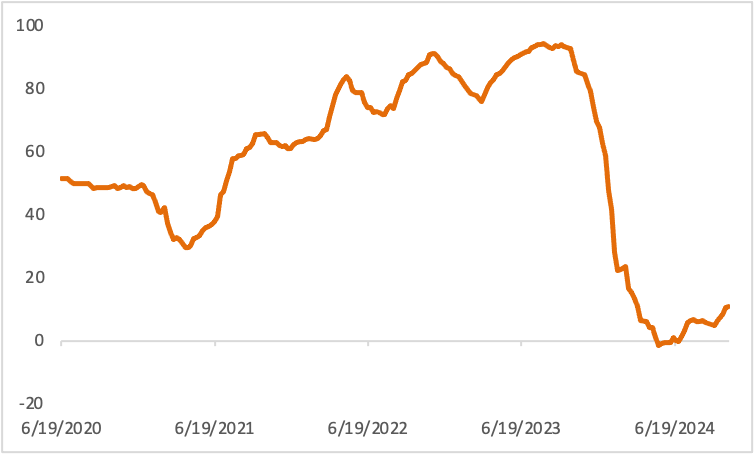

持仓方面,从CFTC持仓来看,上周非商业多头占比高位继续回落,可以关注后续非商业持仓是否会转为净空头。

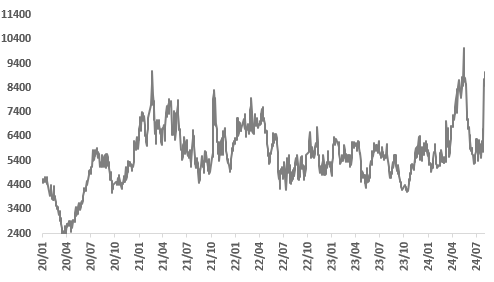

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

上周铜精矿指数为7美元/干吨,较上周跌1.74美元/干吨。铜精矿现货市场活跃度维持稳定,贸易商报盘及可成交加工费有下调趋势,市场依旧主流成交四季度初的船期货物。供需端暂时维持稳定,船期基本维持正常,但矿山端薪资谈判的罢工风险继续影响着市场情绪,冶炼端暂时维持稳定。整体而言,现货TC已经出现回调,部分市场参与者认为现货TC暂无上涨空间。

图2:铜精矿加工费

数据来源:SMM

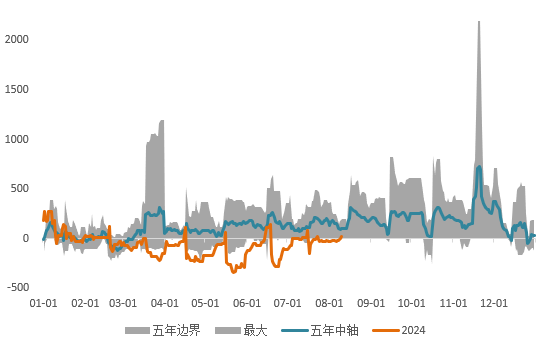

现货方面,周内铜价仍表现震荡偏弱运行,随着铜价进一步有所回落,部分下游加工企业订单表现增加,接货情绪有所改善,例如低价非注册品牌货源备受下游青睐,采购需求明显增加,然主流品牌货源接货需求相对一般。随着近期上海市场再度表现去库,且下周进入交割换月,近月08-09合约Contango月差维持百元每吨附近波动,持货商预计仍将表现一定挺价情绪,现货升水或将维持企稳上涨趋势,但下周仍有进口铜到货流入,且如若铜价波动加剧或仍将影响下游接货情绪,因此上涨高度也将受限。

图3:沪铜升贴水

数据来源:SMM

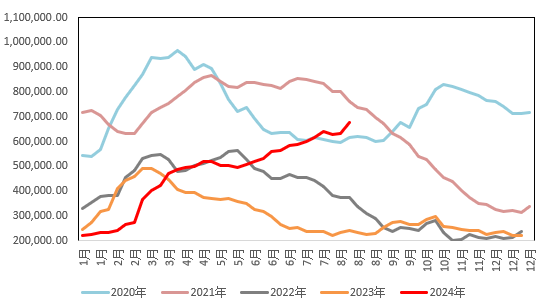

国内市场电解铜现货库存33.64万吨,较1日降1.0万吨,较5日降1.28万吨;本周上海市场库存继续下降,主因周内铜价继续回落,下游低价非注册类货源接货积极性较好,仓库出库尚可,库存去库明显。广东市场库存延续去库,主因下游消费好转,然后仓库到货较少,加上部分冶炼厂直接发货到厂,出库增加入库减少,库存继续下降。上海、广东两地保税区电解铜现货库存累计7.46万吨,较1日降0.21万吨,较5日降0.66万吨;保税区库存有所下降,近期美金铜市场升水走高,进口窗口表现打开,保税区货源周内有所清关进入国内,库存因此去库。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费环比小幅上涨,华北一带价格涨幅最为明显;精铜杆企业订单增加,但部分企业迎来常规检修;再生铜杆企业产销表现依然不佳,但企业生产预期有所转变;精废杆价差触底反弹,但部分市场依然较低,对期铜倒扣贴水幅度再度进入小幅贴水状态。随着近期精铜杆的订单增加以及再生铜杆的产销下滑,市场消费结构逐步倾向于精铜杆端,精铜杆企业在订单的补充之后,短期的生产延续性得以保障,下周随着检修企业的陆续复产,产能利用率有望进一步提升;但部分企业的担忧情绪尚在,后续的订单延续性和提货表现或将是影响企业情绪的重要因素。而再生铜杆企业生产预期已有所转变,后续再生铜杆企业的复产有望提上日程,产销也将迎来提升,但原料采购的进度依然是决定其复产进度的关键因素。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX贵金属价格有所分化,黄金高位震荡,白银震荡下行,COMEX金银于2403-2500美元/盎司、26.5-28.8美元/盎司区间内运行。由套息交易逆转引发的“黑色星期一”使得贵金属价格大幅波动,前半周受到日本加息后可能带来的流动性危机影响,金价显著回落,此后由于美国服务业PMI和初请失业金数据表现好于预期,叠加日本央行转鸽,金价由此企稳回升。

(二)比价与波动率

上周,白银跌幅强于黄金,金银比仍震荡上行;黄金跌幅弱于铜,金铜比震荡上行;原油价格较前期下跌后反弹,金油比震荡下行。

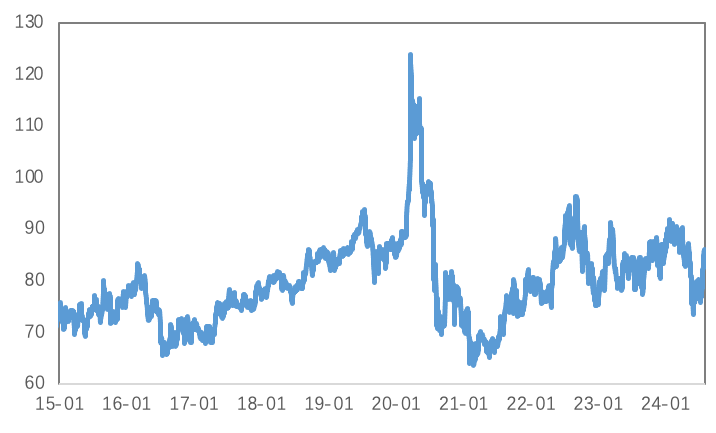

图6:COMEX金/COMEX银

数据来源:Wind

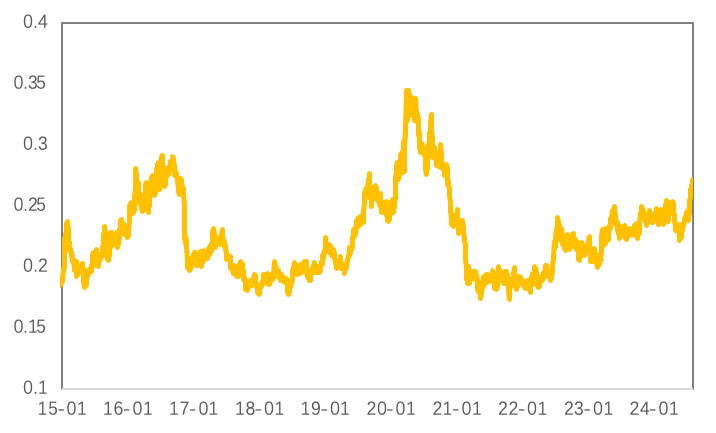

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

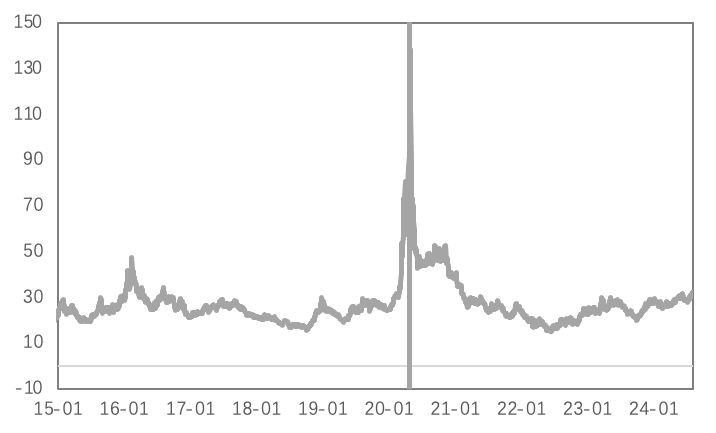

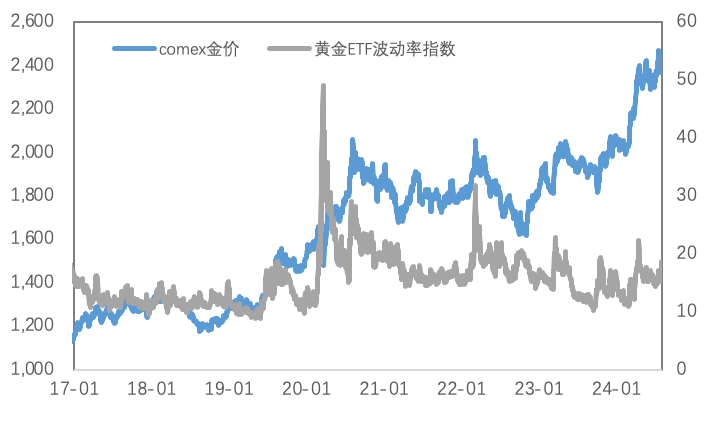

黄金VIX逐渐回落,市场的恐慌情绪减弱,避险需求降温。

图9:黄金波动率

数据来源:Wind

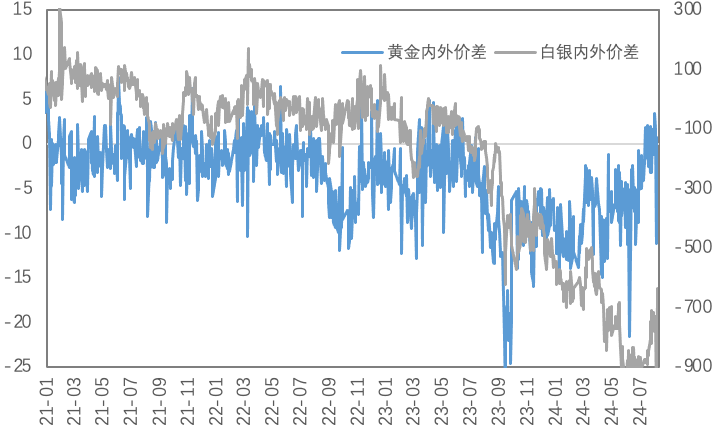

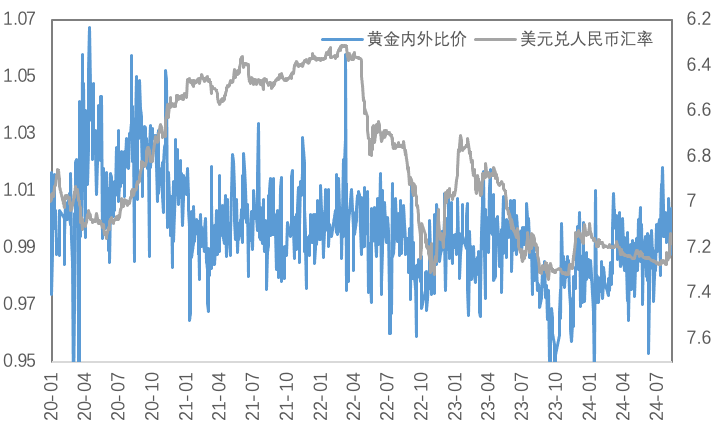

近期人民币汇率影响较前期走弱,上周黄金与白银内外价差有所回升;黄金与白银内外比价有所增加。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

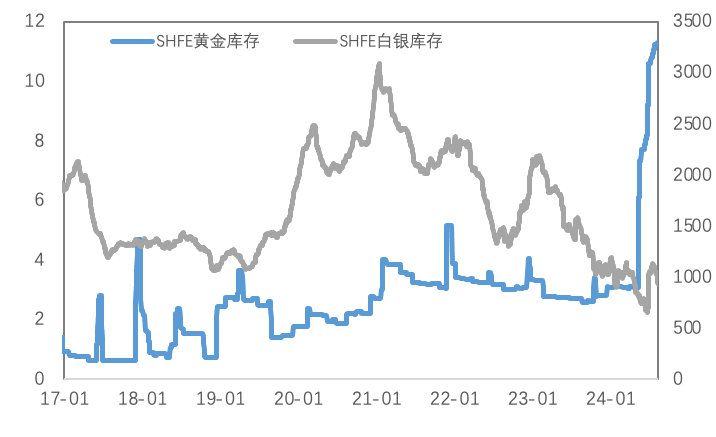

(三)库存与持仓

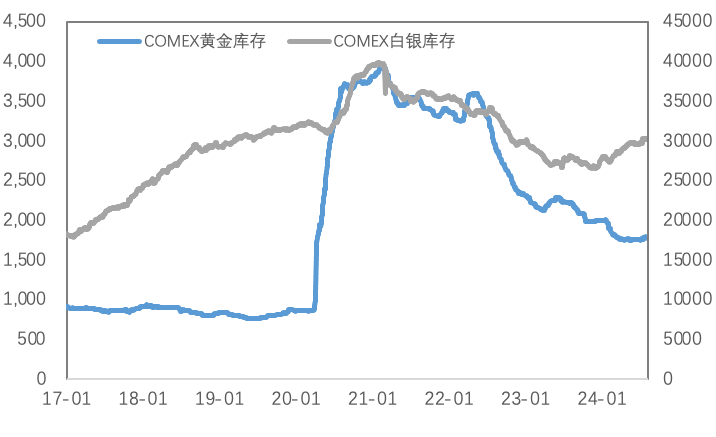

库存方面,上周COMEX黄金库存为1772万盎司,环比减少约14.4万盎司,COMEX白银库存约为30241万盎司,环比减少约31.5万盎司;SHFE黄金库存约为11.3吨,环比增加0.06吨,SHFE白银库存约为933吨,环比减少约90吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

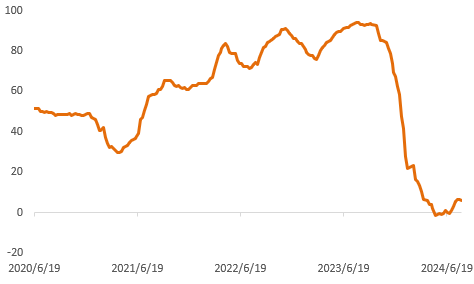

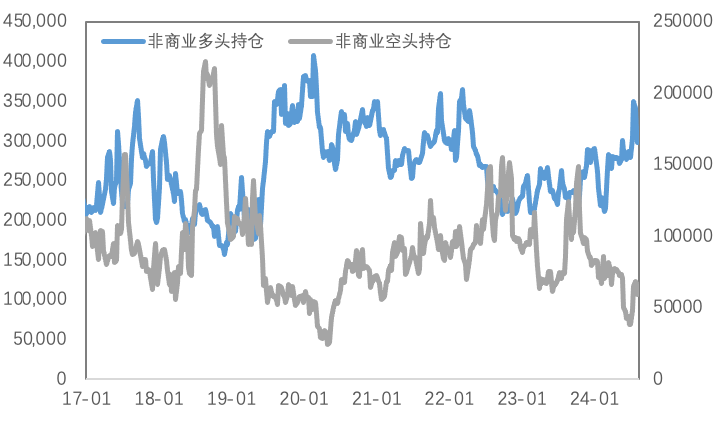

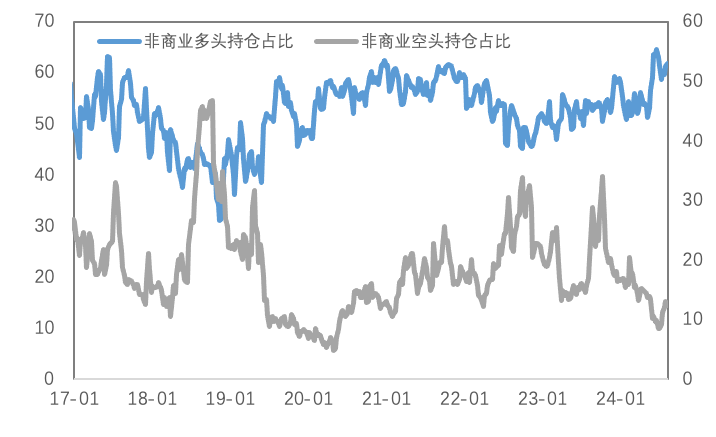

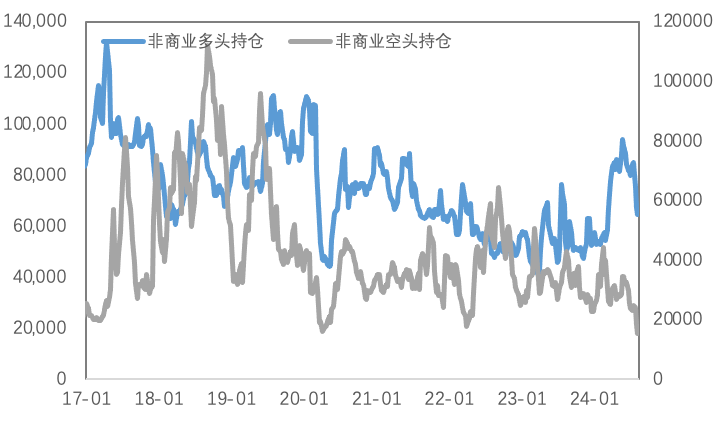

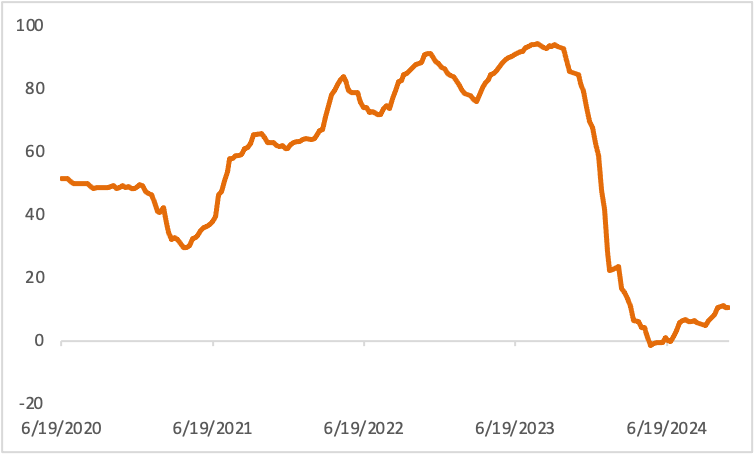

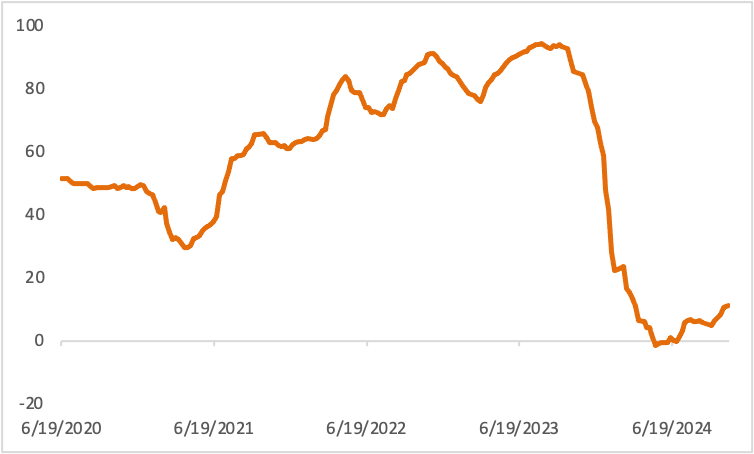

持仓方面,SPDR黄金ETF持仓环比增加1.4吨至847吨,SLV白银ETF持仓环比增加214.4吨至14486吨;上周COMEX黄金非商业总持仓为36万手,其中非商业净多持仓减少15245手至29.8万手,空头持仓减少7393手至5.9万手;非商业多头持仓占优,比例较上周上升至62%附近,非商业空头持仓占比回落至12.4%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

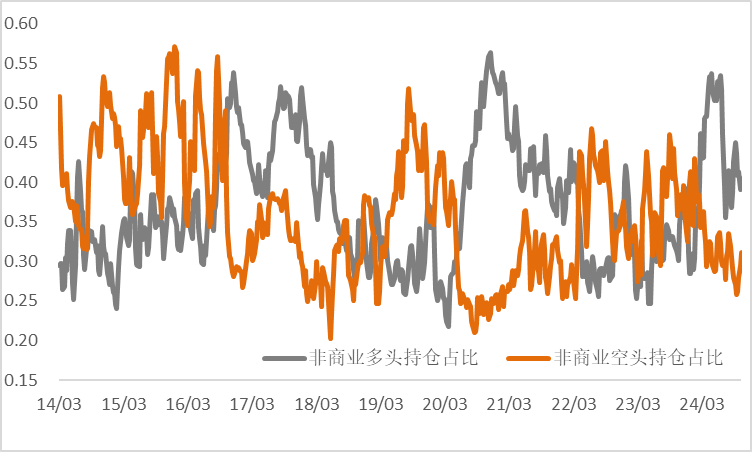

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

目前国内精炼铜库存去化情况尚可,价格回落后下游消费还是有明显的恢复,单从国内的视角来看,虽然宏观层面并未见显著改善,但市场定价的焦点也并不在国内宏观的强弱。后续我们认为国内消费改善仍然可以给铜价提供下方支撑,这要么在海外宏观冲击减弱时稳住铜价,要么在冲击增加时抑制国内价格回调的幅度。

美国经济暂时未出现衰退确认的信号,在流动性危机并未发生的前提下,降息预期与避险需求依然支撑贵金属价格偏强运行,但当前金价整体处于历史高位,再度向上突破依然需要新的驱动,关注本周美国CPI及零售销售数据的影响。

关注及风险提示

美国PPI,CPI,零售销售,新屋开工,通胀预期等。