摘要

伴随美国公布的各项经济数据超预期回落,对衰退的担忧成为近期海外市场交易的锚点,由此金价快速上冲而整体有色持续偏弱运行,此后伴随美元及利率的反弹,金价快速回落。再往后看,降息预期角度下贵金属价格依然得以支撑,且衰退预期持续升温,避险需求同样推动金价走强,关注本周美国核心PCE公布后市场预期的变化。

核心观点

1、上周铜及银价跌幅远超金价。

贵金属方面,上周COMEX黄金下跌0.55%,白银下跌5.22%;沪金2410合约下跌0.46%,沪银2410合约下跌5.12%。主要工业金属价格中,COMEX铜、沪铜分别变动-7.53%、-3.01%。

2、通胀回落使得市场一度担忧增长动能。

市场处于典型的risk off状态之中。本次铜价回落,始于6月CPI明显走弱,这意味着各个宏观指标,包括制造业PMI、劳动力市场、通胀数据都开始松动,但与此同时鲍威尔迟迟不愿给出降息时间表。目前市场处于各个宏观数据都有所走弱、但是降息预期迟迟不能确定的状态,市场对经济增长的担忧加剧,带来了铜价的下跌。

3、金价与有色分化蕴含潜在风险。

伴随美国公布的各项经济数据超预期回落,对衰退的担忧成为近期海外市场交易的锚点,由此金价快速上冲而整体有色持续偏弱运行,此后伴随美元及利率的反弹,金价快速回落。再往后看,降息预期角度下贵金属价格依然得以支撑,且衰退预期持续升温,避险需求同样推动金价走强,关注本周美国核心PCE公布后市场预期的变化。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价大幅回落,市场处于典型的risk off状态之中。本次铜价回落,始于6月CPI明显走弱,这意味着各个宏观指标,包括制造业PMI、劳动力市场、通胀数据都开始松动,但与此同时鲍威尔迟迟不愿给出降息时间表。目前市场处于各个宏观数据都有所走弱、但是降息预期迟迟不能确定的状态,市场对经济增长的担忧加剧,带来了铜价的下跌。

上周SHFE铜价显著回落,价格下跌至76000元/吨附近。目前半年度已过,国内经济压力依然不小,三中全会也并未推出实质性政策来刺激经济,加之海外的经济增长担忧,铜价阶段性转弱。虽然国内下游消费升温,但对绝对价格影响较小。经过上周的下跌后,利空因素大部分已经定价,预计本周可能会探到一个阶段性底部。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线从此前的BACK结构变为Contango结构。上周COMEX铜库存持续累积,目前已经总共增加2300多吨来到1.1万吨左右水平。根据市场消息,后续还会有交仓,预计价差结构仍将维持Contango结构。

SHFE铜价格曲线较此前向下位移,价格曲线维持contango结构,但已经开始收敛。下个下跌后消费改善比较明显,6月整月是去库的,7月前两周去库的情况也还可以,后续大概率仍将维持去库的情况。因此我们认为如果放远一点,后续月差还是可以有一定的行情可以期待。

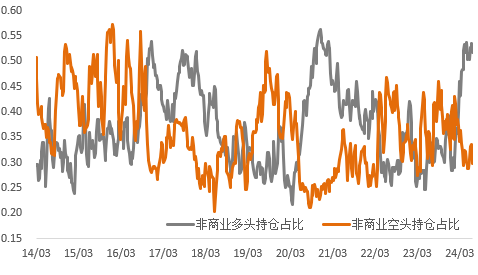

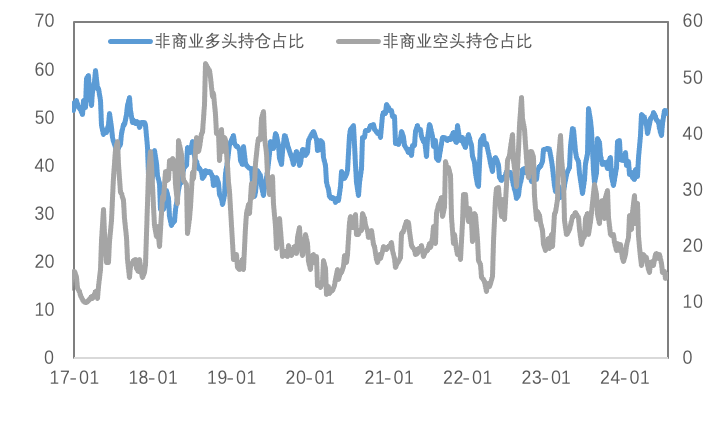

持仓方面,从CFTC持仓来看,上周非商业多头占比高位震荡,不过考虑到这一数据的滞后性,预计多头持仓占比实际上已经下降。

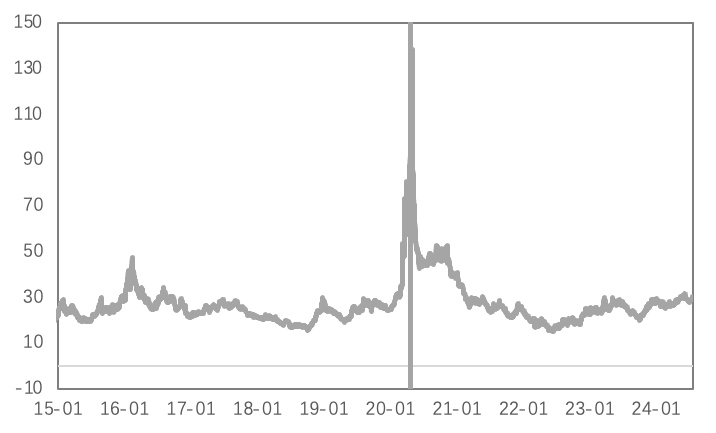

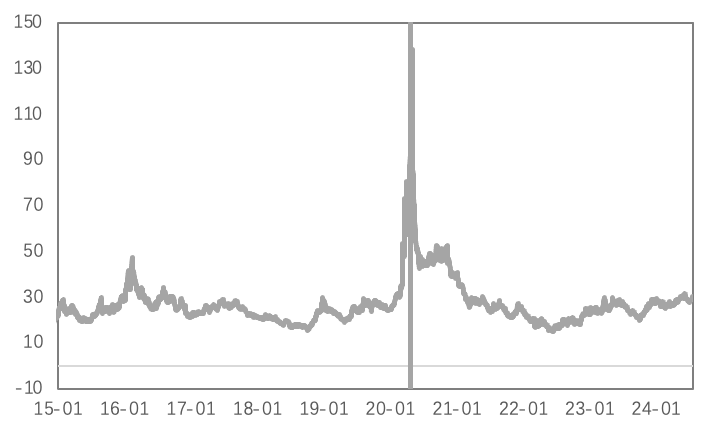

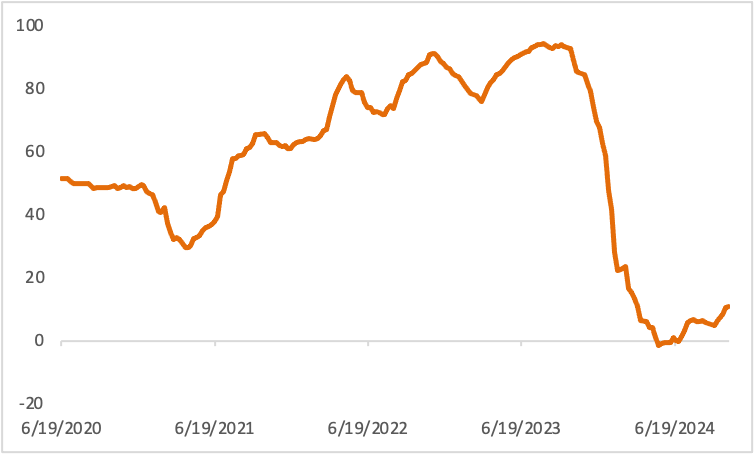

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

上周铜精矿指数为7美元/干吨,较上周+3.8美元/干吨。铜精矿现货市场继续维持活跃,且现货主流成交的加工费继续上行,市场主流成交近月及四季度船期货物。贸易商的报盘活跃度保持稳定,且可成交继续上行。供需端暂时维持稳定,船期基本维持正常,冶炼端或有更大规模减产风险。整体而言,现货TC维持上行趋势,部分市场参与者认为现货TC有继续上行的空间。

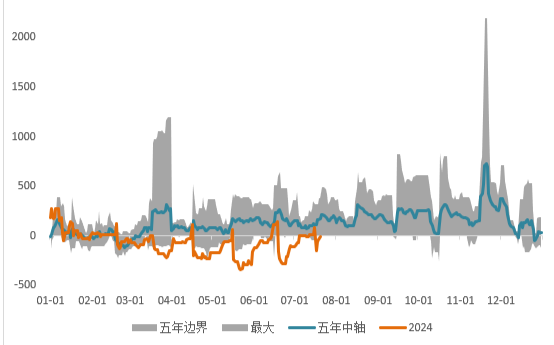

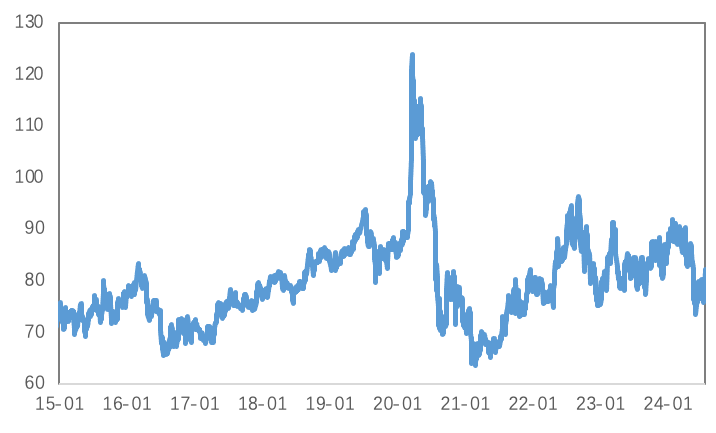

图2:铜精矿加工费

数据来源:SMM

现货方面,周内铜价震荡下跌,其中周五盘面下跌幅度较为明显,随着铜价走跌,下游新增订单量回升较多。由于主流品牌升水同样上涨幅度较大,加工企业仍更倾向于采购低价大贴水货源,主流品牌接货需求相对有限,且下游市场仍存进一步看跌后市情绪,提前补库备货意愿仍相对不高,但整体市场需求有所提振。随着近期铜价走跌明显,下游新增订单回升较多,因此料后续下游接货需求仍存增长空间,现货升水仍有上涨动力;但值得注意的是,现货升水回升致使持货商积极抛售仓单情绪较高,同时下周进口铜预计流入量有所增加,叠加库高库存压力仍存,因此升水上方高度或将受限。

图3:沪铜升贴水

数据来源:SMM

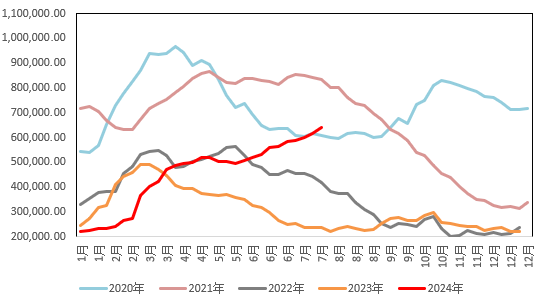

国内市场电解铜现货库存37.27万吨,较11日降1.54万吨,较15日降0.97万吨;本周上海市场库存继续下降,主因周内仓库到货仍然不多,不论国产及进口到货均相对有限,且铜价连续走跌,下游消费有所回升,库存因此持续去库。广东市场库存同样下降,主因近期冶炼厂发货同样减少,仓库入库不多,库存逐渐表现回落。上海、广东两地保税区电解铜现货库存累计9.11万吨,较11日增0.13万吨,较15日增0.09万吨;保税区库存小幅增加,虽近期进口比价有所改善,但仓库报关货源未能清关进口流入国内,且仍有部分到船抵港货源入库,库存因此增加。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费环比涨跌互现,北方市场上涨更为明显;精铜杆企业订单增量明显,但近半数为补点订单;再生铜杆企业生产预期仍有下滑,原料价格保持坚挺,采购难度大;精废杆价差、对期铜倒扣贴水幅度进一步收窄,创造近6个月以来峰值。随着本周精铜杆订单的增加,后续精铜杆企业的生产延续性也得到了保障,后续需要关注的是订单的执行和提货情况,以防提货速度下滑而导致的成品积累和企业生产节奏的减弱。而再生铜杆企业的生产表现在短期内将继续下滑,企业后续的计划安排还需等待产业的调整结束,后续产销表现都将呈现较弱的状态;不过随着后续再生铜杆企业的生产下降,其订单交付若出现一定的压力,或许将反哺部分订单至低价上引制杆市场,带动部分精铜杆需求。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX金价先扬后抑、银价持续下跌,COMEX金银于2395-2489美元/盎司、29.1-31.7美元/盎司区间内运行。伴随美国公布的各项经济数据超预期回落,对衰退的担忧成为近期海外市场交易的锚点,由此金价快速上冲而整体有色持续偏弱运行,此后伴随美元及利率的反弹,金价快速回落。

(二)比价与波动率

上周,白银跌幅强于黄金,金银比震荡上行;铜价跌幅超越黄金,金铜比震荡上行;原油价格窄幅震荡,金油比基本持平。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

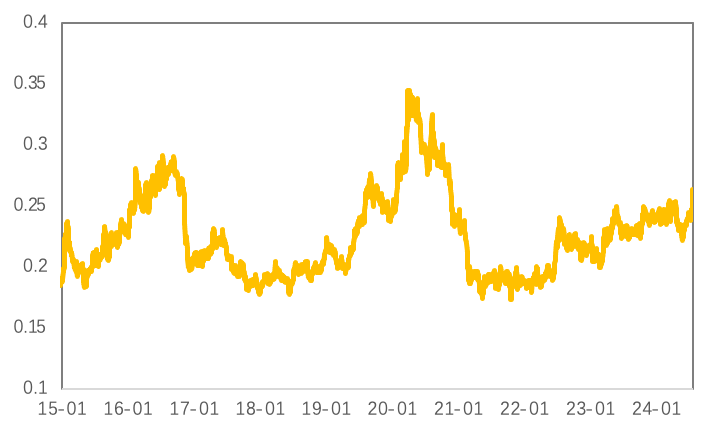

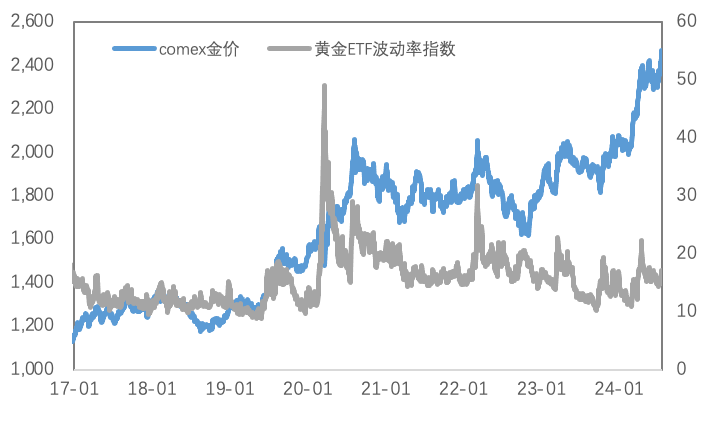

黄金VIX再度上冲,市场避险需求再度体现。

图9:黄金波动率

数据来源:Wind

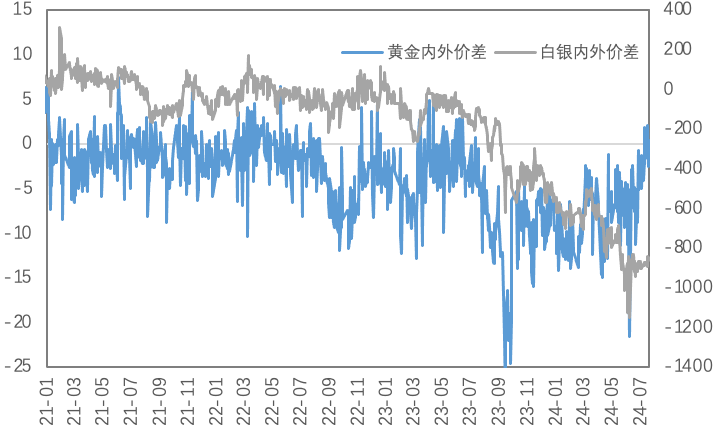

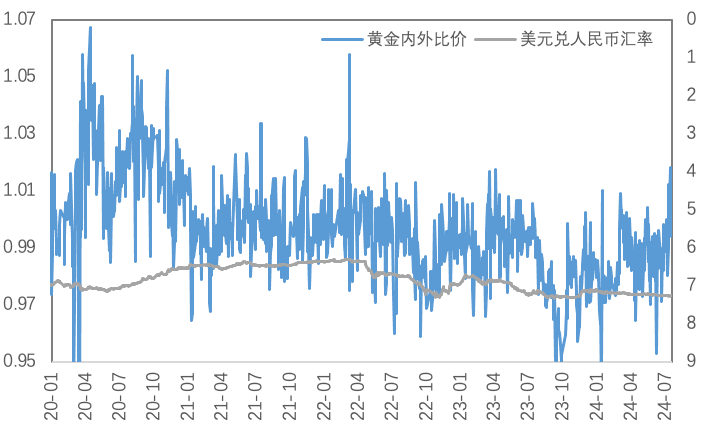

近期人民币汇率影响较前期走弱,上周黄金与白银内外价差有所回升;黄金与白银内外比价有所回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

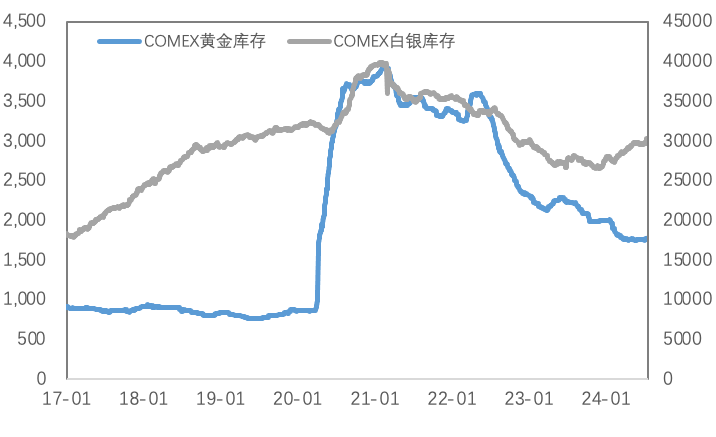

(三)库存与持仓

库存方面,上周COMEX黄金库存为1782万盎司,环比增加约12.3万盎司,COMEX白银库存约为30133万盎司,环比减少约161万盎司;SHFE黄金库存约为11.1吨,环比增加0.3吨,SHFE白银库存约为1110吨,环比减少约1.5吨。

图12:COMEX贵金属库存

数据来源:Wind

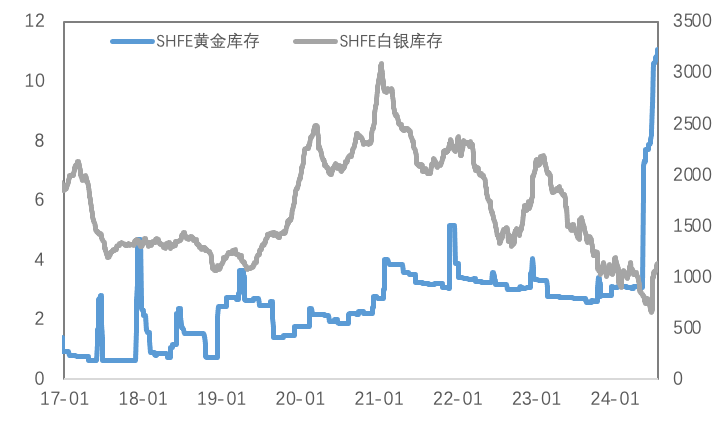

图13:SHFE贵金属库存

数据来源:Wind

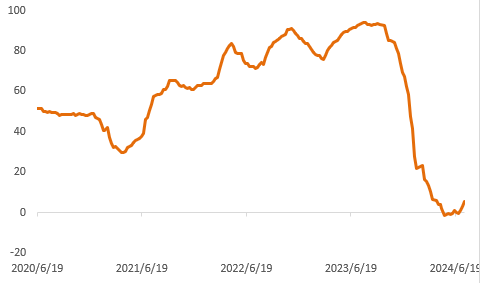

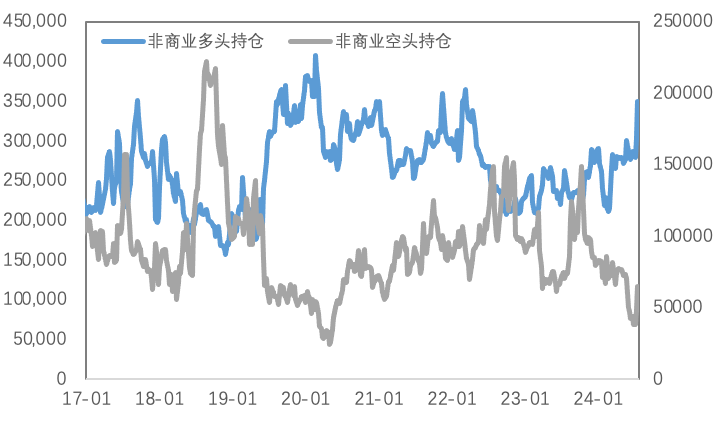

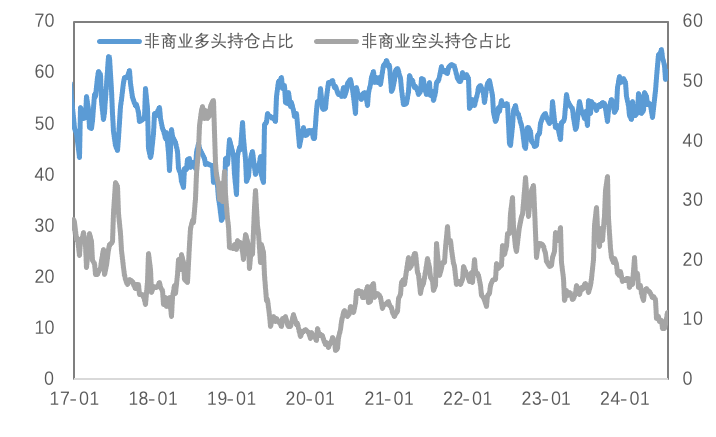

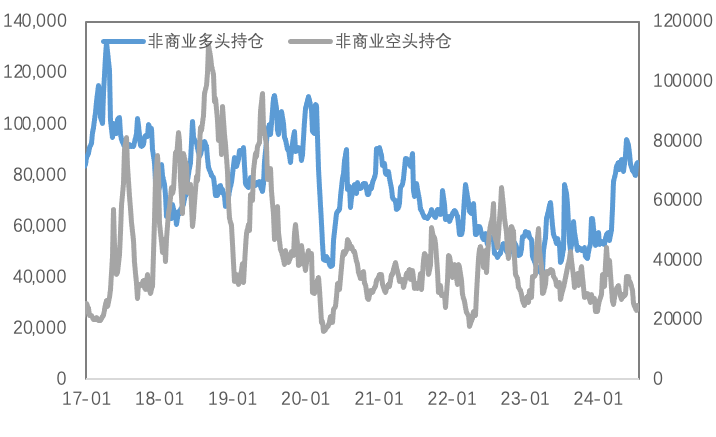

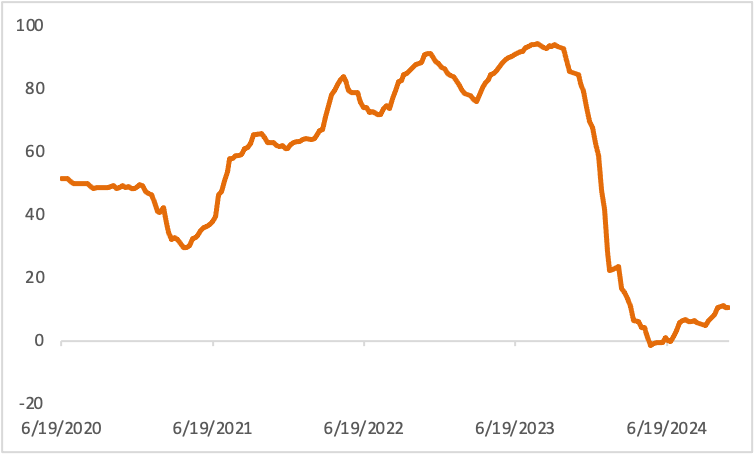

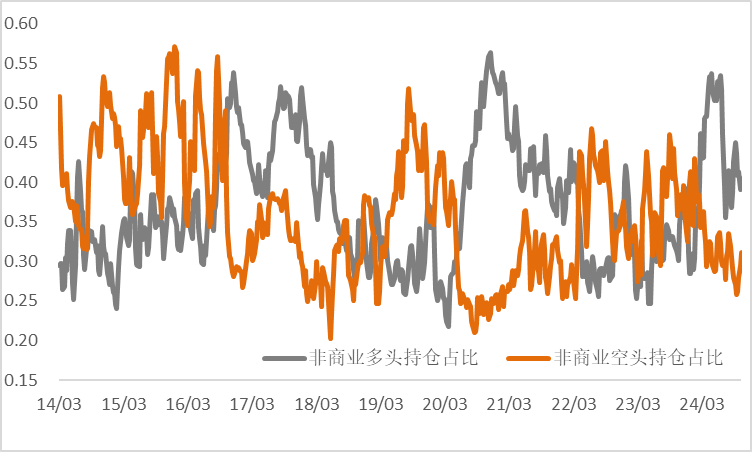

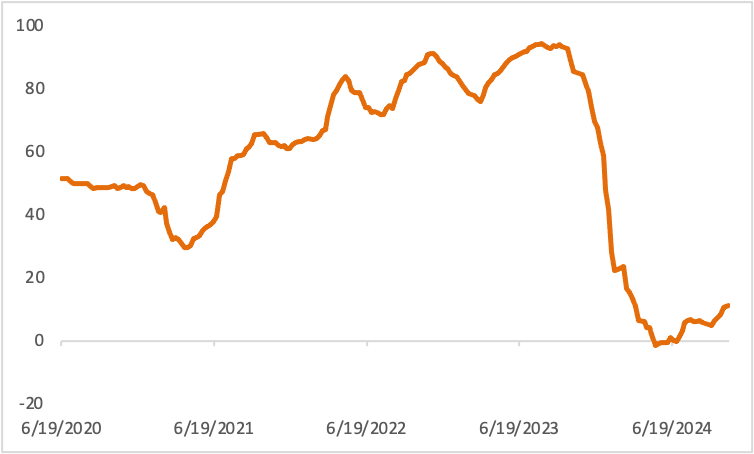

持仓方面,SPDR黄金ETF持仓环比增加4.9吨至840吨,SLV白银ETF持仓环比增加196吨至13679吨;上周COMEX黄金非商业总持仓为41.5万手,其中非商业净多持仓增加46784手至35万手,空头持仓增加16535手至6.5万手;非商业多头持仓占优,比例较上周上升至60%附近,非商业空头持仓占比回升至11%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

目前半年度已过,国内经济压力依然不小,三中全会也并未推出实质性政策来刺激经济,加之海外的经济增长担忧,铜价阶段性转弱。虽然国内下游消费升温,但对绝对价格影响较小。经过上周的下跌后,利空因素大部分已经定价,预计本周可能会探到一个阶段性底部。

美国经济数据持续走弱,降息预期角度下贵金属价格依然得以支撑,且衰退预期持续升温,避险需求同样推动金价走强,关注本周美国核心PCE公布后市场预期的变化。

关注及风险提示

美国PMI,GDP,核心PCE,通胀预期等。