摘要

走弱的非农对价格形成了推动,但是市场随后有所担忧经济增长的动能。周中鲍威尔在国会听证会上的发言仍然表示没有降息时间表,这与当前市场的降息预期产生了预期差,铜价进一步承压,周四CPI数据显著回落,但市场更加担忧经济增长的持续性,毕竟近来的宏观数据都并不理想,金铜价格一度出现明显分化.

核心观点

1、上周贵金属价格与铜价有所分化。

贵金属方面,上周COMEX黄金上涨0.68%,白银下跌1.59%;沪金2410合约上涨1.2%,沪银2408合约下跌0.07%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.85%、-1.77%。

2、通胀回落使得市场一度担忧增长动能。

走弱的非农对价格形成了推动,但是市场随后有所担忧经济增长的动能。周中鲍威尔在国会听证会上的发言仍然表示没有降息时间表,这与当前市场的降息预期产生了预期差,铜价进一步承压,周四CPI数据显著回落,但市场更加担忧经济增长的持续性,毕竟近来的宏观数据都并不理想,铜价进一步回落,直到周五铜价才有所企稳反弹。

3、贵金属价格显著反弹。

上周美国CPI数据超预期回落,同比下滑至3%,结合前期整体经济数据走弱,9月降息预期大幅回升至90%以上,贵金属价格由此显著反弹。降息预期反复影响贵金属价格走势,但降息前期依旧维持对贵金属价格上涨趋势的判断,叠加地缘危机、美国大选等因素,贵金属的避险需求依然长期存在,预计金价仍有一定上行空间。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价震荡回落,走弱的非农对价格形成了推动,但是市场随后有所担忧经济增长的动能。周中鲍威尔在国会听证会上的发言仍然表示没有降息时间表,这与当前市场的降息预期产生了预期差,铜价进一步承压,周四CPI数据显著回落,但市场更加担忧经济增长的持续性,毕竟近来的宏观数据都并不理想,铜价进一步回落,直到周五铜价才有所企稳反弹。

上周SHFE铜价小幅回落,重回80000元/吨关口下方运行。6月国内宏观数据表现尚可,并没有对铜价构成利空,同时铜的消费、去库等也有所改善。铜价在80000元/吨下方的下跌空间比较有限,买盘会充分的进行介入,因此我们认为铜价下方空间并不大,价格反而更倾向于反弹。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线近端仍然维持back结构。不过上周COMEX铜库存略有累积,可能是此前传闻的交货终于入库。需要观察后续交仓的可持续性,如果得以持续,COMEX铜的价差结构可能不会再有更好的表现。

SHFE铜价格曲线较此前向上位移,价格曲线维持contango结构。消费略有改善,6月整月是去库的,7月前两周去库的情况也还可以,后续大概率仍将维持去库的情况。因此我们认为如果放远一点,后续月差还是可以有一定的行情可以期待。

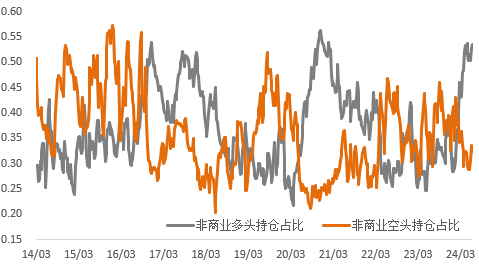

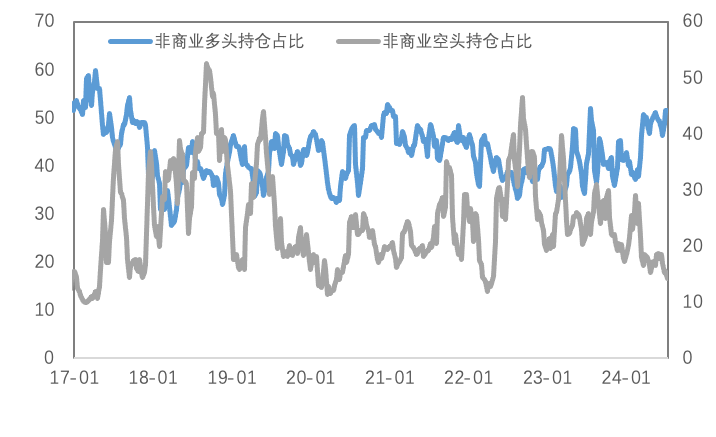

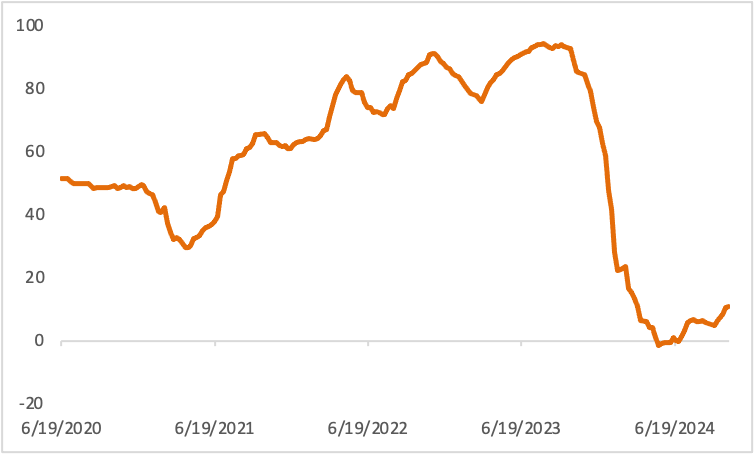

持仓方面,从CFTC持仓来看,上周非商业多头占比高位震荡,价格的上涨也与这一情况相吻合,目前该占比处于高位水平,并且仍将维持高位。

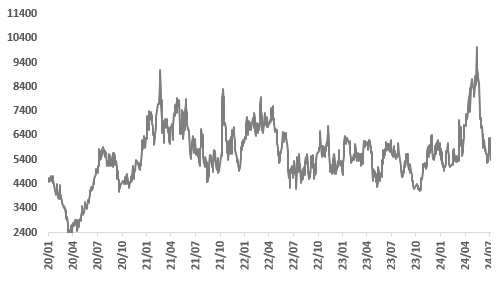

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

上周铜精矿指数为3.2美元/干吨,较上周+0.8美元/干吨。精矿现货市场活跃度走高,市场主流成交8月船期货物,主流成交加工费明显上行,且报盘活跃度提高,报盘加工费提高。整体而言,现货TC继续维持上行趋势。供需端暂时维持稳定,船期基本维持正常,冶炼端或有更大规模减产风险。

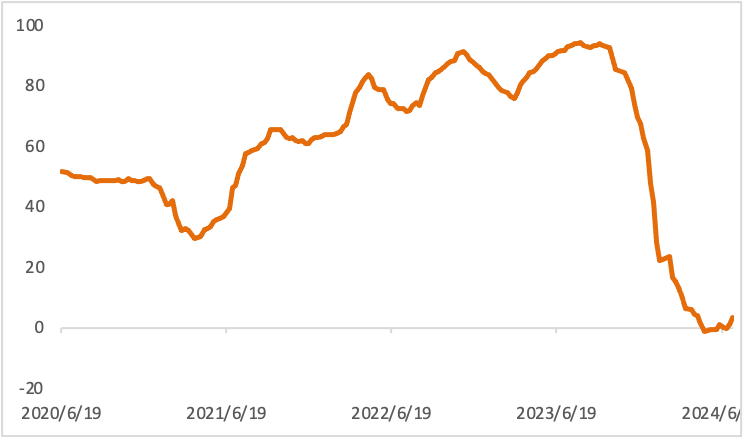

图2:铜精矿加工费

数据来源:SMM

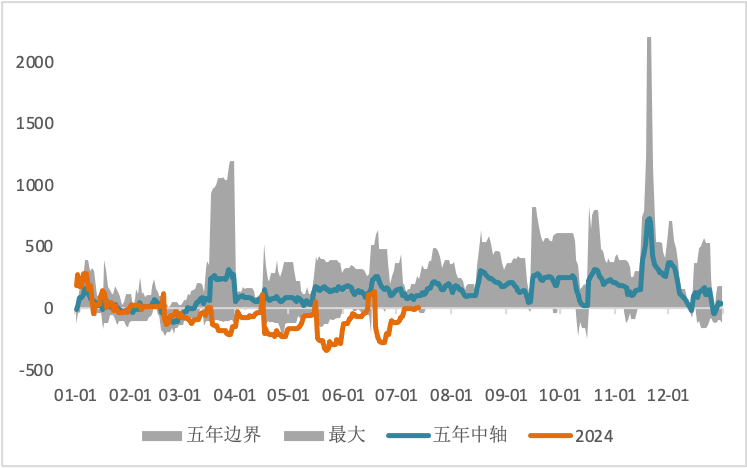

现货方面,周内铜价虽震荡下跌,但由于临近交割,市场成交活跃度相对有限,需求难有亮眼表现,且主流品牌现货升水企稳上涨,部分加工企业仍倾向于采购非注册等低价货源,该类品牌需求尚可,但下游整体消费仍难有明显起色,接货需求仍逢低刚需补库为主。库存表现大幅下降,然仍明显高于往年同期库存量,高库存压力尚存,且据了解下周进口铜到货增量有所增加,现货升水难言转势;但周尾Contango月差收敛明显,加之交割换月后,下游消费存在一定回升空间,因此预计下周现货贴水幅度相对有限,或运行于贴150~贴50元/吨。

图3:沪铜升贴水

数据来源:SMM

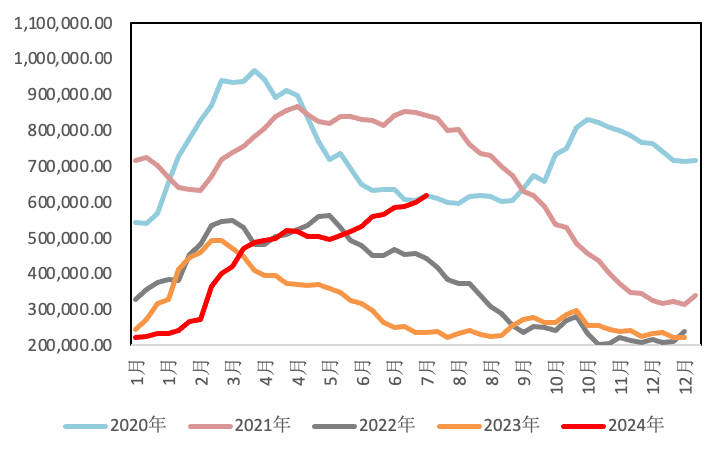

国内市场电解铜现货库存38.81万吨,较4日降1.31万吨,较8日降1.35万吨;本周上海市场库存下降明显,主因周内现货升水抬升,部分冶炼厂发货意愿有所减弱,市场国产货源到货有所减少,加之进口比价走弱,进口铜到货同样有限,且市场出库正常,库存因此大幅下降。广东市场库存变化有限,一方面仓库到货同样不多,但下游消费难有明显起色,出入库相对有限,库存微幅增加。本周上海、广东两地保税区电解铜现货库存累计8.98万吨,较4日增0.79万吨,较8日增0.46万吨;保税区库存有所增加,其增加主要来自前期国内炼厂出口货源入库,且近期比价走弱,保税区货源难以清关进入国内,库存因此上升。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费环比微幅上涨,上涨变化幅度较小;精铜杆企业周年日订单逐步递增,企业生产表现较为稳定;再生铜杆企业生产稳定性有限,后续仍有降产趋势;精废杆价差、对期铜倒扣贴水幅度有所收窄。整体来看,精铜杆企业近期订单逐步回升,但从绝对数量上来看并不高,但对于精铜杆企业而言后续的生产得以保障;但再生铜杆端的问题明显,随着行业的调整,一些企业会担忧具体实施的影响,后续将逐步降低甚至暂时的关停生产等到政策具体落地,因此短期的生产表现仍有继续下滑的趋势。在二者共同变化的影响下,精铜杆端或许仍有进一步上涨的空间,进而带动精铜市场的消费,这也与国内近期非标、非注册货物流动性增强相符。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX贵金属价格整体有所反弹,COMEX金银于2356-2431美元/盎司、30.6-32.1美元/盎司区间内运行。上周美国CPI数据超预期回落,同比下滑至3%,结合前期整体经济数据走弱,9月降息预期大幅回升至90%以上,贵金属价格由此显著反弹。

(二)比价与波动率

上周,黄金涨幅强于白银,金银比震荡上行;铜价下跌而黄金上涨,金铜比震荡上行;原油价格有所回落,金油比同样震荡上行。

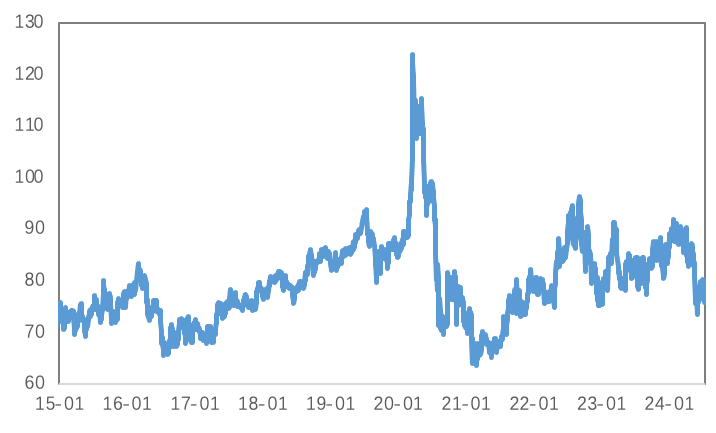

图6:COMEX金/COMEX银

数据来源:Wind

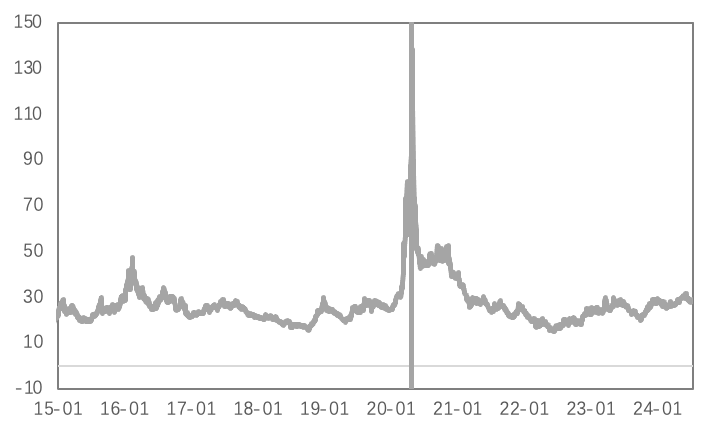

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

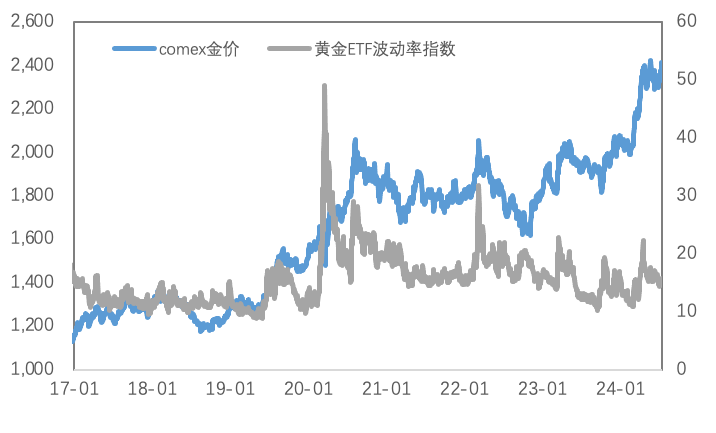

黄金VIX持续走低,当前已处于相对低位,后期不排除再度上冲的可能。

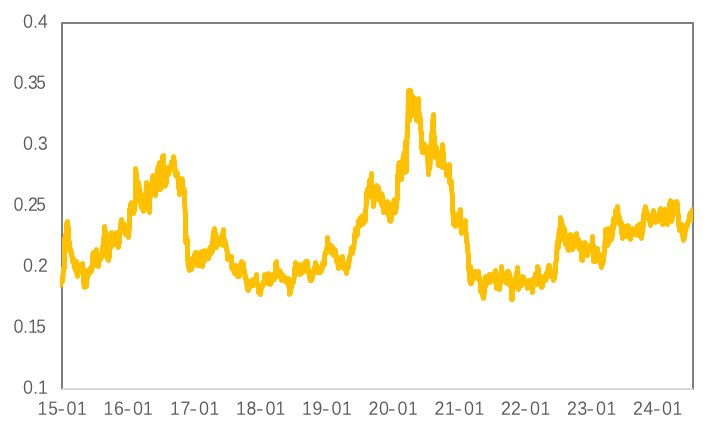

图9:黄金波动率

数据来源:Wind

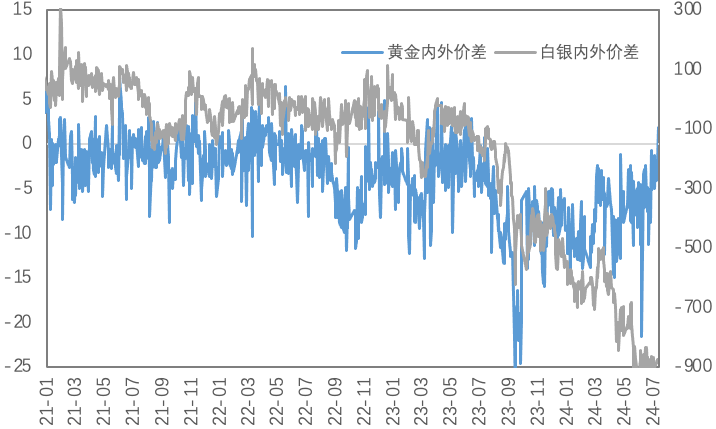

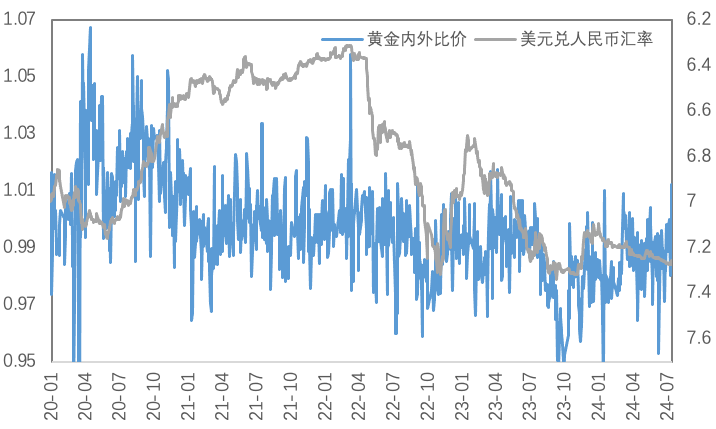

近期人民币汇率影响较前期小幅增强,上周黄金与白银内外价差有所回升;黄金与白银内外比价同样有所回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

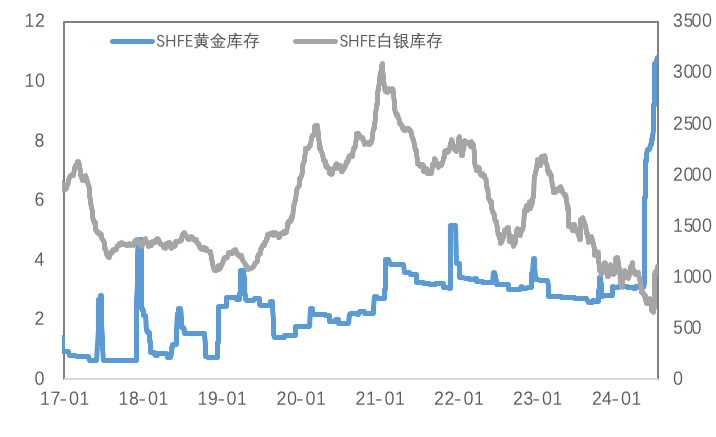

(三)库存与持仓

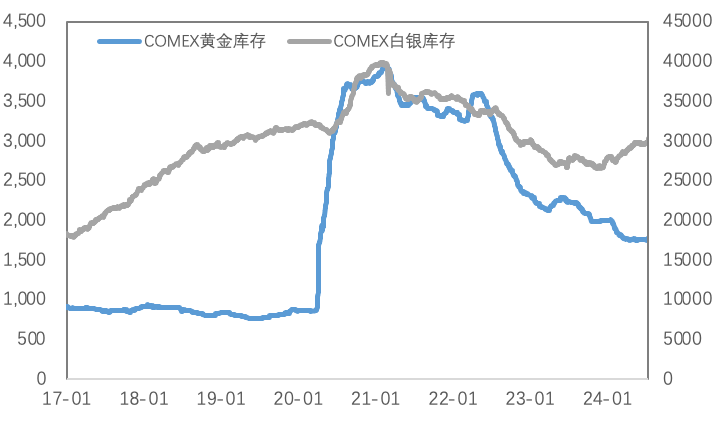

库存方面,上周COMEX黄金库存为1770万盎司,环比增加约8.4万盎司,COMEX白银库存约为30294万盎司,环比增加约503万盎司;SHFE黄金库存约为10.8吨,环比增加0.1吨,SHFE白银库存约为1111吨,环比增加约55.3吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

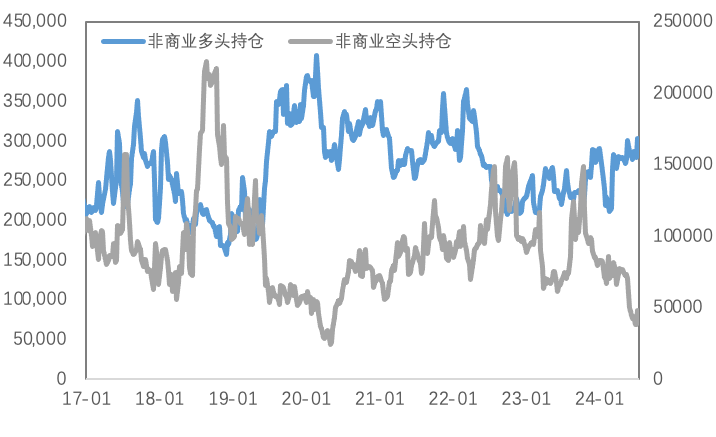

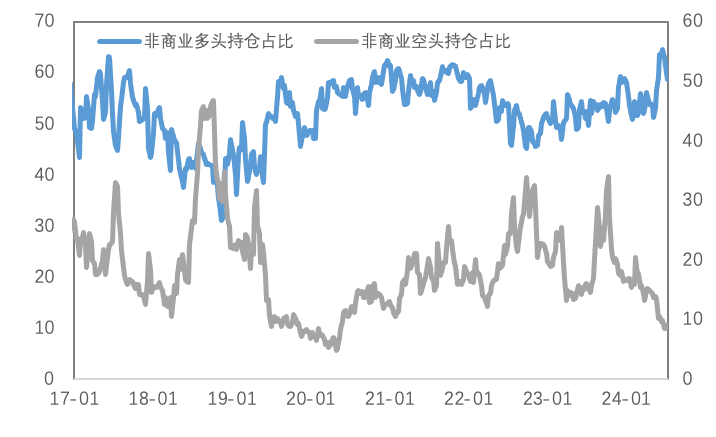

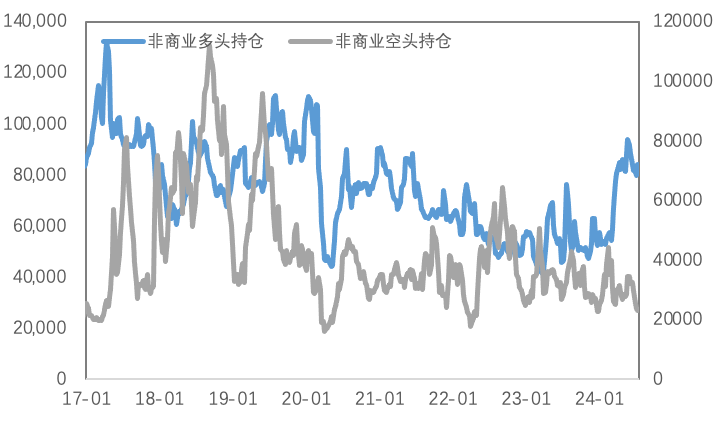

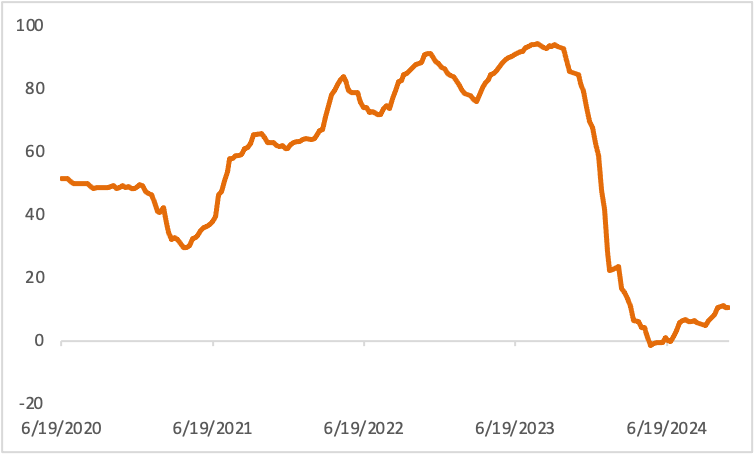

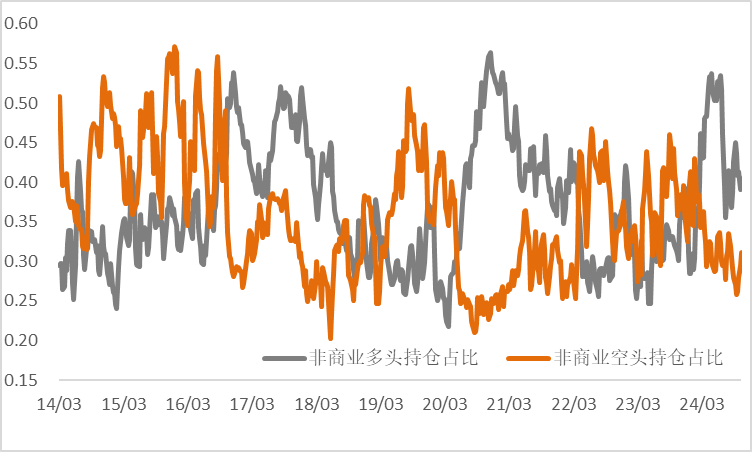

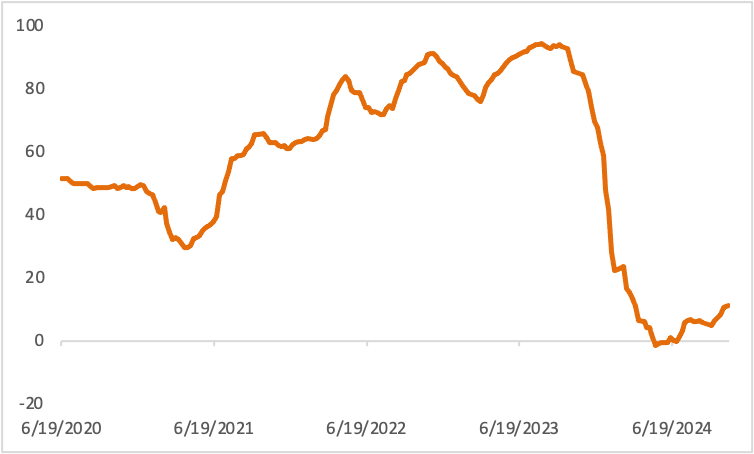

持仓方面,SPDR黄金ETF持仓环比增加0.3吨至835吨,SLV白银ETF持仓环比减少160吨至13483吨;上周COMEX黄金非商业总持仓为35.1万手,其中非商业净多持仓增加22926手至30.3万手,空头持仓增加9694手至4.8万手;非商业多头持仓占优,比例较上周下降至59%附近,非商业空头持仓占比回升至9.3%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

6月国内宏观数据表现尚可,并没有对铜价构成利空,同时铜的消费、去库等也有所改善。铜价在80000元/吨下方的下跌空间比较有限,买盘会充分的进行介入,因此我们认为铜价下方空间并不大,价格反而更倾向于反弹。

降息预期反复影响贵金属价格走势,但降息前期依旧维持对贵金属价格上涨趋势的判断,叠加地缘危机、美国大选等因素,贵金属的避险需求依然长期存在,预计金价仍有一定上行空间。

关注及风险提示

美国零售销售数据,初请失业金,降息预期等。