摘要

上周公布的海外宏观数据依然相对偏弱,而联储官员的表态相对鹰派,尤其美联储官员鲍曼更是指出了加息的可能性,这让市场感受到了较大的压力,美元相对其他货币进一步走强,本周将密集公布欧美PMI数据,这将是较好的对市场的指引。

核心观点

1、上周贵金属与铜价持续回调。

贵金属方面,上周COMEX黄金上涨0.09%,白银下跌1.56%;沪金2408合约下跌1.47%,沪银2408合约下跌3.42%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.01%、-1.19%。

2、鹰派言论承压铜价,等待本周PMI指引。

上周公布的海外宏观数据依然相对偏弱,而联储官员的表态相对鹰派,尤其美联储官员鲍曼更是指出了加息的可能性,这让市场感受到了较大的压力,美元相对其他货币进一步走强,铜价运行重心小幅下移,本周将密集公布欧美PMI数据,这将是较好的对市场的指引。

3、贵金属价格仍处于回调趋势内。

上周联储官员整体表态鹰派,再度降低年内降息的概率。虽然一季度GDP略高于市场预期,但初请失业金人数及房屋销售数据超预期走弱,降息预期有所反复,金价整体有所承压,但跌幅有限。短期内,降息预期的反复指导美元指数与美债收益率的走向,金价仍处于回调趋势内。但中东局势的升级带来的避险需求,以及长期去美元化的指引下,贵金属价格仍具有上行空间。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价震荡下行,价格重心小幅下移。上周公布的海外宏观数据依然相对偏弱,而联储官员的表态相对鹰派,尤其美联储官员鲍曼更是指出了加息的可能性,这让市场感受到了较大的压力,美元相对其他货币进一步走强,铜价运行重心小幅下移,本周将密集公布欧美PMI数据,这将是较好的对市场的指引。

上周SHFE铜价围绕78000元/吨震荡运行,价格中枢较前一周有所下移。目前铜价上行动能不足,但是下方也很难看到较大的下跌空间,如果价格再往下一个台阶,可能又将刺激下游的买盘从而带来去库,则会对价格带来支撑。目前国内宏观数据虽然表现一般,但是市场也基本脱敏,如果不是出口数据走弱,可能也很难变成下行驱动,大概率反弹后消费表差,再阴跌寻底。

期限结构方面,COMEX铜价格曲线角此前向下位移,曲线近端进一步收敛,月差近端的back结构也明显收敛,7月合约在进入交割月之前持仓大幅下降,挤仓的可能性下降,不过目前COMEX仍然没看到交仓,进入交个月后的情况仍然值得关注。

SHFE铜价格曲线较此前向下位移,价格曲线维持contango结构。目前消费并没有显著改善,价格回调也暂时并未刺激更多的买盘介入,因此去库过程又开始变得不顺畅,暂时还是很难期待月差有太好的表现。

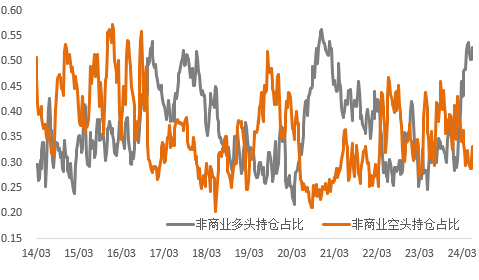

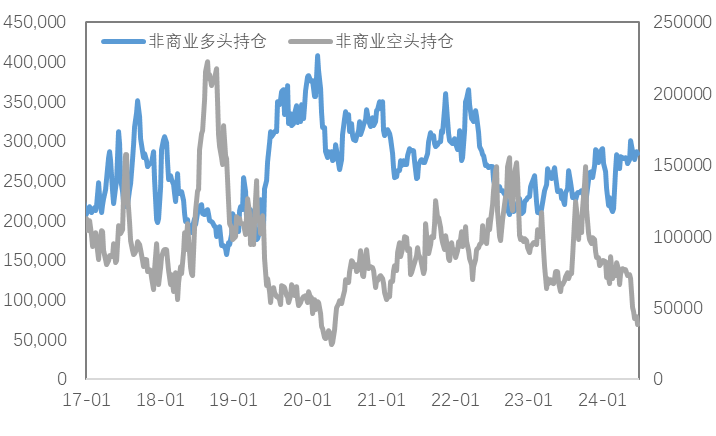

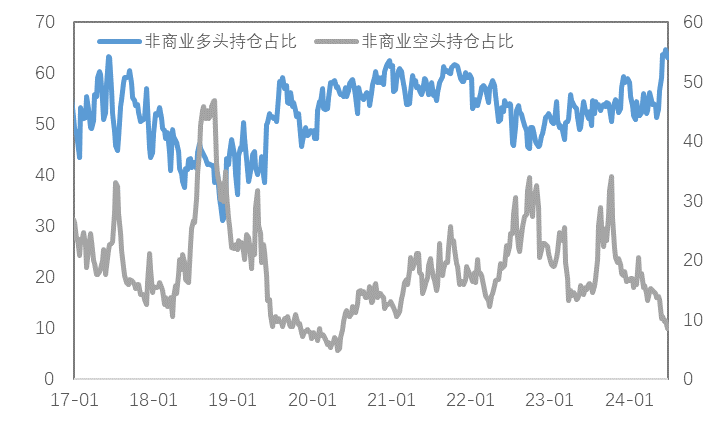

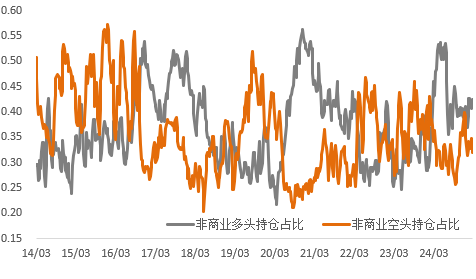

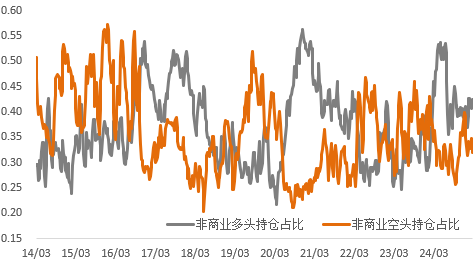

持仓方面,从CFTC持仓来看,上周非商业多头占见顶回落,价格的下跌也与这一情况相吻合,目前该占比处于高位水平,预计仍有回落空间。

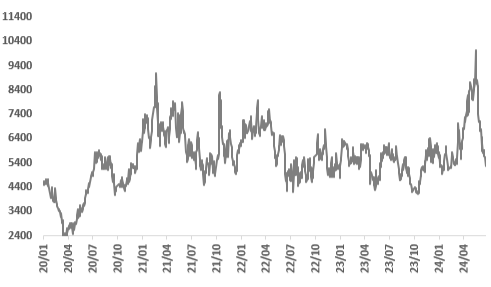

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

上周铜精矿指数为2.4美元/干吨,较上周增加0.2美元/干吨。Antofagasta本周已与中国铜冶炼厂均敲定TC为23.25美元/干吨,合同结构涉及2024年下半年及2025年上半年船期、2025年铜精矿供应的50%。去年年底敲定的2024年铜精矿长协供应TC的Benchmark为80美元/干吨。供需端暂时维持稳定,富邦铜业即将试投料;船期基本维持正常,预计铜精矿现货TC继续在低位徘徊。

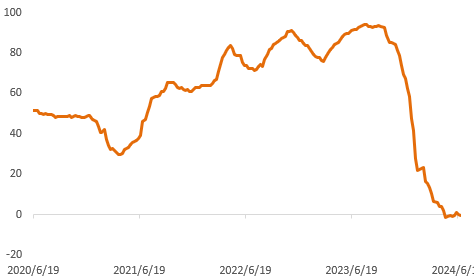

图2:铜精矿加工费

数据来源:SMM

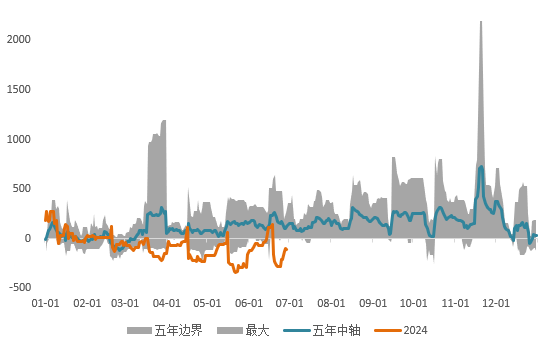

现货方面,虽周内铜价震荡下跌,但由于半年度末,多数企业面临资金结算压力,采购需求有所下滑。且由于部分加工企业仍存进一步看跌后市情绪,该价位接货心理预期也在减弱,因此本周市场消费较为一般,整体表现难有进一步增长空间。周尾近月合约月差再度扩大至300元/吨附近,加之下周进入交割月,企业资金压力有所消退,届时铜价未出现明显波动情况下,下游采购需求仍有一定回升空间,因此Contango结构高月差背景下,预计现货升水仍将企稳回升,或运行于贴100-升0元/吨。

图3:沪铜升贴水

数据来源:SMM

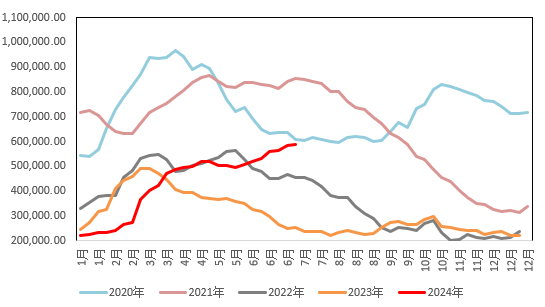

国内市场电解铜现货库存40.39万吨,较20日增0.78万吨,较24日增0.92万吨;本周上海市场库存继续表现有所增加,主因临近月底,加之半年度企业结算压力,下游采购需求下滑,消费较为一般,因此库存再度上升。广东市场库存持续增加,主因市场不论进口铜以及冶炼厂仍有所到货,且下游需求同样有限,库存垒库明显。本周上海、广东两地保税区电解铜现货库存累计8.28万吨,较20日降1.15万吨,较24日降1.31万吨;保税区库存表现减少,一方面周内进口比价修复,进口铜表现部分流入;另一方面,保税区仍有出口到LME交仓动作,因此库存下降。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

本周国内各主流市场8mm精铜杆加工费整体有所反弹,价格上涨较为明显,部分市场回归此前正常水平;精铜杆企业成交表现仍有亮点,但提货表现并不理想;再生铜杆企业原料难点突出,企业产销表现并不稳定;精废杆价差、对期铜倒扣贴水幅度延续收窄表现,均达到2月末以来新高。整体来看,精铜杆企业目前所面临的更多在于资金紧张所导致的订单提货偏慢影响,而随着下周进入下半年周期后,近期的资金紧张问题也将有所缓和,订单实际执行效率值得关注。而目前再生铜杆的交易将再度回归到贸易商手中,市场再生铜杆现货的需求仍有延续的趋势,不排除精铜杆订单交付再生铜杆的情况。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX贵金属价格整体于回调后震荡运行,COMEX金银于2304-2351美元/盎司、28.9-30.1美元/盎司区间内运行。上周联储官员整体表态鹰派,再度降低年内降息的概率。虽然一季度GDP略高于市场预期,但初请失业金人数及房屋销售数据超预期走弱,降息预期有所反复,金价整体有所承压,但跌幅有限。

(二)比价与波动率

上周,黄金与白银涨跌互现,金银比窄幅震荡;铜价跌幅大于黄金,金铜比震荡上行;原油价格有所回升,金油比随之下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

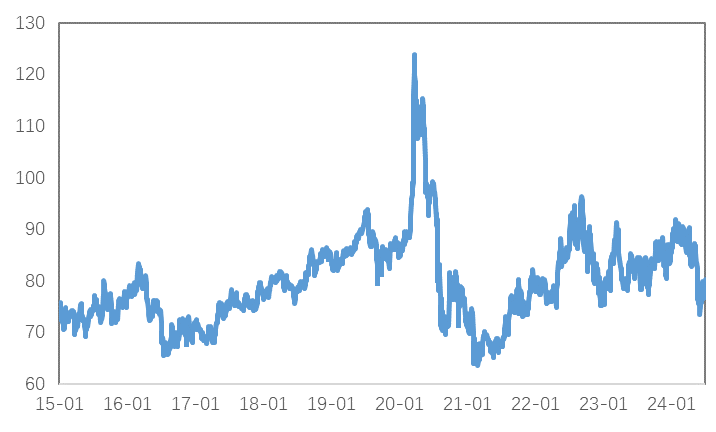

黄金VIX持续走低,金价短期的回调趋势并未结束。

图9:黄金波动率

数据来源:Wind

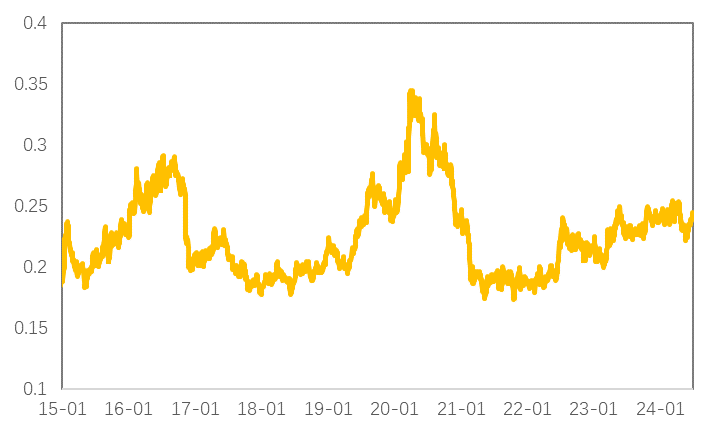

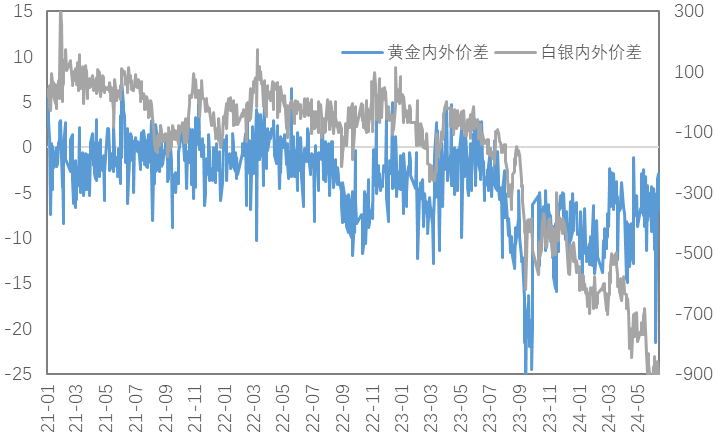

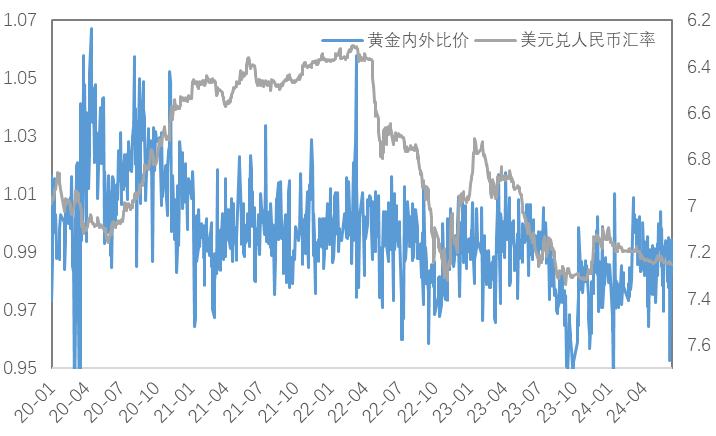

近期人民币汇率影响较前期有所减弱,上周黄金与白银内外价差有所回升;黄金与白银内外比价窄幅震荡。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

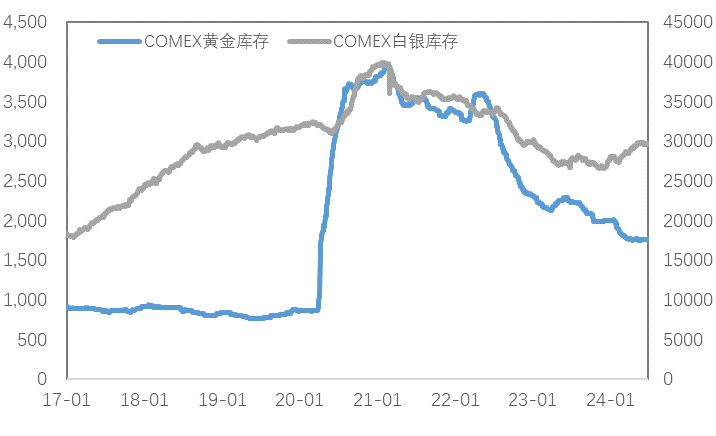

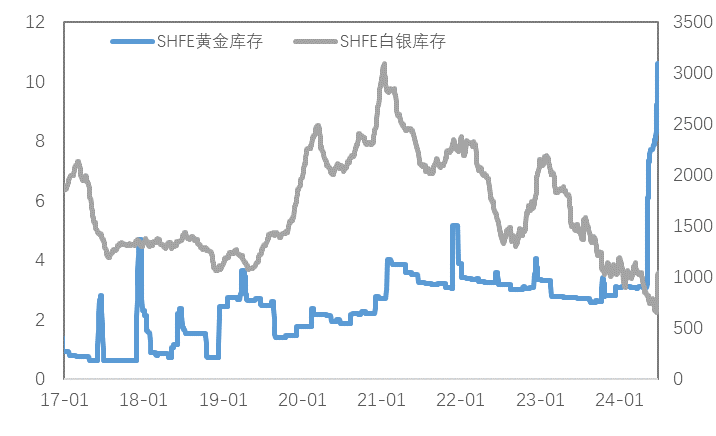

库存方面,上周COMEX黄金库存为1758.1万盎司,环比增加约0.5万盎司,COMEX白银库存约为29707万盎司,环比增加约25万盎司;SHFE黄金库存约为10.6吨,环比增加1.4吨,SHFE白银库存约为1051吨,环比增加约366吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

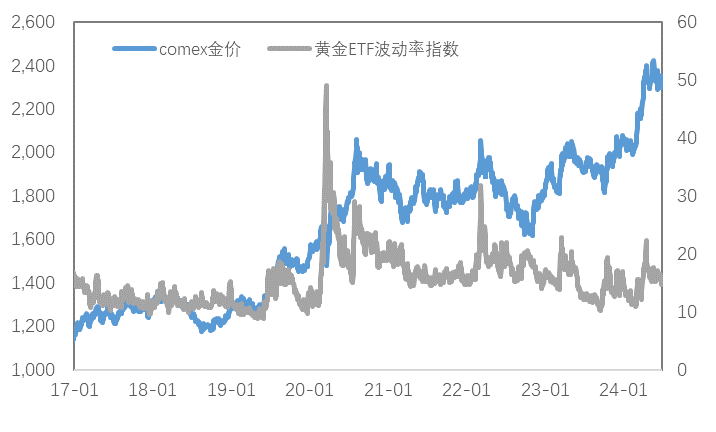

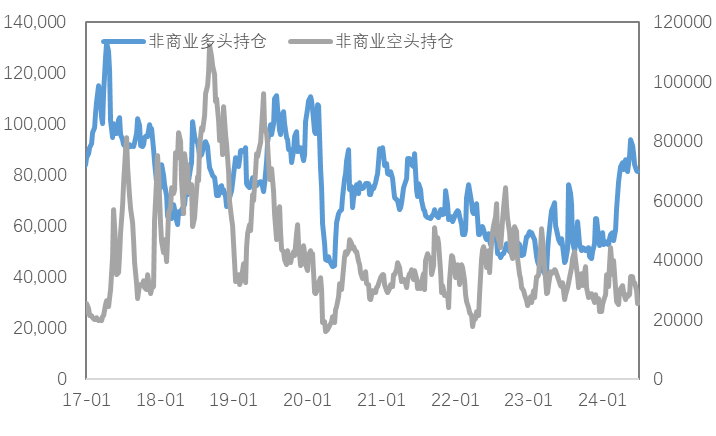

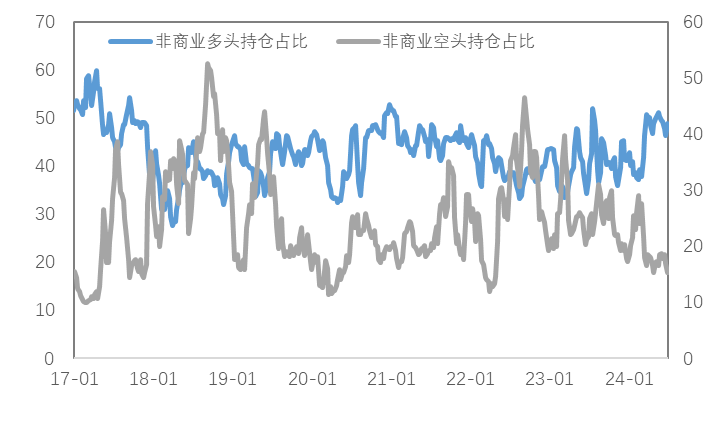

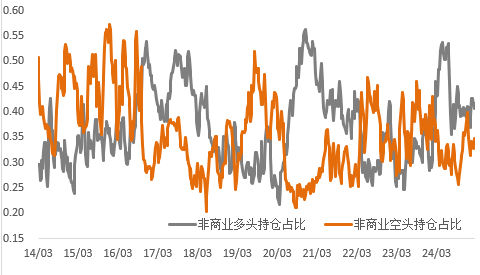

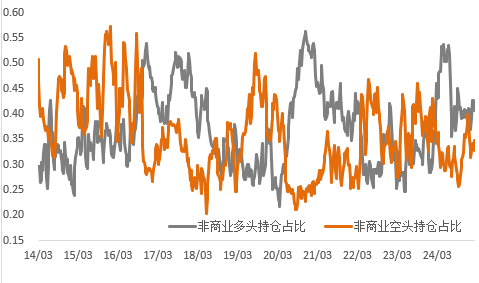

持仓方面,SPDR黄金ETF持仓环比减少2.9吨至829吨,SLV白银ETF持仓环比增加144吨至13606吨;上周COMEX黄金非商业总持仓为32.4万手,其中非商业净多持仓减少2262手至28.5万手,空头持仓减少5407手至3.9万手;非商业多头持仓占优,比例较上周下降至63%附近,非商业空头持仓占比回落至8.5%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

目前铜价上行动能不足,但是下方也很难看到较大的下跌空间,如果价格再往下一个台阶,可能又将刺激下游的买盘从而带来去库,则会对价格带来支撑。目前国内宏观数据虽然表现一般,但是市场也基本脱敏,如果不是出口数据走弱,可能也很难变成下行驱动,大概率反弹后消费表差,再阴跌寻底。

短期内,降息预期的反复指导美元指数与美债收益率的走向,金价仍处于回调趋势内。但中东局势的升级带来的避险需求,以及长期去美元化的指引下,贵金属价格仍具有上行空间。

关注及风险提示

美国ISM制造业PMI、联储会议纪要、非农数据等。