摘要

COMEX铜价格曲线较此前向下位移,曲线近端进一步收敛,但近端的月差重新走高。目前距离7月合约开始交割仅剩两周,但是仍然没有看到交仓,7月合约持仓水平仍然较高,加之COMEX铜库存持续去化,目前不到1万吨,因此近端价差重新走阔,体现了市场对即将到来的交割的担忧,接下来的两周将比较关键。

核心观点

1、上周贵金属与铜价震荡运行。

贵金属方面,上周COMEX黄金下跌0.2%,白银上涨2.1%;沪金2408合约上涨2.4%,沪银2408合约上涨5.7%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.46%、-1.29%。

2、铜价冲高回落。

目前市场的基本假设还是美国逃逸衰退,接受了只降息一次的大背景下,市场仍然会对相对能够证明经济韧性的数据反映相对敏感,比如上周中的初请失业金好于前值,市场一度显著反弹,但是该指标的持续性不足,周五市场重新打掉了这部分溢价。

3、黄金震荡运行。

上周COMEX贵金属价格整体震荡运行,COMEX金银于2330-2370美元/盎司、30美元/盎司附近区间内运行。上周再次证明目前贵金属锚定的是经济增长的预期,周中初请失业金好于预期,贵金属价格与美元同涨,而周五经济增长预期消退,价格承压回落。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价冲高回落,周初在4.5美元/磅下方获得支撑,周中一度有所反弹,但是周五大幅回落。目前市场的基本假设还是美国逃逸衰退,接受了只降息一次的大背景下,市场仍然会对相对能够证明经济韧性的数据反映相对敏感,比如上周中的初请失业金好于前值,市场一度显著反弹,但是该指标的持续性不足,周五市场重新打掉了这部分溢价。

上周SHFE铜价围绕79000元/吨震荡运行,缺乏较为显著的驱动。目前国内基本消化了此前宏观数据的走弱等问题,但是也并没有获得新的上行驱动,目前来看说国内开启补库还为之过早,而微观层面的消费情况在上周也并不乐观,去库情况在上周有重新走弱的迹象,如果缺乏国内实体买盘的支撑,铜价未必能在当前平台站稳。

期限结构方面,COMEX铜价格曲线较此前向下位移,曲线近端进一步收敛,但近端的月差重新走高。目前距离7月合约开始交割仅剩两周,但是仍然没有看到交仓,7月合约持仓水平仍然较高,加之COMEX铜库存持续去化,目前不到1万吨,因此近端价差重新走阔,体现了市场对即将到来的交割的担忧,接下来的两周将比较关键。

SHFE铜价格曲线较此前向上位移,上周价格反弹后消费又重新走弱,现货贴水重新扩大。近期又有很多资金开始抢跑沪铜的borrow策略,我们认为目前还是停留在预期阶段,因此当前水平再做borrow策略应并不合适。

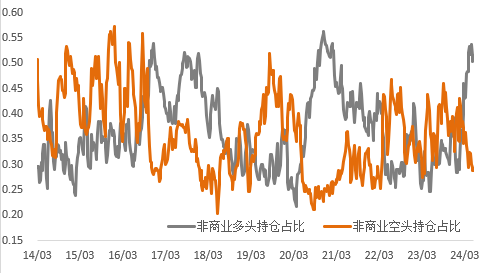

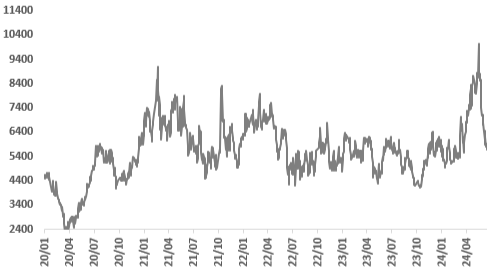

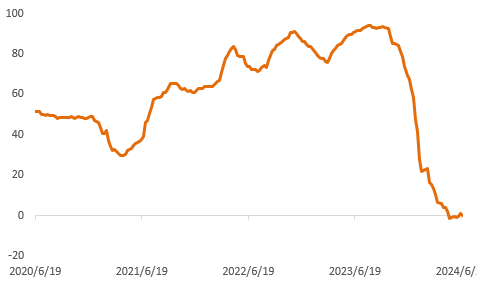

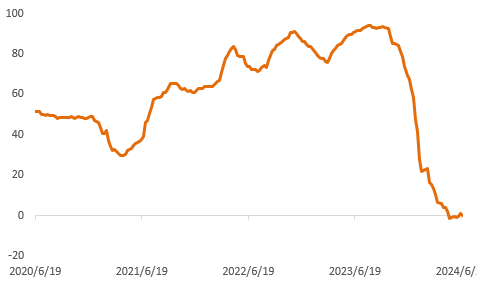

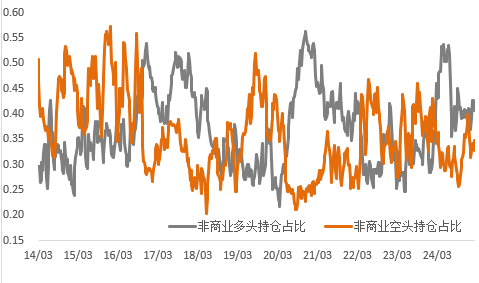

持仓方面,从CFTC持仓来看,上周非商业多头占见顶回落,价格的下跌也与这一情况相吻合,目前该占比处于高位水平,预计仍有回落空间。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

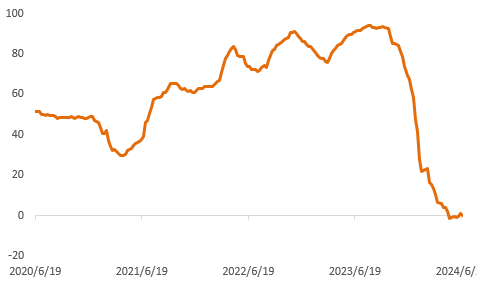

上周铜精矿指数为2.2美元/干吨,较上周增加0.1美元/干吨。铜精矿现货市场活跃度维持稳定,近月船期的主流成交维持个位数低位,偏远船期的货物的询报盘略有上涨。贸易商竞标继续保持激进,但是招标活跃度有所下降。供应端及需求端基本维持稳定,短期内预计TC维持低位运行,市场参与者继续关注年中谈判进展及CSPT会议。

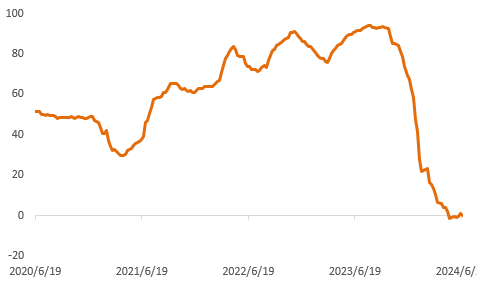

图2:铜精矿加工费

数据来源:SMM

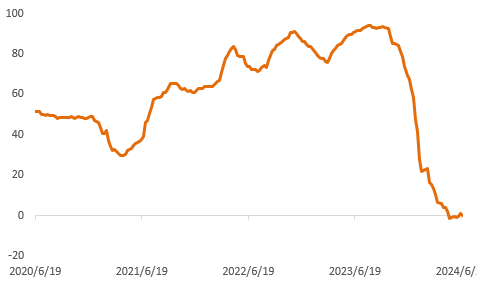

现货方面,周内铜价表现窄幅震荡,下游逢低采购需求仍存,然提前补库意愿依旧较为低迷。且部分企业存在进一步看跌心理情绪,此价位下接受度表现下降,加之新增订单表现一般,因为下游消费增速表现放缓。近期上海市场库存持续表现去库,且6月份国内冶炼厂出口量仍较为可观,因此后续国产货源到货或将有限,下游逢低接货需求下,库存有望维持去库,叠加现货大贴水,贸易商仍将表现逢低收货注册仓单需求,因此下周升水或将企稳回升。

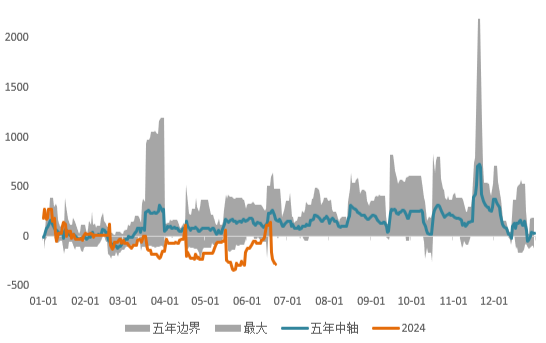

图3:沪铜升贴水

数据来源:SMM

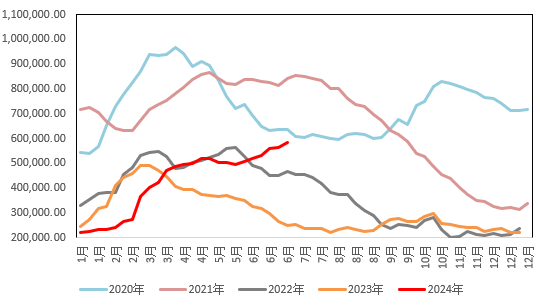

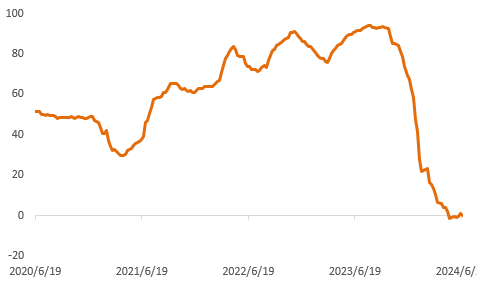

国内市场电解铜现货库存39.61万吨,较13日降3.19万吨,较17日降0.77万吨;本周上海市场库存继续表现小幅下降,主因铜价窄幅震荡,下游仍维持逢低采购需求,加之部分进口铜到货流入,库存亦下降并不明显。广东市场库存下降较多,主因市场到货有所减少,仓库入库不多,因此库存连续下降。本周上海、广东两地保税区电解铜现货库存累计9.43万吨,较13日降0.45万吨,较17日降0.10万吨;保税区库存表现小幅下降,周内部分货源清关进口,加之仍有货源出口LME交仓,因此库存小幅下降。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

本周8mm精铜杆加工费皆有较大程度下调,其中以华东、华南市场跌幅最为明显;精铜杆市场周内订单环比下滑,下游对价格接受度明显降低;再生铜货商捂货待涨情绪增强,铜杆企业采购难度增大;精废杆价差、对期铜倒扣贴水幅度周内运行平稳。后市来看,由于目前精铜杆端优势显现,市场采购偏好也开始转变,但随着精铜杆贸易活跃度逐步提升以及交易进程的推进,下游对精铜杆价格的接受度也有明显降低,后续市场主流交易心态仍以谨慎观望、逢低补货为主,订单增长仍需一段时间反应。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX贵金属价格震荡运行,COMEX金银于2330-2370美元/盎司、30美元/盎司附近区间内运行。上周再次证明目前贵金属锚定的是经济增长的预期,周中初请失业金好于预期,贵金属价格与美元同涨,而周五经济增长预期消退,价格承压回落。

(二)比价与波动率

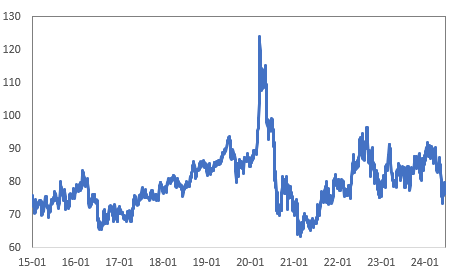

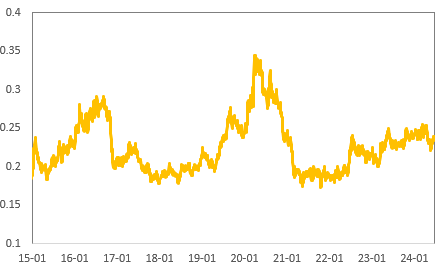

上周,黄金表现强于白银,金银比震荡回升;铜价表现弱于黄金,金铜比震荡上行;原油价格相对强势,金油比随之下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

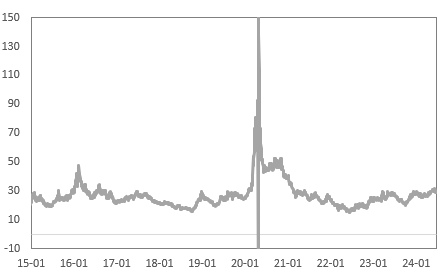

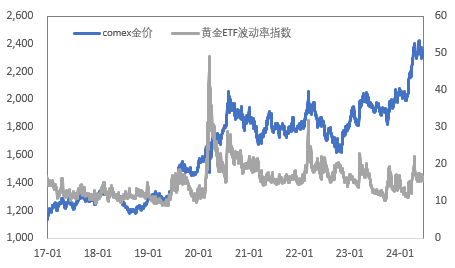

黄金VIX于近期有所回落,前期伴随地缘冲突加剧,黄金避险需求助推多头资金的集中度增强,当前这一部分资金逐步退出。

图9:黄金波动率

数据来源:Wind

近期人民币汇率影响较前期有所减弱,上周黄金与白银内外价差有所回落;黄金与白银内外比价同样下滑。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

库存方面,上周COMEX黄金库存为1764.4万盎司,环比下降约2万盎司,COMEX白银库存约为29639.9万盎司,环比增加约762.7万盎司;SHFE黄金库存约为8.04吨,环比基本持平,SHFE白银库存约为686.6吨,环比减少约3.5吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

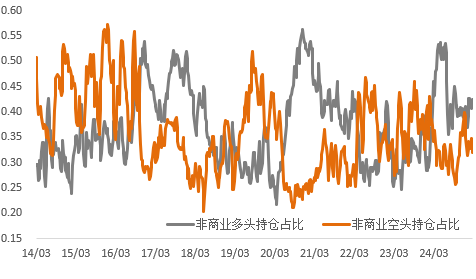

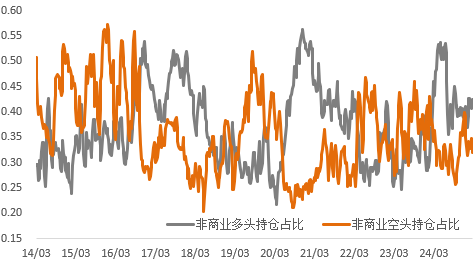

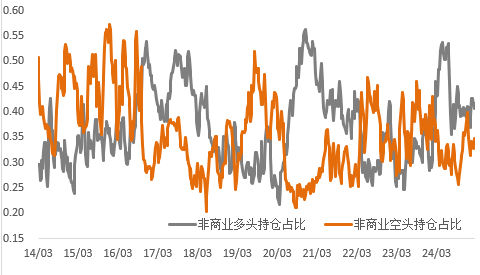

持仓方面,SPDR黄金ETF持仓环比减少1.7吨至830吨,SLV白银ETF持仓环比减少145吨至13190吨;上周COMEX黄金非商业总持仓为35.3万手,其中非商业净多持仓减少685手至27.9万手,空头持仓减少2004手至7.5万手;非商业多头持仓占优,比例较上周下降至53.6%附近,非商业空头持仓占比回落至14.4%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

目前国内基本消化了此前宏观数据的走弱等问题,但是也并没有获得新的上行驱动,目前来看说国内开启补库还为之过早,而微观层面的消费情况在上周也并不乐观,去库情况在上周有重新走弱的迹象,如果缺乏国内实体买盘的支撑,铜价未必能在当前平台站稳。

本周宏观数据较少,缺乏新的增量信息的指引,预计黄金价格可能仍然按照此前的逻辑运行,短期也很难跌破2300美金/盎司的平台支撑。

关注及风险提示

美国GDP,初请失业金,欧洲右倾趋势等。