摘要

受到上周美国公布的包含GDP、地产、就业等经济数据有所走缓的影响,贵金属价格得以支撑。同时,周五美国2月ISM制造业PMI显著下滑,叠加纽约社区银行爆雷引发市场对银行及地产业的担忧,金价由此得以推升。降息预期重返舞台,银行地产风险犹存,短期来看,贵金属价格上冲后或有阶段性调整,但整体仍将于高位偏强运行。

核心观点

1、上周金价显著走强,铜价有所调整。

贵金属方面,上周COMEX黄金上涨2.24%,白银上涨0.67%;沪金2404合约上涨1.01%,沪银2404合约上涨0.51%。主要工业金属价格中,COMEX铜、沪铜分别变动-0.76%、-0.65%。

2、制造业PMI走弱,抑制铜价反弹。

上周美国经济数据有所走弱,局部风险事件再度发生,降息预期在压缩到极致之后被重新点燃。无论是首次申请失业金人数超预期回升、PCE同比继续回落、制造业PMI全面走弱,还是纽约社区银行再度暴跌等因素,均使得降息预期回升。不过由于制造业PMI的走弱也暗示了需求可能的下行,因此铜价并未跟随降息预期回升而显著上涨。

3、降息预期修正及银行地产风险再度推升金价。

受到上周美国公布的包含GDP、地产、就业等经济数据有所走缓的影响,贵金属价格得以支撑。同时,周五美国2月ISM制造业PMI显著下滑,叠加纽约社区银行爆雷引发市场对银行及地产业的担忧,金价由此得以推升。降息预期重返舞台,银行地产风险犹存,短期来看,贵金属价格上冲后或有阶段性调整,但整体仍将于高位偏强运行。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价高位震荡,运行重心略有下移。上周美国经济数据有所走弱,局部风险事件再度发生,降息预期在压缩到极致之后被重新点燃。无论是首次申请失业金人数超预期回升、PCE同比继续回落、制造业PMI全面走弱,还是纽约社区银行再度暴跌等因素,均使得降息预期回升。不过由于制造业PMI的走弱也暗示了需求可能的下行,因此铜价并未跟随降息预期回升而显著上涨。

上周SHFE铜价高位震荡。上周国内PMI数据整体回落,但是结构仍有超出季节性的表现,因此市场并未过于悲观。目前临近两会,市场对降息等政策预期仍然抱有一定期待,希望能看到更多的对经济支持的总量及产业政策。同时微观层面也等待国内精炼铜需求在旺季的验证。因此预计铜价近期仍将维持高位震荡格局。

期限结构方面,COMEX铜价格曲线较此前向下位移,整体仍然维持contango结构。近期COMEX铜库存有所去化,此前连续的累库趋势似乎暂时发生终结。如果北美消费支持库存的进一步流出,目前的价差水平上是有空间进行borrow操作的。

SHFE铜价格曲线较此前向下位移,目前4-5月月差基本在平水附近波动,市场此前尤其看好4月合约,但是目前随着累库进程的进一步持续,4月合约月差的想象空间在缩小。目前国内精炼铜社会库存已经超过30万吨,如果本周继续小幅累库,4月合约几乎没有太大月差走强的空间,市场会转而预期5月或6月,具体还要视旺季消费及去库斜率而定。

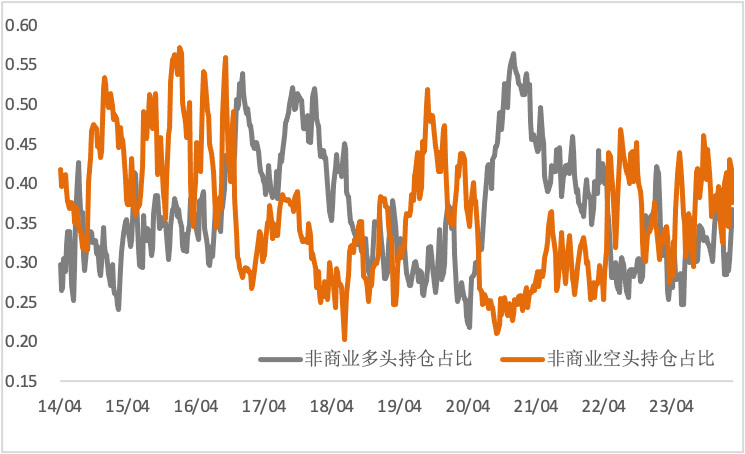

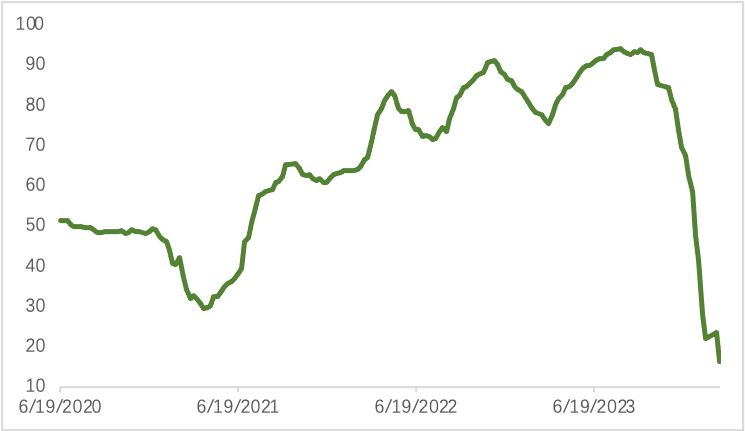

持仓方面,从CFTC持仓来看,非商业空头占比已经回到相对较低的水平,CTA基金净空持仓回到了去年5月的水平,市场看空情绪有所减弱,但是铜价并没有显著反弹,目前多空力量仍然相对交织。

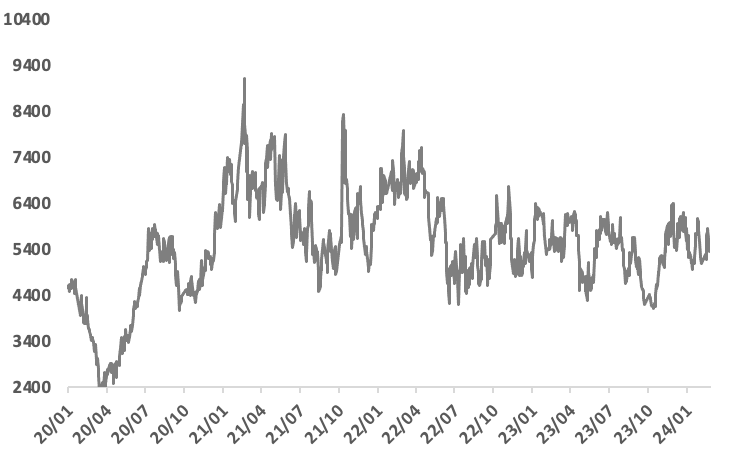

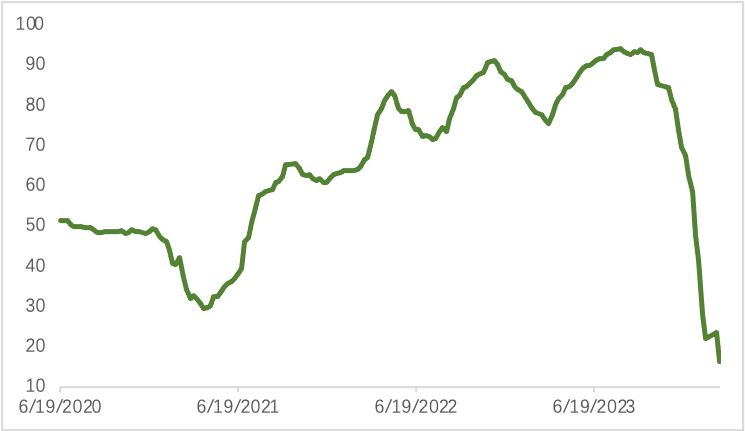

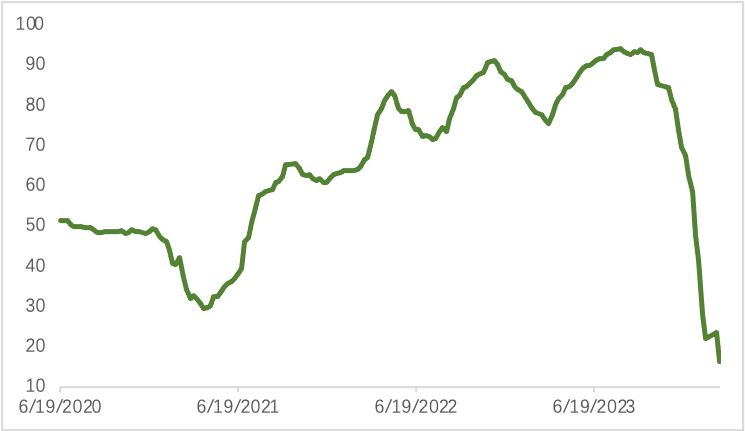

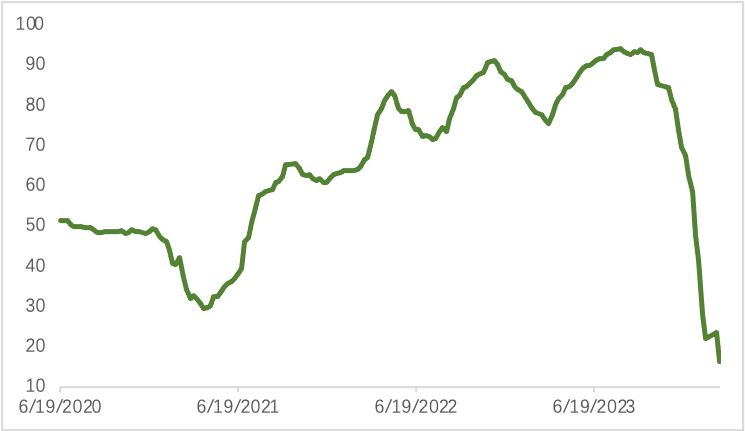

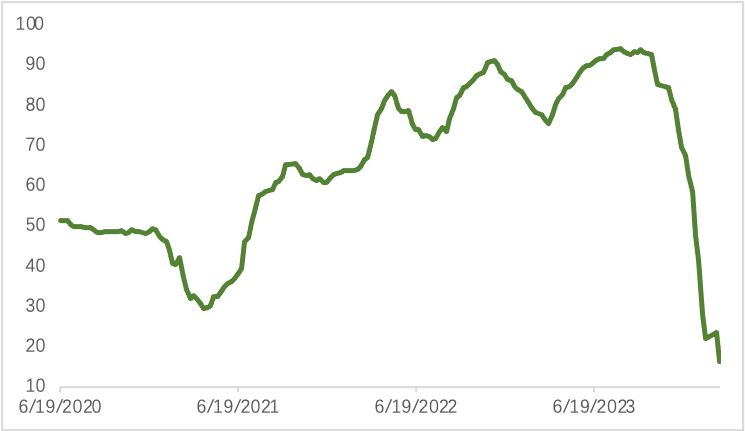

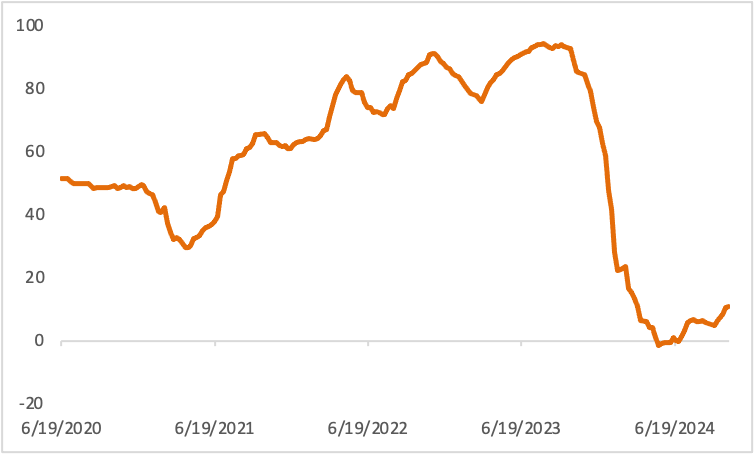

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

上周铜精矿TC指数干净铜精矿TC指数15.8-23.2美元/干吨,均值20.4美元/干吨,较上周减少7.1美元/干吨。铜精矿现货TC继续快速大幅度下跌,成交低位跌至10美元低位。部分炼厂已经提前检修计划,以减少铜精矿投料量来应对极端市场。供应端船期略有延误。多个市场参与者认为,铜精矿现货TC或将继续下行。

图2:铜精矿加工费

数据来源:SMM

现货方面,周内下游采购需求难有明显提振,一方面铜价偏强震荡,下游加工企业入市接货情绪稍显谨慎,仍以刚需采购为主。另一方面,部分下游新增订单并未有所好转,仅铜管、铜排等行业表现尚可,整体需求恢复缓慢。随着近期市场库存累库幅度放缓,加之月初下游消费或将继续表现恢复,仍有回升预期。但值得注意的是,高铜价目前依旧压制部分下游接货需求,后续如若铜价走跌明显,市场需求或者上升明显;反之,现货升水上行压力尚存。

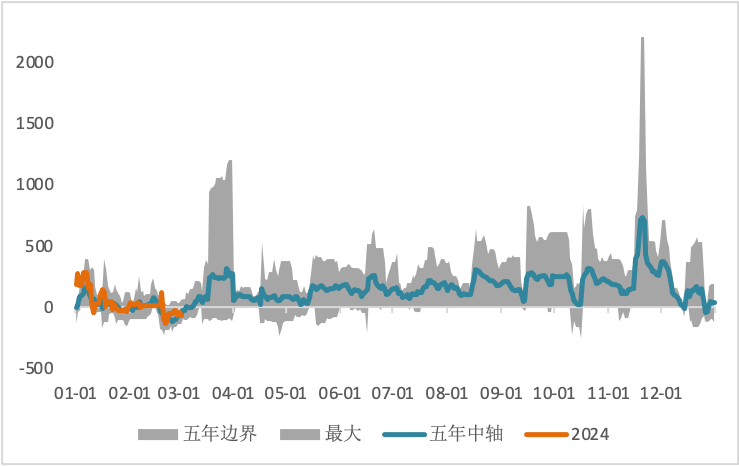

图3:沪铜升贴水

国内市场电解铜现货库存29.95万吨,较22日增2.81万吨,较26日增1.09万吨;本周上海、广东市场电解铜现货库存继续增加,主因仓库仍有到货,加之下游消费回升空间受限,采购需求难有明显提升,库存亦维持累库趋势。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内国内各主流市场8mm精铜杆加工费涨跌表现不一,其中广东涨幅明显,其余市场持平或仅有较小跌幅;精铜杆企业复产平稳进行,本周以提货为主;再生铜杆企业原料备货难度较大,个别市场开工进度依旧偏慢;精废铜杆价差、对期铜倒扣贴水幅度皆呈环比小幅收缩表现。市场在经历1-2周的缓冲期过后,铜杆交易将逐步恢复至正常水平,由于前期部分下游锁定了低价订单,在短期市场无明显大幅转好表现的情况下,市场主要活动依旧围绕交付前期订单。目前铜价有逐步回升趋势,预计后期再生铜杆市场原料供应短缺情况稍有缓解,再生铜杆厂家生产表现将有进一步的提升;而终端行业随着季节的规律性变化,后续需求将会有逐步提升表现,铜杆市场将逐步得到修复。

贵金属市场复盘

(一)贵金属市场观察

上周COMEX贵金属价格整体显著走强,COMEX金银于2033-2098美元/盎司、22.4-23.5美元/盎司区间内运行。受到上周美国公布的包含GDP、地产、就业等经济数据有所走缓的影响,贵金属价格得以支撑。同时,周五美国2月ISM制造业PMI显著下滑,叠加纽约社区银行爆雷引发市场对银行业的担忧,金价由此得以推升。

(二)比价与波动率

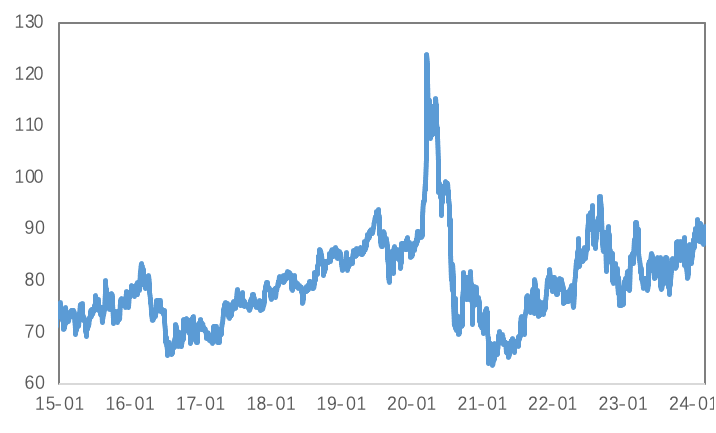

上周,黄金涨幅强于白银,金银比震荡回升;铜价表现弱于黄金,金铜比震荡上行;原油价格有所回升,金油比随之下行。

图6:COMEX金/COMEX银

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

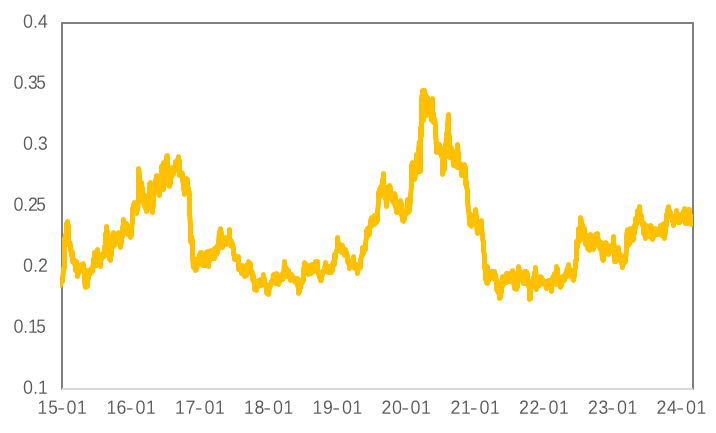

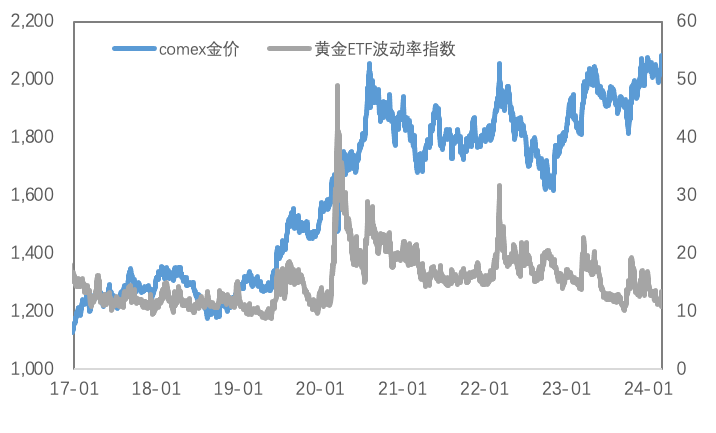

黄金VIX于周五有所上冲,银行风险再度引发金价波动率加剧。

图9:黄金波动率

数据来源:Wind

近期人民币汇率影响较前期有所减弱,上周黄金与白银内外价差分化,黄金内外价差有所回升、白银小幅回落;黄金与白银内外比价持续回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

库存方面,上周COMEX黄金库存为1822.6万盎司,环比减少约1万盎司,COMEX白银库存约为28213万盎司,环比增加约116万盎司;SHFE黄金库存约为3.1吨,环比基本持平,SHFE白银库存约为1020吨,环比增加约18.4吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

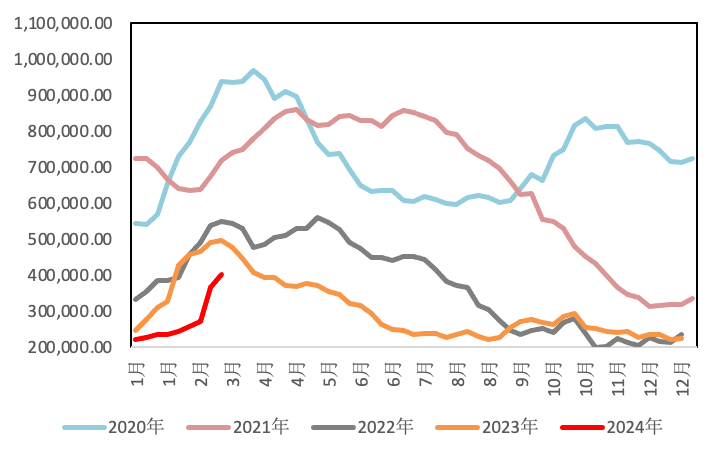

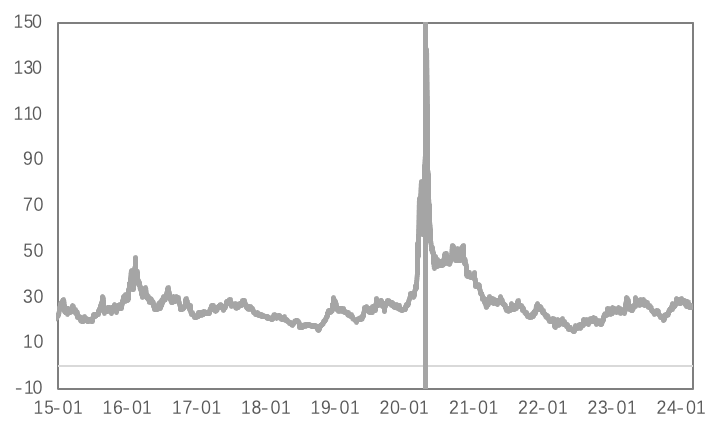

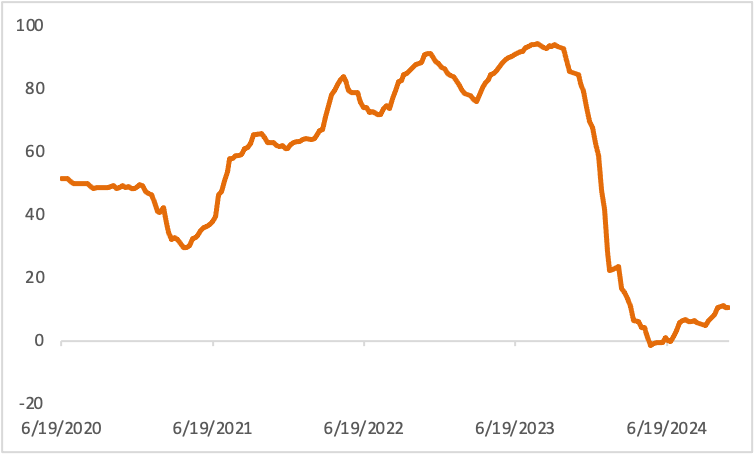

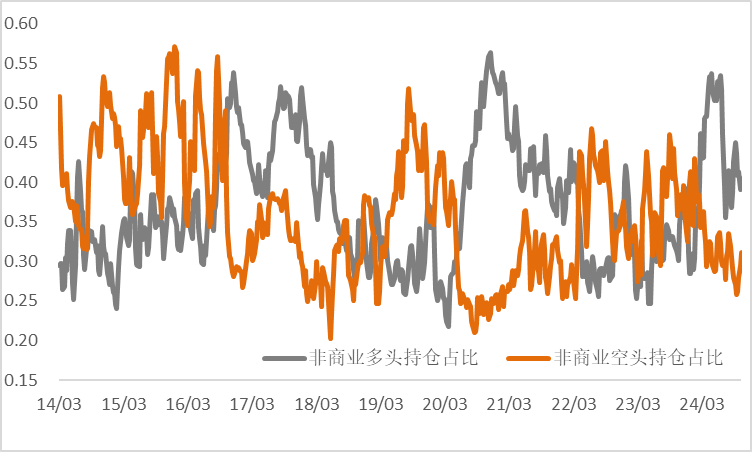

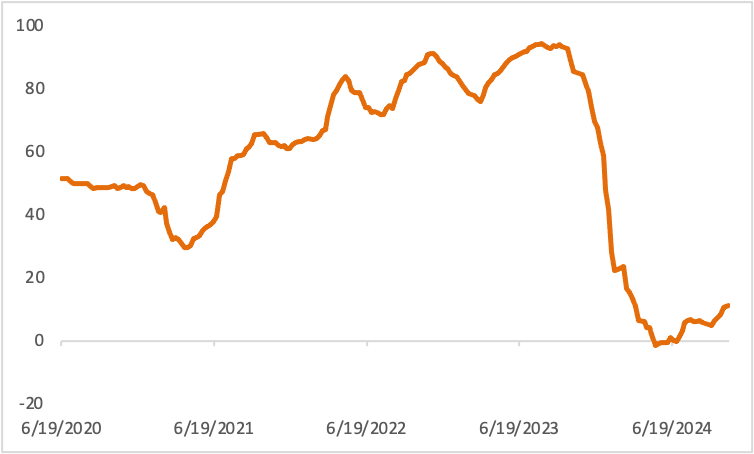

持仓方面,SPDR黄金ETF持仓环比减少4.1吨至824吨,SLV白银ETF持仓环比增加74吨至13405吨;上周COMEX黄金非商业总持仓为28.8万手,其中非商业净多持仓增加3914手至21.49万手,空头持仓增加2540手至7.3万手;非商业多头持仓占优,比例较上周增加至52.3%附近,非商业空头持仓占比回升至17.8%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

元宵节结束后,基本进入对于消费的验证阶段,目前来看,新能源车、空调的情况保持韧性,但是基建、地产领域仍旧疲弱,整体需求估计相对中性,价格如果延续冲高需要考虑回落风险。

美国经济数据的走缓使得降息预期重返舞台,而银行和地产潜在的风险再度引发市场对经济的担忧,金价由此得以提振。短期来看,贵金属价格上冲后或有阶段性调整,但整体仍将于高位偏强运行。

关注及风险提示

美国PMI、职位空缺、失业率、非农就业等。