摘要

周中市场降息预期修正继续给铜价带来压力,但随后基本修复到位后铜价再度回升。目前美国经济数据无论是就业市场、零售还是通胀都呈现出一定的韧性,这对于市场而言并非是太好的消息,因为这些数据只会使得降息预期后置,从而可能在某个时点带来衰退交易。

核心观点

1、上周受降息预期调整的影响,贵金属与铜价窄幅震荡。

贵金属方面,上周COMEX黄金下跌1.06%,白银下跌2.61%;沪金2404合约下跌0.09%,沪银2406合约上涨0.07%。主要工业金属价格中,COMEX铜、沪铜分别变动+1.47%、-0.57%。

2、降息预期修复,铜价先抑后扬。

周中市场降息预期修正继续给铜价带来压力,但随后基本修复到位后铜价再度回升。目前美国经济数据无论是就业市场、零售还是通胀都呈现出一定的韧性,这对于市场而言并非是太好的消息,因为这些数据只会使得降息预期后置,从而可能在某个时点带来衰退交易。

3、因地缘问题及购金需求,金价下方仍有显著支撑。

上周美国零售销售、工业产出、新屋开工、初请失业金人数等数据均呈超预期表现,经济韧性再度显现,降息预期由此回摆。当前3月不降息的概率已超过50%,贵金属价格上方压力明显,但受到避险及央行购金需求的影响,金价于2000附近仍然得到显著支撑。再往后看,前期激进的降息预期持续修正,虽然经济数据韧性依然存在,但降息已然确认,地缘局势及购金需求支撑贵金属价格维持高位,关注美国通胀的表现对降息时点及幅度的影响,贵金属价格易涨难跌。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价区间震荡,周初价格反弹,修复了此前的跌幅,但是周中市场降息预期修正继续给铜价带来压力,但随后基本修复到位后铜价再度回升。目前美国经济数据无论是就业市场、零售还是通胀都呈现出一定的韧性,这对于市场而言并非是太好的消息,因为这些数据只会使得降息预期后置,从而可能在某个时点带来衰退交易。

上周SHFE铜价窄幅震荡,围绕67800元/吨一线上下运行。目前国内处于窗口期,临近春节季节性累库即将到来,消费无法证实或者证伪,但市场对明年铜基本面还是倾向于有缺口,铜会相对紧缺,因此做空的力量也暂时不会在此时集中释放,因此内盘铜价可能还将维持一段时间的区间震荡格局。

期限结构方面,COMEX铜价格曲线较此前向下位移,价格曲线近端基本维持contango结构。近期COMEX铜库存开始重新累积,北美消费维持平稳,并且北美其它仓库库存开始流出,可能会与COMEX库存此消彼长,预计价差结构可能继续维持contango结构。

SHFE铜价格曲线较此前向下位移,目前随着年关临近,价差结构开始走平,虽然库存仍然处于低位,但是实际上下游的点价以及贸易商的挺价情绪都将不如此前,因此价差结构大概率会继续走平甚至不排除出现小幅contango的格局。

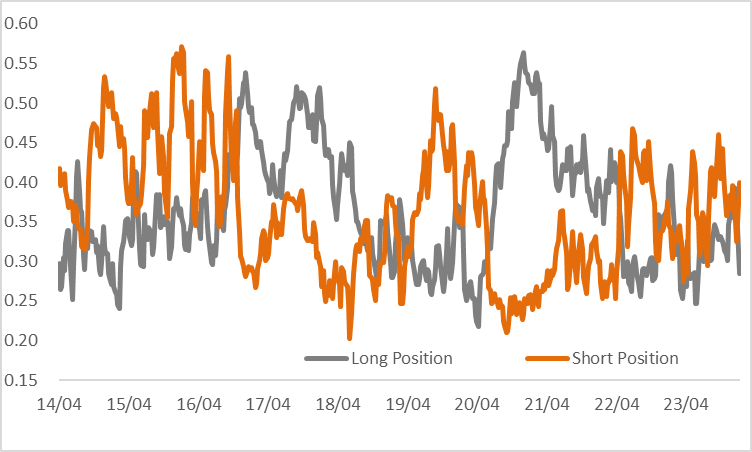

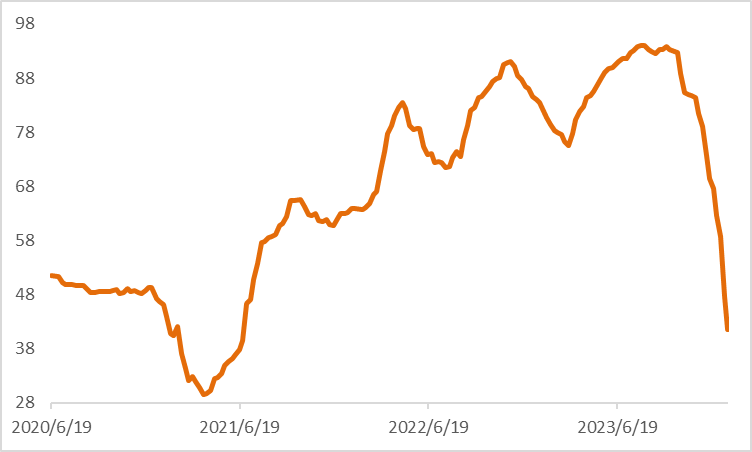

持仓方面,从CFTC持仓来看,节前非商业空头持仓占比环比有所反弹,多头持仓占比继续上升。目前空头占比回升至近期中位数附近,考虑到持仓数据的滞后已经近期的回调,预计目前空头占比可能已经又再次向上抬升。

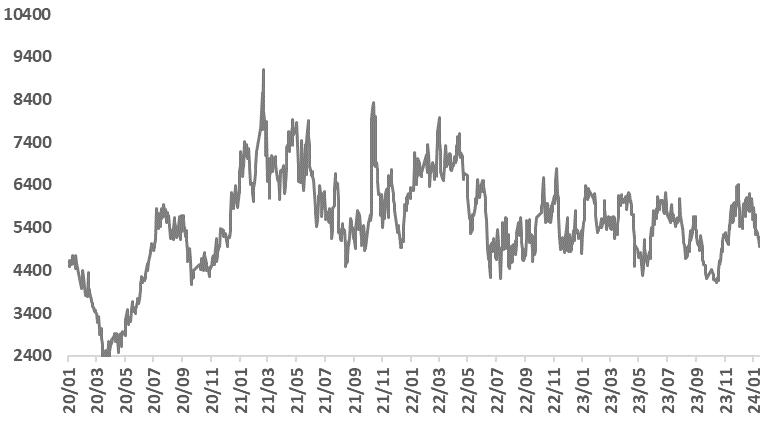

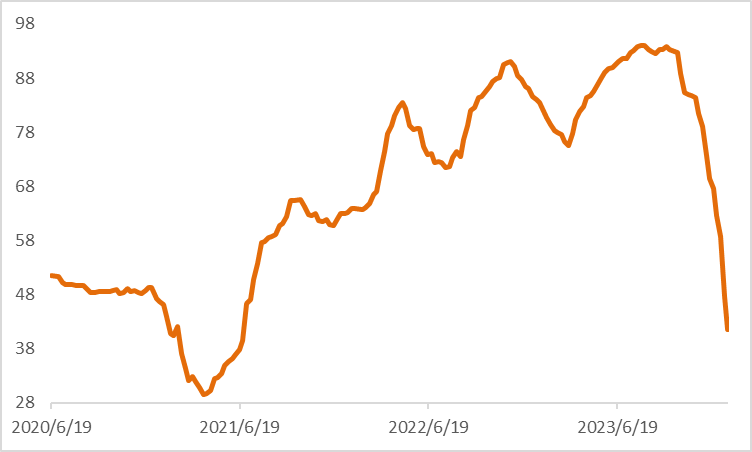

图1:CFTC基金净持仓

(二)产业聚焦

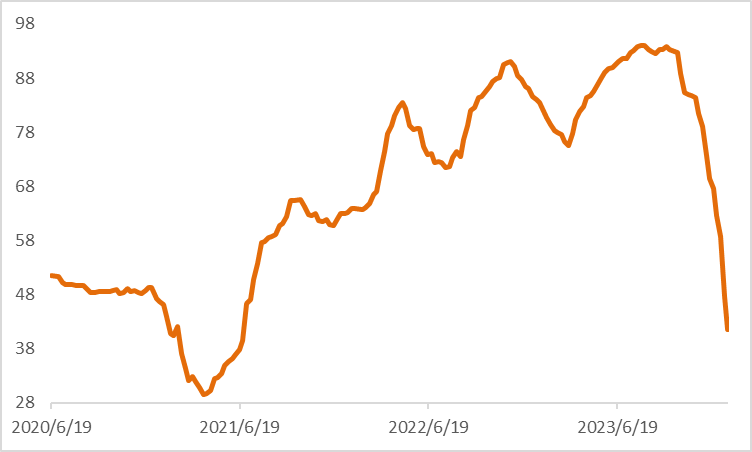

上周铜精矿TC指数34.6-43.5美元/干吨,均值38.5美元/干吨,较上周减少10.3美元/干吨。铜精矿现货TC继续下行,铜冶炼厂的运营压力再次增大,市场活跃度一般,多数炼厂保持静默等待。目前现货TC水平已经低于冶炼厂的成本线,或将有更多的炼厂降低负荷或者提前安排检修以尽可能抵冲风险。

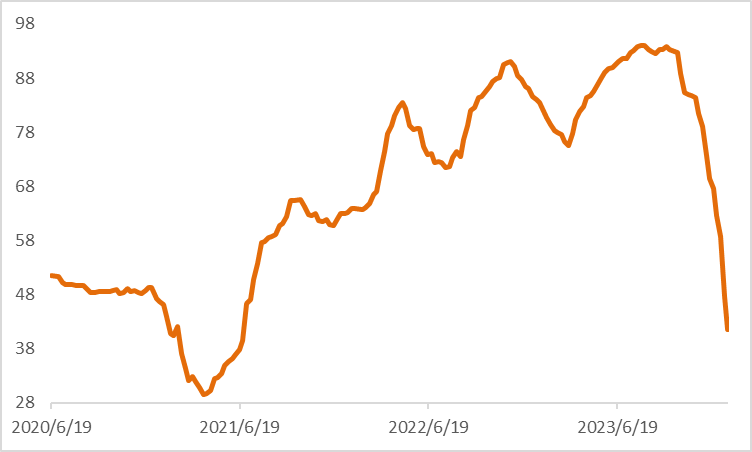

图2:铜精矿加工费

现货方面,铜价虽震荡走低,且现货升水同样承压回落,但下游存在一定畏跌情绪,消费未能表现明显增量,叠加企业尚未有提前备货计划,日内接货仍有所谨慎,现货贴水行情时,市场采购需求表现好转,但整体相对有限。据了解下周仍有进口铜陆续到货,但下游逐渐开启节前备货计划,市场消费将有所回升,且周内主流平水铜货源并不显宽裕,现货升水或将表现易涨难跌,但铜价如若反弹走高亦或限制升水上涨空间。

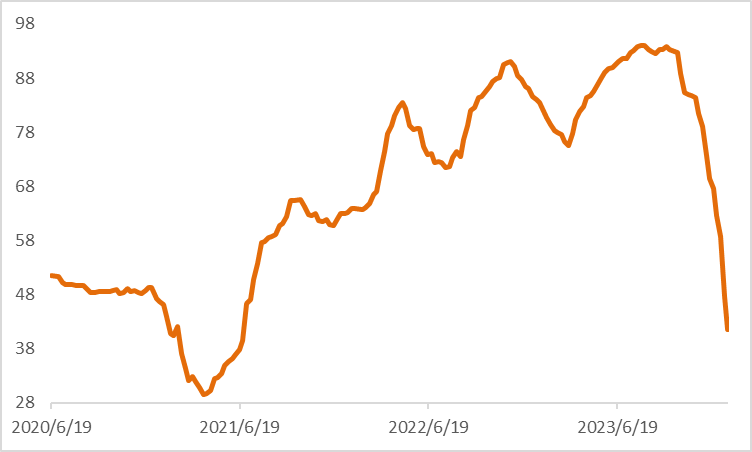

图3:沪铜升贴水

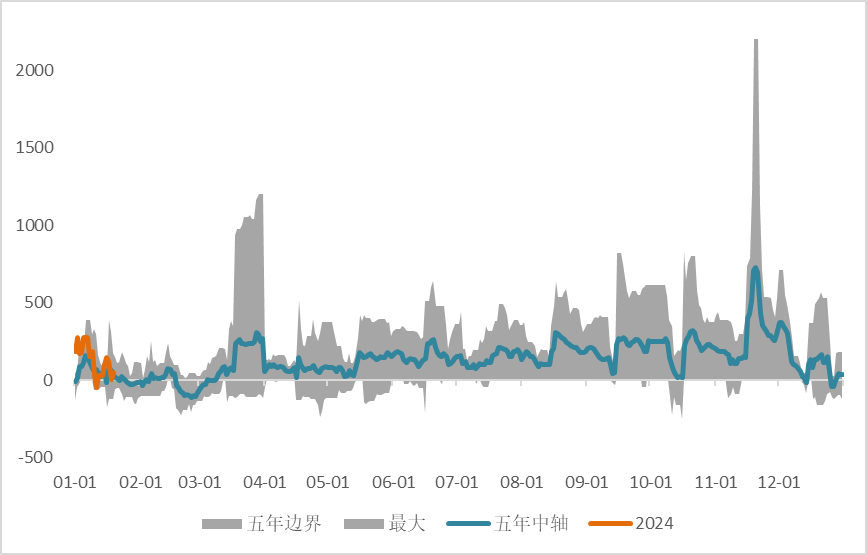

国内电解铜产量24.4万吨,环比增加0.2万吨;本周产量增加,主因部分检修等原因影响产量的冶炼企业逐渐恢复生产,新投的产能逐渐爬产中;加之冶炼企业纷纷争取开门红,因此产量环比增加。国内铜冶炼企业电解铜成品库存6.6万吨,较上周环比减少0.2万吨;本周交割换月,冶炼厂出货进行交割,但下游消费依旧偏弱,因此,冶炼厂发货增加,厂库波动不大。

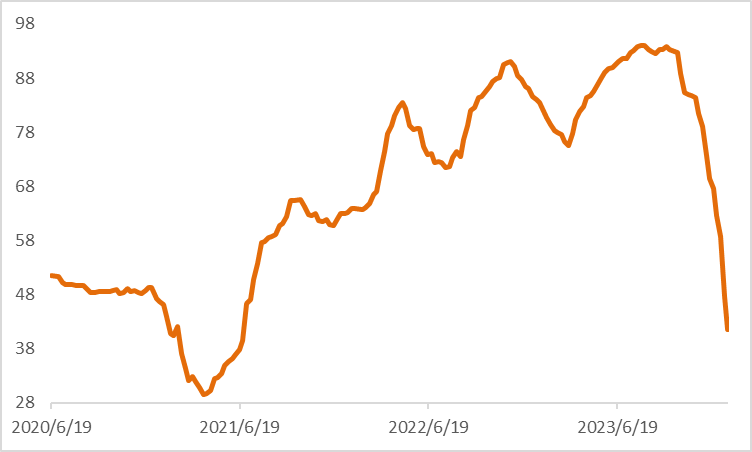

图4:全球精炼铜显性库存(含保税区)

国内国内各主流市场8mm精铜杆加工费整体小幅反弹,华南市场保持坚挺;精铜杆企业产出相对稳定,下游提货慢的问题依然突出。后市来看,近来虽然新增订单依然有部分需求,但实际提货速度忙的问题开始逐步影响到部分企业的产销计划,后续或许会出现因提货速度慢而导致的铜杆企业的减产,这一情况在精铜杆企业身上的可能性更大。再生铜杆端近来下游拿货需求平平,生产依然不稳定,不过部分企业对于节后的市场行情期待值偏高,可能会在后续原料补充上更为积极。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX贵金属价格整体先抑后扬,黄金表现较白银更为强势,COMEX金银整体于2004-2063美元/盎司、22.5-23.5美元/盎司区间内运行。上周美国零售销售、工业产出、新屋开工、初请失业金人数等数据均呈超预期表现,经济韧性再度显现,降息预期由此回摆。当前3月不降息的概率已超过50%,贵金属价格上方压力明显,但受到避险及央行购金需求的影响,金价于2000附近仍然得到显著支撑。

(二)比价与波动率

上周,白银涨幅弱于黄金,金银比震荡回升;铜价表现强于黄金,金铜比震荡下行;原油价格小幅回升,金油比随之下行。

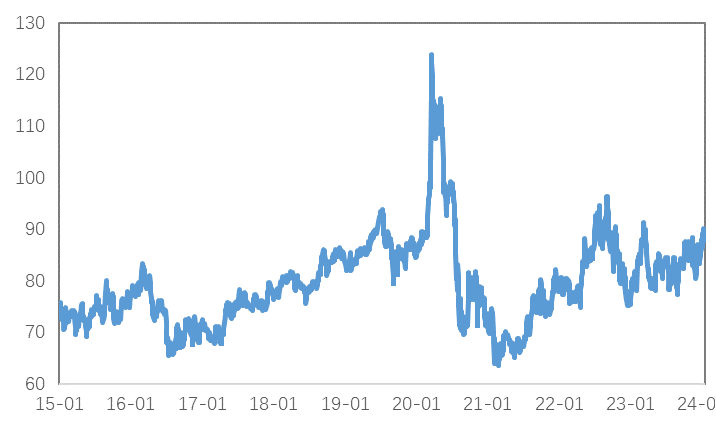

图6:COMEX金/COMEX银

数据来源:Wind

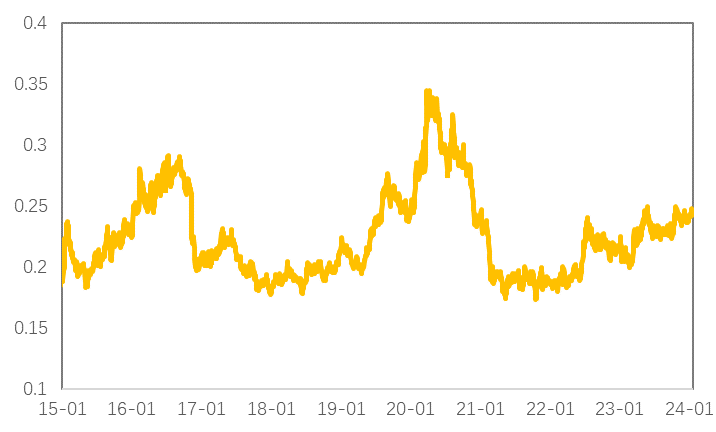

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

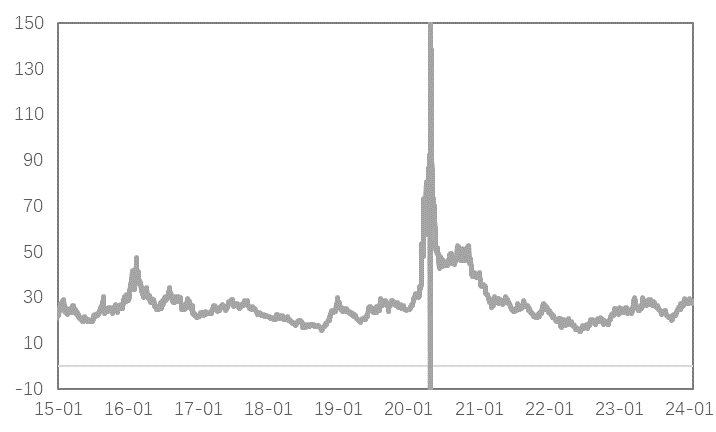

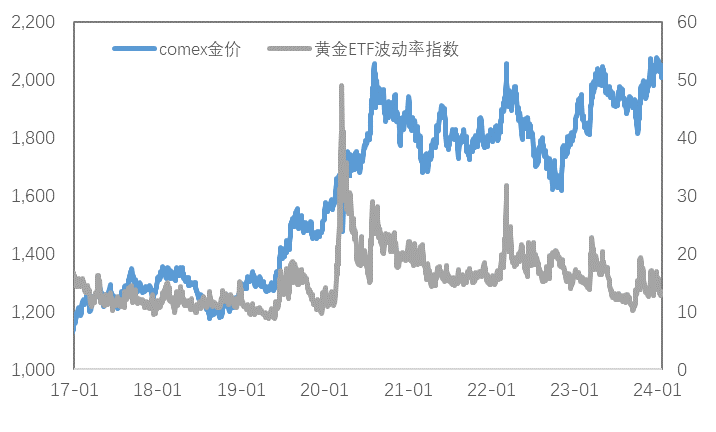

黄金VIX持续回落,前期降息交易有所降温,黄金波动率有所修复。

图9:黄金波动率

数据来源:Wind

近期人民币汇率影响较前期有所减弱,上周黄金与白银内外价差小幅下降,黄金内外比价持续上行、白银内外比价有所回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

库存方面,上周COMEX黄金库存为1996.2万盎司,环比减少约6.4万盎司,COMEX白银库存约为28029.7万盎司,环比减少约16万盎司;SHFE黄金库存约为3.13吨,环比基本持平,SHFE白银库存约为945.8吨,环比减少约157吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

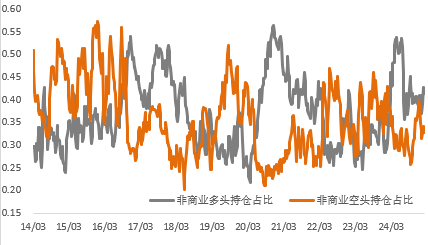

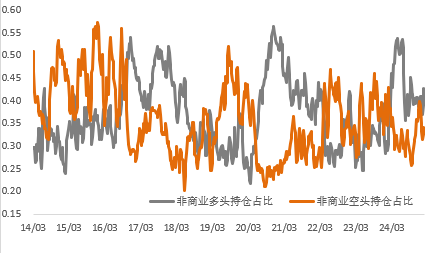

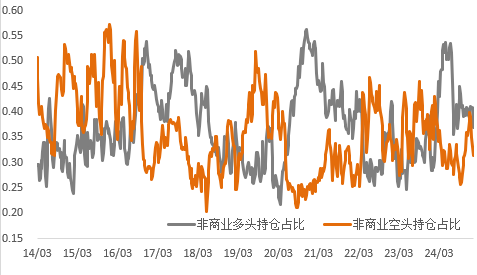

持仓方面,SPDR黄金ETF持仓环比减少2.9吨至861吨,SLV白银ETF持仓环比减少31.3吨至13452吨;上周COMEX黄金非商业总持仓为34.5万手,其中非商业净多持仓减少9305手至26.24万手,空头持仓减少584手至8.25万手;非商业多头持仓占优,比例较上周减少至53.6%附近,非商业空头持仓占比下降至16.9%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

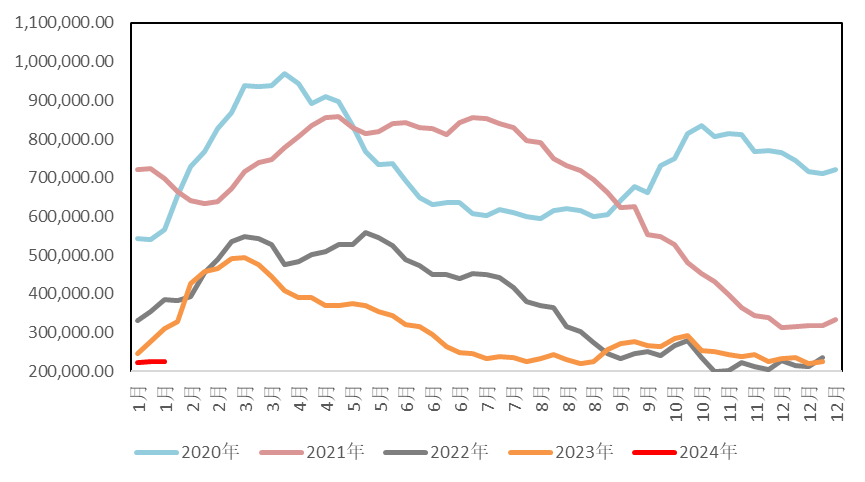

目前国内处于窗口期,临近春节季节性累库即将到来,消费无法证实或者证伪,但市场对明年铜基本面还是倾向于有缺口,铜会相对紧缺,因此做空的力量也暂时不会在此时集中释放,内盘铜价可能还将维持一段时间的区间震荡格局。

前期激进的降息预期持续修正,虽然经济数据韧性依然存在,但降息已然确认,地缘局势及央行购金需求支撑贵金属价格维持高位,关注美国通胀的表现对降息时点及幅度的影响,贵金属价格易涨难跌。

关注及风险提示

美国Markit PMI、初请失业金人数、实际GDP、核心PCE、地产数据等。