摘要

上周美国宏观数据以及初请数据表现仍然较好,多位联储官员也发表了相对鹰派的言论,市场对于长期维持高利率再次表现出担忧,尤其是对于经济增长与精炼铜消费而言,高利率对这两者的压制目前已经有所显现,造成了铜价的承压回落。

核心观点

1、上周贵金属与铜价均呈震荡下行走势,铜价相对弱势。

贵金属方面,上周COMEX黄金下跌1.2%,白银下跌5.5%;沪金2312合约上涨0.85%,沪银2312下跌2.83%。主要工业金属价格中,COMEX铜、沪铜分别变动-3.53%、-1.41%。

2、经济的好消息就是铜价坏消息。

上周COMEX铜价震荡回落,目前市场回到了经济的好消息就是铜价的坏消息这种状态中来。上周美国宏观数据以及初请数据表现仍然较好,多位联储官员也发表了相对鹰派的言论,市场对于长期维持高利率再次表现出担忧,尤其是对于经济增长与精炼铜消费而言,高利率对这两者的压制目前已经有所显现,造成了铜价的承压回落。

3、经济数据超预期走强支撑美元指数,贵金属价格承压。

上周美元指数持续上行,贵金属价格显著回调,COMEX白银跌幅明显。基本面来看,上周美国公布的一系列经济数据似乎均与市场预期通胀走缓有所背离,包含工厂订单、进出口、ISM非制造业PMI、当周初请失业金人数以及批发销售等数据均超预期走强,美指攀升、美国国债收益率上行、贵金属价格随之承压。短期来看,联储9月跳过加息或已成定局,但年内是否仍有加息的概率仍需观察,贵金属价格上方仍有一定压力。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价震荡回落,目前市场回到了经济的好消息就是铜价的坏消息这种状态中来。上周美国宏观数据以及初请数据表现仍然较好,多位联储官员也发表了相对鹰派的言论,市场对于长期维持高利率再次表现出担忧,尤其是对于经济增长与精炼铜消费而言,高利率对这两者的压制目前已经有所显现,造成了铜价的承压回落。

上周SHFE铜价回落跌破69000元/吨关口,国内库存在9月第一周表现不佳,高升水与高绝对价格共同抑制了下游的采购意愿,目前绝对价格已经回落,升水也回到低位,预计本周可能将重新刺激下游的买货意愿,库存会重新回到去化的过程中。对于绝对价格而言,可能仍然没有太大的向下空间,回落可适当买入。

期限结构方面,COMEX铜价格曲线较此前向下位移,价格曲线近端基本维持contango结构。近期COMEX北美库存有所下降,但是北美整体库存还是略有增长,一方面供应端多少还是受到非洲铜的影响,另一方面在需求端还是担心高利率对需求的压制是否已经开始有所显现;

沪铜价格曲线向下位移,价格曲线维持back结构,值得一提的是,在现货升水出现崩塌的情况下,月差仍然保持坚挺,9月合约将进入交割月后,预计月差有进一步走阔的空间,已有月差可以考虑继续持有,10月与远月的月差目前可能相对较大,高价格是继续扩大的阻碍;

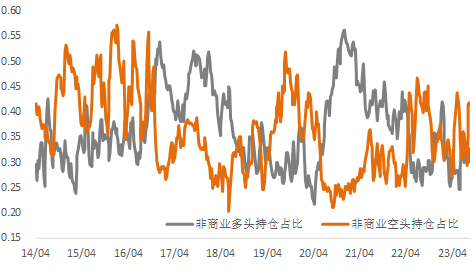

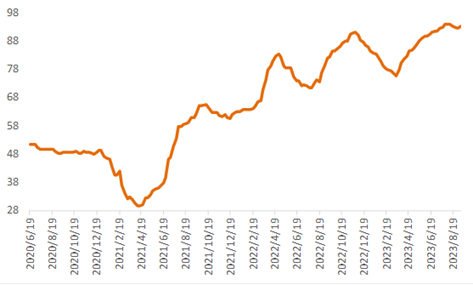

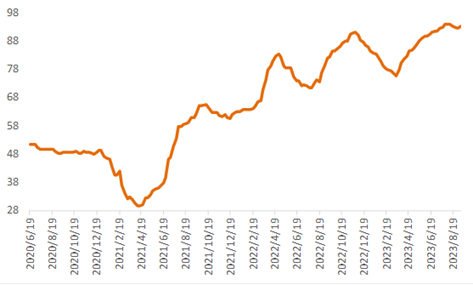

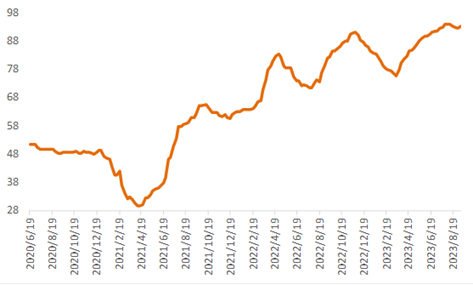

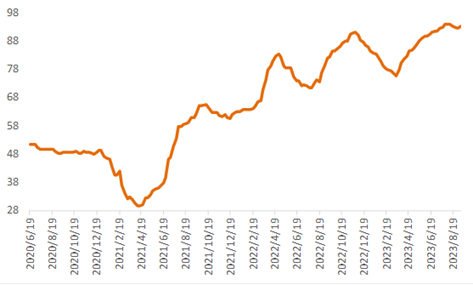

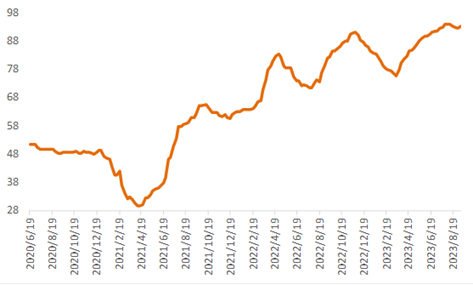

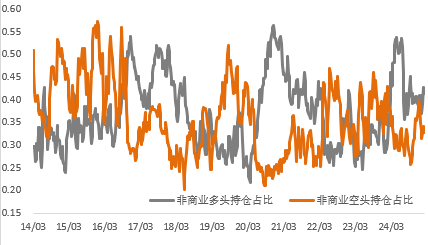

持仓方面,从CFTC持仓来看,上周非商业空头持仓占比环比继续增加,多头持仓占比继续下降。目前空头占比回升至近期中位数附近,考虑到持仓数据的滞后已经近期的上涨,预计目前空头占比可能已经回落至相对低位水平。

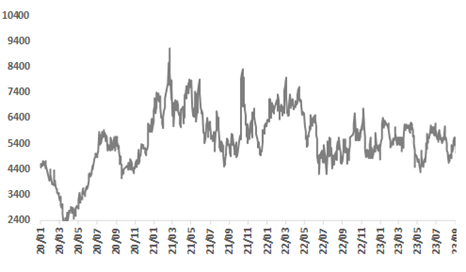

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

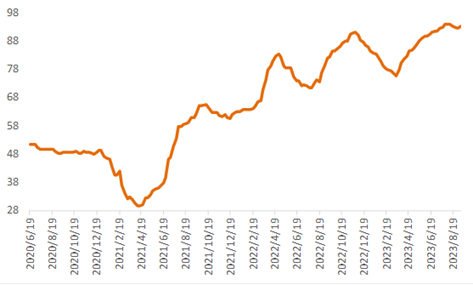

干净铜精矿TC指数92.9-93.9美元/干吨,周均93.1美元/干吨,较上周增加0.3美元/干吨。Mysteel干净铜精矿(26%)现货价2038-2116美元/干吨,周均价2072美元/干吨,较上周持平。冶炼厂的现货需求未完全启动,多观望为主。现货TC的支撑和打压因素交织,南美、非洲、亚洲供应端存在干扰及干扰预期,但是日本炼厂的运营也存在干扰。目前来看,10月船期货物TC预计会有走高趋势。

图2:铜精矿加工费

数据来源:SMM

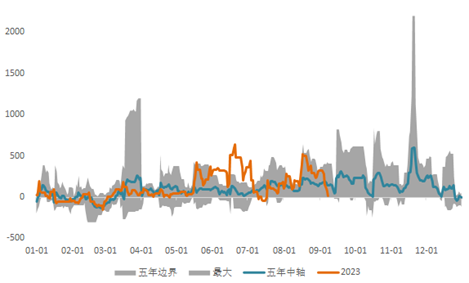

现货方面,本周进口铜周内增量可观,加之冶炼厂往华东地区发货量增长,市场流通货源充裕,进入9月份,传统消费旺季背景下下游加工企业消费并未出现明显回升。一方面铜价多数时间维持69000元/吨上方震荡,且周内BACK月差走扩至300元/吨以上;另一方面,市场反馈新增订单依旧较为一般。下周进入交割周,下游接货情绪或仍受铜价走势主导,且周尾现货贴水市场逢低大量收货情绪尚可,升水或表现有所拉锯。

图3:沪铜升贴水

数据来源:SMM

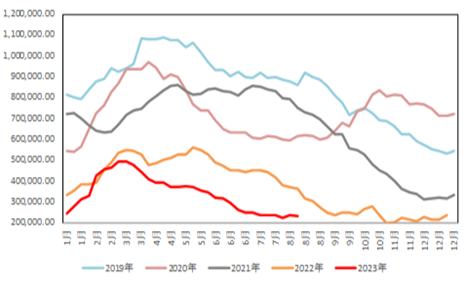

国内市场电解铜现货库存9.72万吨,较31日增1.41万吨,较4日增0.34万吨;本周上海市场电解铜现货库存继续增加。主因周内进口铜持续流入,加之铜价高位震荡,下游消费难有明显起色,冶炼厂亦有所到货,库存延续累库。广东市场电解铜现货库存延续走低。主因市场到货较少,仓库出库增加,库存下降。本周上海、广东两地保税区电解铜现货库存累计4.43万吨,较31日降0.87万吨,较4日降0.57万吨;保税区仓单货源出库仍尚可,且周内入库较少,库存延续下降。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费普遍下调且幅度较大,其中华北市场加工费下降幅度最小;精铜杆加工费大幅回调,周内后半段订单明显转好;现货供应慢慢回升,企业交货期回归正常;精废铜杆价差逐渐收窄,交易活跃度缓慢下滑。后市来看,目前精铜杆订单有好转迹象,铜价走势、月差表现是后期精铜杆市场订单能否进一步提升的重要因素,由于下周临近交割,精铜杆市场大致平稳运行为主,订单大幅增长可能性不高;再生铜杆原料紧张局势虽有缓解,由于铜价转跌,再生铜货商畏跌惜售情绪将愈发明强烈,再生铜杆企业原料采购将再次面临较大压力。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周贵金属价格均呈下行走势,银价更为弱势,COMEX金银整体于1940-1973美元/盎司、23.1-24.7美元/盎司区间内运行。本周美国公布的经济数据如工厂订单、进出口、ISM非制造业PMI、当周初请失业金人数以及批发销售等均普遍超预期走强,COMEX金银最低下跌至1940美元/盎司、23.13美元/盎司。受到人民币汇率的影响,沪金沪银价格相对坚挺,略强于外盘。

(二)比价与波动率

上周,黄金、白银以及铜价整体走势相对一致,从绝对值上看银价跌幅较金价更多导致金银比震荡上行;铜价表现弱于金价使得金铜比同样震荡上行;原油价格涨幅强于金价,金油比持续下行。

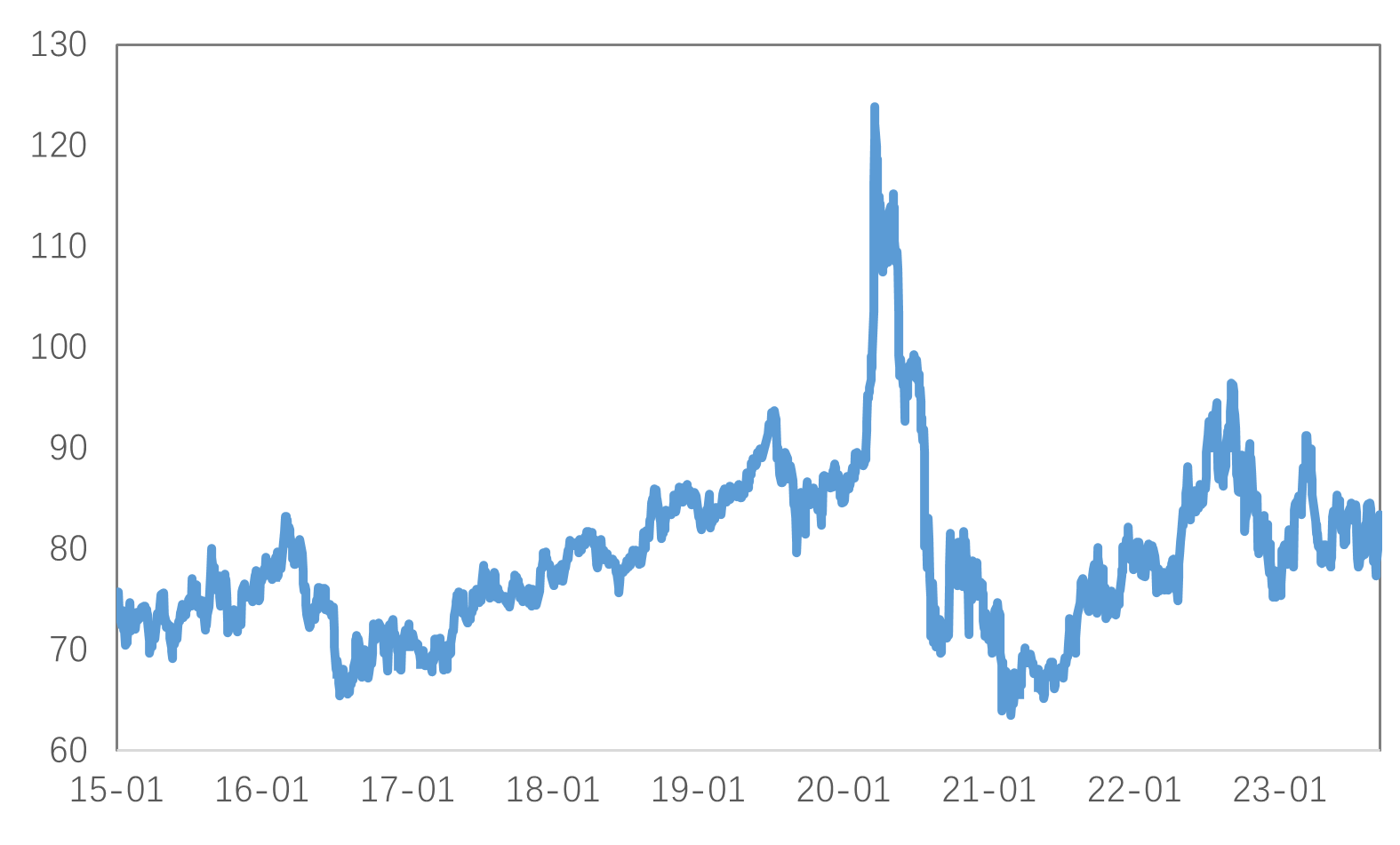

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

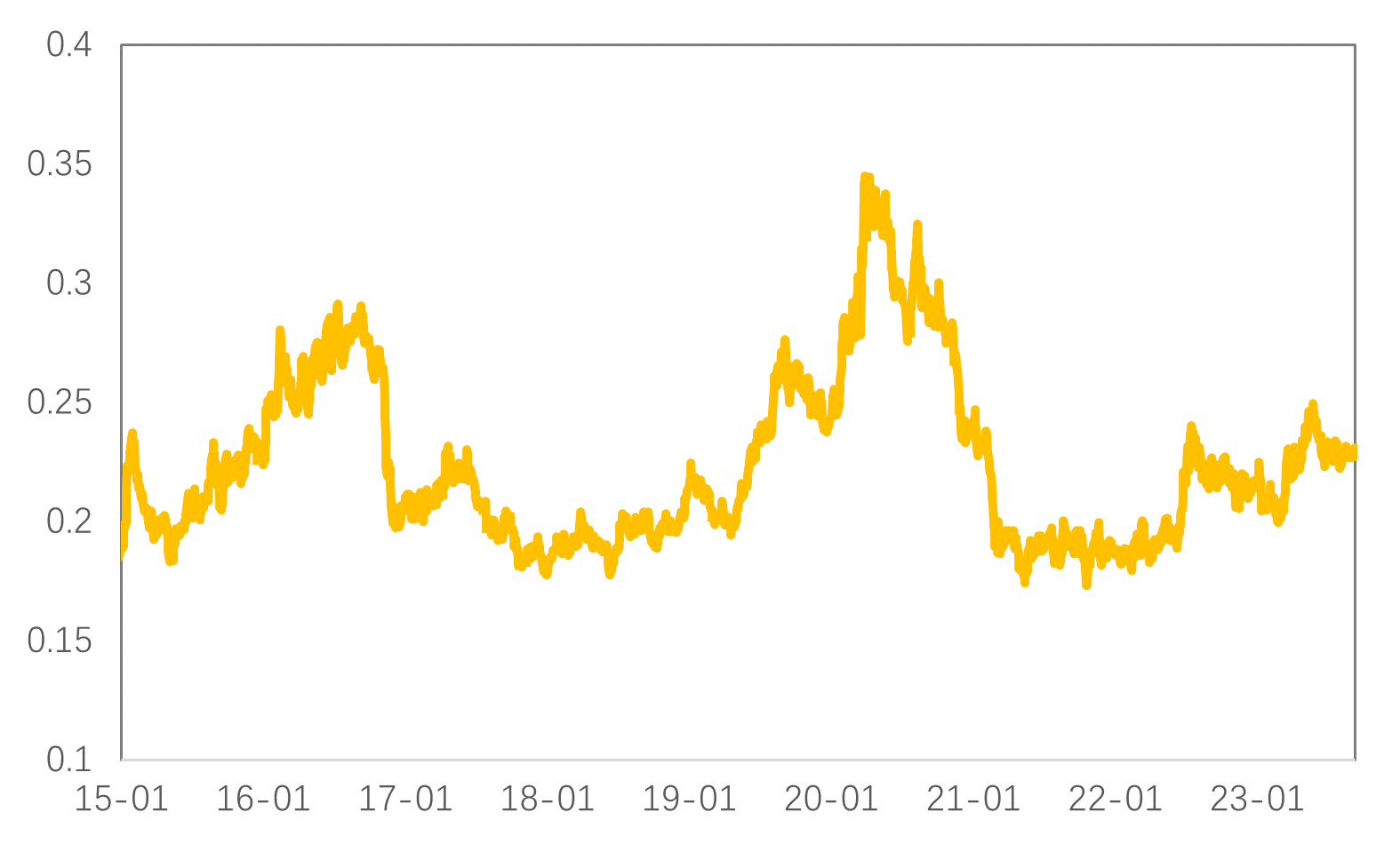

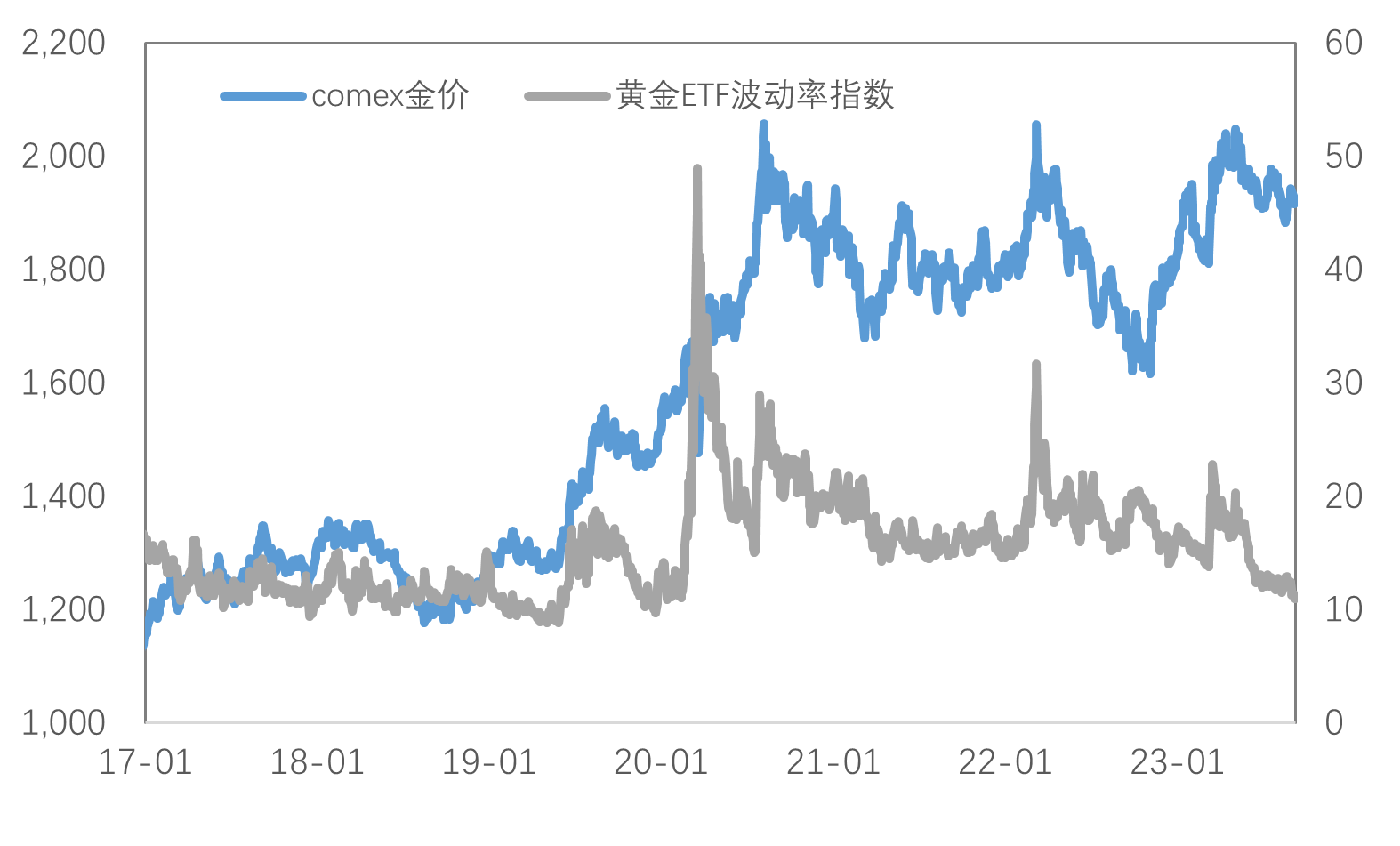

黄金VIX周内震荡下行,整体处于相对低位水平,往前看不排除上冲的可能。

图9:黄金波动率

数据来源:Wind

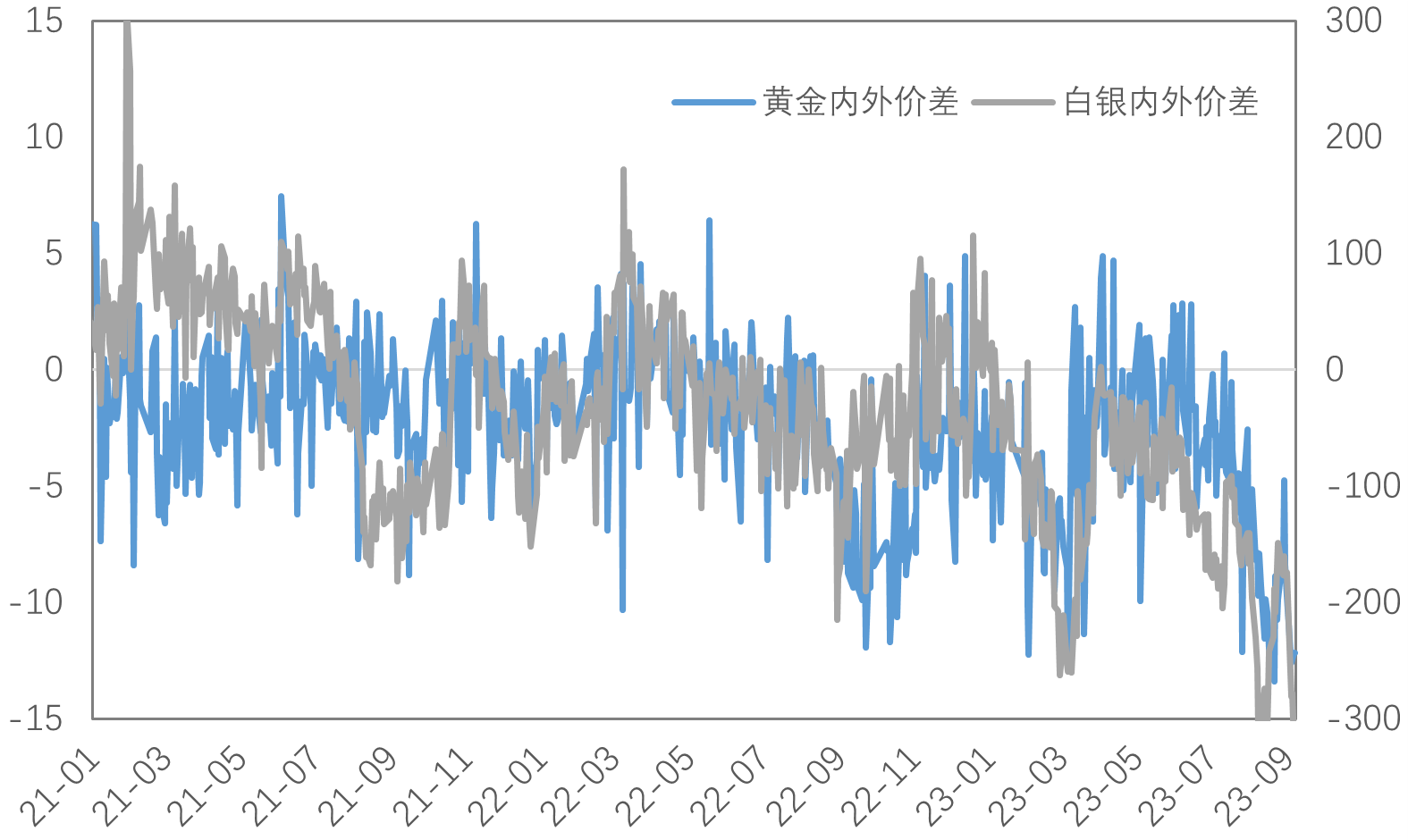

上周黄金与白银的内外价差均呈震荡下行走势;黄金、白银内外比价窄幅震荡,白银比价环比上周有所下滑,近期人民币汇率对贵金属内外比价的影响较前期有所增强。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

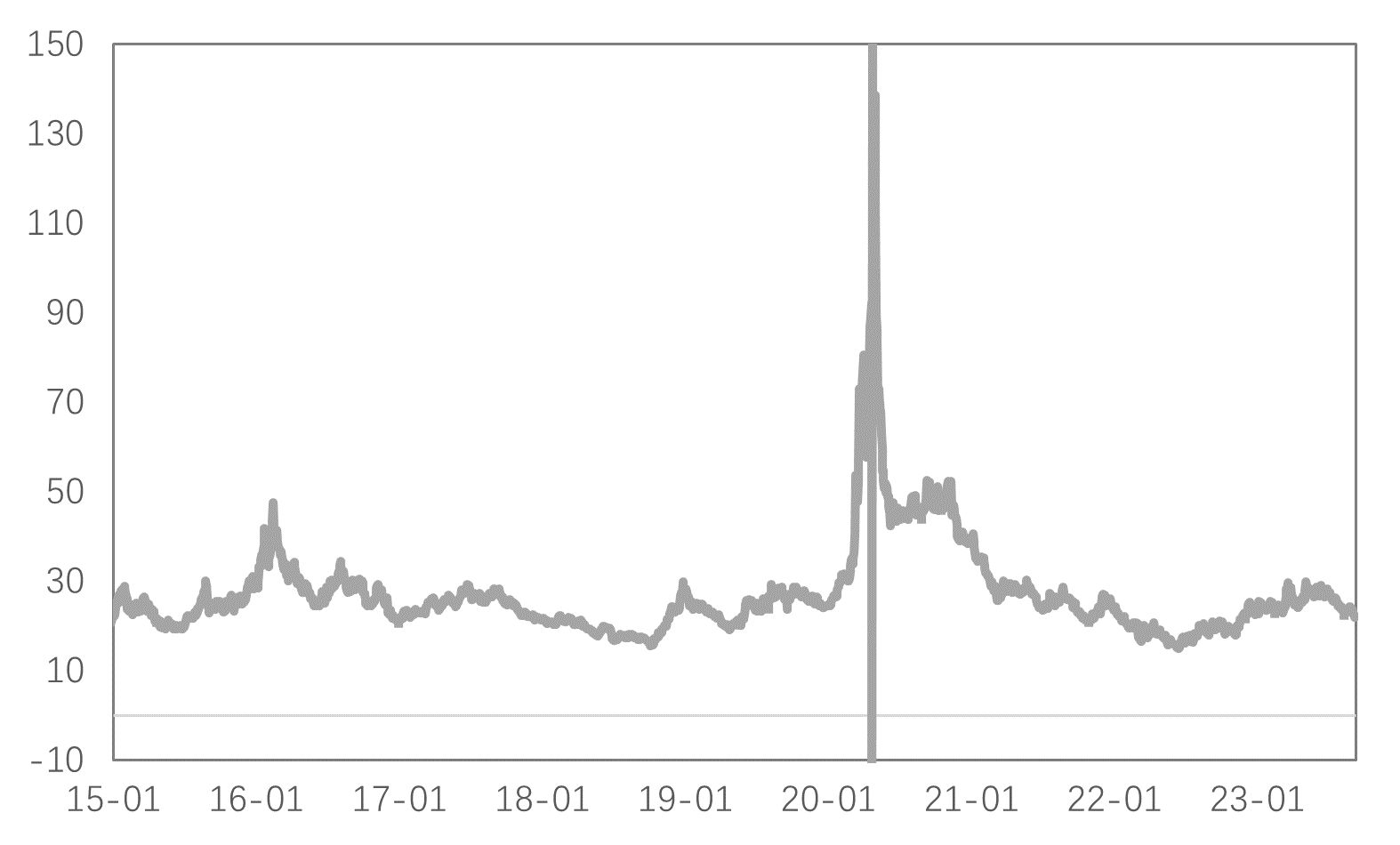

(三)库存与持仓

库存方面,上周COMEX黄金库存为2114.73万盎司,环比减少约24万盎司,COMEX白银库存减少至27617.36万盎司,环比下滑约213.2万盎司;上周SHFE黄金库存约为2.59吨,环比基本持平,SHFE白银库存减少至1377.1吨,环比减少约12.24吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

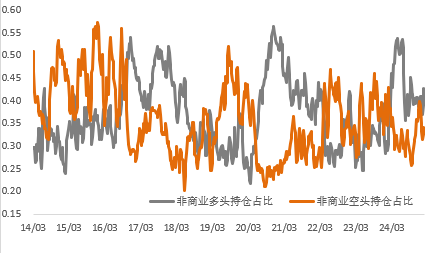

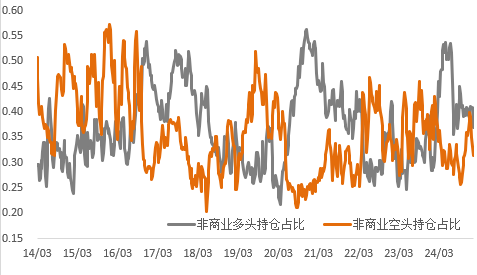

持仓方面,SPDR黄金ETF持仓环比减少4.33吨至887吨,SLV白银ETF持仓环比上升57吨至13677.06吨;上周COMEX黄金非商业总持仓为33.36万手,其中非商业净多持仓减少252手至23.58万手,空头持仓减少14986手至9.78万手;非商业多头持仓继续占优,比例较上周增加至53.8%附近,非商业空头持仓占比下降至22.3%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

国内库存在9月第一周表现不佳,高升水与高绝对价格共同抑制了下游的采购意愿,目前绝对价格已经回落,升水也回到低位,预计本周可能将重新刺激下游的买货意愿,库存会重新回到去化的过程中。对于绝对价格而言,可能仍然没有太大的向下空间,回落可适当买入。

预计短期内贵金属价格仍将有所承压,关注美国就业及通胀变化。

关注及风险提示

美国8月CPI、核心CPI、PPI、初请失业金人数、零售销售、工业产出、通胀预期等;美国银行信贷情况、突发地缘政治变化等。