作者 对冲研投

2019-12-18一、上周COMEX铜市场回顾

上周COMEX铜价中幅反弹,周初一度下探至2.72美元/磅之后变开启周内反弹格局,周中美国总统特朗普在推特上发文称与中方谈判即将取得成果,助推铜价进一步上行,但周五特朗普一度又表示此前媒体的报道有误,市场风险偏好重新降温,铜价开启日内震荡格局,结束了周内连续四个交易日的反弹格局。总体来看,上周仍然是市场风险偏好继续回升的时间窗口,铜价累计反弹幅度2.2%,最高一度触及2.8310美元/吨,在今年四月铜价见到年内高点之后,这是近来少有的反弹。

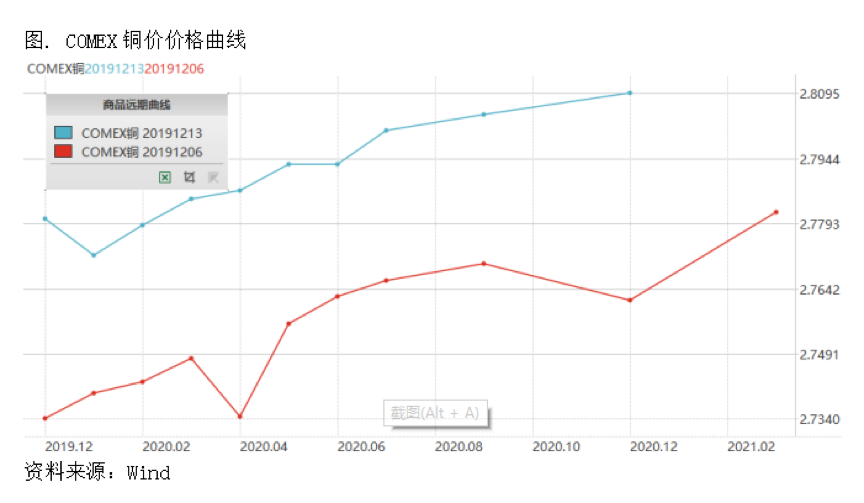

上周COMEX铜价格曲线整体位移向上,价格曲线的形态变化不大,整体依然维持Contango结构,曲线近端在绝对价格的上行中出现了back结构,这与目前市场情况基本一致。COMEX库存在上周没有明显累积,已经连续两周处于几乎0流入的格局之中,目前整体库存在4万吨左右,依然属于历史低位水平。加之11月中国精炼铜进口回升,国内需求可能出现改善,以及欧美PMI的持续回升,工业活动的回暖可能激发对精炼铜的需求边际改善,因此我们很有可能看到COMEX价格曲线近端在未来的收敛,仍然可以考虑择机布局一些跨月正套的头寸。

二、上周SHFE铜市场回顾

上周SHFE铜价继续反弹,整体节奏与COMEX基本一致。沪铜在周中突破49000元/吨一线,周五最高触及49380元/吨,但反弹动能与COMEX相比稍微,尤其周四至周五夜盘反弹动能有所减弱,价格处于高位盘整格局之中,反映出国资金在铜价连续反弹后已经开始有所谨慎,据了解下游实际买盘对于高价格的接受度较低。周五国内召开新闻发布会,公布了中美贸易谈判的最新进展,但铜价反映平静,从某种程度上反映了此前一两个交易日市场price in了较多的对于中美贸易谈判的乐观预期。

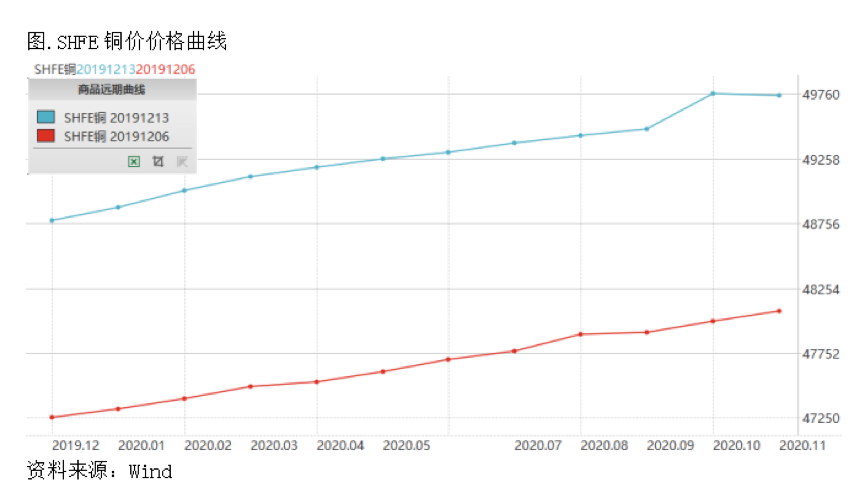

上周SHFE铜价格曲线整体位移向上,价格曲线整体仍然维持Contango结构,在绝对价格大幅反弹之后,升水有所收敛,但整个价格曲线并没有出现近端Contango大幅扩大的局面,说明在价格上涨之后,实际需求仍然对价格表现了一定的认可。此外,目前沪铜库存整体仍然处于去库存的过程中,虽然局部地区库存有所累积,但是交易所库存保持较低水平,而同时保税区库存也下降至历史低位,在这种状况下,近端相对坚挺的概率较大,尤其在绝对价格出现下跌之时,逢低备库的现货买盘的介入,会使得低库存对曲线解构的支撑更加明显。我们认为月差的策略仍然是选择合理的点位进行正套操作。

三、国内外市场跨市套利策略

上周SHFE/COMEX铜价重心持续下移,周初比价在8.05一线附近运行,但随着铜价的持续反弹,外盘价格表现强势,比价重心不断回落,周中最低回到7.9下方。此前我们提到由于国内需求的平稳,所以进口比价的交易没有太好的交易逻辑,更多的是凭借双边价格波动率的不匹配来运行。但目前来看情况在逐渐发生变化,在上期所和保税区库存不断去化的背景下,加之国内需求潜在的回升,预计比价的方向将会回归到进口物流方向的大逻辑上来,换言之,在消费旺季做多比价是可以考虑的。但是目前而言,这是一个稍远的逻辑,具体执行时需要配合一定的择时,但总体而言,比较如果出现较大的回落,既可以尝试做多比价。

四、宏观、供需和持仓,铜市场影响因素深度分析

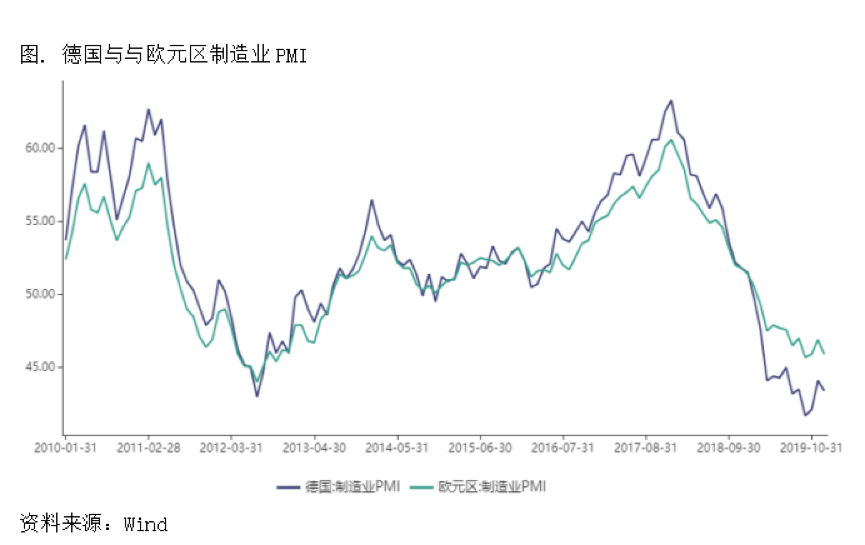

宏观海外方面,美国11月CPI同比2.1%,较10月1.8%回升,高于市场预期的2%;环比0.3%也好于预期的0.2%,但不及10月0.4%。11月零售销售环比增长0.2%,较10月0.4%回落,且不及预期的0.5%。欧元区10月工业产出同比回落,与预期相比,不同国家存在分化。欧元区10月工业产出同比回落2.2%,较9月1.8%继续下行回落,但好于预期的2.4%;法国10月工业产出同比下滑0.2%,不及9月0.2%,但也好于预期的-0.4%;不过,意大利和英国均低于预期。本周一公布的欧元区PMI也显示欧元区经济在复苏的道路上有所反复,其中德国11月制造业PMI低于预期。

除了宏观数据之外,最近一周还有另外三条主线,分别是FOMC会议、英国保守党在大选中获胜,以及中美贸易谈判达成初步协议。分别来看,在本月的FOMC会议以及随后的发言中,美联储12月FOMC会议决定,在7~10月连续3次降息后,将联邦基金利率维持在1.5~1.75%不变,意味着所谓预防式降息“中周期调整”的暂停。同时,鲍威尔也在努力传递美联储将持续维持当前这一利率水平的预期,并表示未来的加息需要通胀持续高于2%以上。这与更新后的利率“散点图”所反映的信息一致,委员们对于2020年利率水平预测中值从9月时的1.875%降至目前的1.625%,隐含2020年没有加息的预测。这意味着,对资产价格而言,意味着货币政策“价”的变化已经不是主要矛盾,需要更为关注“量”的影响,也就是我们此前提到的美联储的锚已经重新回到通胀、PCE等指标上来。

英国方面,此次大选之后保守党重新获得大比例的多数优势,不仅将强化约翰逊和保守党的地位、也有望从立法进程上加快推进一度被中断的退欧进程,虽然完成退欧协议之后,接下来的挑战来自退欧协议细节在过渡期期间的进一步讨论,其过程依然充满挑战和不确定性,但对于资产价格而言,短期内,硬退欧这一最大的下行风险已基本消除,这对于英国市场相关资产、甚至欧洲和全球风险偏好也将是积极的,这一点从英镑的大幅上涨中便可以看出。

中美方面,中美双方已就第一阶段协议文本达成一致,包括知识产权、技术转让、食品和农产品、金融服务、汇率和透明度、扩大贸易、双边评估和终端解决、最终条款等章节。美方将履行分阶段取消对华产品加征关税的相关承诺,实现加征关税由升到降的转变。根据美方表述,原定于12月15日加征的1800亿美元商品关税将暂缓,9月1日加征的约1200亿关税税率从15%降至7.5%,而此前三批合计2500亿美元(340亿、160亿、2000亿)商品25%关税维持不变。相应的,中方将在2017年基础上,未来两年新增购买总计2000亿美元商品和服务。

从市场反应来看,在上周五第一阶段协议文本达成一致的消息公布市场后,风险资产的反映相对平静,美股、铜价都没有显著上涨,这从一个方面反映了市场此前已经price in了较多的乐观预期在价格之中。不过贸易协定的达成,为风险资产迎来了一个较好的时间窗口,在这个时间段内,有利于铜价的反弹。

宏观国内方面,上周公布了货币、社融的宏观指标,本周一公布了社零、投资等指标。从我们一直最关注的社融来看,11月份社会融资规模增量为1.75万亿元,比上年同期多1505亿元,其中新口径企业债券净融资2696亿元,同比少1222亿元;地方政府专项债券融资净减少1亿元,同比少减331亿元。11月非标融资-1061亿元,同比少减831亿元,降幅收窄有所改善。其中,11月信托贷款收缩,减少673亿元,同比多减218亿元;委托贷款减少959亿元,同比少减351亿元,延续同比改善局面。未贴现的银行承兑汇票增加571亿元,同比多增698亿元,是表外融资同比回升主要原因。企业中长期贷款占比与上月持平,也显示了贷款的结构依然在缓慢改善。目前以社融衡量的国内信贷脉冲仍在继续上行,但是斜率有所放缓,这与我们此前的预期基本一致。

投资方面,前11个月固定资产投资累计增速持平于5.2%,其中最受关注的房地产投资10.2%,环比略降,但整体仍然维持了较强的韧性。从分项来看,房屋施工面积874814万平方米,同比增长8.7%,增速回落0.3个百分点;房屋新开工面积205194万平方米,增长8.6%,增速回落1.4个百分点;房屋竣工面积63846万平方米,下降4.5%,降幅收窄1.0个百分点;房地产开发企业土地购置面积21720万平方米,同比下降14.2%,降幅比1—10月份收窄2.1个百分点。新屋开工在10月份出现反弹之后,11月重新回到下降通道,但下降幅度依然比较平缓,相比而言,施工保持了较高的增速,竣工虽然仍停留在负增长区间,但是增速已经显著收敛,这与我们此前的预判完全一致。目前房地产韧性的保持有利于PPI的企稳甚至略微回升,从而有利于工业企业利润的修复,进而可能看到库存周期拐点的出现。这条逻辑仍然在验证的过程之中。在这种背景下,对于铜价而言最大的问题仍然是宏观信号的改善向微观层面的传导。目前铜价反弹之后,产业链下游企业其实并不太认同,尤其铜杆企业年底订单清淡,全年需求也并不理想,对高价格的接受程度不高,这也成为了阻碍铜价反弹的因素之一。

从微观层面看,进口铜精矿标准干净矿TC53-58美元/吨,均价55.5美元/吨,较上周持平。现货市场较上周仍然没有太大变化,明年一季度铜矿的价格仍然较低,在60美元/吨以下。冶炼厂和矿山之间开始陆续签订明年长单,而长单价格多在60美元/吨以下,之前矿山与冶炼厂敲定明年长单TC的benchmark在62美元/吨。

精炼铜华东市场市场市场成交表现并不理想,市场报价下调十分明显。周内市场报价好铜升水10-130元/吨,平水铜升水0-120元/吨,湿法铜升水80-贴水40元/吨。市场交投活跃度欠佳,周一市场报价就已呈现出一定的下调趋势,加之周内盘面价格持续不断的上行,这也让下游企业接货情绪受到打压,市场接货意愿不断下滑。此外,今年上海地区贸易商多数企业已完成年内长单,贸易商之间拿货的需求也开始走弱,这进一步导致了市场交投活跃度下滑。华南方面,好铜升水80元/吨,平水铜升水30-50元/吨。本周市场成交表现一般,市场持货商周内出货情绪并不理想,市场成交整体一般;周内市场到货量偏少,市场库存继续下降。

从冶炼企业动态来看,11月全国电解铜产量77.66万吨,同比增长12.7%,环比增长2.4%;2019 年1-11月全国电解铜累计产量800万吨,较去年持平。由于11月部分铜企年底冲量,加上新线投产之后,产能利用率回升明显;11月市场阳极铜供应非常紧张,一度出现抢货现象。

从库存来看,上周SHFE库存有所回升,与当月合约交仓有关,华南地区社会库存也下滑,保税区库存小降。海外方面,COMEX库存上周略微流入,从全球显性库存来看,目前仍然处于下降的过程中并且处于若干年来的低位水平。

从下游消费来看,铜杆方面,铜价持续上行,精铜制杆、废铜制杆价差不断拉大,精铜杆消费遇阻,下游企业观望情绪转浓,逢低买入为主。华东市场订单比较稳定,皆按需按量稳定提货;华南市场废铜制杆消费有所转好,贸易商拿货较为积极,生产企业订单反映却并不乐观;目前市场随着废铜制杆新增产能的陆续释放,逐步在抢占进口线市场份额。铜管方面,铜管企业维持正常生产,排产变化不大。整体来说,12月份铜管企业订单排产小幅陆续增长,整体略有回暖。有部分企业反馈,下游空调企业12月份有做一定备库。铜管加工企业依然按需采购为主,保持低位库存2-3天左右。

上周精废价差进一步拉升,主要因为铜价绝对价格反弹的弹性比废铜更大,精废价差拉大之后,废铜的经济性重新开始体现。

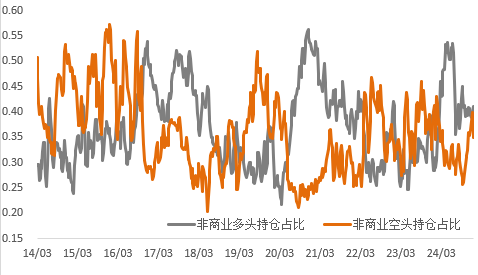

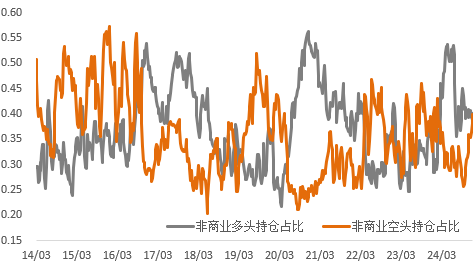

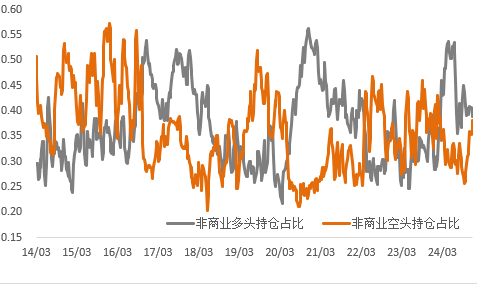

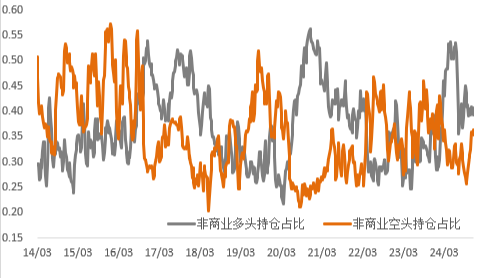

从CFTC持仓来看,上周非商业空头持仓占比环比下降,多头持仓占比出现回升。我们认为目前看空铜的情绪已经有所减弱,此前拥挤的空头头寸不断离场,为后续铜价波动率的放大打开了空间,除非外生变量发生非常明显的负面冲击,否则我们认为在COMEX上沽空铜价最集中的时间窗口已经过去。

总的来看,铜价连续两周反弹之后,随着宏观层面利好的兑现,价格反弹动能有所走弱,目前处于消息的真空期,价格也表现出一定的高位震荡的特征。在铜价拉涨之后,华东地区现货升水收敛,成交并不十分理想,而下游企业对高价格的接受度较低,一方面因为全年需求均不理想,另一方面因为目前处于订单的季节性淡季,因此鲜有企业做主动补原料的操作。此外,目前精废价差被重新拉开,废铜的经济性又开始体现,这可能暂时会不利于精炼铜的消费以及去库。所以目前宏观层面的利好向微观层面的传导仍然并不通畅,铜价在49000-50000元/吨区间或有较大阻力。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告