作者 期货日报

2022-06-29

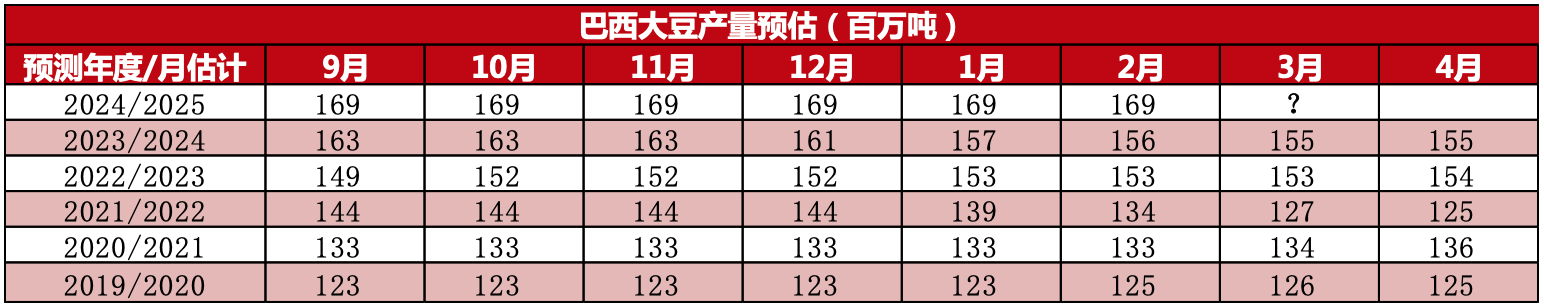

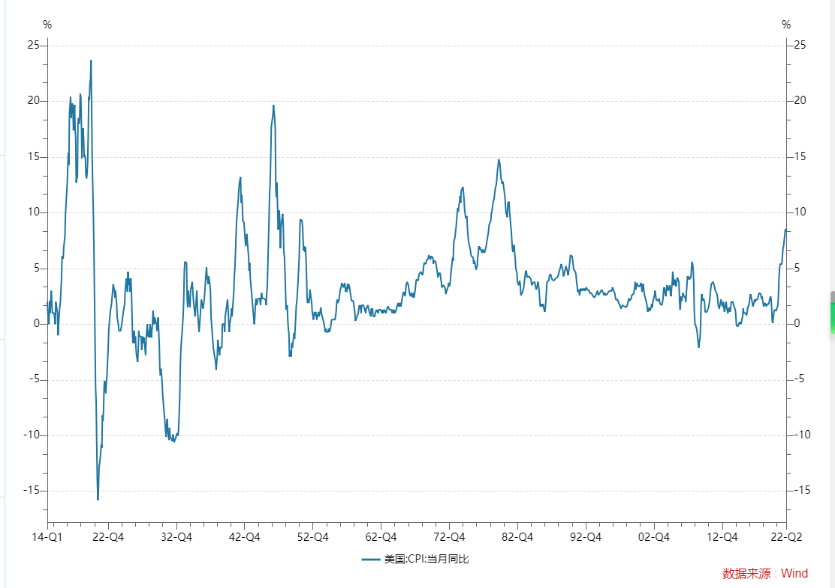

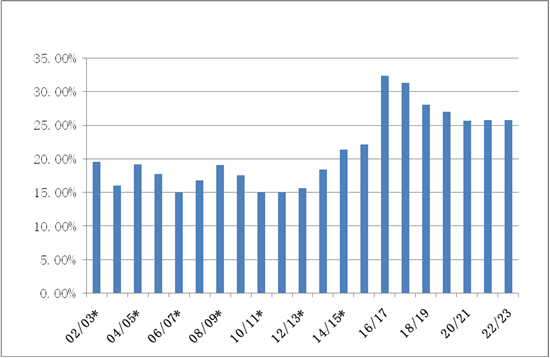

美国5月CPI环比和同比均超预期增长,同比增幅8.6%。这是继3月以后又创出四十年来的增速新高。其中能源价格增长3.9%,食品价格上涨1.2%。美国5月份的CPI数据公布后,美国高通胀的预期不断强化,美国央行加紧加息步伐,商品期价联动下行。

衰退预期笼罩商品市场,商品期价联动下跌

6月中旬因美国公布的CPI数据再度走高,美国通胀预期不断升温,美国央行加紧加息步伐。因市场担忧美国经济衰退,全球经济面临下行风险,原油领跌,商品跟跌,农产品补跌。在这一宏观背景之下投资者短期放弃了对俄、乌冲突升级带来的供应中断担忧,关注焦点转向全球经济增长放缓可能导致的需求下降。

美联储主席鲍威尔在上周四众议院金融服务委员会上指出,遏制通胀是“无条件的”,可能采取猛踩加息油门的措施。这就犹如悬在头上的剑随时被触发,而且劳动力市场的强势不可持续,这些言论激起了人们对更多加息的担忧。毕竟美国目前8.6%的CPI数据,较2%的通胀控制目标还有很大的距离。在美国采取强加息政策的同时,市场也在担心欧盟受到能源危机影响而导致衰退的可能性。在这种担忧情绪影响下,商品市场的悲观预取集中释放,全球商品市场中能源、金属、农产品等板块受到波及出现大幅下跌。

图一:美国5月CPI再度走高

资料来源:WIND、光大期货研究所

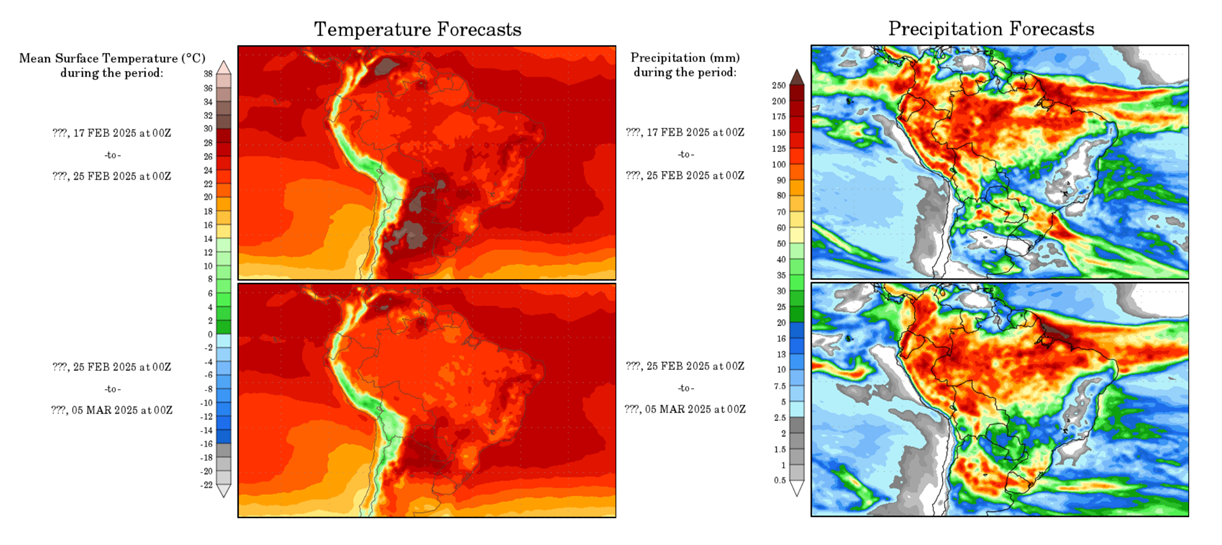

美麦提早收割,美麦下跌拖累玉米下行

近期美麦、玉米联动下跌,美麦领跌。6月中旬至今,美麦主力合约连续5个交易日震荡收阴,期价连跌15%。美玉米跟随小麦下跌,跌幅近10%。目前美麦跌至近四个月的低位,主要受到季节性收割压力影响。

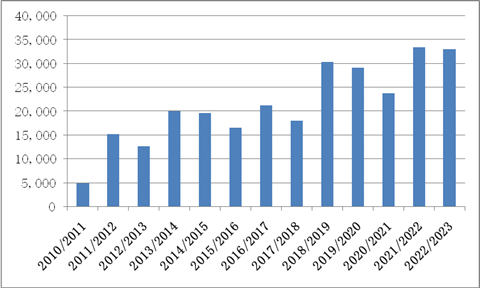

2022年上半年全球多地遭遇高温干旱天气,炎热的天气使得美国和欧洲的小麦提早收获,对国际市场造成季节性供应压力。美气象机构表示,尽管今年的干旱导致美国、印度、欧盟等小麦主产国单产情况不容乐观,但是高温促使小麦提早收割,这也在一定程度上加重了国际小麦市场集中收割带来的供应压力。与小麦不同的是,美玉米播种进度提速后,种植期天气对玉米生长较为有利。最新天气预报显示美国中西部作物在产量关键期获得急需降雨,产量下降的担忧缓解。国际谷物理事会(IGC)周四上调2022/23年度全球玉米产量预测,受乌克兰产量前景改善推动IGC将2022/23年度全球玉米产量预估上调600万吨,至11.9亿吨,仍远低于前一年度的12.19亿吨。2022/23年度全球玉米消费量料为12.04亿吨,导致本年度期末库存下降至2.71亿吨,低于上一年度的2.85亿吨。数据调整后,全球玉米市场供应紧张的担忧有所缓解,但是全球玉米供需偏紧的情况仍未改变。

图二:全球玉米库消费比仍紧张

资料来源:USDA、光大期货研究所

担忧情绪消散后,美玉米弱势反弹

6月24日,美玉米止跌回升,当日反弹2.75%。美国农业部将于下周四公布本年度最为重要的两份报告继续库存报告和种植面积报告。报告预期玉米种植面积较3月种植意向报告中的8950万英亩微幅上调至8990万英亩,报告公布前交易商低吸买盘及空头回补带动玉米期价反弹。季度库存报告预计截至6月1日美国新季大豆和玉米的库存将大幅增加,且本周初天气预报显示美国中西部的地区周末降雨好于预期,短多资金离场,美玉米期价再度下行。

此前一周美麦、玉米大幅下挫,北半球收割提速,乌克兰小麦出口预期缓解,美麦重挫近10%。美国中西部进入授粉关键期天气转凉,天气担忧预期减弱,美玉米跌幅超15%。整体来看,本轮国际小麦、玉米价格调整过程中,谷物市场自身的供需结构并没有发生根本变化,主要是宏观市场悲观情绪对商品市场形成的利空影响导致的商品价格联动下行。对于国际谷物市场最为关心的乌克兰谷物出口问题,截至目前仍没有明显改善。美玉米交易商6月末7月初也在密切关注乌克兰粮食安全走廊的谈判,目前英国表示愿意协助乌克兰南部海岸的排雷行动,并考虑向船只提供担保,转移滞留的百万吨粮食。但是,俄罗斯与乌克兰的判断过程仍较为曲折,欧洲国家对乌克兰的援助也进展缓慢。上周末,俄罗斯总统新闻秘书表示,乌克兰并未准备与俄罗斯恢复谈判。德国总理也表示,只要有必要将继续向乌克兰输送武器。在俄、乌两国冲突持续紧张的情况下,预计乌克兰月度粮食出口将继续维持在200万吨的低位水平,全球谷物市场供应紧张的局面短期仍无法改变。

图三:乌克兰玉米出口预期

资料来源:USDA、光大期货研究所

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告