近期国内外油脂市场强势运行,棕榈油领涨市场。全球通胀预期、原油价格涨至7年高点、作物减产担忧及印尼管控出口等因素共同提振市场。BMD棕榈油创历史新高,CBOT豆油、国内豆油、棕榈油和菜籽油价格逼近前高。春节将至,谨慎情绪趋势下,资金获利平仓,油脂价格冲高回落。那么春节后棕油市场供需题材又将如何变化?棕油期价如何运行?本文对上述投资者关注问题进行探讨。

产地问题重重继续支撑市场

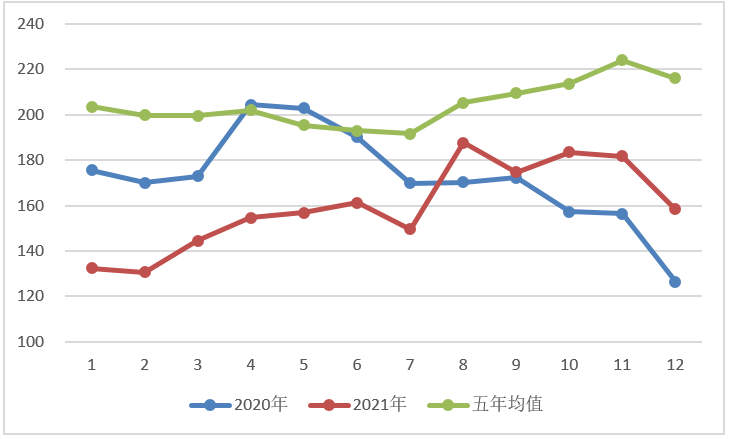

拉尼娜现象给油脂产地带来了种种问题,油脂的供给题材明确偏多,并且在一季度内还有发酵空间。东南亚棕榈油地区因降雨多而收割受阻,棕榈油产量表现不仅人意。南马棕果厂商公会(SPPOMA)预计马棕油1月1-20日棕油单产环比下降13.43%,出油率下降0.74%,产量减少16.7%。季节性减产下,马棕库存难以有效恢复。

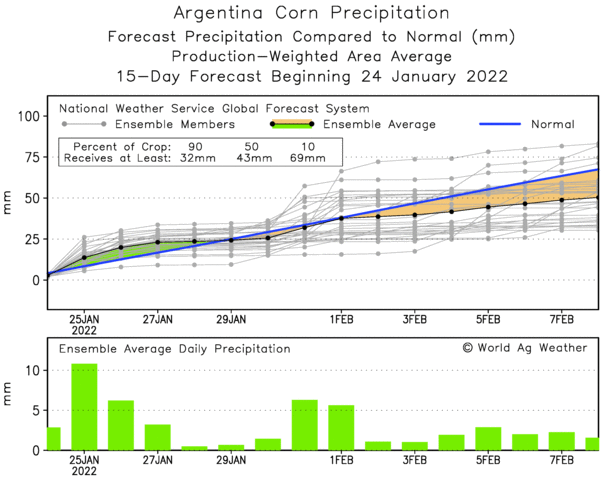

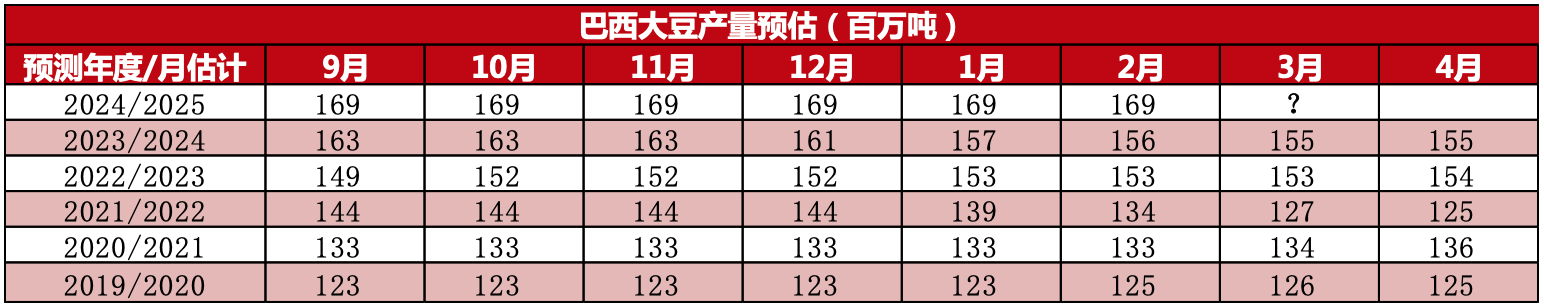

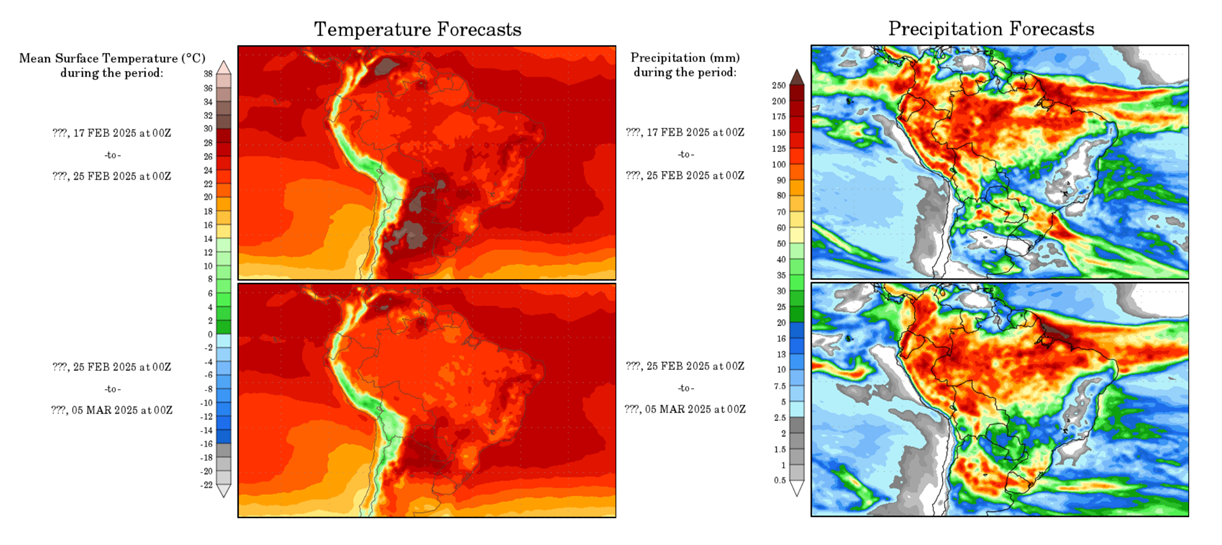

3月前,产地挺价将是大概率事件,甚至主动释放利多消息提振价格。与此同时,南美大豆产区近期有降水,但不足以缓解前期干旱对产量的不利影响,巴西南部、阿根廷主要省份和巴拉圭地区的大豆的产量面临进一步下调的风险。油世界最新预估南美4国大豆产量为1.863亿吨,相比之下12月预计在2.02亿吨,较2020/21年度南美4国大豆产量1.937亿吨减少740万吨,南美产量预估从增产到减产有了质的转变。中期气象展望显示,2月上半月阿根廷、巴拉圭、乌拉圭等地区降水依然同比偏少,叠加上述区域大豆2-3月进入生长关键期,南美作为炒作还有空间,将继续支撑美豆、美豆油乃至全球油脂油料价格。

图:马棕油库存季节性走势

数据来源:MPOB、光大期货研究所

图:阿根廷降水展望

资料来源:Worldagweather

相比之下,市场利空题材不确定性高和影响有限,难以主导趋势。如马来政府引进劳动力,时间在2月中旬以后,疫情下进程速度不快,远水解不了近渴。再如马棕油出口数据低迷、中国油脂进口的下降、俄罗斯和乌克兰地区的葵花籽油出口逐渐上量、美豆压榨创纪录美豆油库存攀升等供需的边际改善并没有改变国际油脂供给紧张的格局。而且有点需要注意,后期若俄乌冲突继续严重的话,原油价格难下,葵花籽油的出口或受影响,届时油脂供给紧张矛盾或更突出。

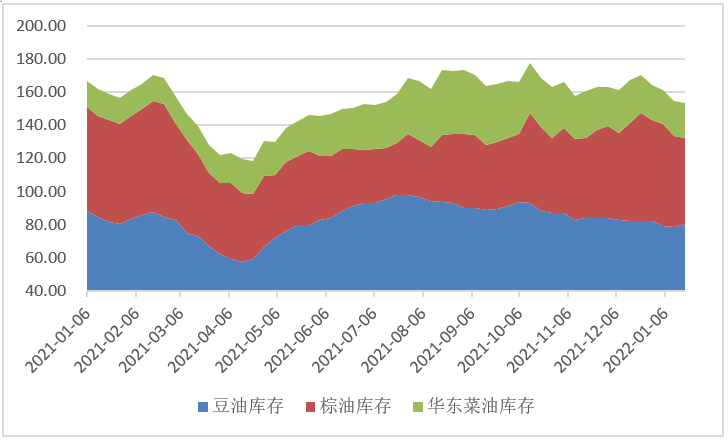

国内现货供需俩淡期货或软逼仓

国内方面,近几周国内豆棕菜库存下降,主要是棕榈油库存下降,豆油和菜油库存变化不大。受到春节放假影响,2月中旬之前国内大豆和棕榈油到港量不大。现货偏紧加上国际油脂的强势带动了国内上游贸易企业对后期乐观预期,挺价挺价差,惜售为主。下游需求平淡,在当前的豆棕价差下,棕榈油刚需为主,节前适量拿货补库,节后预期刚需补库存。显然春节前后棕油基差坚挺,下方空间有限。

展望3-5月,由于棕油产地挺价,国内棕榈油无论是按照盘面价还是基差报价计算进口都是倒挂,贸易企业进口积极性不高。可见,棕榈油供需俩淡还将持续一段时间。棕榈油进口量处于低位、货权相对集中、需求退为刚性消化,在这种格局下,棕油5月合约存在软逼仓机会,豆棕价差长期倒挂。

图:豆棕菜库存(单位:万吨)

资料来源:我的农产品网、光大期货研究所