作者 期货日报

2021-10-27

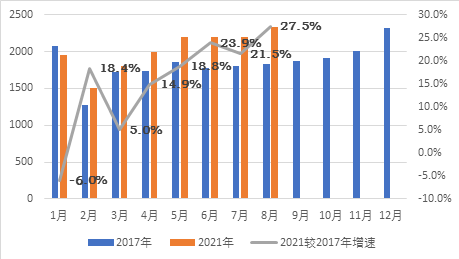

十一长假过后,国内多地猪价不跌反涨。大连商品交易所生猪期货主力2201合约在连续7个月价格下跌后,在9月24日开始企稳反弹,并连续收阳。10月25 日生猪期货主力2201合约触及涨停,1月合约期价反弹至17470元/吨,较9月24日达到的价格低点13365元/吨,反弹4105元/吨,涨幅30.71%。

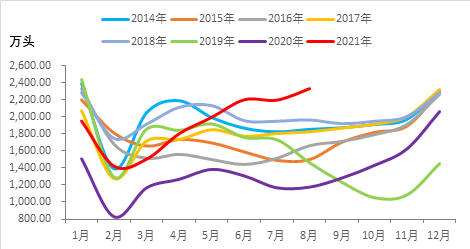

与国内生猪期价持续反弹表现不同的是,国内生猪养殖的主要饲料产品豆粕和玉米期、现货价格延续震荡偏弱表现。对此,市场普遍预期因三季度养殖端的上市公司大幅亏损,生猪养殖行业在四季度去产能的进程还将持续加快。如果2022年春节后肥猪集中出栏,生猪存栏逐月下降,那么国内豆粕、玉米等饲料原料消费将跟随下降,进而影响了下游养殖及饲料企业备货热情。

第一:冻肉收储政策利好,猪价上涨

10月份,受到国家冻肉收储政策的利好因素影响,国内生猪期、现价格联动反弹。9月末,我们在辽宁台安地区进行生猪及饲料养殖调研,当时也是中秋节后猪价最为悲观的时候。在21年上半年,猪价持续下跌的利空情绪影响下,养殖户对于国庆假期后的猪价预期更为悲观。

十一长假过后的第一个交易日,国内生猪期价不跌反涨,当日生猪主力2201合约上涨2.49%。在其后的几个交易日,生猪期价延续反弹。对此,市场普遍认为因国庆后生猪价格超预期反弹,和节前悲观情绪达到峰值很大关系。十一前因担心节后猪价继续下跌,养殖户节前积极出栏,这导致节后标猪出栏量减少,且春节前二次育肥量增加,国家冻肉收储3万吨成交火爆,以上因素都是促成猪价短期反弹的主要原因。但是,从四季度长周期的时间来看,春节前大型养殖企业生猪出栏还将维持高位,国内五大猪企9-12月生猪出栏总量创历史单月新高,全国定点屠宰企业的单月屠宰量也将在四季度进入峰值。这说明生猪市场在四季度的季节性供应压力仍在持续释放,猪价以倒V形态走出底部行情的概率依旧较低。

第二:华北玉米延迟上市,玉米反弹

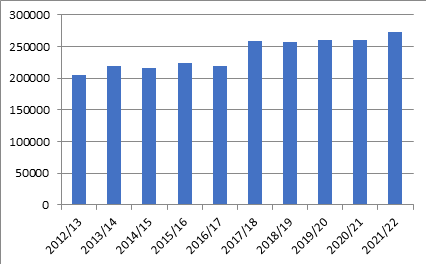

10月初华北降雨天气导致玉米品质下降,上市延迟。10月中旬,华北玉米上市进度仍慢于历史同期,深加工企业上调玉米收购报价,玉米现货反季节上涨。中国农业农村部10月中旬公布数据显示,本月预测中国21/22年玉米单产和总产均小幅下调,玉米产量为2.71亿吨,较上月下调85万吨,比上年产量增加1000万吨。单产下调主要考虑9月以来的持续阴雨天气对华北夏玉米单产和品质造成的不利影响。东北中北部地区的水热条件总体较好,初霜较常年同期明显偏晚,有利于玉米产量的形成。在华北玉米收割延续的情况下,今年东北、华北玉米上市期间也将面临农户惜售的情绪,上市初的涨价不利于供应期现货市场有效流通。

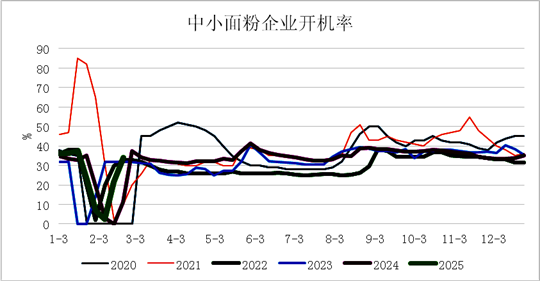

消费市场方面,猪企公布三季度报,上市公司大幅度亏损。市场普遍预期四季度生猪存栏维持高位,猪价延续下行。春节后在养殖亏损利空因素影响下,生猪存栏逐步下降。深加工市场方面,在玉米原料供应紧张、环保限电等因素影响下,深加工行业开机率维持低位。2021年上半年玉米淀粉行业持续亏损,淀粉行业开机率降至历史低位。市场普遍预期2021年全年淀粉行业开机率维持在50%附近低位水平,较去年下降10%。四季度玉米处于集中收割期,天气仍是影响玉米收割及阶段性供应的首要因素,现阶段延迟上市导致阶段性供应收紧,玉米期、现价格反弹。

第三:USDA报告利空兑现,豆粕低位震荡重获资金关注

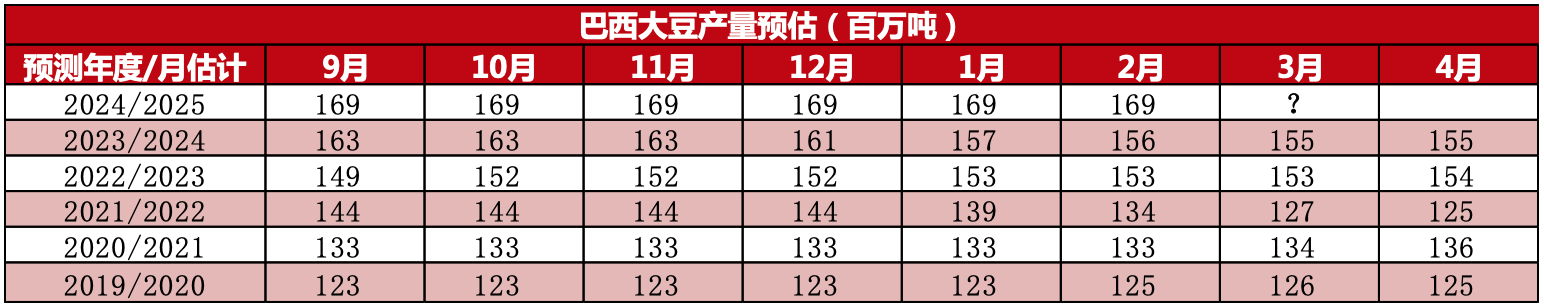

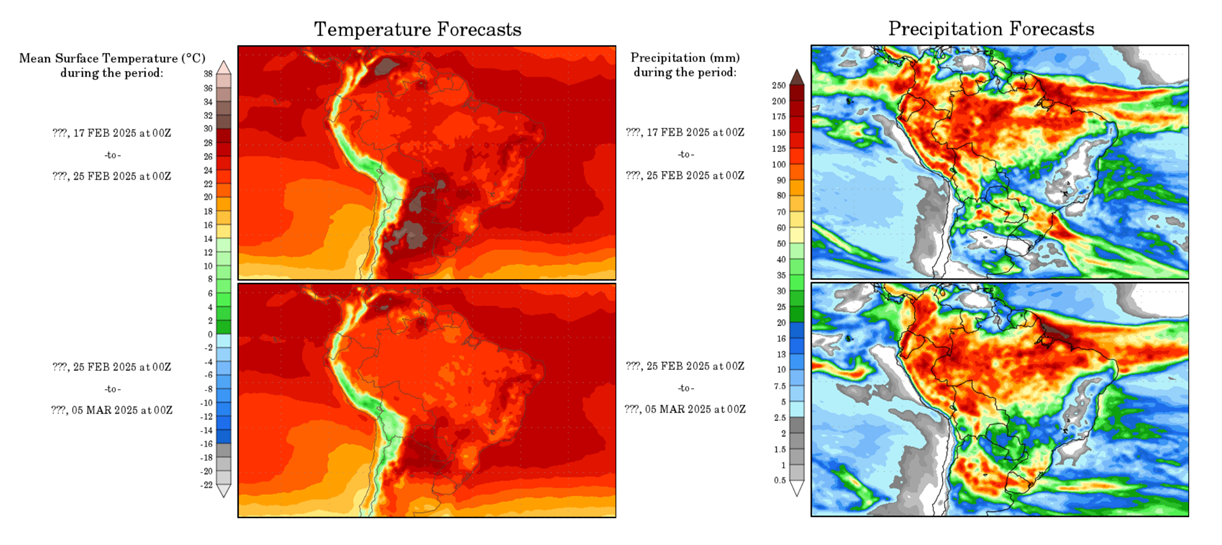

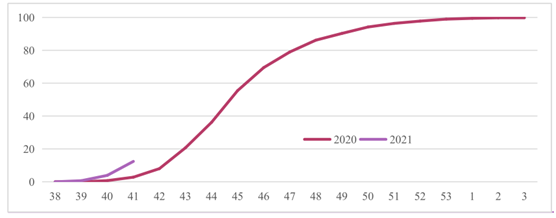

10月USDA 供需报告超预期利空,美豆价格跌至1200美分一线。10月报告预计美国2021/22年度大豆单产为51.50蒲式耳,较9月报告增0.9蒲式耳。大豆收割面积预估为8640万英亩,较9月报告持平。21/22年度大豆总产预估为44.48亿蒲,高于9月预估的43.74亿蒲。10月报告中美豆单产、总产大幅提升,美豆年末库存达到3.20亿蒲,较9月报告的1.85亿蒲增加1.35亿蒲,库存超预期利空,再次确认21/22年度美豆丰产的基调。其后,国际豆类市场关注焦点转向需求和南美新作主要是巴西大豆播种。目前巴西大豆播种顺利,进度快于去年,市场对新作产量保持乐观态度。

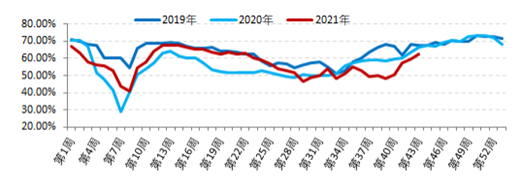

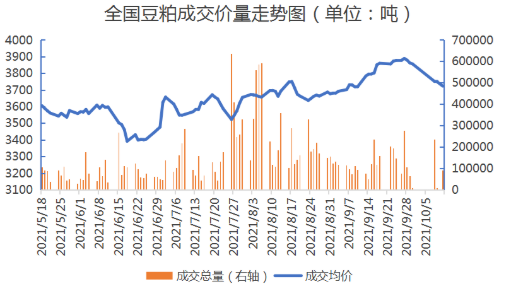

十一假期结束后,油厂反馈豆粕走货进度放缓。十一前,饲料企业为补充假期备货,加大订单采购,十一后因下游需求表现不及预期,豆粕采购企业提货速度放缓。我的农产品跟踪数据显示,第38-40周豆粕累计压榨量为471.06万吨,较去年同期633.06万吨减少25.6%,较五年同期均值539.74万吨减少12.8%。

国内豆粕市场一方面受到国际市场美豆原料供应端的影响,另一方面受到下游养殖需求牵制。十一长假过后,国内豆粕在美豆下行压力下,豆粕期价跳空下行。其后,在油脂强势拉升的影响下,豆粕延续偏弱表现。十月中旬开始,国家多部委联合打压高煤价对居民生活带来的不利影响,期货市场中的煤炭、化工、油脂等商品价格高位回落,资金将注意力也随之转移到价格洼地的生猪、豆粕、玉米等商品,国内豆粕市场低位震荡的表现重获资金青睐。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告