作者 Henry Park

2020-07-23

Chart created in: ThinkorSwim

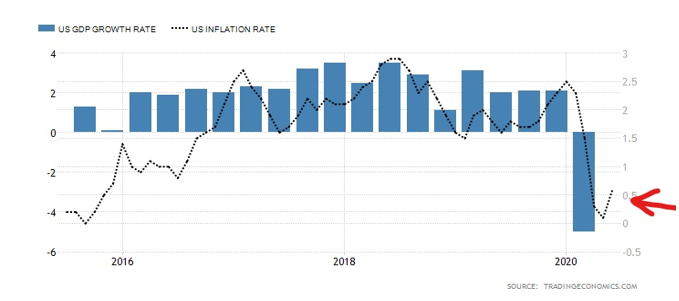

上周,美国CPI数据报告中表明,6月CPI年率跃升至0.6%,其中食品类通胀率攀升至4.5%。通胀增长率之所以可观,是因为它是从2015年以来的最低水平一路反弹而来。在下图中,通胀增长率(虚线)从今年1月份的2.5%跌至5月份的0.1%,当前已触及底点,并且接近2015年5月的水平,所以预计通胀增长率开始反弹直至明年。并且由于GDP的增长(蓝柱)预计不会很快反弹,因此美国可能正在进入商品价格好于股票的时期。

Chart created at: Trading Economics

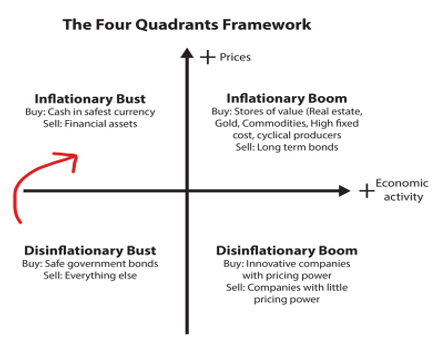

目前情况来看,美国6月的CPI开始上升,而二季度的GDP转为负增长,因此,这个世界上最大的经济体同时经历着通货膨胀率上升和经济增长率下降的现状。在下图中,通货膨胀率的上升将美国推向了通货膨胀的经济萧条时期,在这种情况下,股票基金经理通常会持有矿业股的多头头寸和银行股的空头头寸。尽管投资组合的部分资产有时会成为资金追逐的热点,但通常在投资组合里的所有资产价格同时发生变化时才会使得投资资本进行重大部署。这意味着交易者选择投机于大豆,玉米或小麦期货仅取决于自己的个人情况。

Source: Gavekal

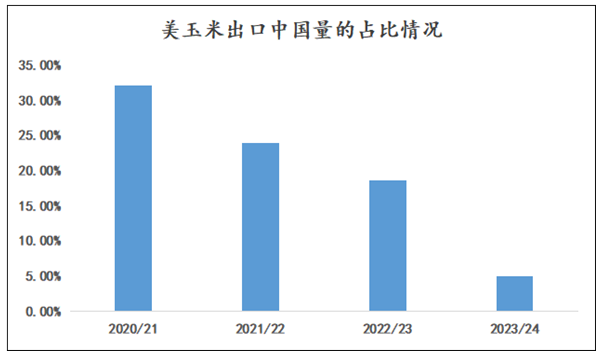

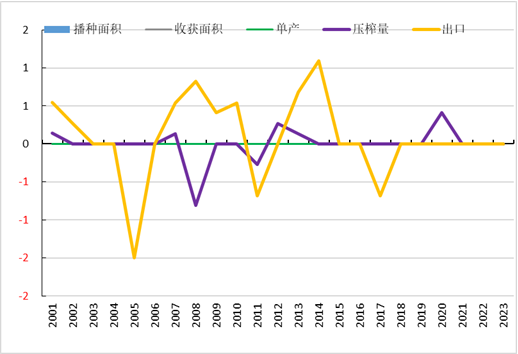

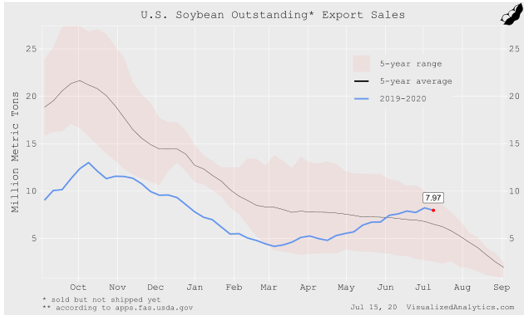

在出现了更多的通货膨胀迹象的背景下,最近的头条新闻则可能会对农产品期货产生更大的影响。7月14日,美国农业部(USDA)宣布中国已经向美国购买了176.2万吨玉米,这是历史上最大的采购量。本月初,美国农业部由于播种面积减少而下调了小麦产量预测值。上周,中国增加了对美国大豆的购买量,一天之内,购买了5批30万吨的大豆以履行对贸易协议第一阶段的承诺。在下图中,今年大豆未完成出口销售量(蓝线)从4月开始上升,目前已经高于5年均值。

Source: Visualized Analystics

从技术层面讲,自2018年以来,大豆期货价格一直试图摆脱复杂的谷底震荡形态,不过又经过一年多接近其年度交易区间低点的徘徊,大豆期货价格才终于开始表现出活力。在下面的日k线中,大豆期货价格突破了下跌的价格通道模式(红色线),该通道始于2019年的峰值961美分/蒲式耳。大豆期货价格在该价格通道的两边交替触碰之后,在5月份进入横盘震荡,然后在6月2日收于852美分/蒲式耳。在横盘震荡期间,交易量和波动率均有所下降,因为卖方的精力已经耗尽。但是,在六月突破之后,当价格达到其30天加权平均价格(VWAP)时,出现了不正常的购买量(蓝色圆圈)。只要价格保持在该支撑线之上,多头仍能对价格有一定控制,并且有可能助推价格试探前期价格通道顶部,也可能在食品类通胀真正到来之前先下跌后上涨。

Chart createdin: ThinkorSwim

请注意,本专栏由芝商所特约市场评论员撰写,本信息从据信是可靠之来源获取,但我们并不保证其准确性。本信息或其中表达的任何意见均不构成招揽买卖任何期货或期权合约。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告