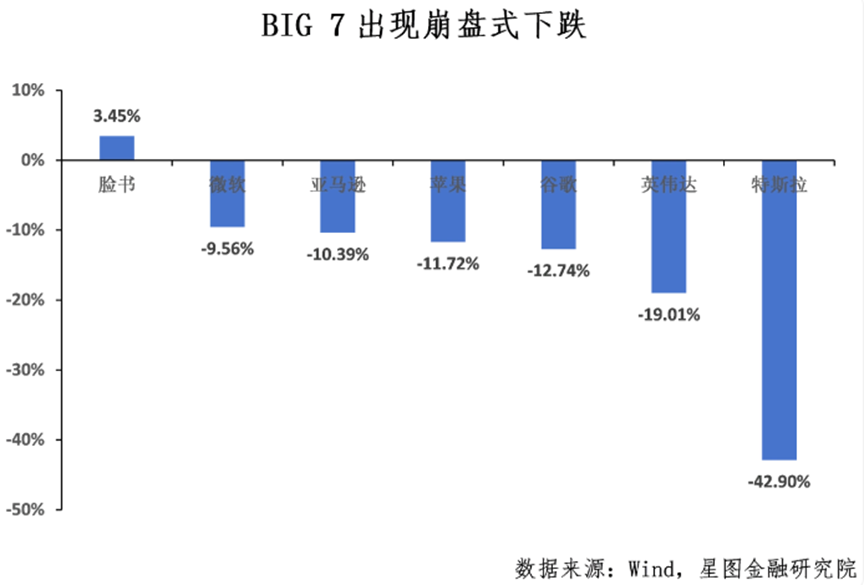

2025年3月10日,美国股市遭遇自2022年以来的最严重单日暴跌:道琼斯指数重挫890点(跌幅2.08%),纳斯达克指数崩跌4%,创下两年半最大单日跌幅,标普500指数较2月高点回撤8.6%。其实不仅仅是单日,截至3月12日美股收盘,道琼斯工业指数年内下跌2.61%,标普500指数年内下跌5.26%,纳斯达克指数年内下跌9.71%。BIG 7几乎全线崩盘,跌幅最大的特斯拉跌幅高达42.90%,年内几乎腰斩,跟踪BIG 7的TAMAMA科技指数年内下跌14.15%。

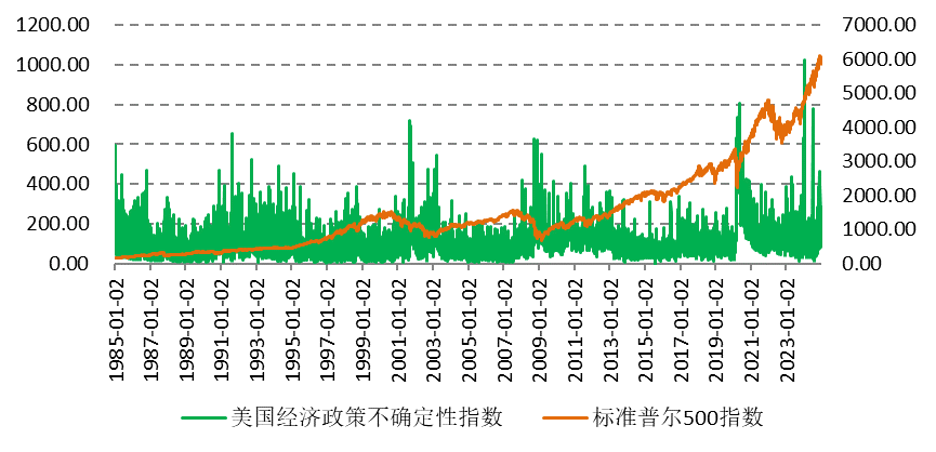

这波几乎不回头的下跌导火索看似是特朗普政府对关税政策的反复表态,但其背后折射出的却是市场对美国经济“滞胀-衰退”螺旋的深度恐惧、科技股估值泡沫的破裂风险,以及全球资本再平衡的结构性转向。不少机构提示了美股或将持续走弱的风险,但也有机构持不同意见,摩根大通在近日指出美国股市的回调可能已经结束。那么美股的后市将如何演绎?

一、市场恐慌的三大核心矛盾

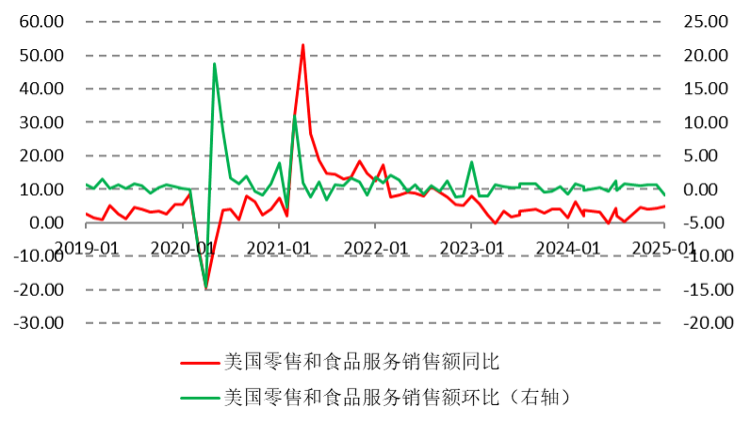

滞胀阴云:经济增速放缓与顽固通胀的夹击

美国经济正面临“增长失速”与“通胀黏性”的双重压力。纽约联储2月调查显示,消费者对未来一年通胀预期虽小幅回落至3.0%,但三年期通胀预期仍持稳于2.7%,长期通胀预期更升至1995年以来最高的3.5%。这种预期与近期零售业龙头企业的预警形成共振:沃尔玛、塔吉特(Target)和好市多(Costco)在最新财报中均指出,高物价正侵蚀消费者购买力,必需品类销售增速放缓,非必需消费品需求明显萎缩。这暗示美国消费引擎——占GDP比重超70%的核心驱动力——正在熄火。

与此同时,亚特兰大联储的GDPNow模型预测,2025年第一季度美国实际GDP年化增速已降至-2.4%,较特朗普上任初期的预测值(增长3%)大幅逆转。这种“经济收缩+通胀高企”的组合,正是经典的滞胀场景。历史上,滞胀往往伴随企业盈利下滑、政策工具失效和资产价格剧烈调整,这正是当前市场的深层焦虑。

政策失效:关税乱局与美联储的“两难困境”

特朗普政府的关税政策已成为市场动荡的放大器。自2月起,美国对加拿大、墨西哥进口商品加征25%关税,随后又宣布对中国商品关税翻倍至20%。这些政策不仅推升企业进口成本(如钢铁关税导致美国汽车制造商成本增加15%),更引发贸易伙伴的报复性措施,形成全球供应链的“逆流”。例如,加拿大对输美电力加征25%关税后,特朗普进一步将钢铝关税提高至50%,直接冲击美国制造业。这种“朝令夕改”的政策风格,导致企业难以制定长期计划,资本支出意愿显著下降。

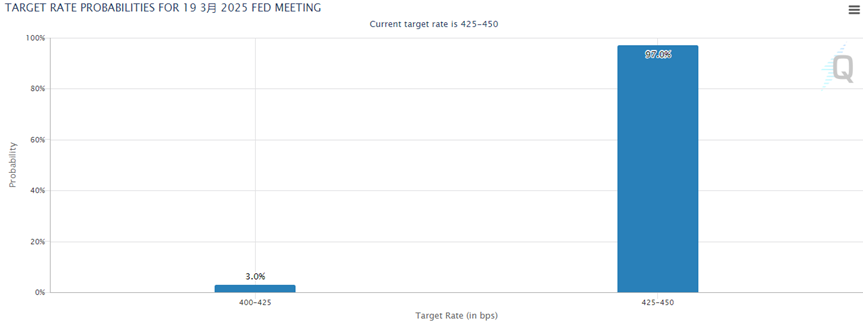

美联储的货币政策也陷入困境。尽管市场预期2025年将开启降息,但通胀黏性限制了降息空间。据

芝加哥商品交易所的美联储观察工具显示:美联储3月维持利率不变的概率为97.0%,降息25个基点的概率为3.0%。到5月维持当前利率不变的概率为70.3%,累计降息25个基点的概率为28.9%,累计降息50个基点的概率为0.8%。到6月维持当前利率不变的概率为20.9%,累计降息25个基点的概率为57%,累计降息50个基点的概率为21.4%,累计降息75个基点的概率为0.6%。

科技股泡沫破裂:从“AI神话”到估值重构

纳斯达克指数年内下跌9.71%,标志着科技股高估值逻辑的松动。以英伟达为代表的AI上游企业,市值曾在2024年因算力需求激增而暴涨,但其市盈率普遍超过50倍,严重偏离历史均值。而中国DeepSeek的技术突破,打破了美国在AI领域的垄断叙事,导致投资者重新评估全球科技竞争格局。花旗银行直言,中国技术的崛起已使美股“AI泡沫”开始破裂,并下调美股评级。

再看股价单日暴跌15.4%的特斯拉,因自动驾驶商业化延迟,2025年预期营收增速从35%下调至22%,导致其在今年股价已蒸发38.57%(截至3月12日)。这种“故事驱动”向“盈利验证”的切换,正在引发科技板块的全面估值重构。

二、技术性调整还是进入熊市?

根据当前的市场行情,美股可能迎来超跌反弹,3月12日收盘,纳指上涨1.22%,标普500上涨0.49%,道琼斯小跌0.2%。有机构指出,若美联储释放明确降息信号(如将首次降息提前至6月),或特朗普政府暂缓加征关税,市场情绪或短暂修复。摩根大通认为,当前抛售属“技术性调整”,未见系统性风险。

高盛也在最新的研报中下调了对标普500指数的年终目标位,将标普500指数的年终目标位从6500点下调至6200点。虽然目标位有所下调,但高盛预计,在今年剩余时间内,标普500指数仍有11%的上涨空间,这与年初的收益预期相似,但起点有所降低。

综合市场来看,业内分析人士普遍认为美股市场要复苏,首先要实现美国经济活动前景有所改善,这可能源于更好的增长数据或关税政策的变化;市场参与者的仓位要处于低位。

但如果经济数据持续恶化,美股可能进入全面熊市,即将公布的美国生产者价格指数(PPI)和上周申请失业救济人数数据是投资者需要关注的数据。在贸易政策方面,美国总统特朗普对所有美国进口钢铁和铝产品加征关税的措施于周三生效,进一步推动了重新调整全球贸易以有利于美国的行动,并迅速引发了欧洲的报复。这对包括美股、美债、美元等在内的美国资产是不利因素。

与此同时,全球资本可能加速从美股转向估值洼地。A股科技板块市盈率仅为美股的1/3,且中国政策对AI与新能源的倾斜,可能吸引长期资金流入。这种“东升西降”的再平衡,或成为美股资金外流的长期压力。

当前美股的动荡,本质上是全球经济周期、政策周期与产业变革三重共振的结果。对投资者而言,首先还是要关注降息预期的波动性,以及美股估值与盈利的背离,包括特朗普政府在全球贸易政策的突发调整。