当地时间2月12日,美国劳工统计局公布CPI数据,美国1月CPI同比增长3%,超出前值和市场预期的2.9%;1月CPI环比增长0.5%,高于预期的0.3%以及前值0.4%。数据公布后,美股三大指数期货短线跳水,美股三大指数集体低开。

图1:2月12日美股集体低开

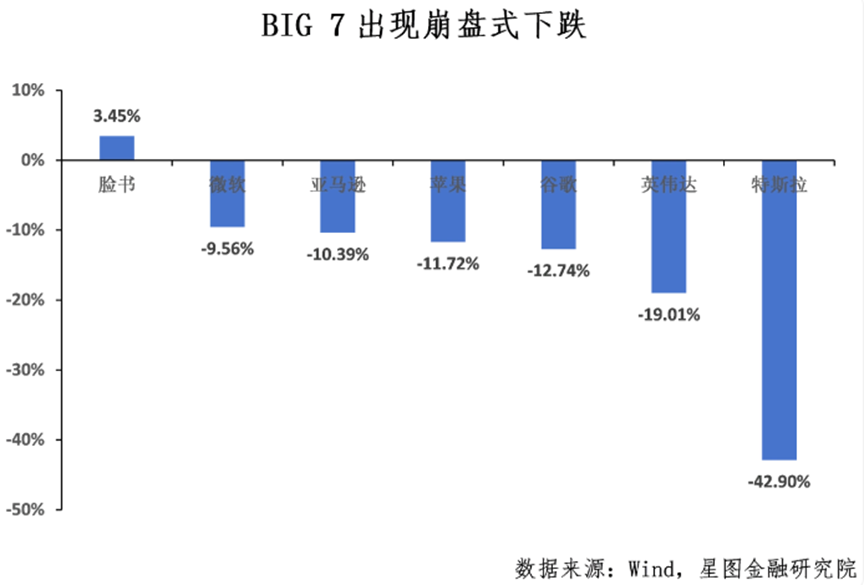

自美国新当选总统上任以来,美股走势趋于震荡,前期不断破历史新高的锐气似乎消失殆尽。加上受到关税政策调整、美元指数走强、通胀预期升温以及美联储政策动向等多重复杂因素的冲击,美股市场的不确定显著上升。

“对等关税”带来的市场波动

美国总统特朗普宣布的“对等关税”措施,旨在实现与其他国家的贸易平等,这一政策增加了市场的不确定性,并引发了投资者的广泛担忧。自2018年以来,关税已成为影响市场的重要变量。当前市场对关税调整的敏感度取决于两个维度:预期差与行业集中度。

预期差:若关税政策调整幅度超出市场预期(例如新增对关键科技产品的关税),短期内将引发供应链中断担忧,拖累科技和制造业板块。反之,若政策符合预期(如维持现有税率),市场反应将相对有限。

行业集中度:依赖进口原材料的企业(如汽车、电子产品)将面临成本压力,而出口导向型行业(如农业、能源)可能受益于关税壁垒的保护效应。

回顾历史,2018年期间,标普500指数最大回撤达20%,但当前市场环境还是有所不同,企业的适应性有了显著的增强,跨国企业通过供应链多元化(如“中国+1”策略)已部分对冲关税风险。同时,2018年核心PCE为2%,当前则高达4.7%,关税对物价的传导效应可能被放大,迫使企业更快转嫁成本。

美元走强的双向冲击

2月12日美国1月CPI数据公布后,美元指数一度冲高至108.5286。美元指数在近期的攀升,主要还是由以下因素推动:

避险需求:全球经济衰退担忧(尤其是欧洲能源危机)推升美元避险属性。

利差优势:美联储激进加息使美债收益率显著高于欧元区和日本,吸引资本回流。

美元的走强对美股来说也是双刃剑效应,首先,美元的升值可以降低进口商品价格,部分对冲关税引发的通胀压力;美元资产的新引力增强也可能更多的吸引国际资本流入,来支撑美股的估值中枢。

但是不容忽视的是,美股上市公司有非常多的跨国企业,例如标普500成分股约40%收入来自海外,美元升值将直接侵蚀其海外利润。以苹果为例,美元每升值10%,其EPS可能下降3%-5%;在大宗商品市场也会有明显的体现,美元走强通常会利空原油和工业金属,这会拖累美股中相应板块的表现。

通胀!拜登通胀上涨!

2月12日,美国总统特朗普在其社交媒体平台Truth Social上突然发贴,以全大写字母写道:“拜登通胀上涨!”美国CPI数据高于预期,该数据支持美联储以更加谨慎的态度对待降息。

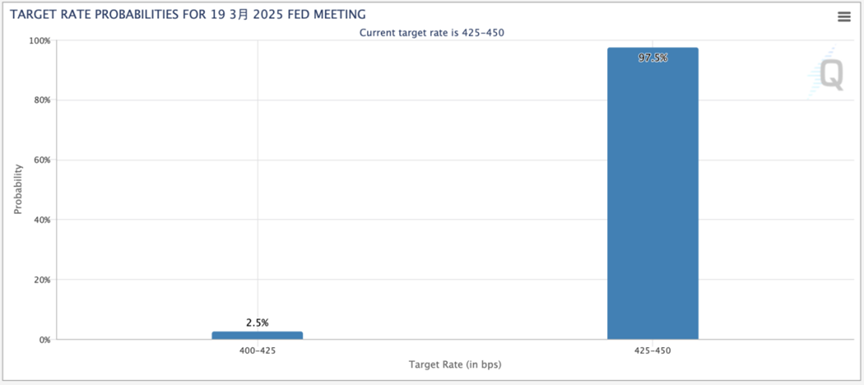

图2:芝商所FedWatch工具

根据芝商所的美联储观察工具显示,美联储3月维持利率不变的概率为97.5%,降息25个基点的概率仅为2.5%。

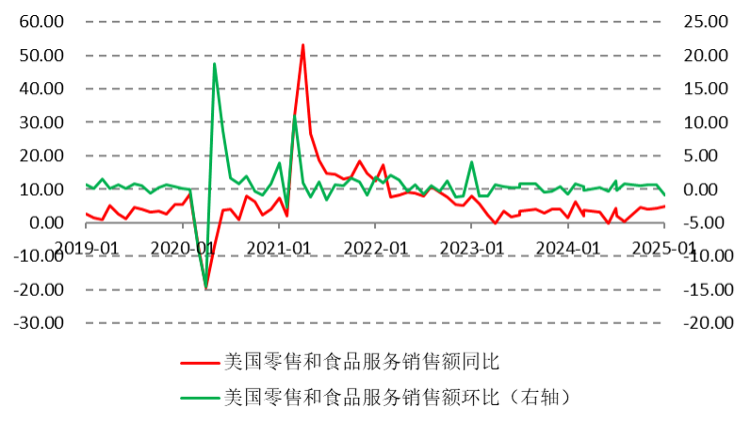

通胀预期的上升可能导致消费者信心下降。因为高通胀环境会削弱消费者的购买力,增加生活成本,从而降低其消费意愿。消费信心的下降将对零售、餐饮等消费相关行业构成不利影响,进而影响这些行业的股价表现。

通胀预期的上升还可能导致企业成本上升。因为高通胀环境会推动原材料价格上涨、劳动力成本增加等,从而提高企业的生产成本。这将削弱企业的盈利能力,对股市构成负面影响。

强硬的鲍威尔:特朗普动不了我!

当地时间2月11日,美联储主席鲍威尔开启了为期两天的国会听证,他在参议院银行委员会的发言中表示美联储不急于降息,政策已做好应对风险和不确定性的准备,现无需急于调整政策。

美联储上月将基准利率维持在4.25%-4.5%的区间不变,其在去年最后三次利率会议上累计降息了100个基点。市场普遍认为,美联储本轮降息周期的第一阶段已经结束。

鲍威尔的表态与特朗普要求降息的立场形成鲜明对比,加剧了市场的波动性。投资者对未来货币政策的预期变得更为不确定,导致股市出现波动。

鲍威尔的发言还提到如果劳动力市场出现疲软或通胀下降速度超过预期,美联储可能会考虑降息。这一表态为未来货币政策的调整埋下了伏笔,投资者需要密切关注经济数据的变化以及政策导向的调整。这种不确定性增加了市场的波动性,可能导致股市在短期内出现震荡行情。

不断拉扯下的高波动

综合以上因素,短期内,美股将在政策预期、经济数据和市场情绪的拉扯中维持高波动状态。投资者对未来经济形势和货币政策的预期变得更为不确定,导致股市出现频繁波动。这种波动性增加可能导致投资者情绪不稳定,进一步加剧市场的震荡行情。

未来货币政策的调整预期将对美股市场产生重要影响。如果经济数据持续向好,通胀压力得到有效控制,美联储可能会考虑降息以刺激经济增长。这将有利于股市的上涨。然而,如果经济数据表现不佳或通胀压力持续高企,美联储可能会采取加息等紧缩货币政策以抑制通胀。这将对股市构成不利影响。因此,投资者需要密切关注经济数据的变化以及政策导向的调整,以便及时调整投资策略。