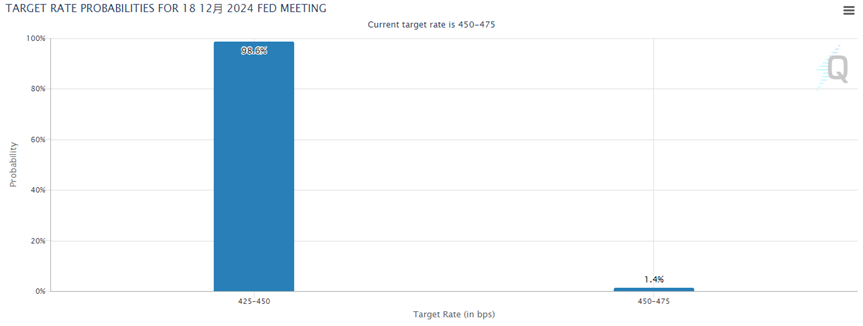

当地时间12月11日,纽约商品交易所COMEX黄金期货盘中大涨近1.5%,重新夺回2750美元关口,很多人对11月初美国大选结果揭晓,特朗普再度当选后黄金出现的跳水还记忆犹新,当天黄金从开盘的2752.6美元/盎司下跌至2677.8美元/盎司,单日跌幅达到3.1%。随后,金价继续下行,从10月底的历史高位2801.8美元/盎司跌至11月15日的2541.5美元/盎司,回调幅度达到10.24%。谁又能料到自11月下旬开始,黄金开始了一波快速反弹,逐渐收复各个点位关口,似乎要再度向历史记录发起“进攻”。

图1:COMEX黄金走势图

降息带来积极影响

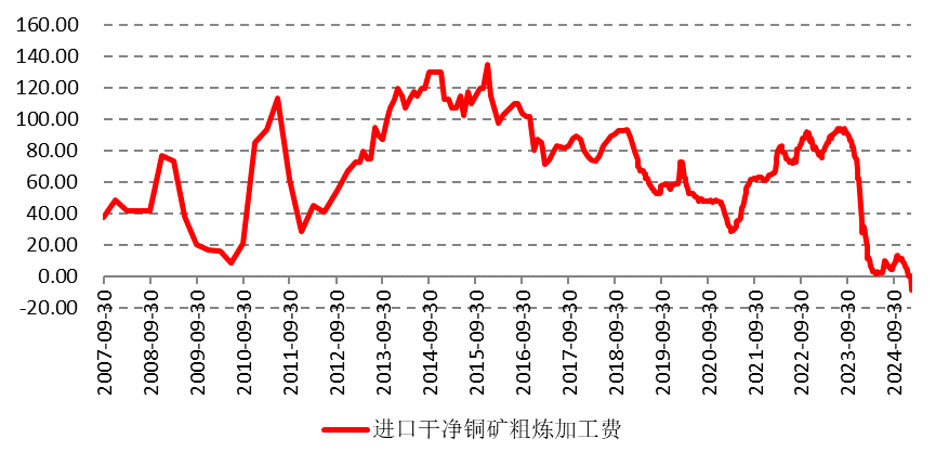

美国劳工统计局周三发布的数据显示,美国11月CPI环比增长0.3%,涨幅较10月扩大0.1个百分点,同比上涨2.7%。当天数据发布后,

芝加哥商品交易所的美联储观察工具显示:市场预计美联储下周会议上继续降息25个基点的可能性升至98.6%左右。

图2:12月降息一码机率居高不下(芝商所FedWatch工具)

美联储的货币政策对全球金融市场具有重要影响,尤其是对黄金和白银市场。当前市场普遍预期美联储可能会在12月采取降息措施,且在2025年将继续维持宽松的货币政策,这一预期对贵金属市场产生了积极的影响,使得金银价格获得了一定的支撑,尤其是在全球经济不确定性增加的背景下,贵金属作为避险资产的吸引力显著增强。

同时,美联储降息通常会导致美元走弱,这对以美元计价的黄金和白银价格产生积极影响。美元贬值使得黄金和白银对于使用其他货币的投资者来说变得更加便宜,从而增加了这些资产的吸引力。

多事之秋,避险需求支撑金价

2024年绝对算是一个多事之秋,上周韩国、法国国内政局发生动荡,叙利亚局势再度恶化,叠加俄乌冲突尚未缓和,地缘政治风险引发的避险需求仍将支撑金价。

地缘政治风险也可能引发市场对美元的不确定性,导致投资者对未来经济前景感到担忧。在这种情况下,黄金作为传统避险工具的作用会更加明显,其价格也会相应上涨。同时,地缘政治风险也可能导致投资者对美元的信心下降,从而进一步推动金银价格上涨。

2025年是否能开启“贵金属盛世”

2025年黄金主要驱动因素包括中央银行的需求、美联储或将继续延续降息策略,以及市场的避险情绪;不利因素在于黄金价格已处于历史高位,投资需求波动加大,零售需求下滑等等。

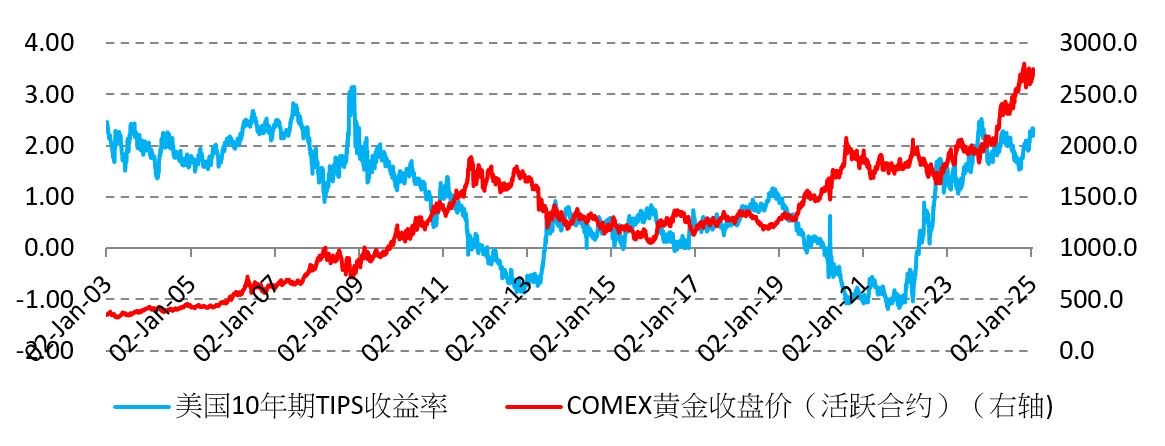

首先,美联储降息预期将继续为黄金价格提供支撑。在降息周期中,投资者更倾向于将资金投入到黄金市场以规避经济不确定性带来的风险。其次,地缘政治风险将继续存在,并可能对黄金价格产生积极影响。国际冲突、政治动荡等事件可能导致投资者对未来经济前景感到担忧,从而将资金投入到黄金等避险资产中。

此外,美国经济数据的变化也将对黄金价格产生影响。若经济数据表现不佳,市场对美国经济的信心受挫,投资者将更倾向于投资于黄金等避险资产。然而,若经济数据表现强劲,这可能会增强美元的吸引力,对黄金价格形成压力。

与黄金相比,白银价格通常具有更高的波动性。在2025年,白银价格也将受到多重因素的影响。

首先,美联储降息预期将继续为白银价格提供支撑。与黄金一样,投资者在降息周期中更倾向于将资金投入到白银市场以规避经济不确定性带来的风险。其次,地缘政治风险将继续对白银价格产生影响。国际冲突、政治动荡等事件可能导致投资者对未来经济前景感到担忧,从而增加对白银等贵金属的需求。

此外,白银的工业需求也将对价格产生影响。随着全球经济的复苏和绿色能源技术的普及,白银在太阳能电池板、电动汽车等领域的需求将不断增加。这将为白银价格提供额外的支撑。

然而,需要注意的是,白银价格也受到美国经济数据和美联储政策变化的影响。若经济数据表现强劲或美联储开始收紧货币政策,这将对白银价格形成压力。

综上所述,2025年国际黄金和白银价格走势将受到多重因素的影响。美联储降息预期、地缘政治风险、美国经济数据和美联储政策的潜在变化等因素将继续对金银价格产生深远影响。在展望未来时,我们可以看到金银价格将继续呈现上涨趋势,但波动性将增加。投资者在投资过程中需要密切关注市场动态和政策变化,制定合理的投资策略以应对市场波动带来的风险。