11月份以来,玉米市场宏观事件扰动不断,既有特朗普当选美国总统之后的中美贸易忧虑,还有乌克兰冲突所带来的谷物贸易忧虑。CBOT玉米期价和国内玉米期价在宏观面与供需面共同影响下,呈现先抑后扬的走势。

从宏观面影响来看,中美贸易忧虑以及乌克兰冲突尚未对谷物市场贸易以及美玉米贸易形成实际影响,因此,目前影响偏情绪面。

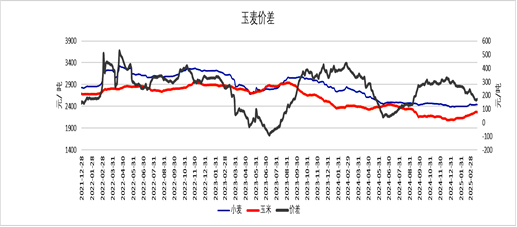

从供需面来看,CBOT玉米期价受到小麦端的外溢影响,表现出了一定的下跌走势,但是,上周受到技术性买盘和出口略好的影响,转为回升走势。国内玉米期价在基层农户集中售粮与下游备货不积极的季节性压力下,同样表现出明显的下跌走势,上周跌势尤为明显。不过,在期价急跌之后,利空情绪有明显的释放,同时,受中储粮增储消息影响,期价小幅反弹。

短期来看,阶段性宽松预期仍然构成国内外玉米期价的主要压力,不过宏观面的扰动也需持续跟踪,不排除期价受阶段性影响而上升的可能,尤其是外盘,整体期价预期延续承压态势下的反复波动。

中美贸易忧虑制约美玉米出口预期

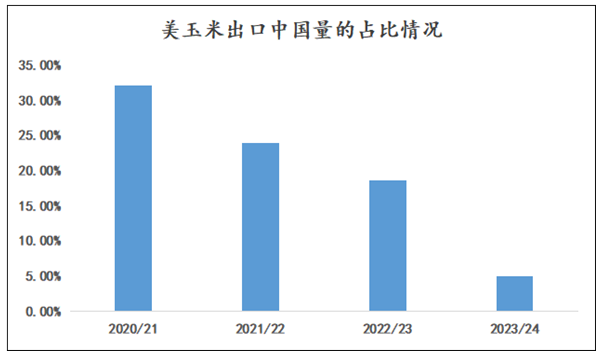

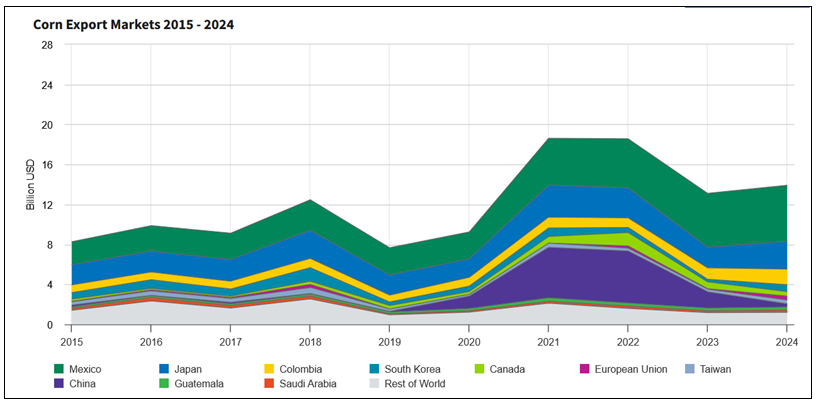

特朗普当选美国总统之后,市场忧虑主要在于中美贸易关系的变化,对于这个忧虑主要来自于两点:一是其首任期间就实施过比较激烈的贸易政策,二是其竞选总统也提到了一些相关政策考量。中美贸易关系变化对于全球玉米市场的影响,主要聚焦于对美玉米出口的制约。

本年度我国玉米市场本身就处于相对充裕的预期之中,我国的玉米进口量呈现下滑预期。中美贸易关系一旦发生变化,可能会促使中国转向其他买家,比如巴西等国。同时,巴西的玉米供应也比较充裕,将会削弱美玉米的出口竞争力,进而制约外盘价格。

数据来源:USDA,方正中期期货研究院整理

乌克兰冲突增加谷物贸易担忧

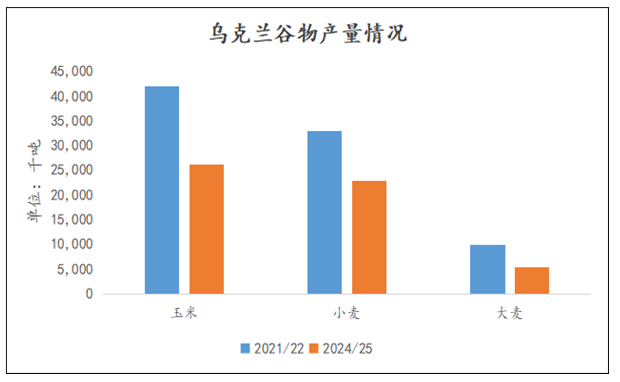

11月下旬,俄乌冲突出现新的变化,表现出再度升级的态势,市场对于谷物贸易的忧虑再度上升。俄乌冲突发生以来,对乌克兰农产品市场产生了一定的影响,其谷物产量规模有一定幅度的收缩。

USDA数据显示,2024/2025年度乌克兰小麦产量预估为2290万吨,相比2021/2022年度的3000万吨下降710万吨;2024/2025年度乌克兰玉米产量预估为2620万吨,相比2021/2022年度的4213万吨下降1593万吨。

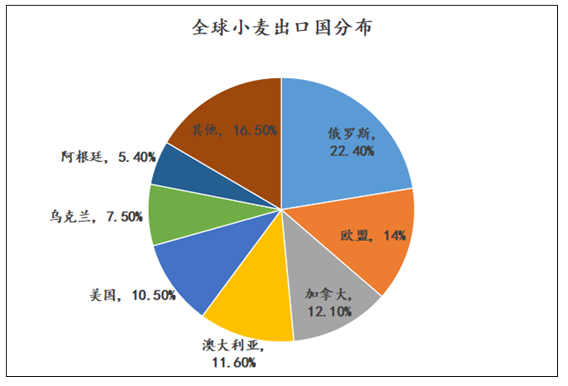

虽然乌克兰在全球谷物贸易国中排名有所下降,但其依然对全球谷物贸易有着重要的影响,尤其是小麦,2024/2025年度,其小麦出口量在全球小麦出口量中的占比约为7.5%。俄乌冲突增加了其谷物贸易中断的担忧,进而对全球小麦以及玉米等价格形成情绪支撑。

数据来源:USDA,方正中期期货研究院整理

数据来源:USDA,方正中期期货研究院整理

玉米市场季节性压力逐步消化中

当前,无论是全球玉米市场,还是国内玉米市场,均处于集中供应阶段。也就是说,玉米供应端相对充裕,市场是一个相对承压的阶段,承压程度则需要关注上游粮源释放节奏与下游消费预期影响下的采购节奏。

从全球玉米市场来看,北半球玉米收获基本结束,集中供应压力处于逐步释放中。近期,美玉米出口数据略有好转支撑市场。不过,特朗普政策端对于美玉米出口以及燃料乙醇消费均有收敛预期,削弱其对市场的支撑力度。

从国内玉米市场来看,基层农户售粮节奏平稳推进。钢联农产品数据显示,截至12月5日当周,全国主产区基层农户售粮进度为31%,与去年持平,供应压力仍然在稳步释放中。从需求端来看,中储粮增储消息对市场构成明显支撑。

总体来看,外盘玉米以及国内玉米价格主要依然以供需面为主导,季节性压力逐步消化,消费存在边际好转预期,整体期价面临支撑。不过,中美贸易忧虑以及俄乌冲突,放大了宏观面对于外盘玉米价格以及国内玉米价格的扰动周期以及幅度,可能会加剧阶段性情绪扰动。