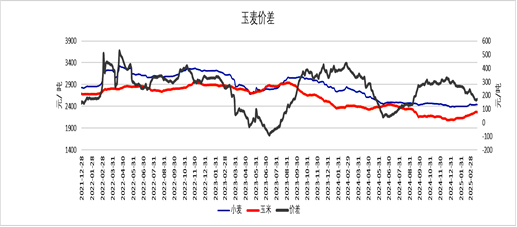

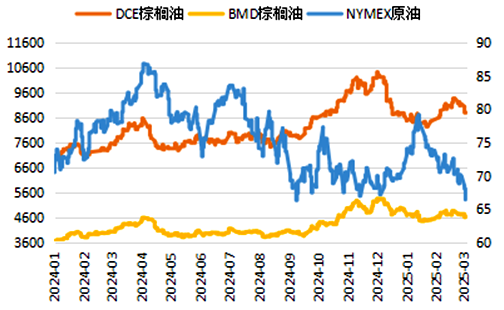

从2024年5月底到9月初,国内棕榈油主力主要在7400~8000元/吨之间震荡,马来西亚棕榈油仍在增产周期,由于出口较好,库存仅小幅增加。而印尼棕榈油在5月之前每月产量还保持正增速,只是累计产量增速放缓,印尼逐渐累库,然而库存一直处于历年平均水平附近,产区没有较大的供需矛盾。8月份,印尼先后表示,2025年要实施B40和B50柴油政策,棕榈油盘面在8月中旬见底后再度大幅反弹。9月初,印尼官方表示,B50生物柴油政策因为补贴等问题,不再强制于2025年实施,棕榈油盘面回调。

由于印尼棕榈油协会的供需报告时效性低于马来西亚,8月底才公布6月报告。从6月开始,印尼棕榈油产量环比和同比均出现大幅下降,累计产量由增转减,出现减产。一些机构甚至预估,今年减产200万吨以上,库存反季节性下降,数量偏低。印尼官方多次重申执行B40生物柴油政策,明年生物柴油将会完成1600万千升,也会多消耗棕榈油,市场认为明年上半年库存将会比较紧张。

9月份马来西亚棕榈油产量不增反减,8月份反而是全年的产量高点,提前结束了增产周期。而印度在排灯节前大量采购棕榈油,9月至10月开始出口持续好转,9月开始马来西亚持续去库存。10月之后产地进入减产周期,通常也会进入去库存周期,无论马来西亚还是印尼,供需逐渐收紧,国内棕榈油主力最高触及10344元/吨。

然而,美国当选总统特朗普倾向于回归发展传统化石能源,从而潜在利空植物油的工业消费。另外,由于棕榈油和美原油走势“劈叉”,印尼政府将会加大生物柴油生产补贴,在印尼出口下降的背景下,补贴生物柴油的出口附加税收入减少,市场也担心印尼是否能如期执行,甚至也有传闻表示会推迟。而国内宣布取消UCO(废弃油脂)的出口退税,市场觉察到国内油脂的需求也会受到影响。接连出现的利空之下,棕榈油主力高位回落。

图1:DCE棕榈油和NYMX原油主力收盘价(元/吨,美元/桶)

数据来源:Wind,紫金天风期货研究所

印尼B40是否能执行?

2023年底,印尼BPDPKS(棕榈油种植园基金管理机构)还有375970亿印尼盾,折合23亿多美元。按照当前生物柴油生产增速,今年可能最终完成1420万千升,大概需要补贴22亿美元。基金除了补贴生物柴油以外,还有1.42亿美元左右的其他费用(棕榈油研究、翻新种植、推广宣传等)。预估今年印尼棕榈油出口量将下降至3088万吨,出口附加税收入20亿美元,这样,2023年底还剩下20.3亿美元。

上一轮厄尔尼诺带来的干旱影响消退,今年印尼降雨情况好于去年,预估2025年印尼棕榈油增产200万吨左右。如果2025年初开始执行B40生物柴油政策,全年将完成1600万千升,棕榈油消耗量大于产量增量,出口将会下降至2900万吨。

如果按照现在72美元/吨的出口附加税,2025年将收入20.9亿美元。如果维持目前生产一吨生物柴油需要补贴282美元/吨,2025年将需要补贴39.2亿美元,年底期末余额为-0.61亿美元,年底基金要亏空。

如果按照印尼官方预估的出口2700万吨,基金亏空时间将会更早。因此站在补贴的角度,印尼在明年上半年执行B40生物柴油政策的可能性较大,持续到年底的可能性较小。

图2:印尼柴油、生物柴油价格及差额(美元/吨)

未来棕榈油将如何运行?

目前市场大多预估,2025年马来西亚棕榈油产量持平或略降,毕竟今年产量表现较好,更多是劳动力恢复带来的红利。然而,马来西亚树龄等问题下,2025年劳动力恢复带来边际增量就会很小了。无论是马来西亚还是印尼,2025年期初库存较低,导致6月之前二者的库存均低于2024年同期,下半年库存有时会高些。

据不完全统计,国内11月份船期采购18船,12月份采购9船,因为之前进口倒挂增多,12月份洗船较多,而2025年上半年采购也仅为15船,多数集中在5月船期。当前,华南一级大豆油与24度棕榈油的价差在-1150元/吨,棕榈油需求仅剩下刚需。在货权集中的背景下,华南地区现货基差对2501升水不到100元/吨,国内维持紧平衡状态。

因此,到2025年上半年,马来西亚和印尼棕榈油供需收紧的趋势不变,国内棕榈油在油脂中仍然相对抗跌,9300元/吨附近或许是强支撑。只是在原油弱势之下,将会限制棕榈油的涨幅,与食用端消费相比,之前为棕榈油带来更多溢价的生物柴油消费将会受到影响,未来国内棕榈油行情更多将呈宽幅震荡。

图3:马来西亚和印尼棕榈油总库存(万吨)