美国农业部10月供需报告将于美东时间2024年10月11日晚间(北京时间12日凌晨)公布,该报告重点需要关注2024/2025年度美国大豆单产预估以及南美大豆产量的调整。在新的USDA报告中,美国及南美大豆产量如何调整,对CBOT大豆有何影响,四季度国内豆粕市场供需状况如何?

10月供需报告中,美豆产量有望上调

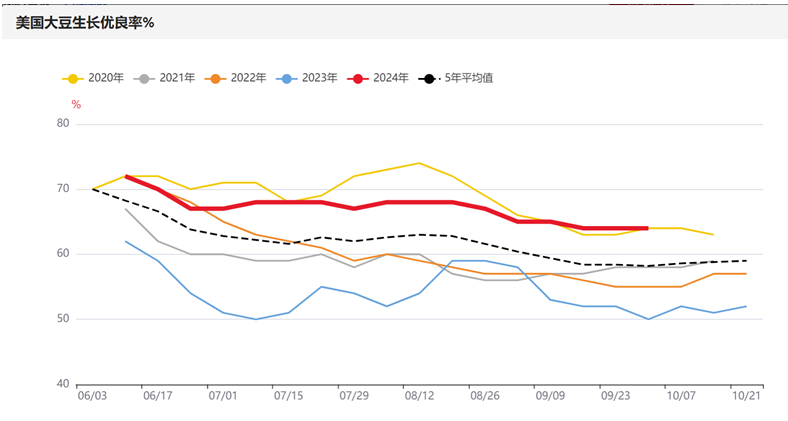

2024/2025年度美国大豆在播种期和关键生长期处于厄尔尼诺向拉尼娜的转换期,在转换期时,美豆主产区一般会风调雨顺,今年也不例外,美国新季大豆优良率远高于往年均值水平。美国农业部(USDA)数据显示,截至9月29日,美豆优良率为64%,高于去年同期的50%,也高于近5年均值的58%。

从作物优良率角度来看,2024年美国大豆生长状况与2016年、2018年、2020年比较相似,在这三个年份7月至10月的USDA供需报告中,一般会有超过2蒲式耳/英亩的明显上调单产的情况出现,而今年8月USDA报告仅上调了1.2蒲式耳/英亩的单产。

数据来源:USDA、方正中期期货研究院

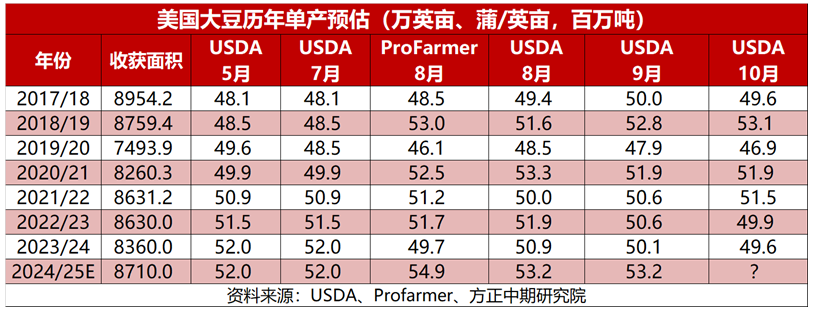

此外,在8月至9月美豆优良率持续维持高位的背景下,9月USDA供需报告中,新季美豆单产仍然维持53.2蒲式耳/英亩,笔者认为该单产数据有一些保守,10月供需报告有可能小幅上调新季美豆单产至53.5~54蒲式耳/英亩。此前商品经纪公司StoneX将美国2024年大豆单产预估上调至53.5蒲式耳/英亩,将美国大豆产量预估上调至46.13亿蒲式耳。

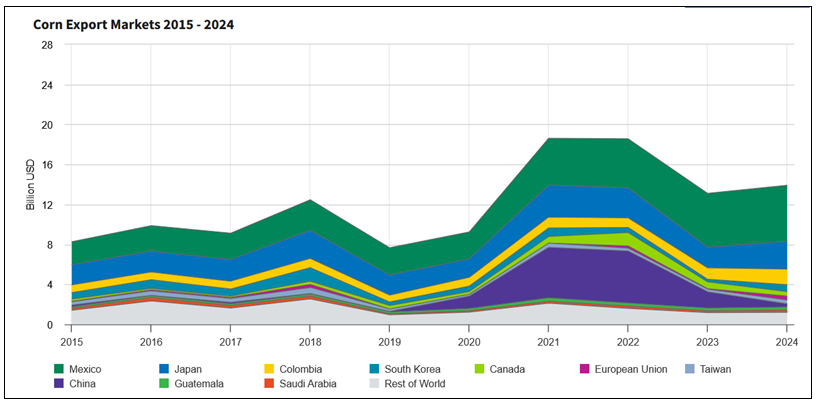

从库存数据来看,USDA季末库存报告数据显示,截至2024年9月1日,美国旧作大豆库存总量为3.42亿蒲式耳,季末库存数据不及市场预期,但同比依旧增加29.46%。其中,农场库存量为1.11亿蒲式耳,同比增加54.44%;非农场库存量为2.31亿蒲式耳,同比增加20.1%。预计10月USDA供需报告或小幅上调新季美豆期初库存,同时上调新季美豆期末库存。10月USDA供需报告中对于美国大豆的调整,预计对CBOT

大豆期货价格影响偏空。

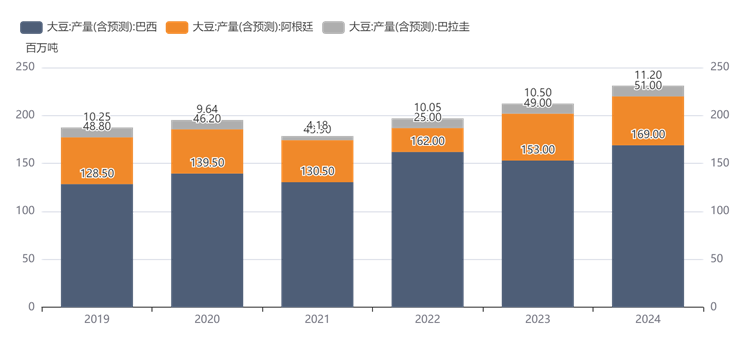

巴西及阿根廷大豆产量或有可能下调

美国国家海洋和大气管理局(NOAA)报告显示,拉尼娜现象有71%的概率在2024年9月至11月出现,并持续到2025年1月至3月。一般情况下,出现拉尼娜会使得南美大豆主产区域出现干旱少雨的情况,不利于南美诸国大豆作物的生长。

巴西咨询机构Safras&Mercado在9月27日表示,2024/2025年度巴西大豆种植面积达到预期面积的1.9%,这意味着干燥天气导致巴西大豆播种开端缓慢。天气预报数据显示,10月第二周巴西将会出现大量降雨,如果预期兑现,那么将会极大地改善种植条件,也会弥补延迟播种导致的巴西大豆减产。而从当前的天气预报观测,10月第三周南美大豆主产区域将会再度干旱,届时可能再度引发市场对南美大豆产量的担忧。

数据来源:USDA、方正中期期货研究院

由于9月份的干旱导致巴西大豆播种迟缓,笔者认为10月USDA供需报告有可能下调巴西大豆产量至1.65亿~1.67亿吨。10月USDA供需报告中对于南美大豆的调整,预计对CBOT大豆期货价格影响偏多。

预计10月报告对CBOT大豆影响偏中性

笔者预计10月USDA供需报告或小幅上调新季美豆期初库存,同时上调新季美豆期末库存、下调巴西新季大豆产量,报告多空交织,预计对CBOT大豆的影响偏中性。总体而言,2024/2025年度美豆生长状况良好,美豆丰产大概率兑现。

南美大豆由于面积增加,USDA报告对南美大豆丰产的预期相对较足,美国及南美新季大豆丰产的利空交易得相对较为充分,而南美大豆受干旱影响而播种缓慢,供应端利空或出尽,利多逐步显现。

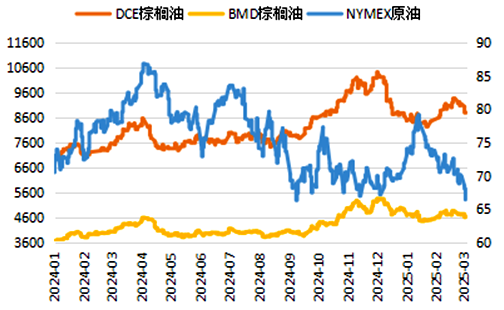

国际市场生物柴油需求旺盛,巴西、阿根廷及美国均不同程度上调其国内大豆压榨利润。2024年四季度CBOT大豆期货价格重心预计上移至1050~1150美分/蒲式耳。全球库销比回升的背景下,笔者并不认为CBOT大豆会连续拉涨,更多以重心上移后的区间震荡为主。

四季度国内豆粕市场供需或逐步收紧

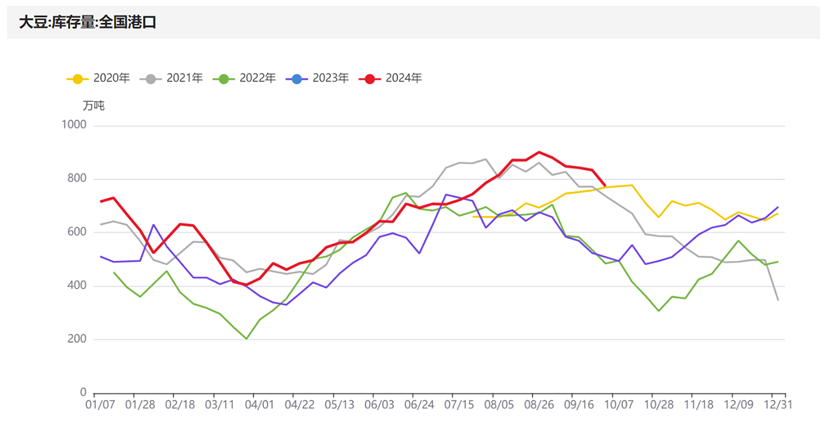

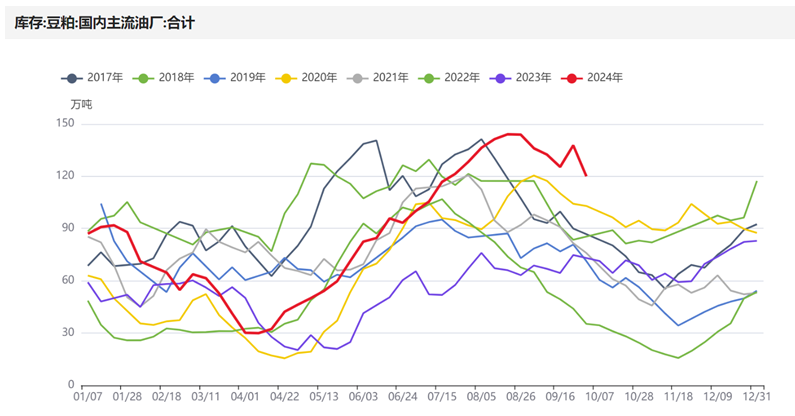

国内市场,由于二、三季度我国进口大豆到港量同比增加,而需求同比下滑,此消彼长的情况下,国内大豆及豆粕库存均处于历史同期较高位置。

数据来源:同花顺ifind,方正中期期货研究院

由于美豆升贴水报价较高,并且今年9月份之前国内油粕价格持续下跌,使得我国油厂远期大豆榨利偏低。因此,二、三季度油厂对四季度大豆买船较为消极,当前进度较往年慢约10个百分点,后续大豆进口到港量大概率递减。

从需求端来看,受养殖利润恢复的影响,我国生猪产能仍在逐步增加,从能繁母猪存量、仔猪销量及期货远期价格发现等多角度,可认为后续生猪存量依旧呈趋势性增加。从鸡苗销量数据也可认为四季度蛋鸡存栏量逐步增加。

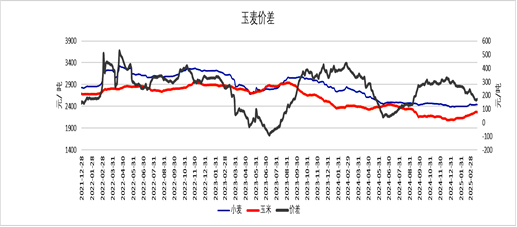

此外,小麦在饲料中的比例正在逐步下滑(小麦比玉米高约4~7个蛋白)、豆菜粕价差缩窄,替代品对豆粕的挤占作用也在减弱,豆粕的饲用需求预计在四季度仍有一定的韧性。

数据来源:同花顺ifind,方正中期期货研究院

综合来看,在四季度大豆供应递减而需求坚挺的情况下,豆粕供需或逐步收紧,有望迎来涨价去库存,中美、中加贸易关系存有变数,也在一定程度上支撑豆粕价格,豆粕价格重心在四季度有可能上移至3200~3400元/吨。豆粕市场的风险点在于沿海大豆及豆粕库存偏高,阶段性供过于求的格局持续,国际市场油籽同样处于供过于求的局面,这些利空因素或限制豆粕价格的涨幅。