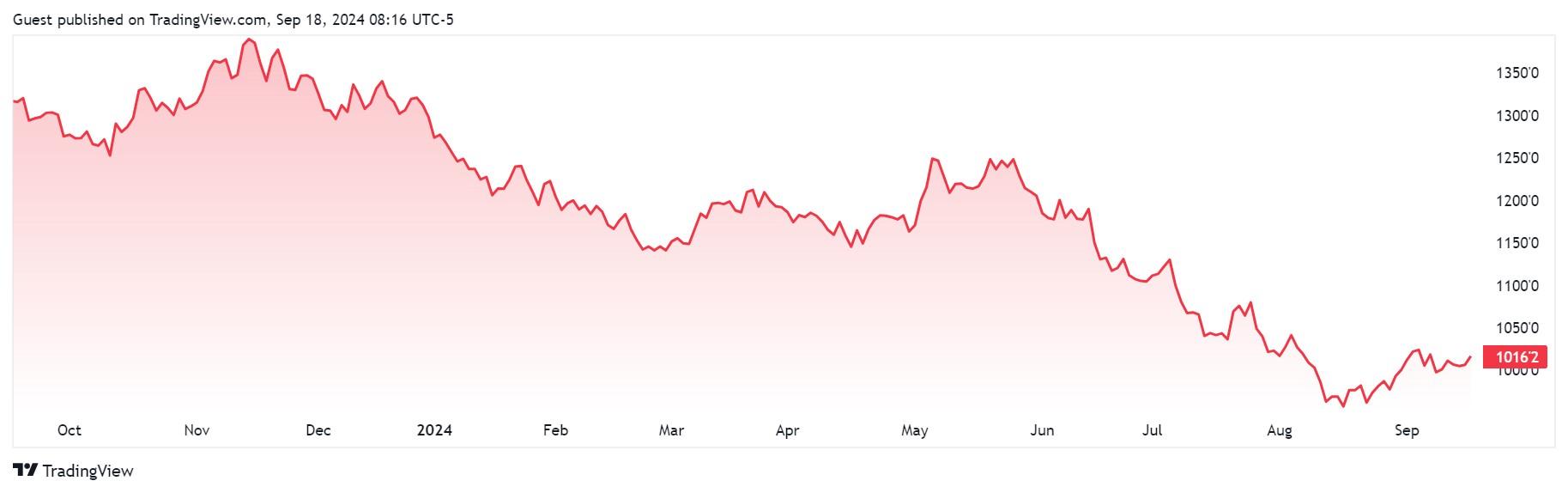

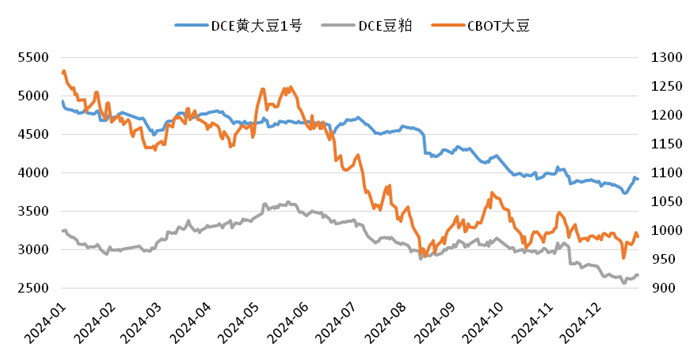

美国农业部9月供需报告平淡,美豆期价延续震荡。近期支撑美豆期价反弹的因素有短期中国采购需求持续增加,巴西天气持续干旱导致巴西大豆种植延后,以及市场对四季度拉尼娜气候到来的预期;抑制价格上涨的因素有美豆产量创历史新高,中国中期需求不容乐观。

预计在南美天气进一步明朗前,大豆市场暂时没有大的涨跌动能,期价或以区间震荡运行为主。如果后期南美天气恢复正常,在中国需求疲软的背景下,全球大豆市场的巨量供应压力将会使得大豆期价“更下一层楼”。

近期国内天气有利于大豆生长,机构对2024年中国国内大豆产量预估在2000万吨以上,国产大豆依然明显供大于求,后期东北新豆上市后,价格依然面临较大的下行压力。

北美大豆丰产已定南美天气成为焦点

美国农业部9月份供需报告再度确认美国及全球大豆供需维持宽松格局,9月美豆供需报告数据显示,2024/2025年度美国大豆单产由3.58吨/公顷微幅下调至3.57吨/公顷,收获面积维持3491.3万公顷不变,产量由1.249亿吨微幅下调至1.2481亿吨,调降了9万吨,仍然是历史新高水平;压榨和出口数据未作任何调整,最终结转库存由1524.6万吨下调至1496.5万吨,9月份供需报告数据调整偏中性,因此对市场价格的影响不大。

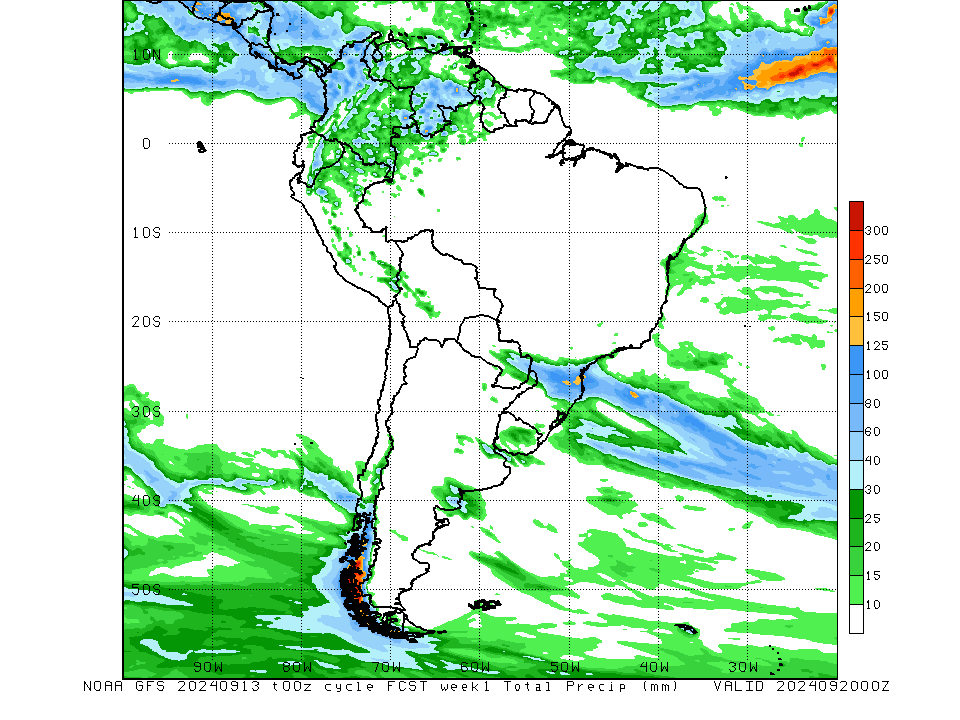

图1:2024年9月13日至20日南美降水预报

数据来源:NOAA

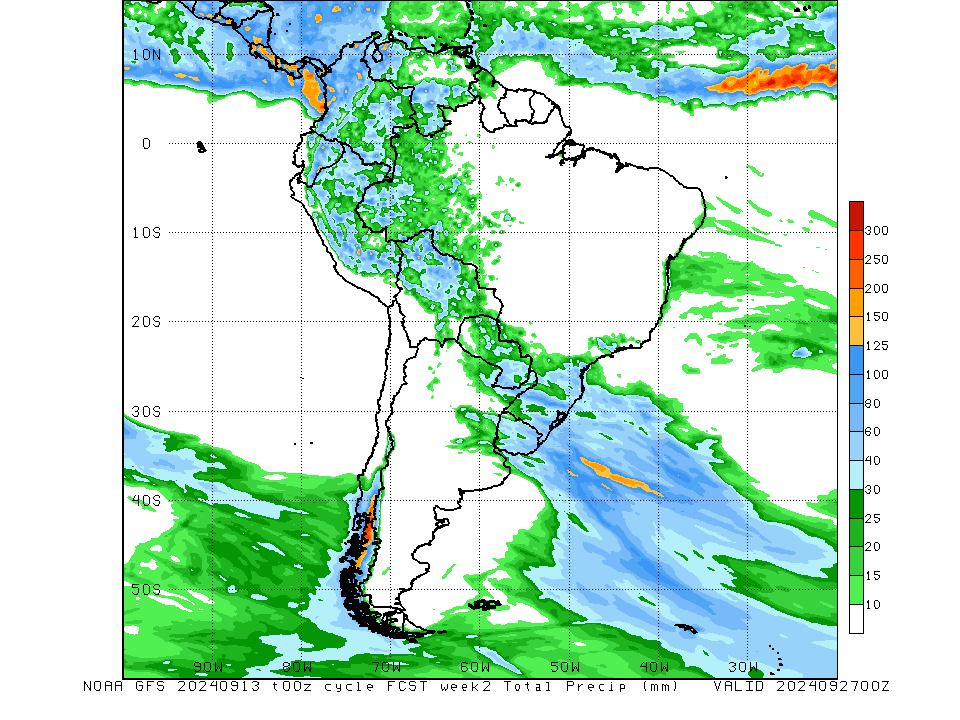

图2:2024年9月21日至27日南美降水预报

数据来源:NOAA

从当前市场关注的焦点来看,市场对北美大豆增产已经无异议。北美收获季收获压力下,农户的抛售与基金空头减持对冲,短期期价以区间震荡为主,决定中期价格走势的关键在于即将到来的南美大豆种植季。

图3:CBOT大豆期货走势

从巴西大豆产区当前的土壤墒情和未来降水预报来看,巴西旱情在未来一周内难以改善,未来第二周降雨带将会逐步来到巴西大豆产区,届时旱情可能会得到有效缓解,巴西大豆播种才能顺利开展,但部分9月播种的早播大豆种植时间晚于往年已成定局。

拉尼娜概率或上升后期天气担忧加剧

美国国家海洋和大气管理局9月12日最新报告显示,全球中性天气在8月持续,预计拉尼娜有望在9月至11月期间出现,出现的概率为71%,较上次预报概率增加5%,拉尼娜将持续到2025年1月至3月。

同时,天气模型显示,拉尼娜即使出现,也可能是较弱的拉尼娜。这意味着,天气可能不会造成太大的破坏性影响,但拉尼娜出现的概率增加,叠加巴西当前的旱情,加剧了市场对后期天气的担忧,也令期价的天气升水增加。

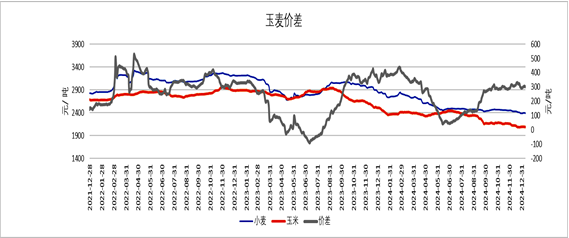

行业处于下行周期大豆需求不宜高估

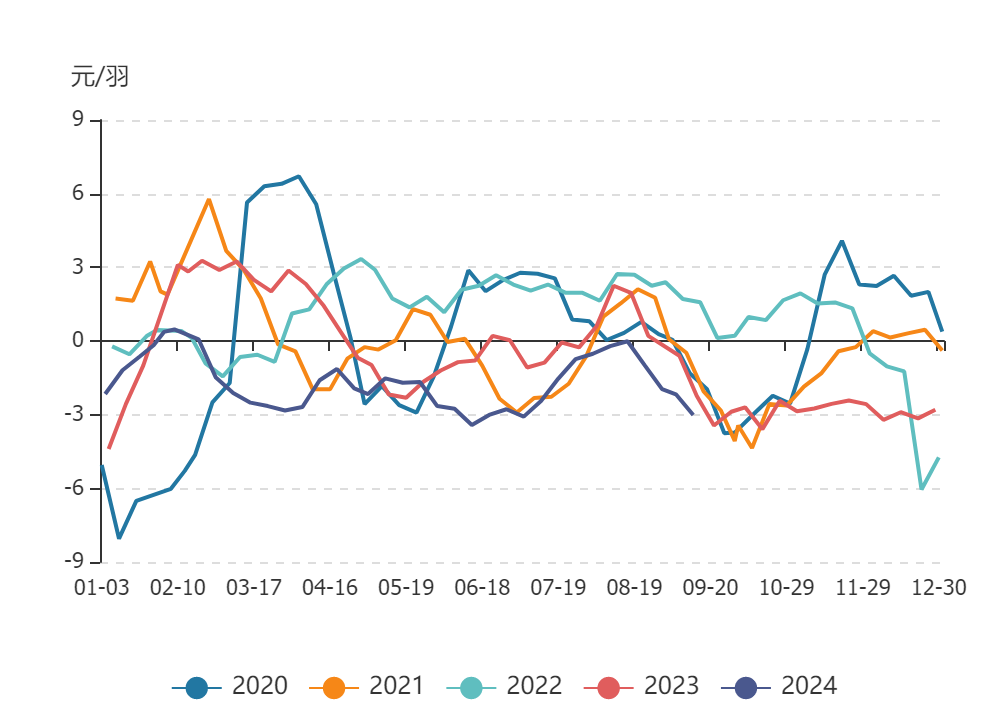

从行业数据来看,2024年我国饲料养殖行业也处于产能下降周期。分品种来看,2024年国内毛鸡养殖利润持续处于负值区间,仅在2月出现过短暂的正利润。

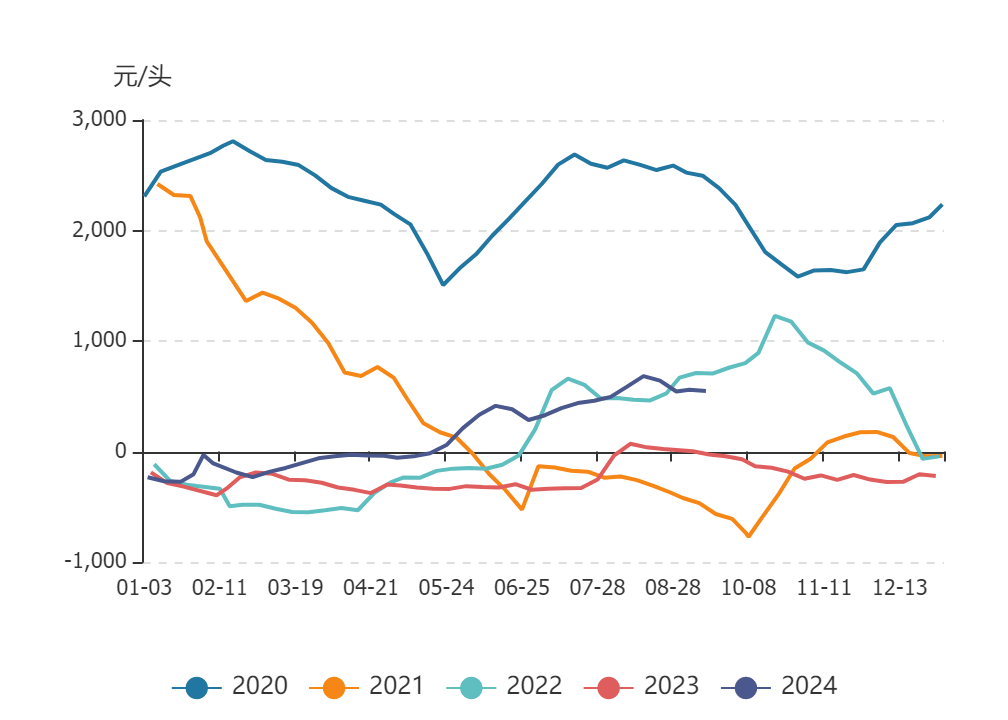

图4:2020年至2024年我国毛鸡养殖利润

数据来源:WIND

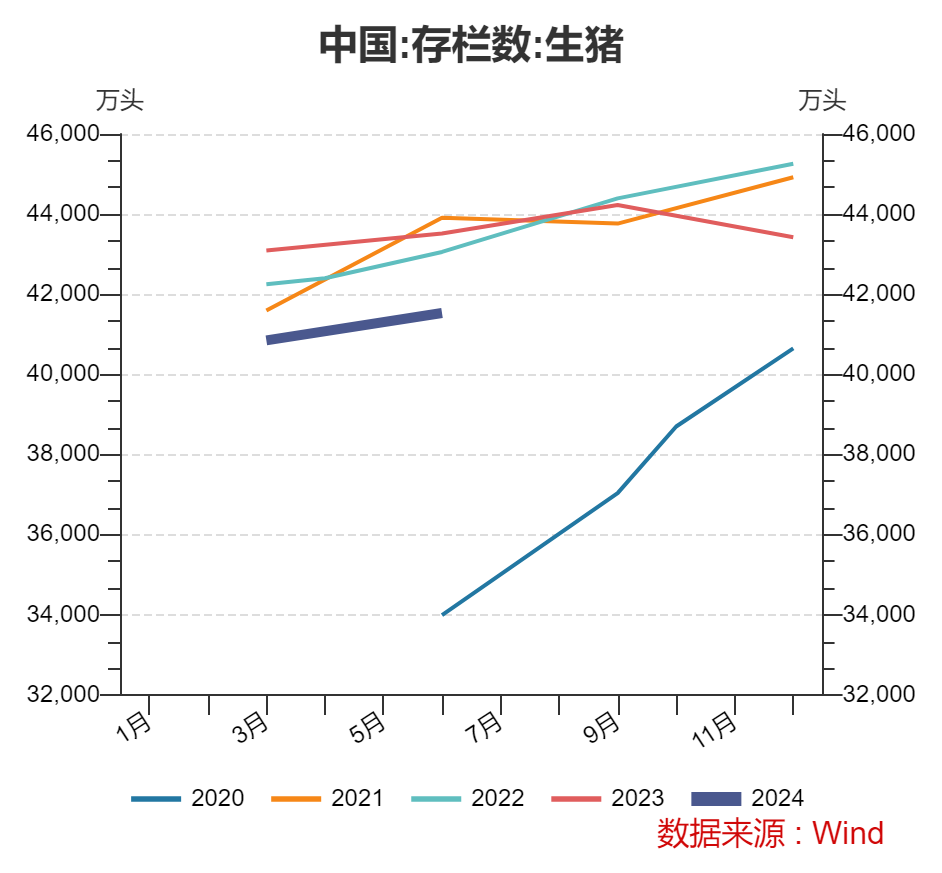

2024年5月中旬至今,生猪自繁自养重回正利润区间,但前期经历了2024年前5个月亏损,2023年全年亏损,2021年下半年至2022年上半年持续亏损(仅2022年下半年盈利)的长周期,行业元气大伤。

图5:2020年至2024年我国生猪自繁自养利润

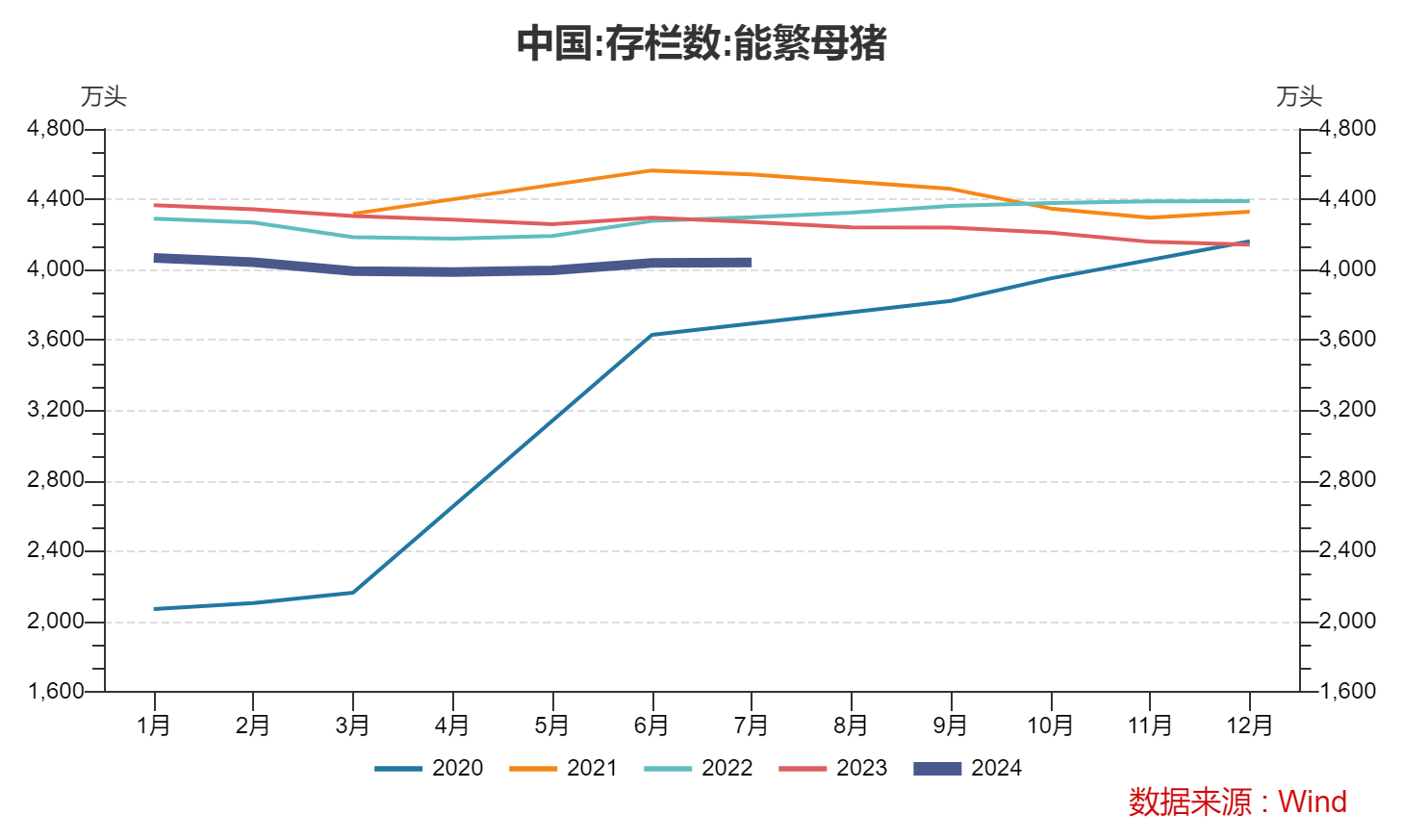

2024年国内生猪存栏和能繁母猪存栏均处于5年来同期次低水平,仅高于2020年后非洲猪瘟疫情时期的存栏量。从下游行业数据来看,市场不应对我国大豆需求抱过高的期望。

图6:2020年至2024年我国生猪存栏

图7:2020年至2024年我国能繁母猪存栏

国产大豆丰产在即价格走势预期偏弱

2024年东北地区大豆种植面积继续扩张,华北黄淮地区大豆种植面积缩减,全国大豆面积小幅缩减,尽管国产大豆生长期先后经历干旱和洪涝灾害,但整体受灾面积有限,生长期后期天气理想,大豆生长情况得以恢复。

农业农村部市场预警专家委员会9月最新供需形势分析报告认为,近期东北主要产区土壤墒情适宜,大豆已经陆续进入鼓粒期,今年国产大豆有望获得丰收,报告维持对2024年国产大豆产量2054万吨的预估,较上年减少30万吨。

由于国产大豆主要用于食用消费,而报告预估我国大豆年食用需求仅为1500万~1600万吨。综合来看,今年国产大豆仍然明显产大于需,在东北新豆上市后,国产大豆价格仍将承受较大的下行压力。