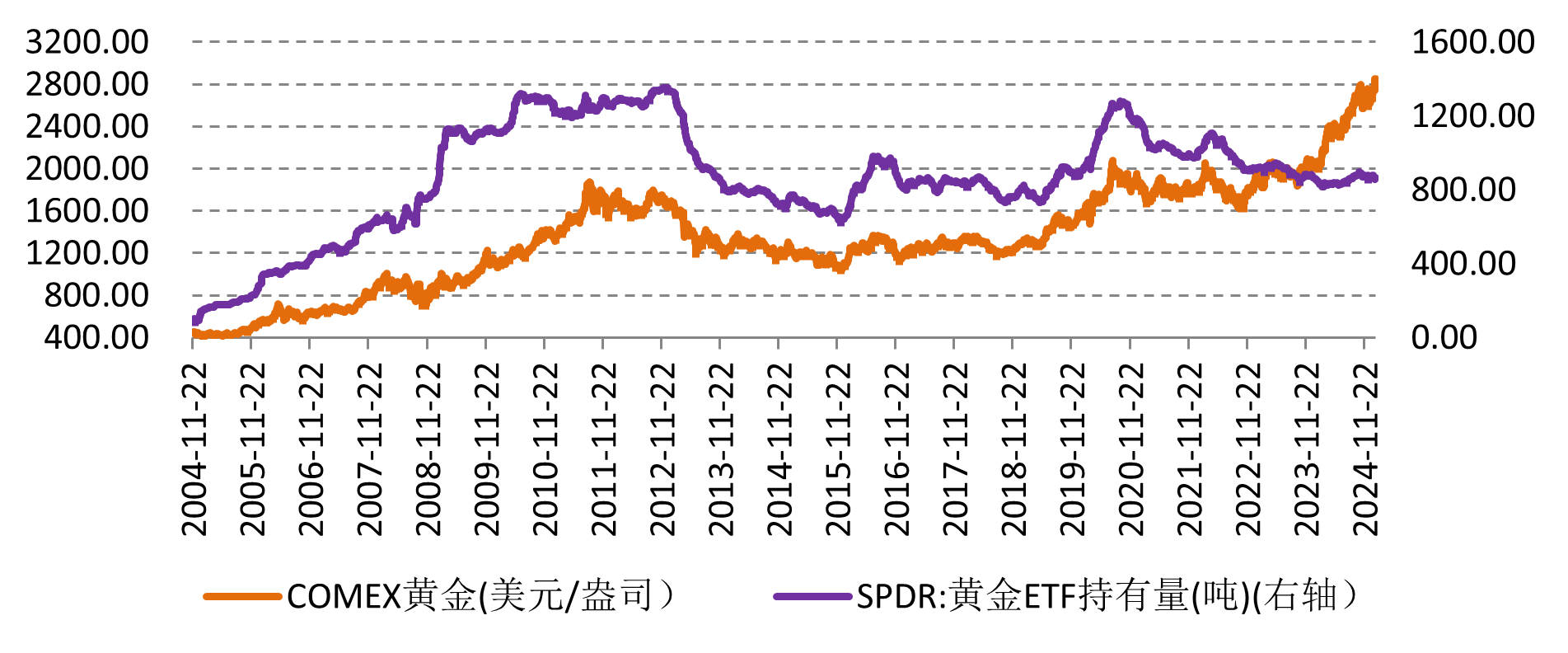

2024年以来,黄金价格屡创新高,累计涨幅超15%。聚焦于7月,上周五美联储降息预期提升有效提振金价,COMEX黄金期货合约价格一度涨超2401美元/盎司,攀升至近一个月新高。然而,本周一市场情绪略有回调,金价也有所下滑。

当前市场上多重因素相互交织,共同影响着金价的走势,包括但不限于地缘政治、各国央行购金行为、美联储货币政策变动等。近期金价虽有所波动,但多个行业人士表示,黄金价格有望维持震荡向上的趋势。

美联储态度突变,9月降息呼声高涨

本周,美联储主席鲍威尔的国会证词成为了全球投资者关注的焦点。在鲍威尔接连两日发表偏“鸽”言论后,市场猜测美联储或离降息不远了。

美东时间7月9日,鲍威尔在参议院作半年度货币政策证词时表示,美联储坚定致力于2%的通胀目标,已取得了“相当大的进展”,等待更多良好数据提振信心。同时,其还称,劳动力市场似乎已经完全恢复平衡,失业率仍处历史低位,若出现意外疲软将做出回应。

美东时间周三,鲍威尔再访国会山,如期出席了美国众议院半年度货币政策报告听证会。与前一日相同,鲍威尔再度提及劳动力市场降温问题。

尽管鲍威尔在证词中并未明确透露有关货币政策调整的细节,但市场押注美联储将在9月降息的呼声愈发高涨。有着“新美联储通讯社”之称的Nick Timiraos撰文称,美联储主席鲍威尔表示劳动力市场进一步降温可能是不可取的,这一微妙但重要的转变使美联储离降息更近了一步。

事实上,随着美国6月ISM制造业PMI数据和6月非农就业数据的走弱,通胀降温一定程度上为美联储在9月降息提供了支撑。市场降息预期增强下,以国际黄金为代表的贵金属价格也是节节攀升。

在对美联储降息时点的预测方面,花旗显得较为激进。其认为,美联储将在9月首次降息,随后还会再连续降息7次,累计降息200个基点。这将使基准利率从目前的5.25%-5.5%降至3.25%-3.5%。

值得一提的是,美联储降息或加息与否,仍主要取决于经济数据的表现。美国近日公布的超预期的5月消费者信贷增长规模,反映出信用卡余额激增,并被视为经济活动增强的迹象。不过,市场还需等待周四晚间美国6月CPI以及周五密歇根大学消费者信心指数等数据的发布,来全面评估经济走势。

美国大选渐行渐近,金价或再攀新高

就国际金价走势而言,除主要受美联储货币政策预期变动影响外,美国大选的临近为金价的波动增添了更多的不确定性。

近日,已有多家研究机构发布研报,对贵金属市场持乐观态度。银河期货研究团队认为,随着近十年来美国内部民主党和共和党间的对立日益加剧,下半年美国两党间的政治博弈带来的市场风险进一步增加,贵金属作为传统避险资产之一,有望在高度不确定的市场环境下再度彰显其价值。

高盛的策略分析师团队则指出,即将于11月举行的美国大选或对通胀形势产生影响,而黄金被视为应对这类不确定性的一剂良方。

美国大选结果虽对金价的直接影响有限,但选举过程的不确定性和市场避险情绪的升温,均会使金银价格在短期内上涨。

历史数据显示,2016年特朗普与希拉里·克林顿竞选期间,金价在大选前上涨,特朗普获胜后金价大幅下跌,随后又逐步回升。2020年大选期间金价同样大起大落。

与此同时,考虑到大选期间,美国政府仍会不断提高资本开支以保持经济高增长,而历史经验表明,黄金价格与美国财政赤字之间存在良好的同步性,预计后市金价仍存上涨空间。

央行连续两月停止购金,贵金属后市怎么走?

黄金作为避险资产和储备货币的重要组成部分,一直受到各国央行的青睐。然而在金价持续高位运转的背景下,市场供需格局正悄然发生转变,央行对于黄金的购买决策变得愈发谨慎。

7月7日,国家外汇管理局更新后的官方储备资产显示,2024年6月,中国官方黄金储备为7280万盎司,与5月持平。拉长时间来看,我国央行黄金储备在连续18个月增加后,最近已连续两个月“按兵不动”。

不过,中国央行暂停黄金购买多被认为是临时性举措。有专家指出,暂停增持黄金的背后,是当前黄金价格处于历史高位,央行适当调整增持节奏,有助于控制成本。从持续优化国际储备结构,稳慎推进人民币国际化等角度出发,后期央行增持黄金还是大方向。

中国央行虽暂停购金,但增持黄金仍是众多国家央行秉持的主要策略。据世界黄金协会发布的《2024年央行黄金储备调查》,在接受调查的70家全球央行中,81%的受访央行表示全球央行的黄金持有量将在未来12个月有所增加,这一比例达到2019年该项调查开展以来的最高水平。

长期来看,驱动黄金价格上涨的因素较为充足,黄金价格仍处于较大的上行周期中。