2024年上半年,美股走势有所分化,整体保持坚挺。其中,反映制造业的道琼斯工业指数在冲高回落,反映美股科技板块的纳斯达克指数上半年涨幅超过18%,反映美股整体情况的标普500指数涨幅也达到14.5%。支撑美股保持高位的主要驱动因素包括流动性宽松、通胀回落和科技创新。

展望三季度,我们认为美股面临阶段性调整压力,主要原因是美国经济减速的势头可能加码,上市公司盈利面临挑战。而美联储货币政策滞后于经济数据,流动性利多驱动需要时间,降息带来的流动性宽松的利好可能会晚于盈利下行和估值调整对美股带来的冲击。

美国经济减速将加快

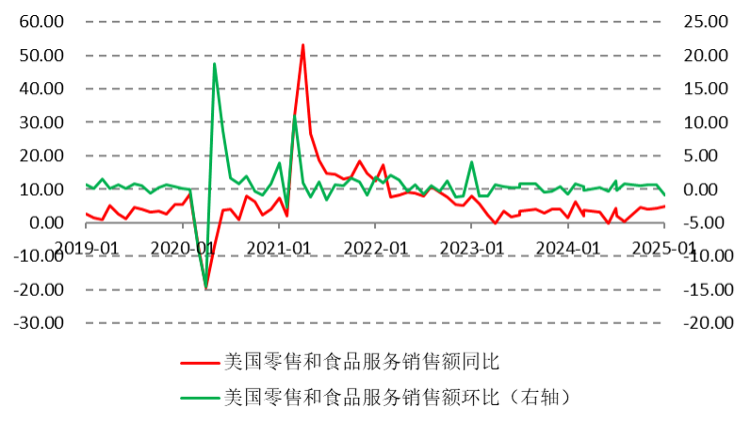

美国商务部发布的数据显示,美国第一季度实际GDP年化季环比终值1.4%,较修正值1.3%小幅上修0.1个百分点,较去年四季度的3.4%有所放缓,为近两年最小增速。报告显示,一季度经济放缓主要是由两个因素造成的,即进口激增和商业库存下降,进口使第一季度的增长减少了0.82个百分点,库存减少拖累GDP放缓了0.42个百分点。除非美联储降息,让个人和企业借贷成本降低,否则经济增长预计不会大幅加快。

制造业继续走弱。ISM公布的数据显示,6月美国ISM制造业指数连续三个月萎缩,降至48.5,不及预期的49.1,也低于5月前值的48.7。其中,6月,制造业就业情况恶化,就业指数降至49.3,首次跌破50的荣枯分水岭。市场期待的美国制造业补库,目前看还很温和。

最值得关注的是就业市场在纠正结构性失衡之后,有继续走弱的迹象。数据显示,4月美国职位空缺数和离职率均回落至疫情前水平。实证研究表明,一旦劳动力市场开始恶化,失业率可能会迅速攀升。根据美国劳工统计局的数据,4月份职位空缺总数降至810万个,创三年新低,较2022年3月创下1218万的峰值下降了超过三分之一。目前,每个求职者对应的职位空缺数已降至1.2个,接近疫情前水平。同时,4月份的离职率为2.2%,也回落至疫情前水平。

上市公司盈利面临考验

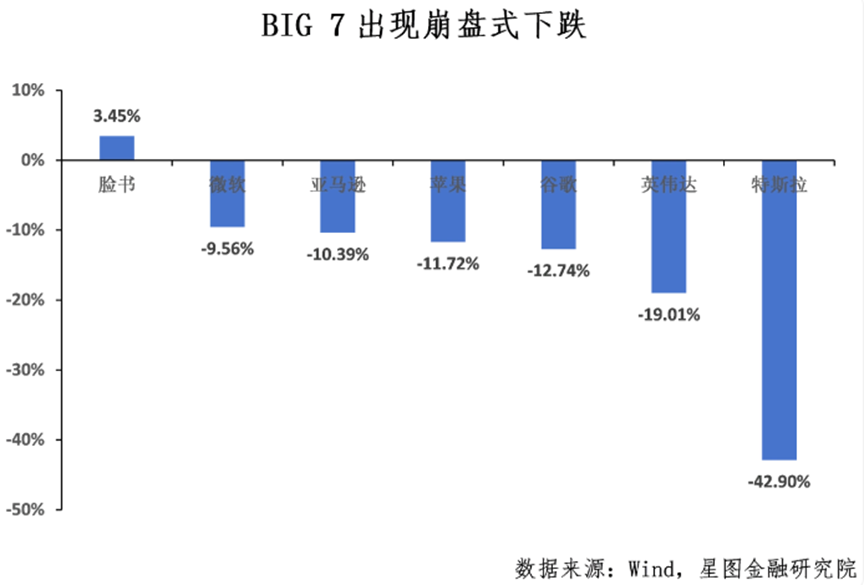

盈利能力是企业价值创造的重要引擎。根据已经公布的财报,2024年一季度,美股众多上市公司利润出现同比下降,包括科技型企业。在4月下旬,特斯拉发布一季度财报显示,2024财年第一财季净利润11.44亿美元,同比减少54.94%。

进入7月,在美股上市公司准备公布第二季度业绩数据之际,它们面临着近三年来最高规格的利润预期门槛,屡创新高的美股即将迎来极其艰难的“业绩战役”,这意味着金融市场对于标普500指数成分公司的业绩预期变得越来越苛刻,而预期愈发严苛对于股价屡创新高的美股七大科技巨头。目前部分上市公司已经公布了二季度财报,呈现明显的下降势头。

美联储降息滞后于经济数据

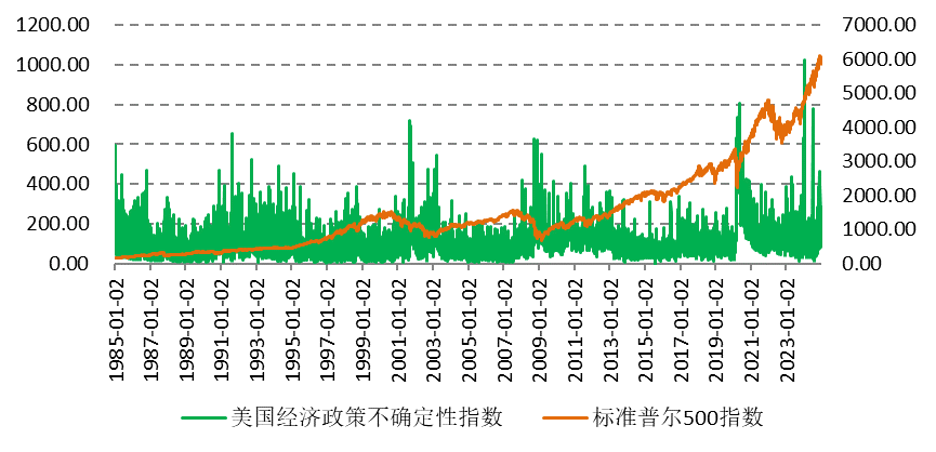

从历史上美联储货币政策转向看,美联储货币政策调整往往滞后于经济数据的拐点,即美联储降息需要看到通胀进一步下降和经济出现失速的风险。7月2日,美联储主席鲍威尔在葡萄牙辛特拉举行的一个央行论坛上表示,对过去一年在通货膨胀方面取得的进展表示满意,在有足够信心开始降息之前,他希望看到更多进展。对过早行动和威胁到物价上涨的下行路径持谨慎态度。随着通胀回落,经济和就业市场保持强劲,今年采取行动过晚而不是过早的风险已经更好地平衡起来。相比之下,美联储在过去一年的大部分时间里都在担心,过早降息和允许通胀恢复上行会带来更大的风险。

对于美股而言,流动性对其影响大于企业盈利。4-5月,由于去年基数逐步降低的原因,且美联储缩表步伐放缓,美元货币供应降幅缩窄,甚至回归正增长。5月,美国侠义货币供应M1降幅缩减至3%,去年同期降幅高达10%;广义货币供应M2增速回升至0.64%,去年同期为-3.9%。

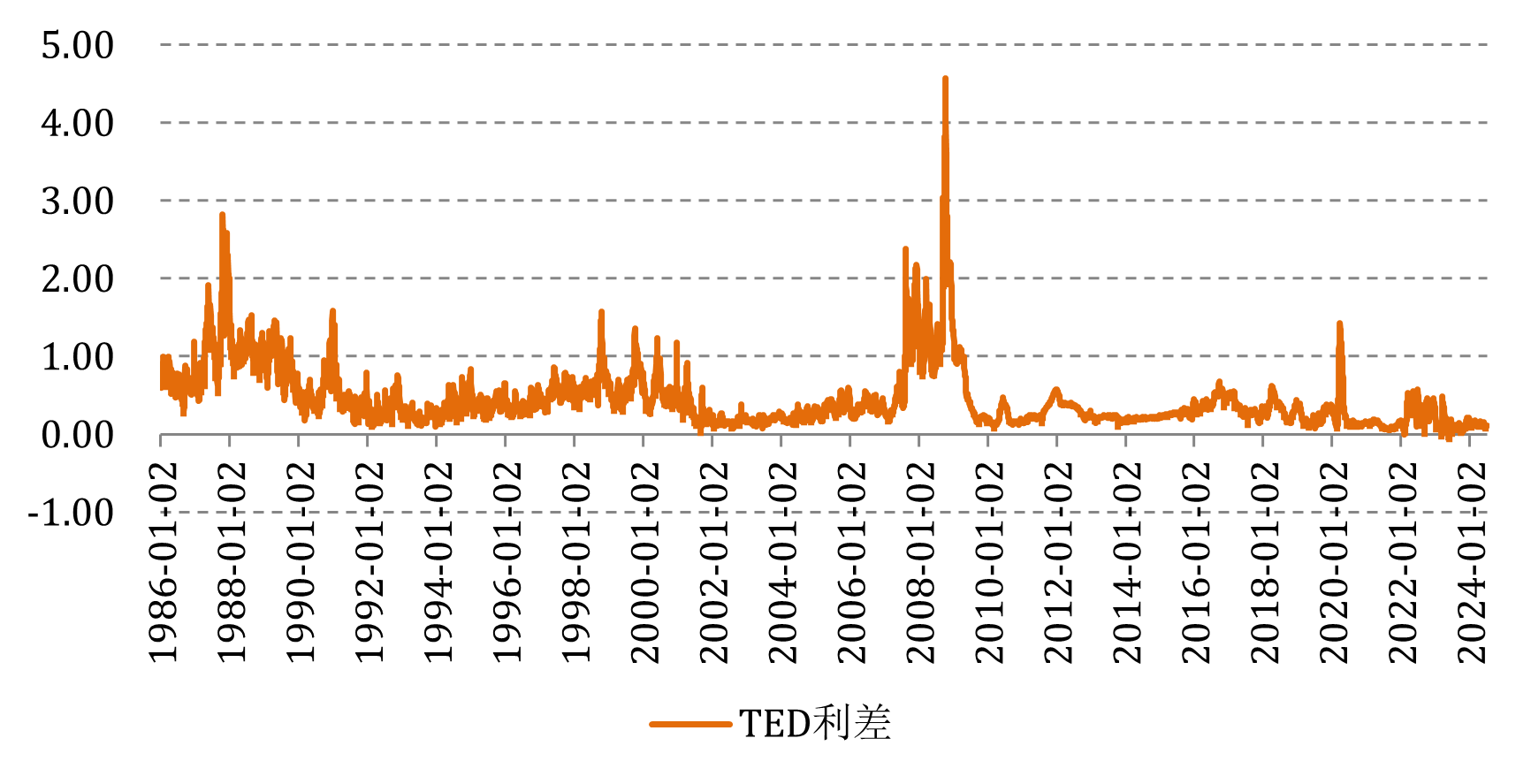

美元流动性保持宽松,有担保隔夜融资利率(SOFR)在7月1日维持在5.33%,较年初的5.4%略有回落。另外,7月1日,TED Spread虽然较6月出略有反弹,至0.11个百分点,但低于4-5月的水平,处于历史低位。

图为美元TED利差(TED Spread)

历史经验表明,大选年,美股波动率会明显上升。近期,民调显示特朗普胜选概率上升之际,美东时间7月1日,美债连续第二日大跌,美债收益率攀升至逾一周以来新高,长期国债领涨,10年期和30年期美债收益率均涨超8个基点,后者创6月3日以来新高。这一现象是市场押注共和党大获全胜的直接反应。

对于美国经济前景,最为关键因素是财政问题,双方均有可能维持扩张性财政取向:拜登政策预计增加支出,而特朗普政府预计实施减税。为了维持财政赤字的可持续性,美联储可能被迫降息来缓和财政支出中的利息支出压力。

综上所述,流动性宽松和美国经济相对于非美国家更具韧性是美股维持涨势的两大主要利多因素,但美股涨势的背后利空因素在聚集:一是伴随美元利率回落,美股估值偏高;二是美股上市公司利润随着经济减速加快,美股阶段性调整风险则呢国家。从历史经验看,美联储货币政策调整是滞后于经济数据,因此对股市的利多可能晚于经济下行带来的利润减少的冲击。