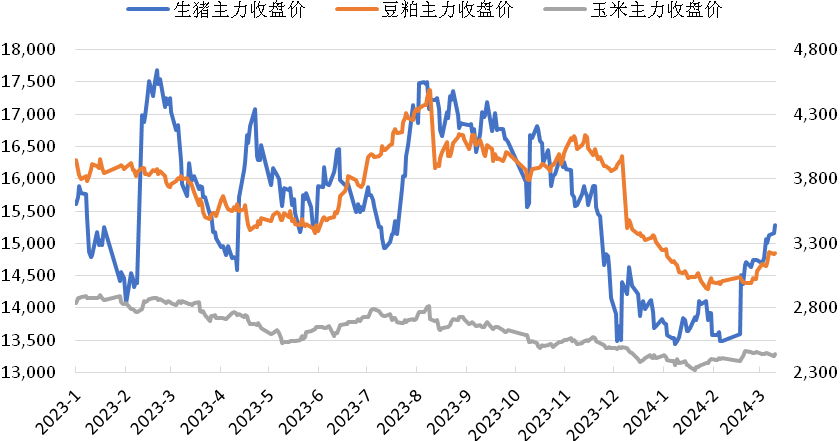

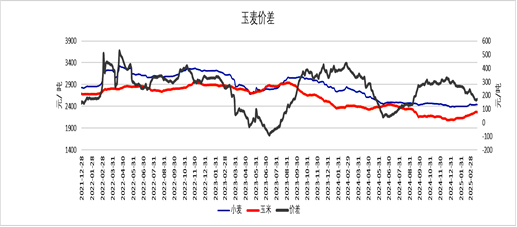

春节过后,国内生猪价格出现反弹。截至3月12日,生猪主力合约收盘于15285元/吨,较春节前的2月8日上涨13.3%;豆粕主力合约收盘于3224元/吨,较春节前上涨7.22%;玉米主力合约收盘于2441元/吨,较春节前上涨1.16%。

图1:生猪、豆粕和玉米主力收盘价(元/吨)

数据来源:Wind,紫金天风期货研究所

春节前生猪出栏较多,节后出栏节奏相对平缓,养殖户挺价惜售。另外,2024年1月国内生猪出栏量开始下降,此前河南和山东也发生疫情,市场担忧影响存栏。肥猪和标猪价差走扩,压栏和二次育肥也使得节后猪价抗跌。

截至3月8日当周,全国生猪出栏均价为14.11元/公斤,较上周上涨0.42元/公斤,环比上涨3.07%,同比下跌10.01%。春节前生猪、豆粕和玉米价格弱势且处于阶段性低位,利空因素基本交易完毕,节后生猪期货开启反弹之旅。

生猪能否持续上涨?

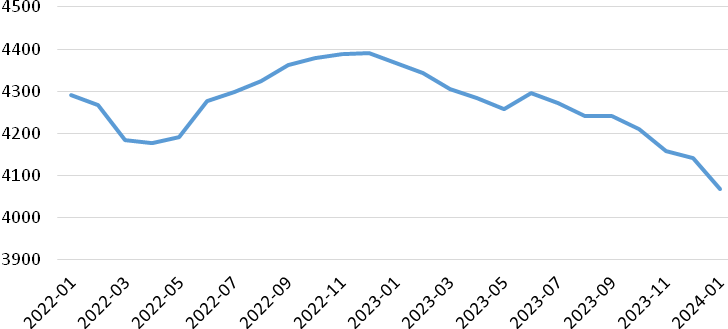

农业部农村部数据显示,2022年12月国内能繁母猪存栏量出现拐点,随后逐步下降;截至2024年1月,能繁母猪存栏量已下降至4067万头,比2022年12月下降7.36%。通常情况下,能繁母猪存栏下降将会影响10个月后生猪的存栏数量,对应2023年10月。

图2:国内能繁母猪存栏量(万头)

数据来源:农业农村部,紫金天风期货研究所

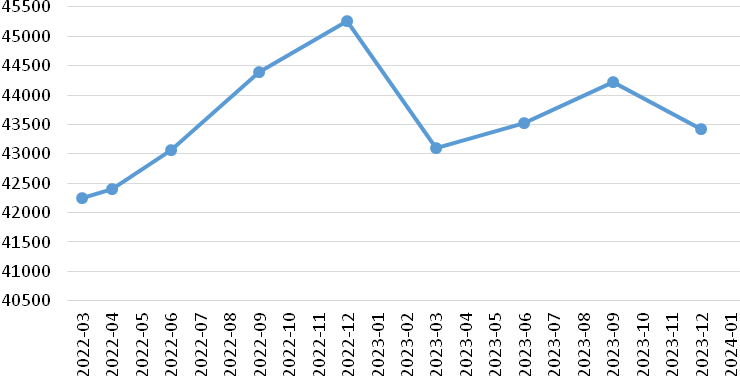

2022年12月,国内生猪存栏数量也是阶段性见顶,存栏达到45256万头;随后下降,2023年10月下降至44229万头,降幅2.27%;到2023年底,生猪存栏数量下降至43422万头,降幅4.05%。由于能繁母猪生产效率提升,使得生猪存栏的下降幅度小于能繁母猪。

图3:国内生猪存栏量(万头)

数据来源:农业农村部,紫金天风期货研究所

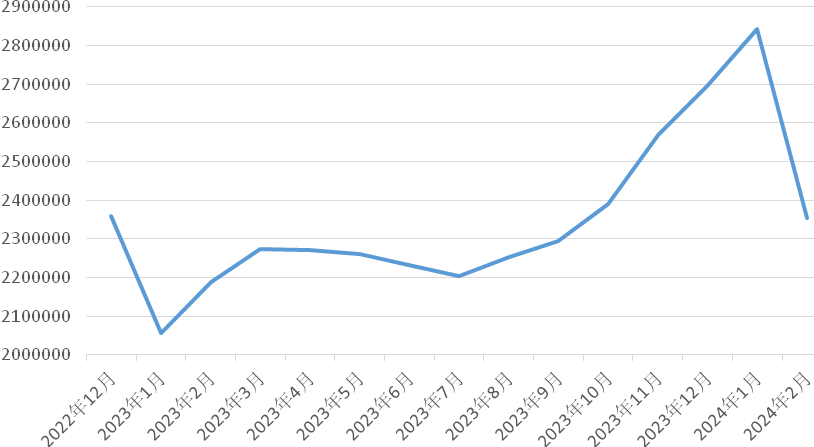

然而,生猪存栏的下降,并不意味着出栏也同步减少,最终反映在生猪出栏量上的拐点却是在2024年1月,与能繁母猪存栏拐点对应的生猪存栏量(2023年10月)相差了3个月。近些年规模养殖企业扩大生猪存栏,养殖和管理技术提高,扩张快,且临近春节集中出栏,由此就出现了出栏量滞后于存栏量的情况。根据涌益咨询数据,样本企业生猪出栏量在2024年1月达到284万头的阶段性高点,2月便下降至236万头。

图4:样本企业生猪出栏量(头)

数据来源:涌益咨询,紫金天风期货研究所

生猪出栏量拐头向下,也使得市场确认后期流向渠道的生猪供应趋于减少,节后生猪出栏量较节前明显下降,多个地方肥猪数量相对较少,肥猪和标猪价差走扩,养殖户采取压栏或者二次育肥的措施,节后生猪现货和期货均出现上涨。然而目前需求端实际较差,消费没有明显利好支撑,部分地区屠宰企业有停工计划。仔猪价格上涨后,二次育肥的积极性也出现下降。冻品库容率还在18%左右,处于历史偏高的水平,仍然需要去消化,近期生猪现货价格弱势调整。

好在2023年冻品亏损,2024年大方向还是去库存,市场预期生猪去产能,北方地区冬季疫情也可能造成存栏的损失,当前肥猪和标猪价差下,仍然会有二次育肥。农业农村部将全国能繁母猪正常保有量目标从4100万头调整为3900万头,这将会对能繁母猪去产能起到推波助澜的作用,均为猪价托底。但是生猪盘面的持续上涨,需要现货端的配合,不仅需要供应端的收缩,包括冻品的去库存,消费端也要看到起色,生猪期货维持近弱远强,近月涨幅将会有限,5月之后涨幅会大一些。

畜禽饲料需求将下降

2023年猪料和禽料产量增幅明显。根据饲料工业协会数据,2023年全国饲料总产量32162.7万吨。其中,猪饲料产量14975.2万吨,增长10.1%;蛋禽饲料产量3274.4万吨,增长2%;肉禽饲料产量9510.8万吨,增长6.6%;反刍动物饲料产量1671.5万吨,增长3.4%;水产饲料产量2344.4万吨,下降4.9%。

截至3月8日当周,生猪自繁自养养殖利润为-183.93元/头,2023年同期为-202元/头。外购仔猪利润36.21元/头,2023年同期为-270元/头。进入2024年,生猪自繁自养利润仍然较差,外购仔猪养殖利润也基本处于盈亏平衡点附近,由于之前长时间亏损,部分地区发生疫情,中小型养殖户有的是因为资金短缺,有的是担心疫情发作影响,对于行情存在不确定性,补栏积极性较低。在能繁母猪存栏、生猪存栏和生猪出栏依次出现拐点之后,2024年生猪存栏继续下降的确定性较高。据饲料厂反映,目前猪料端饲料销售下滑幅度较大。

截至3月8日当周,毛鸡周度养殖利润-2.12元/只,2023年同期3.24元/只;蛋鸡周度养殖利润为9.51元/只,2023年同期39.41元/只。毛鸡养殖亏损,与生猪共同面临节后是需求淡季的问题,养殖户抵触高价的鸡苗,供应端鸡苗出栏量也在减少。蛋鸡养殖利润下降明显,虽然现在存栏较高,鸡蛋供应多,节后补货之后价格再度回落,目前处于养殖盈亏平衡点附近,鸡蛋价格再度下跌后,养殖户也将提前淘汰母鸡,禽料端对于豆粕的支撑也将减弱。

深加工支撑玉米消费

节后进口玉米停止拍卖,中储粮二次收储,政策鼓励贸易商入市收购,玉米价格走强。尽管近期气温升高,玉米上货量增加,市场收购量也增多,深加工企业到货量和消耗量维持高位,当前深加工企业库存虽然增加,但仍处于近三年同期偏低水平。东北地区玉米深加工利润处于中等偏上水平,河北、山东加工利润处于历年同期偏高水平。分类来看,周度玉米淀粉深加工周度消耗增量最大,随着气温回升,下游玉米淀粉消费将会继续好转,维持对玉米的消耗量。虽然进口玉米还有利润,但是采购美玉米数量有限,国内进口玉米压力最大的时期已经过去,进口端影响在弱化。

然而,玉米在饲料中的消费却比较平淡。截至3月7日,饲料企业玉米平均库存29.87天,较2月29日增加0.47天,涨幅1.59%,较去年同期下降7.42%。随着玉米销售推进,后市压力减弱,玉米行情受到支撑,短期下跌空间有限,中长期仍将震荡偏强。

豆粕基差或继续走弱

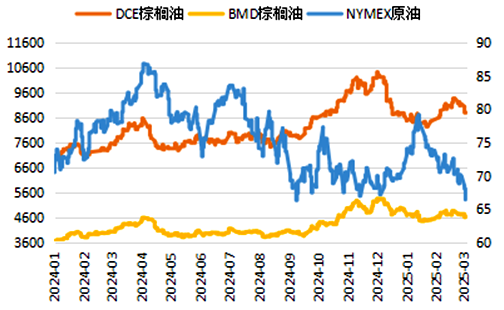

节后美豆和南美升贴水开启反弹,此前市场一致性看空,巴西大豆产量不及预期,产地惜售,国内加快采购南美大豆,巴西大豆贴水反弹。但是当贴水抹去此前跌幅并接近平水时,农户开始大量销售,近日贴水再度回落,在收割大豆完成以及销售进度过70%之前,贴水不易持续上涨,短期仍然偏弱。

美豆主力已经反弹至1200美分/蒲式耳附近,管理基金略减净空持仓,虽然阿根廷部分地区降雨过多,土壤偏湿润,但是产区还未开始收割,且未在核心产区,未来天气也将改善。因此,在3月底美豆种植意向报告之前,南美利多因素有限,管理基金净空持仓不会大幅平仓,美豆主力仍维持1140~1200美分/蒲式耳区间震荡,等待北美新作指引。

尽管此前豆粕现货成交明显改善,但不同于玉米还有深加工端的需求支撑,豆粕基本上只有饲料端需求,阶段性补货之后,目前豆粕成交再度平淡,现货基差也有所回落。2月至3月进口大豆季节性到港偏少,豆粕库存下降,也是本轮豆粕反弹的原因之一,但是预估4月份大豆到港920万吨,5月份到港950万吨,进口大豆到港增多,而需求下降明显。受制于美盘的运行区间,短期豆粕盘面继续向上空间有限,现货基差将会继续走弱。