10月16日,中国人民银行公告称,开展1060亿元公开市场逆回购操作和7890亿元中期借贷便利(MLF)操作,充分满足了金融机构需求。由于当月有5000亿元MLF操作到期,本次MLF操作为增量续做。业内人士分析称这一操作也被视为降准的替代品,表明中国央行在稳增长和防风险之间寻求平衡。

过去两年,受国内外各种因素的交织影响,人民币汇率持续承压。近几个月,人民币兑美元汇率围绕7.3上下波动,在合理均衡水平上保持了基本稳定。那么,在全球经贸周期走向、资产收益率差值和市场期待美国升息“更高更久”等基本面消息的影响下,人民币汇率是否能够走出低谷?四季度人民币汇率又将演绎怎样的走势?

全球贸易量增速面临“腰斩”风险

今年第三季度,全球贸易形势整体不尽如人意,全球货物贸易量有所减少。全球贸易的走弱同时也加重了全球经济面临的下行压力。中国银行研究院分析指出,全球的逆全球化趋势将对全球贸易和投资增长带来负面影响,加大了经济复苏难度。根据WTO最新的预测,预计今年全球商品贸易量将增长0.8%,不到4月份预测的1.7%的一半。

美国、欧盟和其他地区感受到持续通胀和货币政策收紧的影响,再加上俄乌冲突的后果,这些事态发展给贸易前景蒙上了阴影。贸易放缓似乎是广泛的,涉及许多国家和各种各样的商品。与此同时,WTO预计,按市场汇率计算,2023年全球实际GDP将增长2.6%,2024年将增长2.5%。

在2023年上半年,全球货物贸易顺差为1,156亿美元,其中中国为2,974亿美元,美国为-1,216亿美元,欧元区为-25亿美元,印度为-74亿美元。从这些数据可以看出,中国是全球最大的货物贸易顺差国,而美国是全球最大的货物贸易逆差国,反映了两国在产业结构和竞争优势上的差异。这对人民币汇率的影响是复杂而双向的,贸易放缓会给人民币汇率带来波动,而中国的贸易顺差又给人民币汇率带来支撑。

资产收益率倒挂明显

10月18日,

10年期美国国债自2007年以来首次升破4.9%,美国30年期固定利率按揭贷款均值当天也进一步攀升至8%,创下2000年以来最高水平。美债创多时新高,尤其是作为全球资产定价之锚的10年期美债收益率再创新高,对资本市场有着非常大的影响。

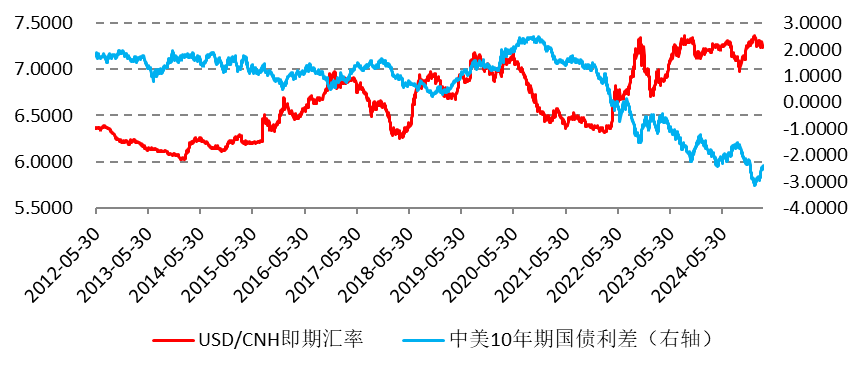

中国10年期国债收益率目前在2.75%左右,中美10年期国债的倒挂已经达到约210BP,这在历史上也是非常罕见的,前两轮货币政策背离期间,中美10年期国债收益率均会快速收窄,但本轮中美10年期国债倒挂已从2021年12月持续至今。

人民币资产提供的收益率竞争力有限,对海外资金的吸引力下降。如果美联储在未来继续加息,并缩减其资产负债表规模,可能会进一步推高美元利率水平,并引发全球资本回流美元资产的风险。这对人民币汇率构成了压力。

美联储加息“更高更久”的预期持续上升

美国国债市场目前的波动水平达到了与2020年3月疫情爆发时相同最动荡程度,这种波动凸显了被美联储加息周期可能刺激经济衰退的预期所吸引的交易员所面临的危险,尽管政策制定者并不赞同这种情况,并强调美联储愿意在更长时间内维持较高利率。10月初美国劳工局公布的数据表示美国职位空缺意外增加,劳动力市场状况紧张,可能迫使美联储继续加息。

从市场预期来看,由于美联储加息预期升温,美元指数走强。而人民币汇率与美元指数呈现负相关关系。因此,如果市场对美联储加息“更高更久”的预期持续上升,并超过中国央行可能采取的对冲措施,则可能会打压人民币汇率。

综上所述,在全球经贸周期走向、资产收益率差值和市场期待美国升息“更高更久”等基本面消息的影响下,四季度人民币汇率可能会出现较大波动,并可能出现震荡下行的趋势,但这也不意味着人民币汇率会出现大幅贬值,因为中国央行仍有一定的政策空间和工具来维护人民币汇率的基本稳定,同时中国经济的内生动力和外部韧性也不容小觑。