随着全球经济衰退的担忧日益加剧,美元不断走强,并创出20年来新高,原油、黄金等主流大宗商品先后大跌,估计短期美元还会继续上涨,拐点将出现在四季度或者明年一季度,而大宗商品的下跌行情刚刚开启,未来较长的一段时间内,大宗商品都将维持趋势性下行。

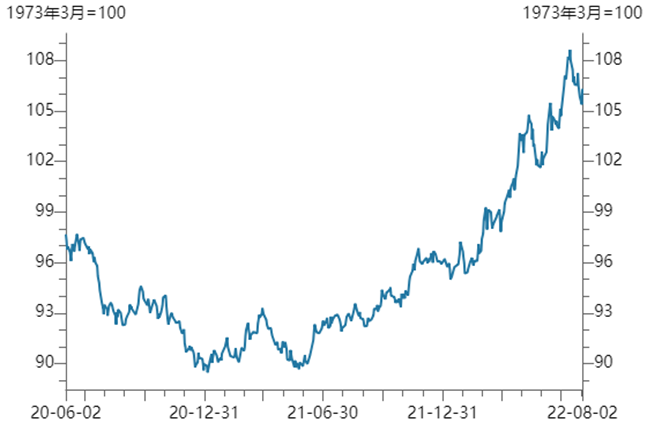

图1:美元指数走势

黄金箱体震荡被突破

黄金是所有大宗商品中最先见顶的品种,疫情后美联储迅速将联邦基准利率降至零,在通胀预期高企的背景下,美国实际利率不断下降,国际金价一步到位,仅用了三个月就充分反应了当前市场对黄金的定价,2020年7月至今两年多来,黄金一直维持宽幅震荡,期间偶尔会短暂偏离震荡区间,但不久又会重回震荡区域。

知名财经资讯网站Economies.com周一在文章中写道:“金价开始进一步强势下跌,并成功触及我们等待的目标价位1630.00美元/盎司,我们将继续预测金价在未来一段时间处于看空趋势。”

早在俄乌冲突升级后,我们就对黄金持看空态度,实践证明,情绪扰动下的非理性上涨终将归于平静,直到9月初,黄金正式突破两年的震荡箱体。资金负债端的压力导致持有黄金的成本上升,是黄金跌破震荡箱体的主要原因。

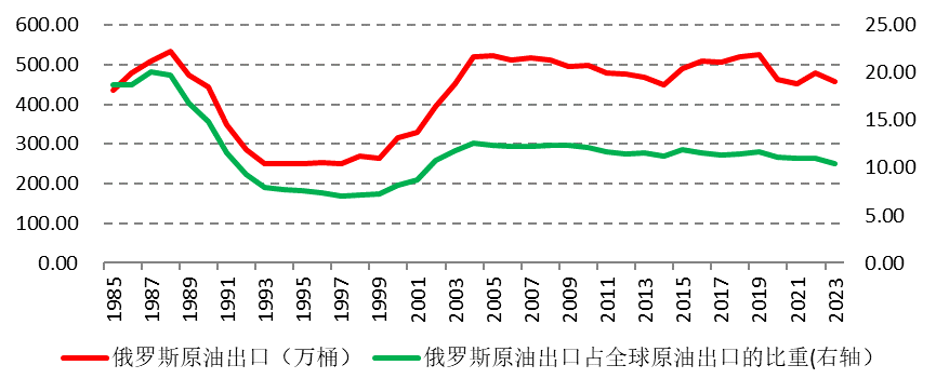

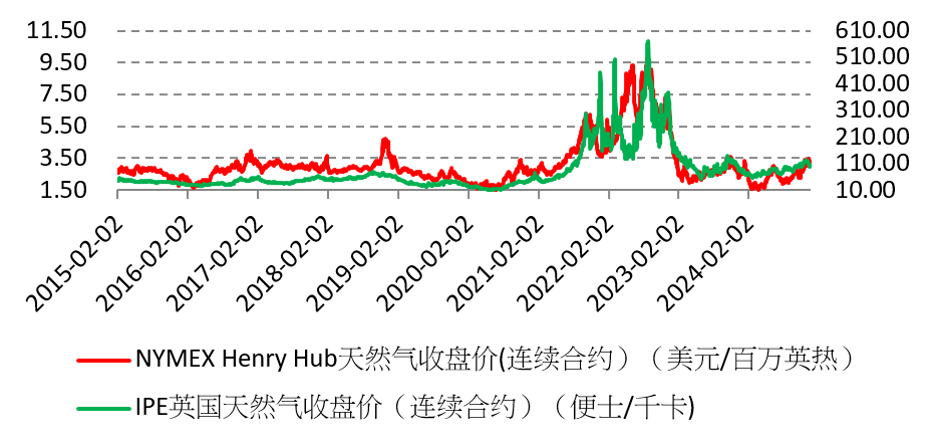

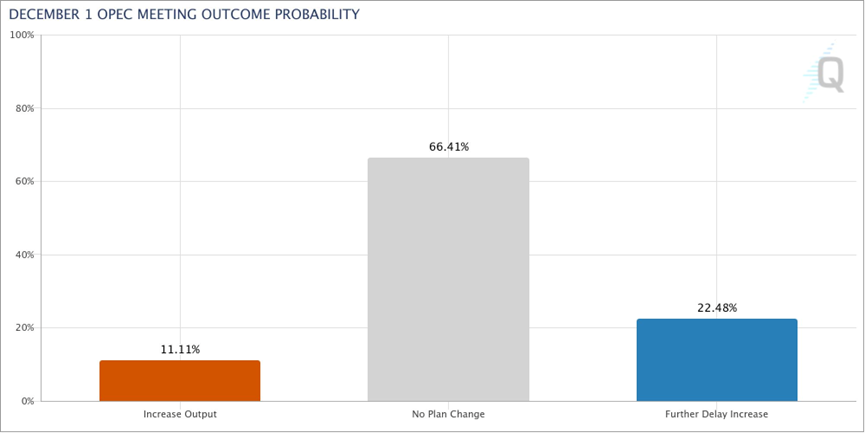

国际原油开启下行

再看原油,国际原油则是最坚挺的商品,在去年下半年,大部分商品已经见顶,但原油仍然一路上扬,在去年冬天逼近十多年来的高点。随着天气转暖以及欧洲悲观局势兑现,原油冲高回落,震荡下行,布伦特原油和WTI原油逐步跌破100美元和90美元关口。

延续一年半油价上涨行情是一种周期现象,也是一种货币现象,在去年冬季天气因素的引导下,油价上涨行情更加亮眼,加之俄乌冲突的“掩护”,在一系列偶然与必然的交错中,原油受到各路资金的追捧,然而,只有在潮水退去后才知道谁在裸泳,站在新旧能源转换的时间窗口上,油价的需求将长期下降,而流动性退去之后,支撑油价的最直接因素也已经消失。

摩根士丹利分析师Martijn Rats曾表示,由于通胀和需求大幅放缓,下调布伦特原油期货价格预期,将今年三季度油价预期下调12美元至98美元/桶,将第四季度油价预期下调五美元至95美元/桶。用现在的眼光看,今年三季度油价已经不可能达到98美元/桶,如果油价进一步下行,四季度95美元/桶的情形也不会出现。

油金比可能还将下行

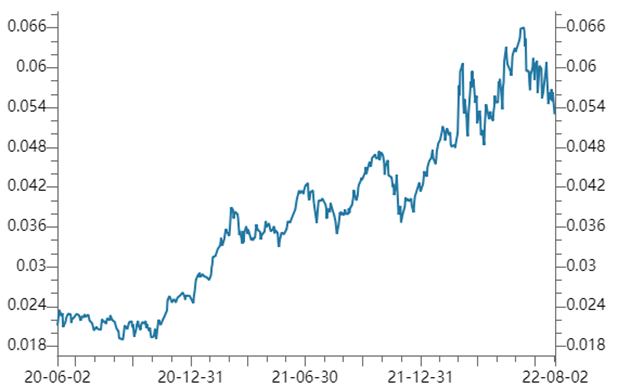

商品的走势是取决于全球经济,但是在交易过程中,市场往往会抢跑,提前对未来的经济状况做出预判,由于不同商品具有不同的特点,所以不同商品之间的比价关系对经济的灵敏程度也有不同。

一般来说,市场上将原油看作商品属性很强的风险资产,是美国经济活动的强弱和市场的风险偏好的风向标,另外,市场将黄金作为避险和抗通胀资产。

黄金和原油同属大宗商品,长周期看具有趋势一致性,同时黄金和原油的风险特性存在较大的区别,原油和实体经济总需求的联系要明显强于黄金,而用油金比则可以更好地观察通胀与经济增长之间的关系,油金比越大,表明未来美国的经济越强。

图2:油金比走势

假如美债收益率曲线继续扭曲,美国经济就很难说已经实现软着陆,虽然美联储加速加息的可能性不大,但是美联储是否放缓加息步伐仍然存疑,因此,美国经济最坏的时候还没有到来,美元最强的时候可能会出现在四季度或者明年一季度。

另据国际衍生品分析师的观点,宏观层面来看,美联储强化了后续的鹰派加息路径,加息上限目标上调至4.4%,4.6%一线,引导11月甚至12月鹰派加息,美元指数仍将维持偏强的表现。库存角度看,铜价仍处在低库存,高升水,深度Back的强现实弱预期结构里,但供需格局的发展仍不是朝着更紧张的方向;海外尤其是欧洲地区铜库存连续增加,需求偏弱开始显性化,将施压美金铜价格,国际铜价继续下跌表明经济还没有见底,油金比还将走低。