在美联储持续紧缩的背景下,国内外金银价格持续下跌。截止9月20日,COMEX黄金价格较年内高点跌幅超过19%,COMEX白银价格较年内高点跌幅也逼近30%。尽管俄乌冲突在9月升级,但市场期待、避险驱动的黄金价格反弹并没有出现,因当前市场避险资金涌向美元资产,美元指数大幅攀升,且市场恐慌性远低于2022年初。

展望未来,美元名义利率带动实际利率上升势头尚未结束,黄金投资需求持续走弱,黄金价格暂时很难止跌,而白银金融属性弱于黄金,金银比价自高位回落,未来金银比价可能会继续修复。

俄乌冲突升级没有触发黄金避险买盘

自今年2月24日起,俄乌冲突已持续近七个月,9月中旬以来战事仍在不断升级。乌克兰总统泽连斯基9月11日表示,乌克兰武装部队控制了哈尔科夫州的契卡洛夫斯克。乌军称正加紧反攻,以控制包括战略重镇伊久姆在内的哈尔科夫州更广泛地区。俄罗斯国防部当地时间9月11日表示,俄军继续对哈尔科夫州、赫尔松州和顿涅茨克等地区的乌军进行打击。

从金融市场来看,俄乌冲突升级并没有引发市场极度恐慌,黄金避险买盘并没有出现。反应市场恐慌情绪的VIX指数在9月份处于20点上方,按照历史经验,VIX指数在20点代表市场出现了恐慌,但是在30点以上才代表市场出现极度恐慌。此外,按照历史经验,在市场极度恐慌之后,就会回归理性,黄金避险买盘也会消退。

美联储紧缩力度依旧很大

9月21日,美联储召开议息会议,紧缩的力度依旧很大。问题是,美国经济放缓会不会阻碍美联储加息呢?我们认为并不会。今年以来美国就业市场表现良好,前七个月失业率一直在下降,尽管8月失业率略有反弹,但是7月职业空缺数与失业人数的比值约为,意味着每个失业的求职者有大约两个职位可供挑选,这一数值不仅高于疫情前2019年底的1.15,也高于2000年以来绝大多数时期。当下美国GDP环比为负,但就业市场依旧强劲。

从经济增长驱动力来看,美国经济放缓甚至衰退可能难以避免。美联储主席鲍威尔坚持称,美联储的目标是实现“软着陆”,即设法让经济放缓到足以抑制高通胀的程度,但不至于让经济陷入衰退。隐含的意思是美国有可能不会陷入衰退。然而,经济学界认为,美国需要一个“奇迹”才能避免经济衰退。

一方面,在高通胀、利率回升的背景下,美国居民消费支出增速大概率是放缓的,而美国经济增长主要驱动力来源于私人部门消费,因此美国四季度经济陷入衰退的可能性很大。美国密歇根大学消费者信心指数自2021年6月以来出现趋势性下滑,反映消费者对个人收入、商业环境和购买力的信心不足。在2022年6月,美国密歇根大学消费者信心指数一度下降至50点,9月回升至59点,但依旧远低于去年同期的72.8点。另一方面,美国财政赤字缩减和利率上升可能抑制公共部门和私人部门投资,因此投资对美国经济的拉动在四季度也并不强劲。2022年9月,美国Sentix投资信心指数下降至-10.8点,创下2020年9月以来最低纪录。二季度美国私人投资对GDP环比拉动为-2.67个百分点。

然而,我们认为美国经济衰退可能是温和的,因此美联储还是希望经济减速来带动需求降温,从而降低通胀压力。从资产负债表来看,目前金融机构不良资产较少,且居民部门因2020-2021年几轮财政补贴而表现相对健康,因此杠杆不高使得美国经济不会发生严重的危机,可能是中等以内的经济衰退。然而,如果利率上升到一定高度之后,美国私人部门杠杆率可能会超预期攀升。据国际清算银行发布的数据,2022年一季度,美国居民部门杠杆率为77.2%,远低于次贷危机时的98%;非金融企业杠杆率为80.6%,较疫情期间85%有所回落。此外,经济增速放缓向劳动力市场的传导有一定的时滞效应。

此轮货币紧缩期金银投资需求下滑明显

按照上个世纪70年代的经验来看,滞涨期金银价格涨幅惊人,但是此轮滞涨期(货币紧缩期)金银价格持续下跌,主要是由于此轮紧缩期美联储紧缩进程快于上个世纪70年代,名义利率抬升速度超过通胀上升速度,从而导致美元实际利率回升势头很快。数据显示,截止9月19日,代表美元实际利率的10年期TIPS收益率升至1.15%,创下2018年11月13日以来最高记录。

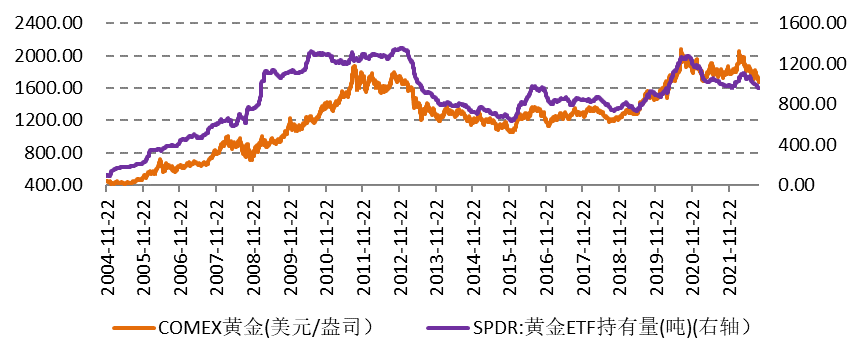

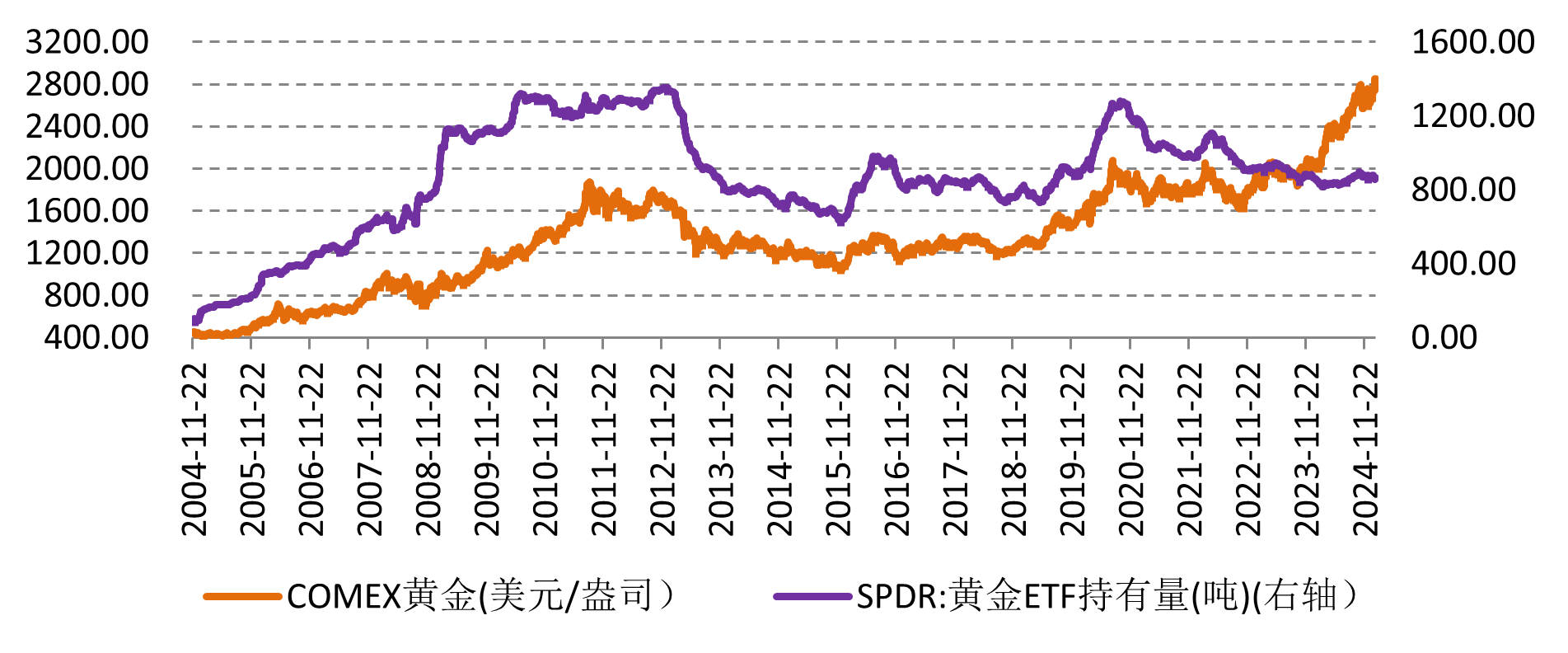

而美元实际利率可以视为持有金银的机会成本,机会成本攀升必然导致金银的投资需求下降。数据显示,截止9月19日,全球最大的黄金ETF——SPDR黄金持有量下降至957.95吨,去年同期为1001.66吨;全球最大的白银ETF——SLV白银持有量下降至14905吨,去年同期为16939.71吨。

图为COMEX

黄金期货价格和SPDR黄金持有量对比

因此,我们并不能单纯的按照上个世纪70年代滞涨期金银价格大幅上涨的经验,来判断当前金银价格会大幅上涨。在美国通胀没有回落至政策目标范围之内,美联储紧缩步伐尚未结束前,美元实际利率和汇率的上涨都将打压金银价格。而由于前两年通胀高企或利率偏低导致金银比价偏高,而今年在利率上升和投资需求降温的情况下,白银金融属性弱于黄金,受到工业需求支撑回落会慢于黄金,金银比价会继续回落。

若翻看数据,金银比价在过去几十年的变化幅度很大。

芝商所高级经济学家兼执行董事Erik Norland指出,一盎司黄金在2011年可买30盎司白银,到2020年可买120盎司白银,在疫情初期,一盎司黄金买到60盎司白银,目前可买约90盎司白银。当前经济充满不确定性,对金银价格走势也带来影响。(相关视频:经济前景不确定,黄金表现会优于白银吗?https://www.cmegroup.cn/video/10756.htm)