作者 CME Group

2019-05-14

芝商所资深经济学家 Erik Norland

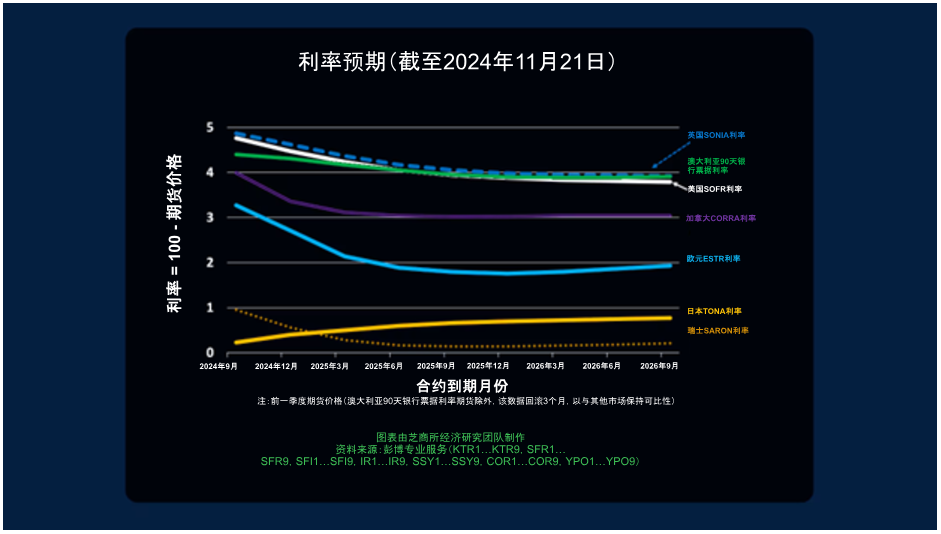

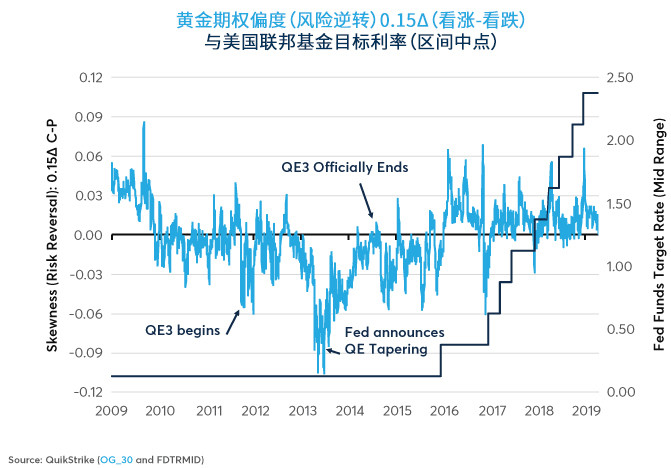

美国货币政策对外汇期权、黄金期权和白银期权的偏度都产生了很大影响。在正常的货币政策环境下,如果短期利率远高于零,投资者一般会更担心金银价格大涨而非下跌。因此金属的价外看涨期权成本一般会高于价外看跌期权。与此形成对比的是,在利率接近为零的较长时期内,尤其是美联储实施第二轮和第三轮量化宽松政策期间,黄金和白银期权的偏度正好相反:价外看跌期权的成本高于价外看涨期权(图1和图2)。

图1:美联储的货币政策可能影响了黄金期权的标准偏度

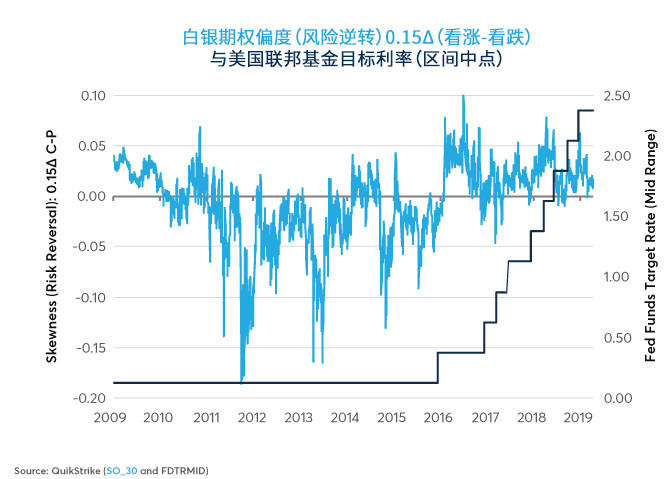

图2:美联储的政策也可能影响了白银期权的偏度

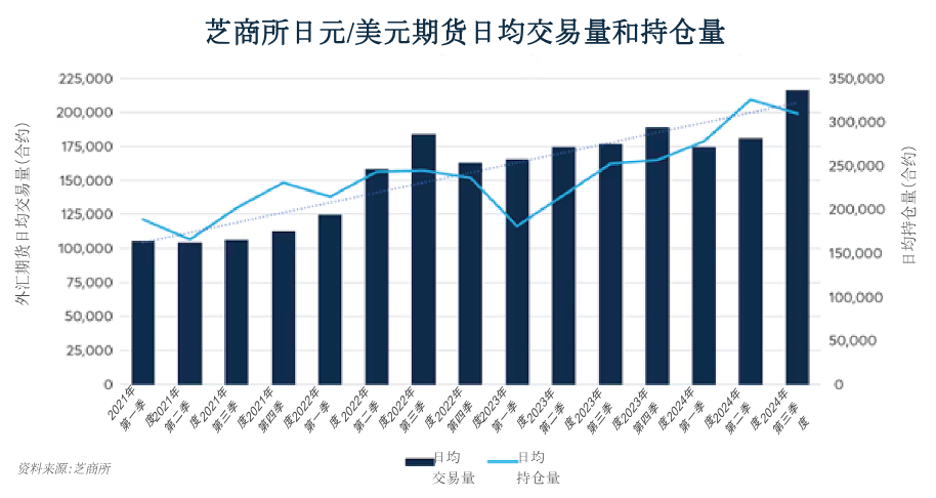

黄金和白银期权偏度的行为与货币政策存在明显的相关性,外汇期权与货币政策也同样如此。正如我们在以前的报告所指出的那样(见下文链接),低息货币期权的偏度一般为正(价外看涨期权的成本高于价外看跌期权)。高息货币期权的偏度正好相反。或许,这一点并非特别令人感到意外,因为金银 本质上 也属于货币,尽管它们不支付利息。尤其是黄金,几个世纪都一直被当做货币使用,即使到现在其工业用途也寥寥无几。连发行法币的各国央行也认可黄金的储藏价值,在其外汇储备资产中持有大量黄金。

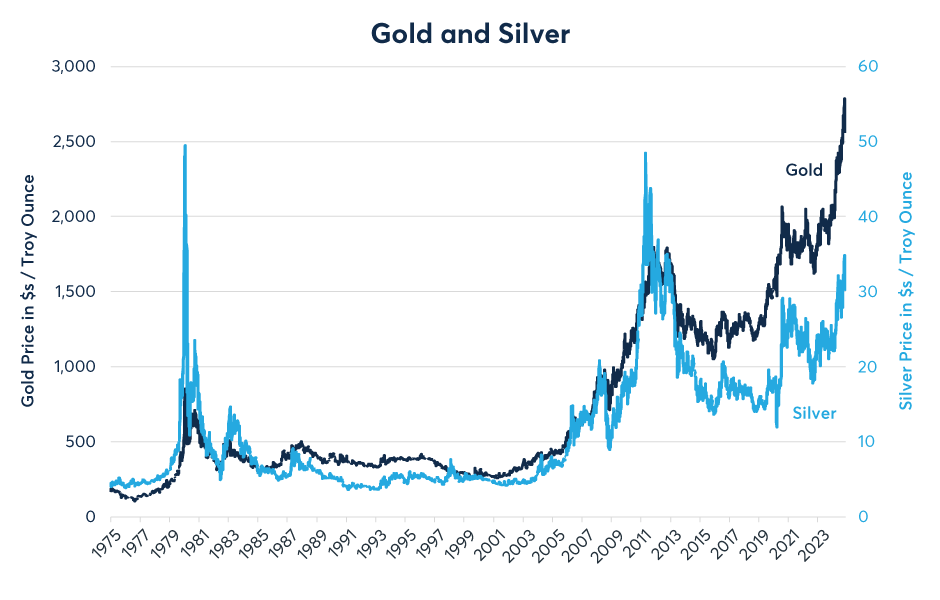

农产品期权偏度

由于美联储在2007和2008年放松政策,将利率维持在接近零的水平,同时先后实施了三轮量化宽松,金价从每盎司660美元飙升至1900美元。银价的涨幅更大,从每盎司12美元涨至48美元的最高点。随着金属价格接近最高点,期权偏度变得越来越中性,因为投资者更担心下跌风险。2011年9月金银价格见顶之后,由于投资者担心如果美联储收紧宽松的货币政策金银前景堪忧,金银期权的偏度在好几年里一直为负。

从2009年到2014年,澳元兑美元以及加元兑美元期权也出现极度负偏。此外,和金银一样,通常偏度为正的其他货币期权,例如日元兑美元以及瑞郎兑美元期权,其偏度也变为负值或中性。原因很简单:当2009年美国利率降至接近零且很多年来一直保持在这一水平,美元已成为融资货币。投资者基本上可以在美国市场零成本借入资金,在其他市场买入回报更高的其他资产。在全球金融危机之前,瑞郎和日元是主要的融资货币,但美国利率水平接近零之后,美元也加入这一阵营。

以融资货币借入资金的行为一直比较谨慎。借入日元资金的投资者在1998年10月汲取了惨痛的教训,当时美国知名对冲基金长期资本管理(Long-Term Capital Management)平仓头寸,导致日元兑美元在两天内飙升15%。2011年及2015年初,瑞郎都出现大幅升值,导致借入瑞郎资金的国外投资者苦不堪言。2009年至2014年,外币持有者、黄金、白银及借入美元资金的投资者面临的主要风险在于,美联储可能收紧政策。实际上,当2013年美联储宣布缩减量宽规模时,金银价格出现崩盘,而美国长期利率飙升(10年期美债收益率从1.38%升至3.05%),美元相对于大多数其他货币以及金银(以美元计价,价格下跌)都出现升值。

既然美联储已实现政策正常化,可能甚至已过度收紧政策,投资者认为金银的风险主要偏向上涨,日元和瑞郎(重新获得融资货币地位)期权也同样如此。现在的主要风险在于美联储可能降息,而美元可能开始贬值。但关于金银期权偏度的另一个问题是:它是否发出了有用的投资信号?黄金或白银期权的偏度实际上可能会给投资者带来有参考价值的信息,即使投资者只交易期权或实物商品。

贵金属期权偏度是一个投资信号

偏度会随时间而变化。除了似乎与美国货币政策有关的长期波动外,黄金和白银期权的偏度也有很多短期波动,有时候偏度达到极端水平。那么,极度正偏是价格将进一步上涨,还是上涨过度即将调整的信号呢?同样的,极度负偏意味着能源市场即将进一步下跌,还是超跌反弹一触即发?

为了回答这些问题,我们将滚动2年期内的期权偏度指数化0-100之间的值,然后与接下来3个月一个完全出资的多头期货头寸的实际回报进行比较(所以不存在预测偏见)。例如,如果白银期权的负偏程度在过去2年最高,则偏度指数为0;如果白银期权的正偏程度在过去2年最高,则偏度指数为100。接下来我们把结果分为十等份,并分析2008年至2009年初到期前10天展期的再投资期货在未来3个月的表现。

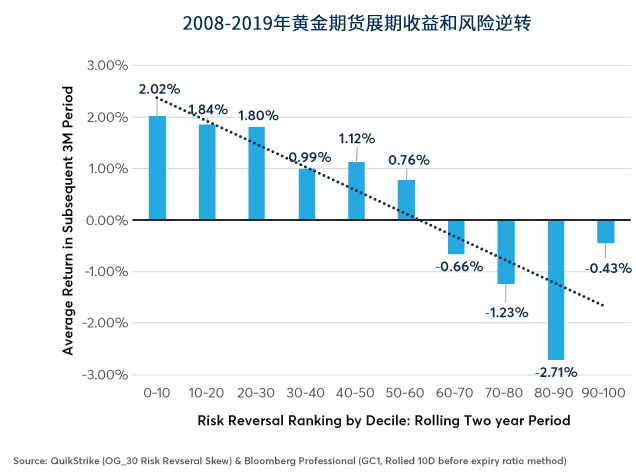

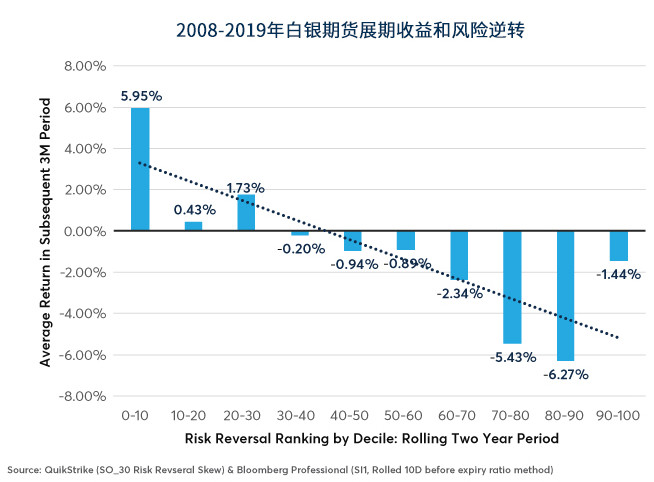

我们发现,期权偏度很多时候都是一个有用的反向指标。如果期权偏度低于过去两年的平均水平(价外看跌期权成本相对高于价外看涨期权),未来3个月的回报通常高于平均水平。相反,如果期权偏度高于过去两年的平均水平(价外看涨期权成本远高于价外看跌期权),未来3个月的回报通常低于平均水平(图3和图4)。

但未来对此类信息的运用应保持谨慎。本研究的结果与具体时期有关,反映了2008年到2009年4月期间黄金和白银期权的偏度与接下来金银价格走势的相关性。期权偏度与随后价格走势的这种相关性在未来可能变得与过去十年的情况很不一样。

图3:期权偏度一直是金价的反向指标

图4:期权负偏程度极高的时期过后,白银价格的表现最出色

结论

-

黄金和白银期权的偏度随着美联储政策变化。

-

接近零的利率水平和量化宽松导致黄金和白银期权的偏度为负。

-

在更正常的环境下,黄金和白银期权的偏度一般为正。

-

自2008年以来,期权偏度一直是金银价格的一个明显反向指标。

芝商所COMEX黃金期货(合约代码:GC) 与上海期货交易所的黃金期货有80%相关度,COMEX黃金在亚洲交易时段成交占全球比重逾35%,方便国内外投资者套利全球金市机遇。

免责声明

本资料中所含信息由芝商所仅为一般介绍性用途而编制,并非旨在提供建议、亦不应解释为建议。虽然芝商所已尽最大努力确保本资料中的信息在截至资料发布之时的准确性,但对于任何错误或遗漏概不承担责任,亦不会对本资料进行更新。任何表达的研究观点仅代表作者个人的观点,并不代表芝商所或其附属机构的观点。另外,本资料中的所有示例和信息仅作说明之用,不应视为投资建议或实际市场经验的成果。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告