概览

• 黄金呈现出与预期联邦基金利率变化的反向相关性

• 对利率下降的预期提振金价,涨势从2018年年中持续至2020年年中

• 自2020年年中以来,市场对美联储可能收紧政策的预期似乎抑制了金价

• 尽管通胀飙升,黄金在风险资产中一直表现不佳

自疫情爆发以来,黄金的表现逊色于许多其他投资工具。考虑到黄金能够作为通胀对冲工具,以及美国消费物价指数(CPI)在10月份同比飙升至6%以上,黄金的表现可能会让人感到惊讶。

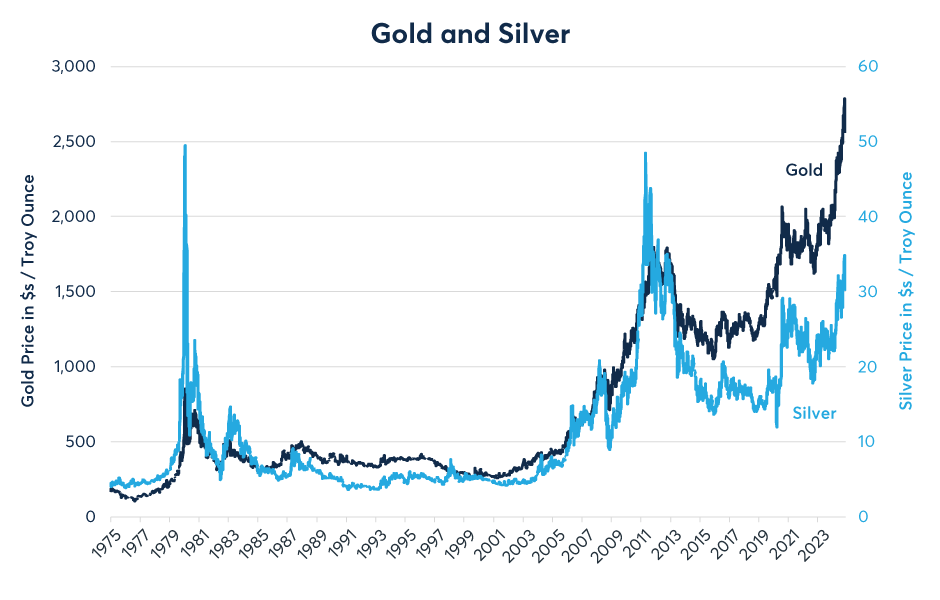

自2020年3月下旬以来,标普500指数上涨逾100%,纳斯达克100指数上涨近150%,铜价上涨近120%,银价则上涨近一倍。而同一时期,金价仅比2020年3月的低位高出约20%。黄金表现不佳的其中一个原因可能是,它不像股票和加密货币存在想象空间,也不像许多工业金属可以从全球制造业的繁荣中受益。情况或许是这样,但这并不是唯一的解释。另一种解释是,投资者可能将黄金视为一种本质上的货币,但是用这种货币存款无法获取利息。因此,随着预期未来存款利率的上升或下降,黄金倾向于朝着相反的方向发展。

在新冠疫情爆发之际,黄金的表现优于其他资产,2020年3月,黄金价格从2018年每盎司1,248美元的低点升至每盎司1,505美元,而后又在2021年7月升至每盎司2,097美元的高位。在此期间,其他金属、股票甚至加密货币的表现都不是特别出色。

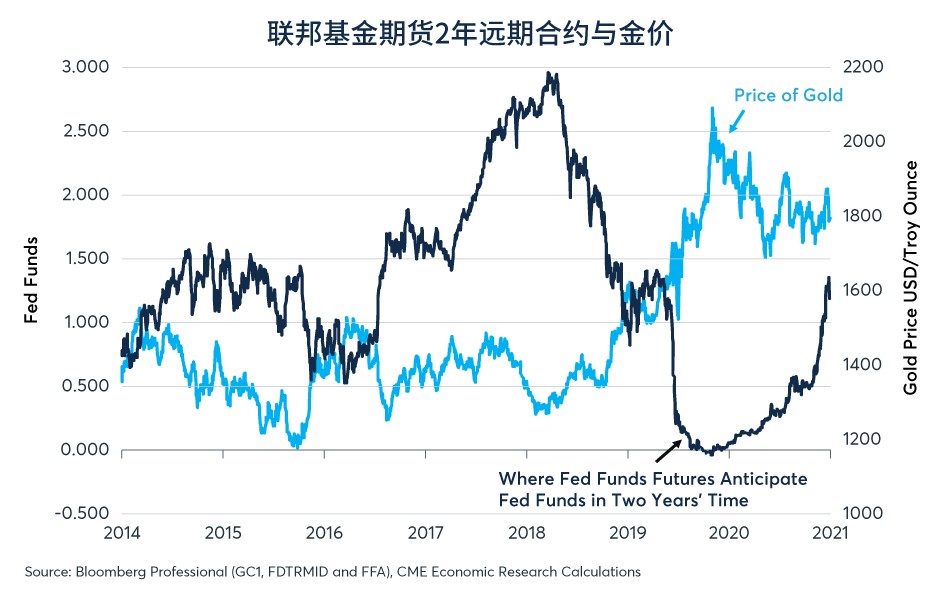

金价在2018年末、2019年和2020年初上扬的部分原因在于,市场预期美联储将降息。事实上,美联储兑现了这些预期,于2019年三次下调联邦基金利率,然后将利率降至接近零的水平,并在2020年第一季度恢复量化宽松政策。

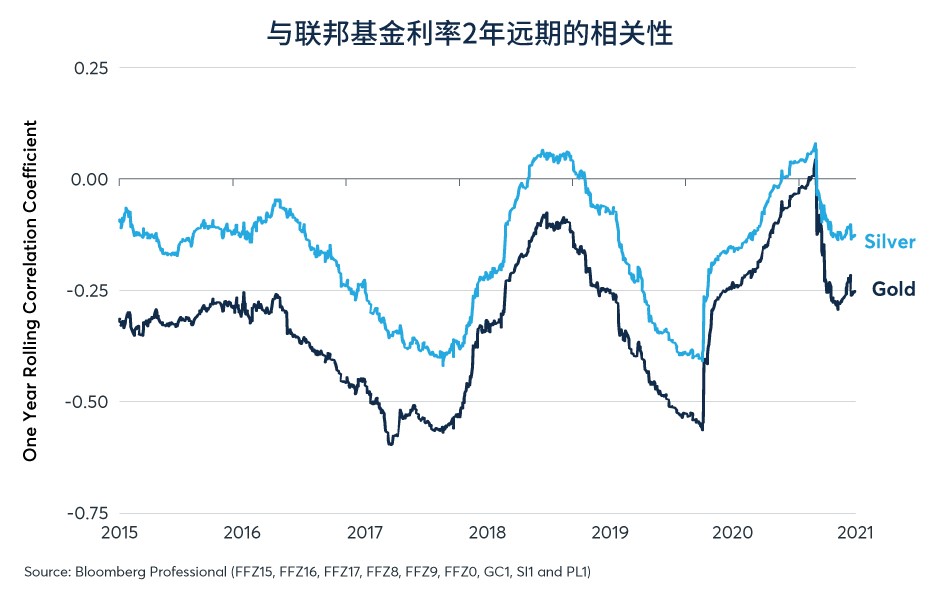

在2020年第二季度和第三季度,随着金价升至历史新高,联邦基金期货价格甚至部分反映了美联储可能效仿欧洲央行和日本央行开启负利率。与此同时,恰逢金价见顶。从这一分水岭开始,金价与利率预期一直朝着相反的方向发展,起初速度很慢,但最近加快了脚步(图1)。截至11月底,联邦基金释放的信号表明,最有可能出现的情况是美联储在未来两年内加息五次。

图1:多次加息预期日益增强致使金价承压

市场原本预期2020年夏季出现负利率,后来预期到2021年秋季加息125个基点,这种预期上的变化可能抑制了金价,使其未能与其他资产同步上涨。的确,在过去七年中,金价的每日变动与未来两年美联储利率预期的每日变动呈现出一致的反向相关性(图2)。话说回来,考虑到美联储利率预期的大幅波动,黄金的表现已经很不错。若要让金价维持强劲涨势,首先必须让加息预期趋于稳定,甚至出现缓和。尽管如此,如果一部分人认为美联储加息计划落后于形势,在平息通胀方面做得不够,那么即使加息预期进一步加剧,金价也有可能上涨。

图2:金价呈现与美联储加息预期的反向相关性