作者 金联创

2019-07-19第一章 国际原油市场走势回顾

本周原油期货市场回顾

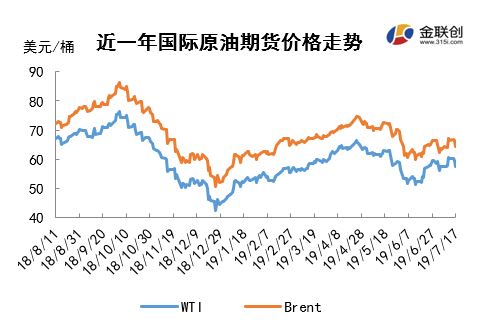

本周(7.11-7.17),国际原油期货价格呈现下行走势,WTI与布伦特均价受原油库存下降的提振,较上周有所上涨,令油价承压的主要有以下几点:其一,美伊双方紧张关系出现缓和的初步迹象,特朗普周二表示,美国与伊朗的关系已经取得了很大进展,他不希望伊朗发生政权更迭,尽管特朗普没有提供有关进展的细节,但这一消息仍旧令原油市场大受冲击,市场对伊朗原油供应风险的担忧缓解令油价承受下行压力;其二,OPEC在月报中表示,在竞争对手增产的同时,明年全球对其原油的需求将下降,表明尽管OPEC与盟友延长了限产协议,仍将再度出现供应过剩的局面;其三,虽然美国墨西哥湾沿岸遭到热带风暴Barry的影响,原油生产一度中断,但随着风暴影响消退,其造成的灾害影响低于预期,且沿海石油生产商和精炼商开始恢复生产,美国石油产量回升,油价回吐部分涨幅。

但是需要注意的是,尽管美伊争端出现缓和的迹象,但能否真正达成和谈仍未可知。双方对于谈判的前提有不同的看法,短期内还是很难坐回谈判桌前。而英伊之间油轮被扣押事件也令市场对于中东原油供应局势的担忧加重。此外,美国原油库存连续五周下降也为油价起到了一定的支撑作用。

本周原油现货市场回顾

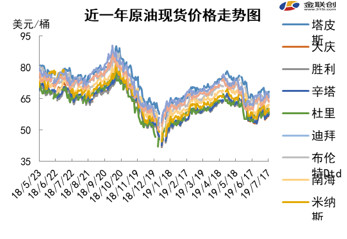

本周(7.11-7.17),亚太市场原油现货呈现下行走势,但均价较上周有所上涨。周内,贸易消息人士表示,卡塔尔石化已经将9月装al-Shaheen原油现货供应量减少一半至2船,之前8月供应量为4船,供应量减少可能是因为油田检修。卡塔尔石化提供两船每船50万桶船货,船期分别为9月21-22日和9月28-29日。交易消息人士表示,亚太原油市场有更多的9月装船计划公布。OilSearch仅提供一船9月18-22日装Kutubu原油船货。一项初步装船计划显示,马来西亚9月船货出口量仍在9船,与8月数量一样。之前有一船8月装船货延迟至下个月装载,因Gumusut-Kakap油田意外发生生产问题。交易商表示,印度石油天然气公司(ONGC)本月售给中联油第二船Sokol原油船货,船期在9月13-19日,售价为迪拜报价升水4.80-4.90美元/桶,高于第一次的决标价升水4.40美元/桶。该公司周一还取消了出售一船9月25-10月1日装运船货的标书。交易商表示,俄罗斯Surgutneftegaz公司通过标书出售两船8月底至9月初装运的ESPO原油船货。中国独立炼油商的强劲需求可能支撑了ESPO原油的升水价,因为他们本月提高了对9月和10月到港船货的采购量。

第二章 原油期货市场影响因素分析

供需因素

本周(7.11-7.17),供应面,虽然上周美国原油库存及产量双双录得下滑,不过,随着飓风逐渐消退,墨西哥湾炼油厂纷纷恢复生产带来了供应攀升的可能。需求面,上周美国成品油库存大幅增加,目前正值夏季驾车出游高峰,美国成品油的需求却已现疲态,对油价造成打压。

美国库存变化情况

美国原油库存减少,汽油和馏分油库存增长。美国能源信息署数据显示,截止7月12日当周,美国原油库存量4.55876亿桶,比前一周下降312万桶;美国汽油库存总量2.32752亿桶,比前一周增长357万桶;馏分油库存量为1.36203亿桶,比前一周增长569万桶。原油库存比去年同期高10.9%;比过去五年同期高4%;汽油库存比去年同期低1.3%;比过去五年同期高2%;馏份油库存比去年同期高12.3%,比过去五年同期低2%。美国商业石油库存总量增长1166万桶。美国炼厂加工总量平均每天1726.7万桶,比前一周减少17.2万桶;炼油厂开工率94.4%,比前一周下降0.3个百分点。上周美国原油进口量平均每天683.2万桶,比前一周下降47.0万桶,成品油日均进口量239.3桶,比前一周下降29.3万桶。备受关注的美国俄克拉荷马州库欣地区原油库存5082.7万桶,比前周减少135.1万桶。

美国原油净进口量略有增加。截止2019年7月12日当周,美国原油出口量日均253.4万桶,比前周每日出口量减少51.4万桶,比去年同期日均出口量减少107.3万桶,过去的四周,美国原油日均出口量308.6万桶,比去年同期增加39.9%。今年以来美国原油日均出口286.2万桶,比去年同期增加57.3%。过去的一周,美国原油净进口量日均429.8万桶,比前周增加4.4万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少0.7%。美国商品期货管理委员会最新统计,截止7月9日当周,纽约商品交易所原油期货中持仓量1999766手,减少31403手。大型投机商在纽约商品交易所原油期货中持有净多头390149手,比前一周减少2661手。其中持有多头505696手,比前一周减少7484手;持有空头115547手,减少4823手。

截至7月9日当周,WTI原油期货的所有仓位全部走低,由于空头仓位的下跌比例更明显,因此推动WTI的多空比小幅上涨至为4.38,环比上涨0.11或2.65%。市场对于原油供应的担忧,导致原油期货的资金全线撤退。OPEC月报认为,2020年全球对其原油的需求将下降,因此将出现供应过剩的局面。IEA月报认为,2019年上半年全球石油日均供应量将超过日均需求90万桶,第二季度全球石油日均过剩50万桶,预计2020年第一季度市场对欧佩克原油日均需求降低至2800万桶。EIA月报预测2019年全球石油日均需求增长107万桶,比上个月预测下调了15万桶,同时还上调了美国原油产量。资金的撤退将不利于油价的长期反弹,短期内将抑制油价的涨势。

第三章 原油期货市场走势预测

下周市场预测

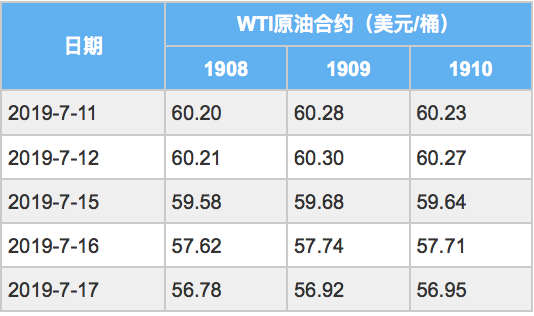

技术图上,NYMEX主力合约原油价格在当周(7.11-7.17)未能踩实60美元/桶的整数关口,从而进入了下降通道。当周对油价起到打压作用的,一是美伊关系得到了极大的缓和,二是墨西哥湾的风暴过后原油开始恢复生产。对油价起到提振作用的,是美国原油库存持续五周下滑。截至17日,WTI报收56.78美元/桶,环比下跌2.56美元/桶或5.89%;当周WTI的均价为58.88美元/桶,环比上涨0.52美元/桶或0.89%。从价格形态上来看,WTI的KDJ指标线在弱势区在中轴线附近胶着延伸,表明油价上涨动力不足;MACD指标线在中轴线附近胶着延伸,绿色动能柱缩水,标志着油价暂时观望。

从投机面来看,投机商在纽约商品交易所轻质原油期货中持有的净多头下降0.7%。本周,美国方面,本周经济数据基本符合预期,美国零售的增长在一定程度上抵消资本投资不足的影响,市场认为,随着美国经济状况转好,美联储可能正在试图刺激经济。欧元区方面,受贸易紧张局势和政策不确定性的影响,欧盟制造业持续疲软,经济景气指数再创新低也令其经济前景遭到看衰,业内人士普遍认为,欧洲正面临经济下行风险。

本周(7.11-7.17),美国总统特朗普16日在白宫举行的内阁会议上表示,美国与伊朗的关系已经取得了很大进展,他不希望伊朗发生政权更迭。特朗普并没有提供有关进展的细节,但是美国国务卿蓬佩奥在会上说,伊朗已经表示准备就其导弹项目进行谈判,这就意味着美伊关系可能出现好转。墨西哥湾风暴削减了美国近三分之一海上原油产量,随着风暴的结束,美国石油公司开始恢复在飓风巴里之前在墨西哥湾平台关闭的产量中的一部分,据美国安全和环境执法局数据显示,截止16日大约还有58%的海上石油产量和51%的天然气产量关闭,要想完全恢复原油生产仍需要几天时间。世界贸易组织16日发布上诉机构报告,裁决美国未完全履行2014年世贸组织裁决结果,其对中国进口商品实施的部分反补贴措施仍违反世贸组织相关规定。

金联创预计下周(7.18-7.24),WTI最终并未能顺利站上60美元/桶的关口,因而重新回落到区间震荡的态势。以WTI为例,预计下周的主流运行区间在55-60(均值57.5)美元/桶之间,环比下降1.38美元/桶或2.34%。

第四章 国际原油跨期套利交易策略

截至7月17日,Brent及WTI之间的价差为6.88美元/桶,与前一个交易日上涨0.15美元/桶。美国原油库存降幅不及预期令WTI承压较大,而中东不确定形势缩窄了Brent的跌势。

从月差结构来看,WTI原油期货远期价格贴水扩大,表明远期市场资源或有望抽紧;Brent原油期货远期价格升水缩水,表明近期市场相对乐观。从价差结构整体看,近期油价将以震荡为主。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告