作者 金联创

2021-07-09第一章 国际原油市场走势回顾

本周原油期货市场回顾

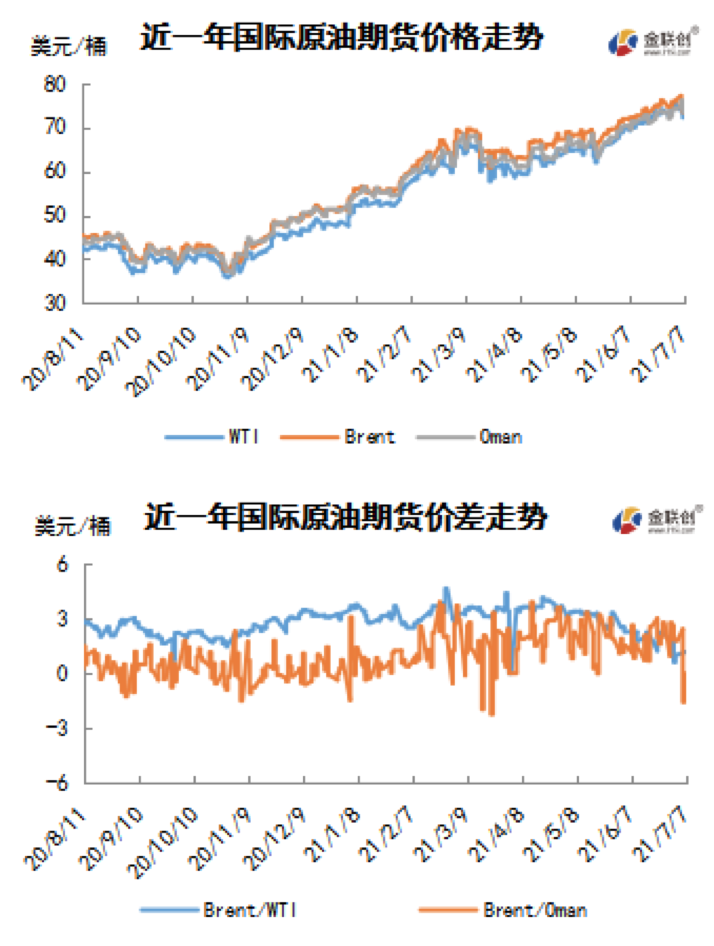

本周(7.1-7.7),国际原油期货价格呈现冲高回落的走势,美布两油均价较上周上涨。

本周市场关注焦点主要集中在OPEC会议上。周内前期,由于消息人士表示,沙特与俄罗斯已经就该份计划达成了初步协议,按照协议内容,OPEC 产量在8月-12月期间每月增加40万桶/日,受此提振,市场乐观情绪高涨,油价大幅上涨。此外,EIA原油库存大幅减少也为油价的上涨提供了有力支撑。

周内后期,原油市场利空压力陡增。由于内部存在分歧,阿联酋反对沙特阿拉伯和俄罗斯的提议。OPEC+在未能就产量调整达成协议的情况下取消了部长级会议,该组织将继续实施当前的限产措施。但投资者担忧OPEC+的磋商破裂或意味着供应将增加,市场担忧此次OPEC矛盾可能会导致阿联酋退出OPEC并单方面提高产量,这样其可以将产量提高至400万桶/日。此外,市场还担心其他产油国可能也会增加产量。

本周原油现货市场回顾

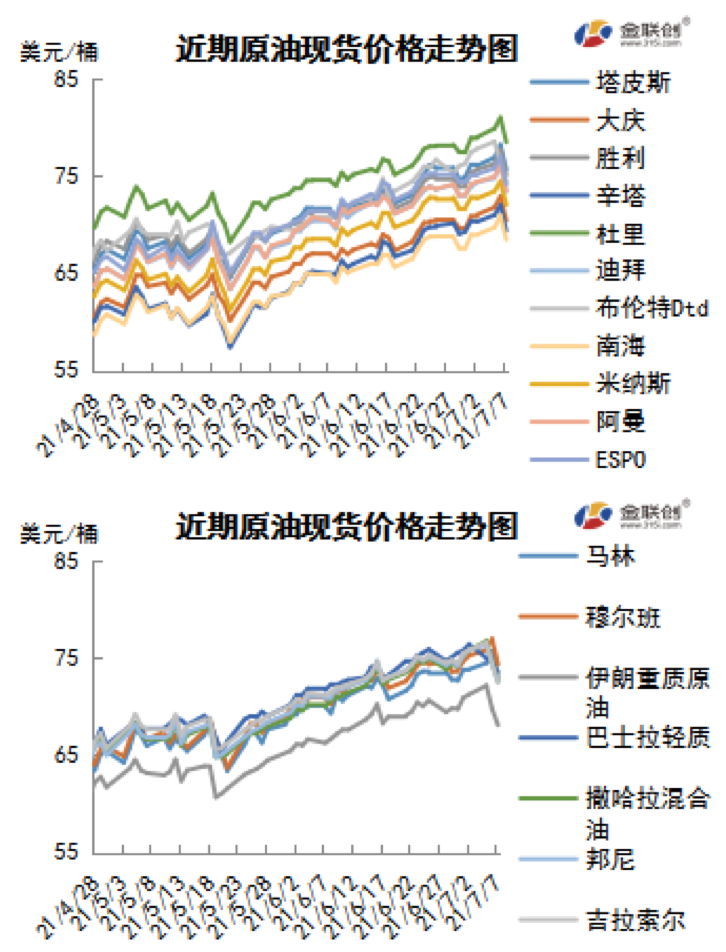

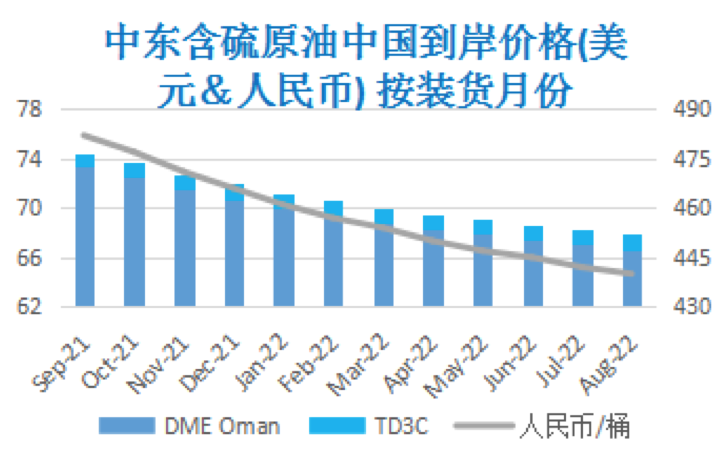

本周(7.1-7.7),原油现货均价较上周上涨。现货市场交易仍较好,但价格走势难以确定,因欧佩克+的产量前景不明。沙特阿美上调对亚洲客户的8月原油官方售价,阿拉伯轻质原油官价在高出阿曼/迪拜均价2.70美元/桶,较7月上涨80美分。7月6日,原油现货价格触及多年高点水平。亚洲原油买家担忧欧佩克+关于产能迟迟做不出最终决定将导致油价进一步走高。油价的进一步走高令炼厂承压,因炼制利润受损,如果价格走势持续坚挺,则炼厂可能会调低开工率。此外,南亚地区对中东原油需求较高,因高温时期巴基斯坦和孟加拉电厂需求飙升。印度国内新冠疫情较之前有所缓解,因而需求也开始增加。据说几位印度终端用户购买了Das Island原油船货。阿联酋年产能560万吨的Das Island油田的产量多数被维多和Trafigura销往了印度。印度芒格洛尔石化炼制公司招标寻购65万桶9月1-10日交付原油船货,该标书将于7月6日截标,投标者报价有效期至7月8日。亚洲方面,中国政府下发第二批原油进口配额之后,来自中国炼油公司的原油现货船货采购需求增加,也为亚洲原油市场提供些许支撑。根据委内瑞拉国家石油公司PDVSA和油轮追踪方面的数据,委内瑞拉6月石油出口有所上升,因运往亚洲的船货增加及改质原油的销售扩大,而且该国赶在一项进口税上调前向中国交付原油。

第二章 原油期货市场影响因素分析

供需因素

本周(7.1-7.7),OPEC数据显示,随着燃油消耗持续复苏,一度膨胀的石油库存已回落至平均水平。OPEC秘书长表示,今年下半年的需求将比今年前六个月高出500万桶/天。随着全球经济活力恢复,未来原油市场或处于供应短缺状态,增产不足以令价格大跌,国际油价支撑力度较强。花旗银行表示,如果OPEC+在向市场增加石油供应方面持保守态度,短期内油价可能突破80美元/桶。摩根士丹利估计油价将涨至每桶80美元左右,但超过该价位,预计石油需求将遭到打击。美国银行认为,随着旅行需求的反弹,全球原油基准油价明年可能升至每桶100美元。高盛展望未来时预计,布伦特原油价格将在第三季度平均超过80美元,随着需求大幅回升,可能会“远高于”该水平。摩根大通预计原油价格将在今年最后三个月“决定性地”突破80美元/桶。

美国库存变化情况

7月5日(周一),因美国的独立纪念日令该国的金融休市一天,美国能源信息署将于7月8日(周四)中午当地时间11点即北京时间9日(周五)凌晨0点发布上周美国原油和成品油库存以及需求、进出口数据。炼油厂加工量增加,净进口量减少,美国商业原油库存连续六周减少。美国能源信息署数据显示,截止6月25日当周,美国原油库存量4.52342亿桶,比前一周下降672万桶;美国汽油库存总量2.41572亿桶,比前一周增长152万桶;馏分油库存量为1.37076亿桶,比前一周下降87万桶。原油库存比去年同期低15.2%;比过去五年同期低6%。美国商业石油库存总量下降458万桶。美国炼厂加工总量平均每天1629.9万桶,比前一周增加18.7万桶;炼油厂开工率92.9%,比前一周增长0.7个百分点。上周美国原油进口量平均每天640.6万桶,比前一周减少53.6万桶。备受关注的美国俄克拉荷马州库欣地区原油库存4026.1万桶,减少146.0万桶。过去的一周,美国石油战略储备6.22487亿桶,下降了140万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少0.7%。美国商品期货管理委员会最新统计,截止6月29日当周,纽约商品交易所原油期货中持仓量2369631手,增加21314手。大型投机商在纽约商品交易所原油期货中持有净多头522490手,比前一周减少3671手。其中持有多头664867手,比前一周减少5113手;持有空头142377手,减少1442手。

截至6月29日当周,WTI原油期货的持仓数据发生反转,总持仓量止跌反弹,其余仓位全部回落,WTI的多空比微幅上涨至4.67,环比上涨0.01或0.24%。当周,原油市场对供需环境持十分乐观的态度,因为欧洲燃料需求复苏的预期正在增加,且美国的原油库存进一步减少,此外美伊核谈判仍悬而不决,令伊朗原油回归市场的预期无限推迟,受到利好消息的提振,原油期货市场的资金重新入市。OPEC+的产量会议原定于7月1日举行,但由于产油国内部的意见出现了分歧,令OPEC+8月份产量政策难以预料,因此市场存在较大的不确定因素。

第三章 原油期货市场走势预测

下周市场预测

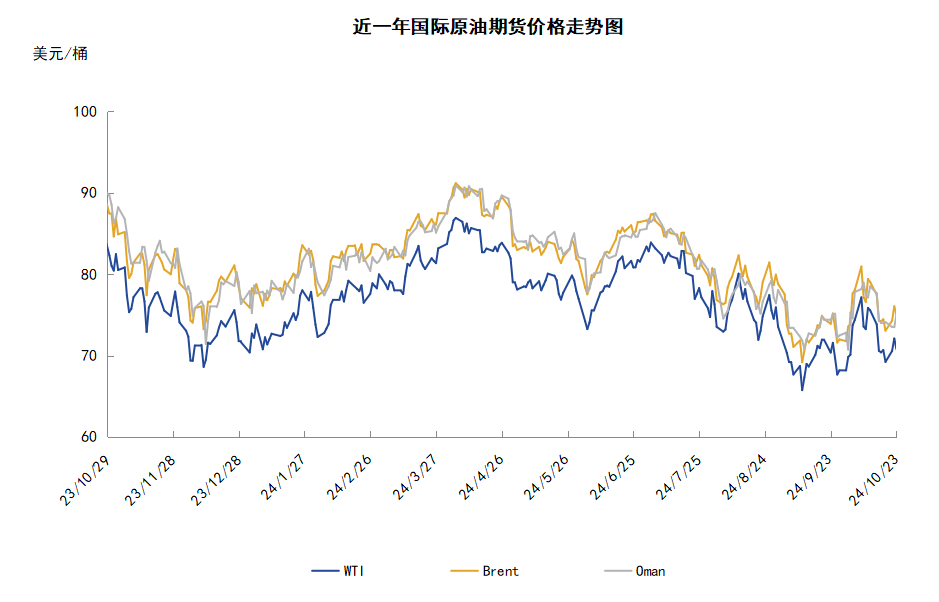

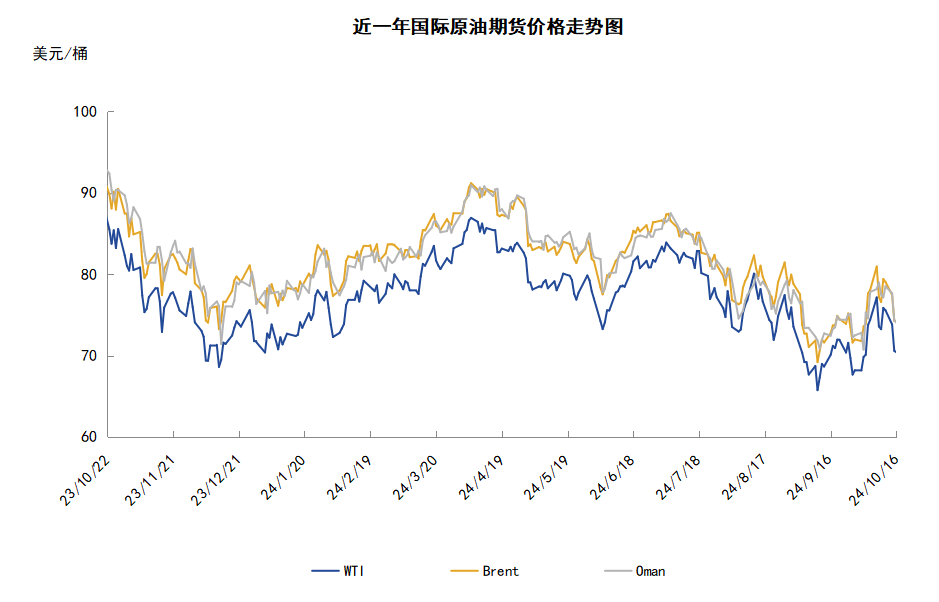

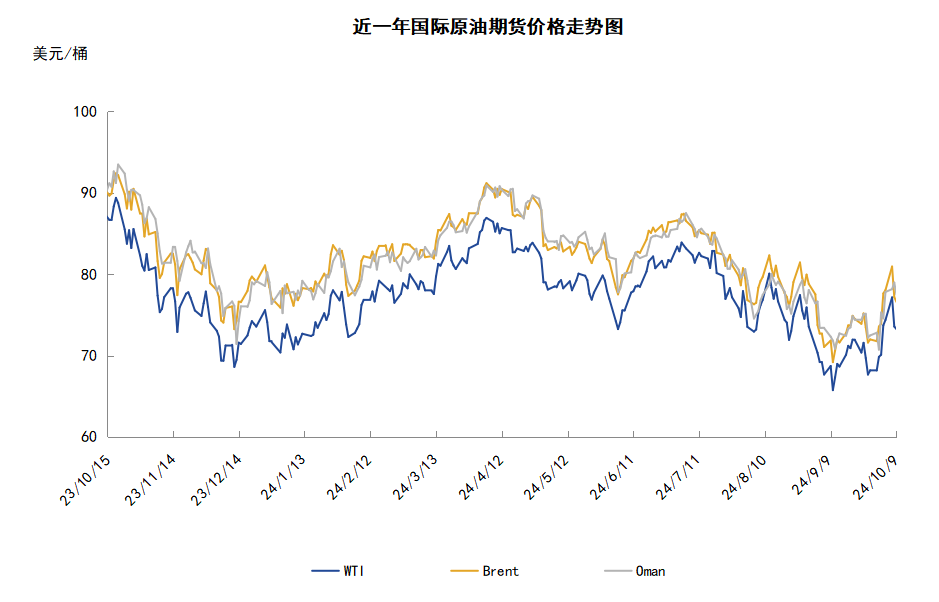

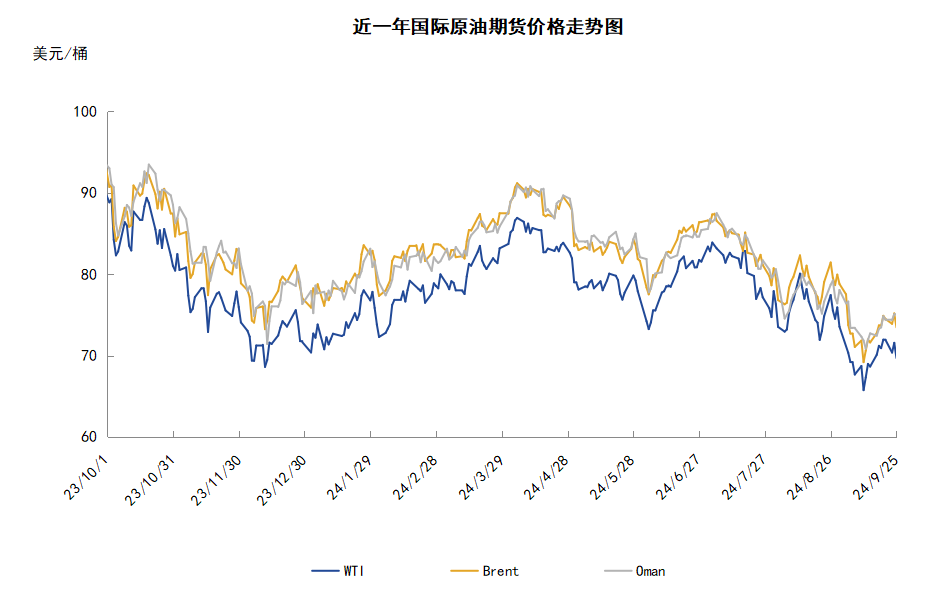

技术图上,NYMEX主力合约原油价格在当周(7.1-7.7)先扬后抑,波动范围为2.62个

美元,主流运行区间为75.23-72.20美元/桶。当周提振油价的主要因素,一是OPEC+因未能就产量调整达成协议而取消会议;二是美国原油库存持续下降。当周打压油价的主要因素,一是OPEC+产量会议取消后引发了市场对价格战的担忧;二是6月份OPEC原油产量环比增加;三是美元走高。截至7日,WTI报收72.20 美元/桶,环比下跌1.27美元/桶或1.73%;截至7日当周,WTI的周均价为73.99美元/桶,环比上涨0.65美元/桶或0.89%。从形态上来看,KDJ指标线在强势区有形成死叉之势,表明油价趋势可能发生反转;MACD指标线在强势区平行延伸,红色动能柱缩水,标志着油价上行动力正在减弱。

从投机面来看,投机商在纽约商品交易所轻质原油期货中持有的净多头减少0.7%。本周,美国方面,7月1日,民主党控制的美国众议院批准了一项7150亿美元的地面交通和水利基础设施法案。民主党人认为,这是国会希望在9月份完成全面基础设施立法的第一步。数据显示美国的就业市场正在回暖,经济前景明朗,对此IMF对2021年美国经济增长的预测从4月的4.6%上调至7%,称该国政府提供了“前所未有”的财政和货币支持。此外,美联储公布的6月份货币政策会议纪要显示,美联储官员在最近的会议上谈到了缩减购债规模,但似乎很少有人急于推动这一进程,继续在收紧货币政策方面保持耐心。

本周(7.1-7.7),原定于7月1日的OPEC+原油产量政策会议,因沙特与阿联酋之间的意见分歧,被两度推迟举行,在5日的会议上,由于意见分歧无法调和,导致会议被取消,会议重启时间未定。虽然美国及其他产油国致力于缓和两国间的矛盾,但尚未有进展。谈判破裂后,石油市场对前景看法不一,有的认为OPEC+会按照原先的配额生产,即产量不继续增加,从而导致供不应求,但是更多的是担心价格战再起。

沙阿之间的矛盾的焦点在于,阿联酋坚持要提高其配额所依据的基准产量水平,根据目前的协议,阿联酋2018年10月的原油日产量水平为316.8万桶,但阿联酋声称当前每天的产能接近400万桶。阿联酋官员还强调,阿联酋的产能关闭率约为35%,而其他成员国的平均关停率为22%。从延伸角度来看,随着此次会议的取消,OPEC在原油定价权上的作用或将会被大大削弱,沙特与阿联酋关系恶化到如此程度,以至于难以达成妥协,这损害了该组织作为负责任的石油市场管理人的形象,也带来了该组织逐步分崩离析的可能性。

金联创预计下周(7.8-7.14),由于市场对于OPEC+会议取消的看法不一,因此将会寻找更多有利于自己观点的事件来支撑,同时也不排除其他国家干预沙阿矛盾的可能性,预计国际油价或呈现先抑后扬的走势。以WTI为例,预计下周的主流运行区间在71-75(均值73)美元/桶之间,环比下跌0.99元/桶或1.34%。

第四章 国际原油跨期套利交易策略

截至7月7日(周三),Brent及WTI之间的价差为1.23美元/桶,较前一个交易日上涨0.07美元/桶。关注欧佩克内部分歧,担心阿联酋退出欧佩克,国际油价在盘中震荡后再次大幅度收低。

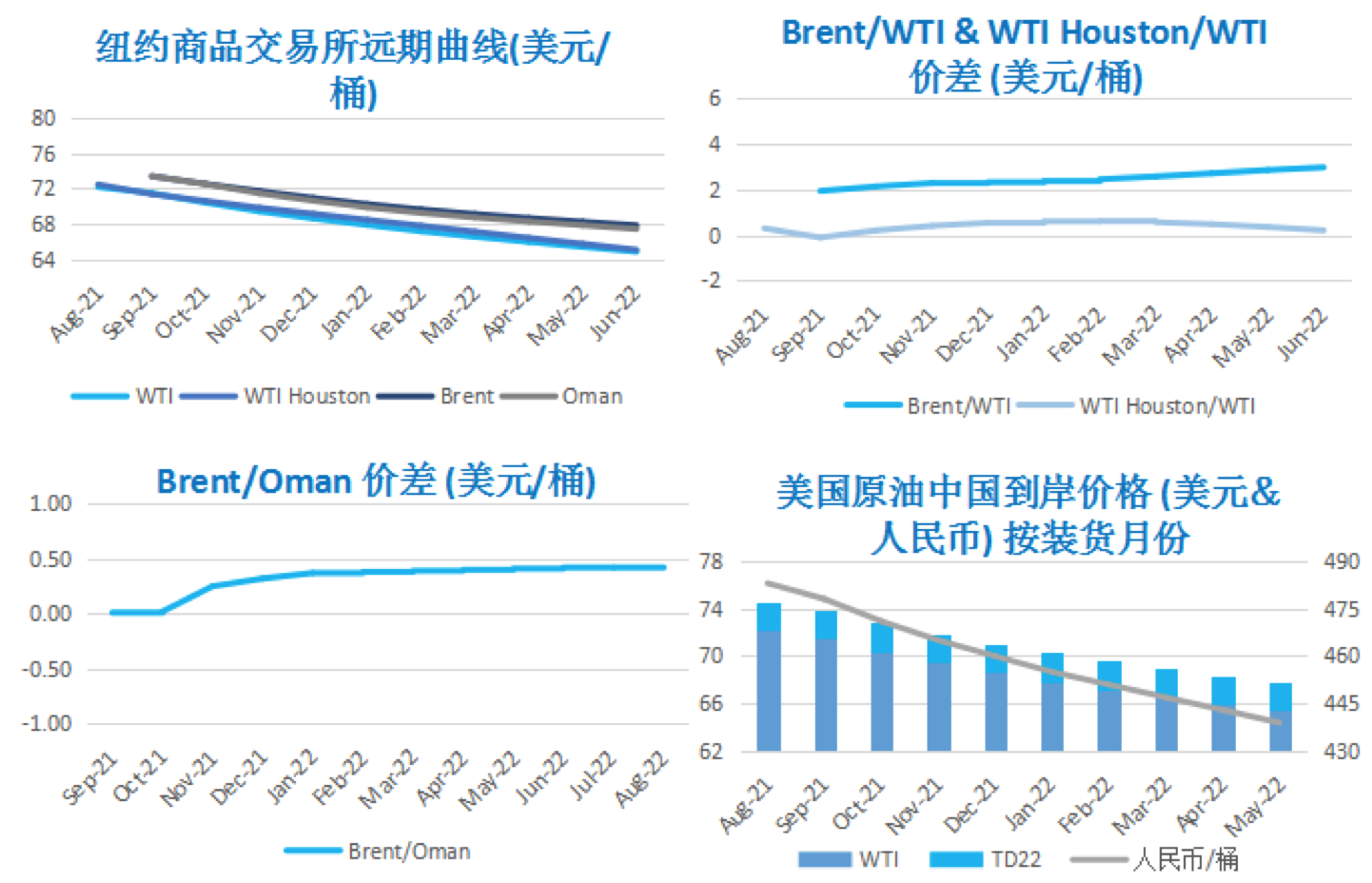

从月差结构来看,WTI原油期货远期价格升水缩水,表明远期市场心态持续回暖;Brent原油期货远期价格升水缩水,表明远期市场的悲观情绪持续缓和。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告