导读

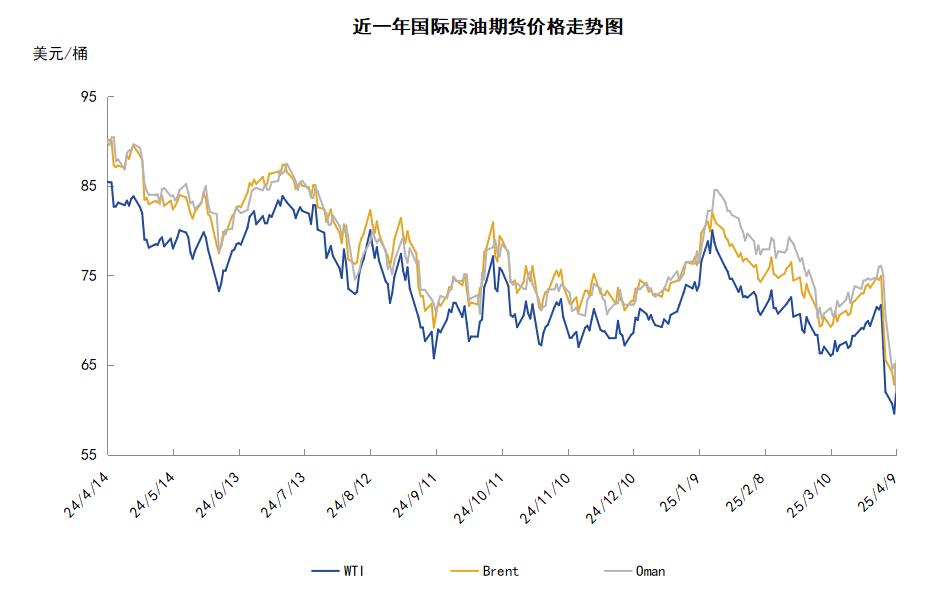

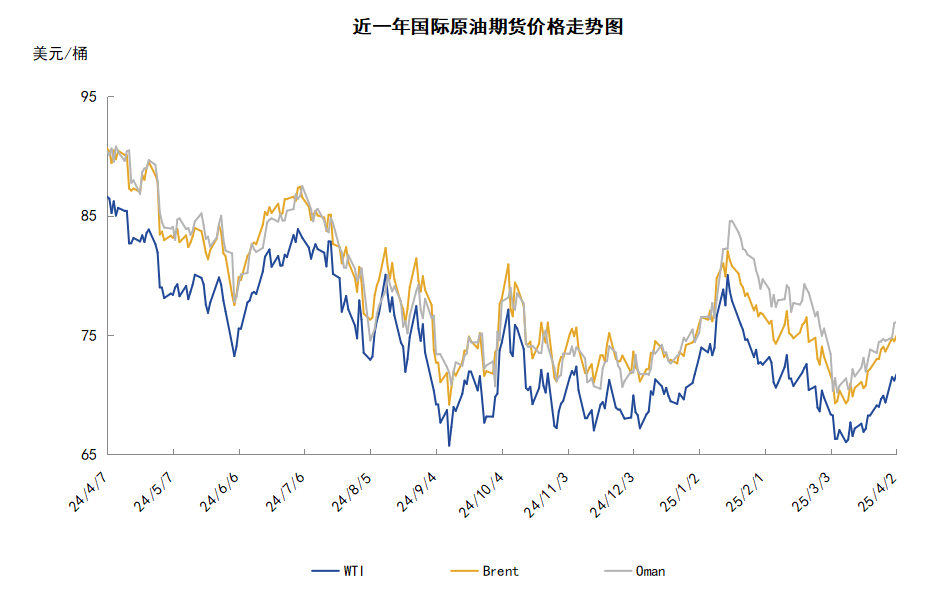

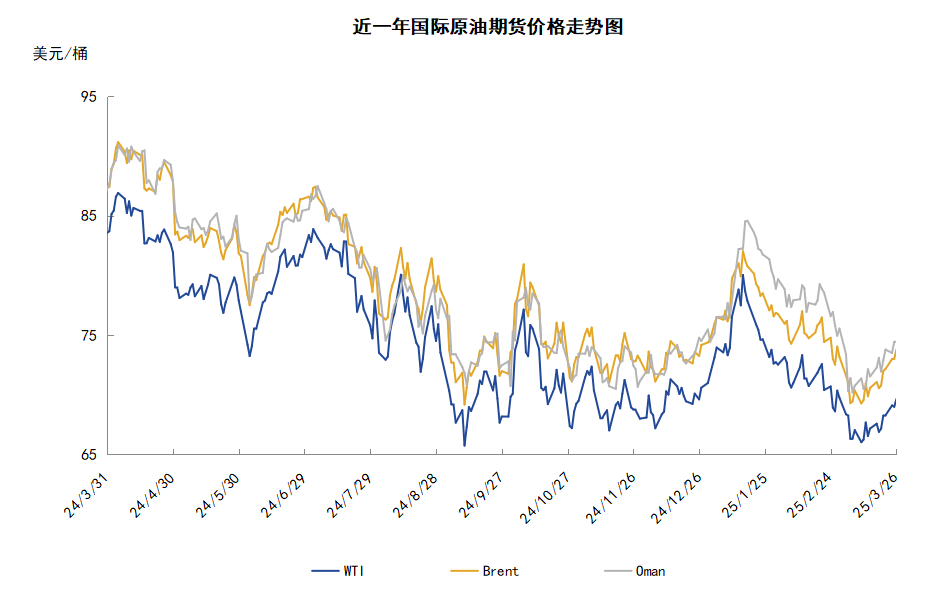

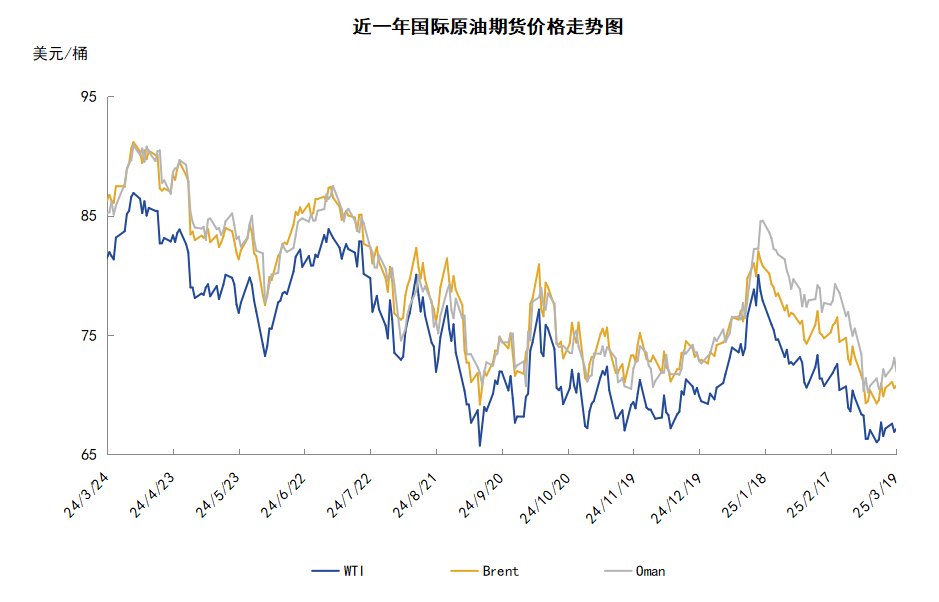

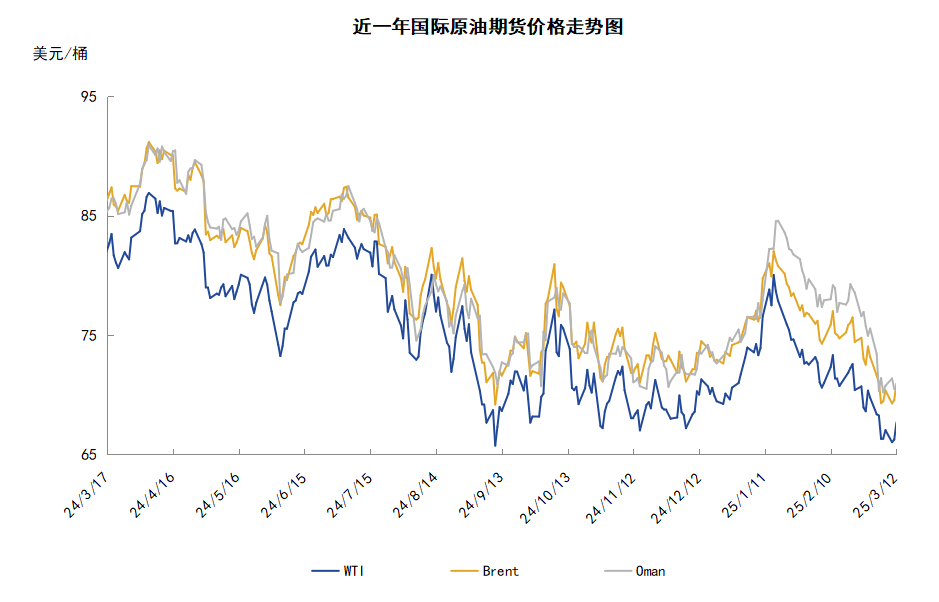

本周(4.3-4.9),原油整体呈现下行的走势。WTI均价62.31美元/桶,较前一周下跌8.42美元/桶,或-11.90%。周内,导致油价承压的因素有:OPEC+增加增产幅度、美国关税政策以及投资者对经济前景的担忧。对油价起到支撑作用的因素有:技术面的反弹需求。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(4.3-4.9),原油整体呈现下行走势,周均价环比大幅下跌。

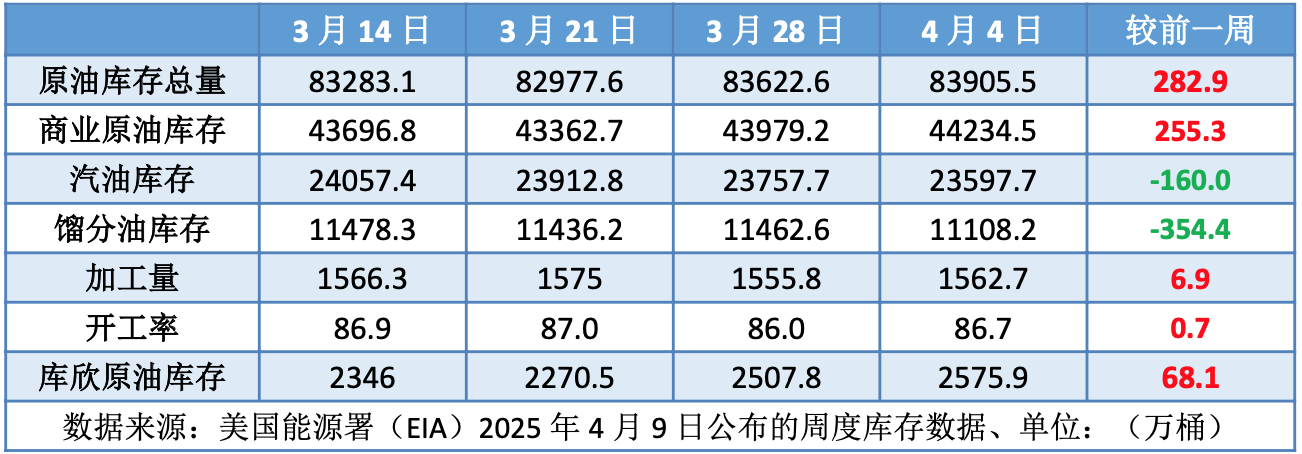

周内,利空消息占据市场主导位置。市场担忧情绪快速升温,投资者担心特朗普关税可能导致企业价格上涨、从而使美国经济活动放缓,最终损害石油需求。截至美国当地时间4月9日,美国总统特朗普宣布,把对中国的关税进一步提升至125%,即刻生效。同时,特朗普表示,美国暂缓实施对部分贸易伙伴的“对等关税”,为期90天,在此期间内,继续对所有美国贸易伙伴征收10%的基准关税。作为反制,中国财政部宣布自10日起对美商品加征84%关税。供应方面,OPEC+(石油输出国组织及其盟友)产油国通过视频会议达成协议,8个OPEC+主要产油国(沙特、俄罗斯、伊拉克、阿联酋、科威特、哈萨克斯坦、阿尔及利亚、阿曼)自5月起将原油日产量提高41.1万桶,增产幅度高于此前市场预期的13.8万桶/日。根据OPEC+声明,部分成员国将通过额外减产弥补前期超产,OPEC+强调,增产计划仍可能根据市场变化暂停或逆转。地缘局势方面,美国白宫新闻秘书表示,美国4月12日将与伊朗进行直接会谈。然而,伊朗外交部长阿拉格齐称,伊朗和美国将于12日在阿曼举行“间接”高层谈判。此前,特朗普多次声称,如果无法与伊朗就伊核问题达成协议,他将“轰炸”伊朗。库存方面,美国能源信息署数据显示,截止4月4日当周,包括战略储备在内的美国原油库存总量8.39055亿桶,比前一周增长282.9万桶;美国商业原油库存量4.42345亿桶,比前一周增长255.3万桶;美国汽油库存总量2.35977亿桶,比前一周下降160万桶。

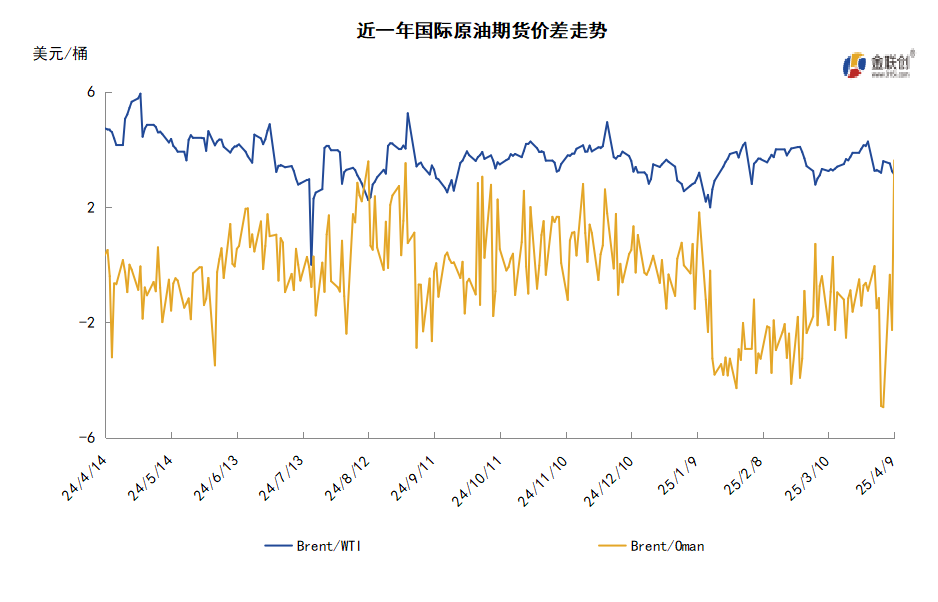

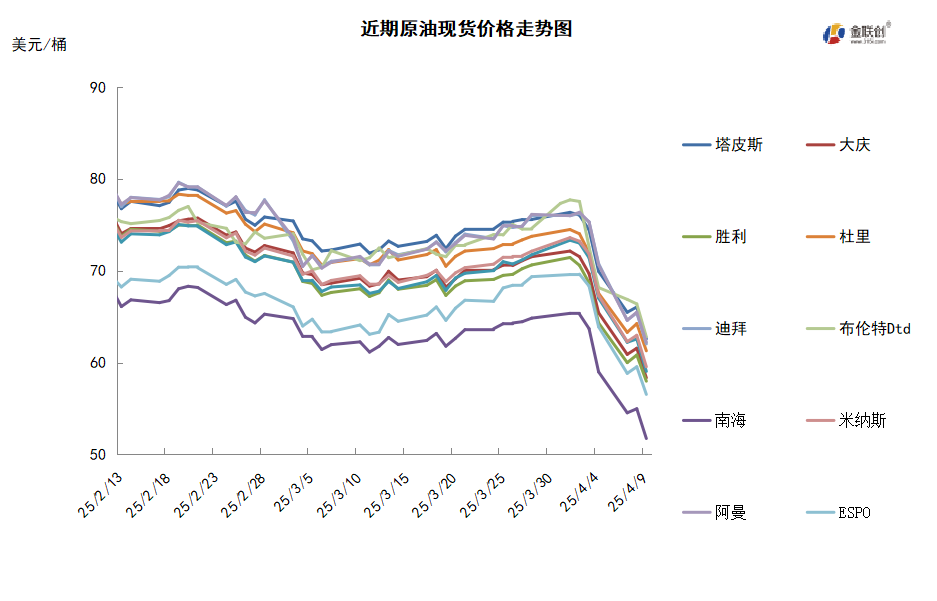

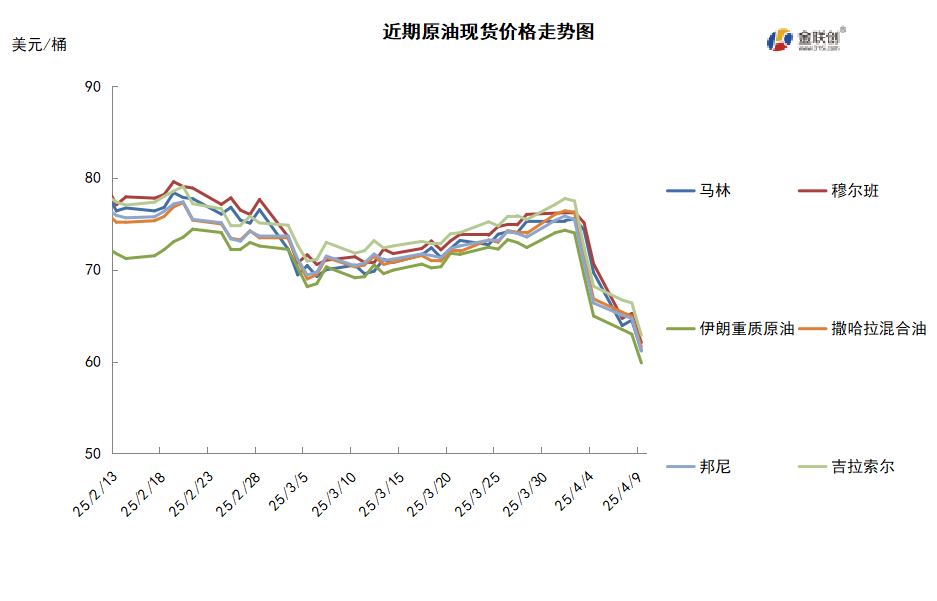

本周原油现货市场回顾

本周,国际原油现货均价环比下跌。中东原油市场方面,迪拜、阿曼等基准原油升水回落,此外,周内俄罗斯在里海管道联盟(CPC)限制措施生效仅一天后,又暂停了黑海新罗西斯克港口一处系泊设施的运营。亚太原油市场,沙特在欧佩克+增产前将销售到亚洲5月原油官价下调至四个月低点。沙特阿美公司将5月阿拉伯轻质原油的官方售价下调2.3美元/桶至每桶对阿曼/迪拜均价升水1.2美元。这次原油官方售价的下调标志着沙特原油官价下调幅度为逾两年来跌幅最大的一次,也是沙特阿美公司连续第二个月下调原油官方售价。一份文件显示,3月装马来西亚一揽子原油(MCO)的官方售价从2月份的81.71美元/桶跌至79.80美元/桶。其中,3月塔皮斯原油官方售价从2月份的77.77美元/桶跌至75.73美元/桶;Dulang原油官方售价从2月份的82.24美元/桶跌至80.83美元/桶;Bintulu原油官方售价从2月份的79.67美元/桶跌至77.65美元/桶。此外,印度、泰国部分终端用户考虑购买5月装伊拉克巴士拉中质原油船货。印度一些能源公司显然热衷于采购沥青收率较高的巴士拉中质原油。印度4-5月的道路铺设工程提振了沥青需求。这些终端用户可能会在伊拉克国家石油营销组织(SOMO)公布5月装巴士拉中质原油官方售价后采购该品级原油,如果价格太高,印度买家可能会购买中东其他中重质原油。印尼国家油气矿业公司招标寻购65万桶6月17-19日装凝析油船货,但结果尚不可知。澳大利亚伍德赛德公司已经招标销售55万桶5月1-5日装Vincent凝析油船货,该标书结果不详。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,若俄罗斯总统普京阻碍其结束乌克兰冲突的努力,特朗普将对俄罗斯石油买家征收25%至50%的二级关税;若伊朗未就核计划与美国达成协议,特朗普将对其实施轰炸及类似关税措施。俄罗斯和伊朗合计占全球原油供应的显著份额,任何实质性制裁或军事行动都可能引发供应紧缩。此外,如果高税收导致全球经济增长放缓将削弱对燃料的需求,可能会抵消特朗普威胁导致的原油供应减少。

需求方面,亚洲大国3月制造业活动以一年来最快速度扩张,作为全球最大原油进口地,亚洲大国的经济复苏迹象缓解了市场对燃料需求疲软的部分担忧。此外,尽管对伊朗、委内瑞拉和俄罗斯的更严格制裁可能会限制全球原油供应,但美国的关税可能会抑制全球能源需求并减缓经济增长,这反过来将进一步影响石油需求。鉴于美国宣布对从委内瑞拉购买原油的国家征收25%的关税,印度信实工业公司决定暂停从委内瑞拉进口石油。

美国库存变化情况

鉴于高度关注贸易战,石油市场忽视了美国石油库存变动状况。美国原油库存增加,汽油和馏分油库存减少。美国能源信息署数据显示,截止4月4日当周,原油库存比去年同期低3.26%;比过去五年同期低5%;汽油库存比去年同期高3.26%;稳定在过去五年同期水平;馏分油库存比去年同期低5.65%,比过去五年同期低9%。此外,上周美国原油进口量平均每天618.9万桶,比前一周减少27.7万桶,成品油日均进口量179.7桶,比前一周增长2.2万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少7.1%。美国商品期货管理委员会最新统计,截至4月1日当周,

WTI原油期货的总持仓量、多头及空头仓位均有所增加,由于空仓的增幅超过了多仓的增幅,因此净多头仓位止涨回落。其中,总持仓量环比增加2.9%,多头仓位环比增加0.9%,空头仓位环比增加11.0%,净多头仓位环比下降7.1%。受此影响,WTI的多空比回落至2.05,环比下跌0.21或-9.10%。

当周,美国可能加大对伊朗及委内瑞拉的制裁,并且对俄罗斯征收更高的关税,推动资金继续进入到原油期货市场。从场内的资金情况来看,虽然地缘政治风险一度支撑市场,但由于担心美国的关税战可能引发全球经济衰退,并抑制能源需求,使得消极的情绪再度攀升,因此资金更多地选择增加空头仓位。从油价的表现来看,WTI原油期货价格呈现宽幅震荡的格局,整体价格区间有所上移,并最终突破71美元/桶。从后市来看,随着美国开征对等关税,如果没有缓和的余地,那么全球经济衰退且商品需求下降的预期,将令原油市场大幅承压。

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周下跌。当周导致油价承压下跌的主要因素:一是OPEC+计划在5月份增加原油产量;二是美国关税政策;三是中美关税争端;四是投资者对经济前景的担忧;五是市场避险情绪升温。当周支撑油价的主要因素:一是原油期货技术面的反弹支撑。截至9日,WTI报收62.35美元/桶,环比下跌9.36美元/桶或-13.83%;截至9日当周,WTI周均价62.31美元/桶,较前一周下跌8.42美元/桶,或-11.90%。从技术形态上来看,标志着油价下行为主。

经济方面,周内在“对等关税”政策公布之后,全球金融市场遭遇重创,因为投资者担忧贸易战升级,将会影响全球经济增长。许多华尔街经济学家现在认为美国今年面临衰退风险,包括预计失业率和通胀率将上升。这些预期使美联储面临更具挑战性的局面,因为政策制定者可能需要通过降低利率来缓冲经济,或者通过维持高借贷成本来抑制通胀。鲍威尔警告称,全面关税政策可能导致通胀再度攀升,同时抑制经济增长动能。

本周,3日,沙特、俄罗斯等八大OPEC+产油国通过视频会议达成协议,自5月起将联合原油日产量提高41.1万桶,较市场预期的14万桶增幅高出近三倍。这一“加速增产”决定直接导致国际油价暴跌。根据OPEC+声明,部分成员国将通过额外减产弥补前期超产(哈萨克斯坦新任能源部长首次与会)。声明强调,增产计划可能“根据市场变化暂停或逆转”。

4日,美联储主席鲍威尔表示,美联储对美国总统特朗普征收的关税范围感到震惊,这意味着关税对经济的影响将比之前认为的要大。鲍威尔称,关税上调幅度很明显将远超预期,经济影响也可能如此,包括通胀上升和经济增长放缓。这些影响的规模和持续时间仍不确定。据悉,鲍威尔此前表示,关税的通胀效应很可能是“暂时的”。

4日,特朗普在白宫讲话时展示的一张关于“对等关税”的图表显示,不同国家和地区面临不同关税税率。其中,柬埔寨、越南将分别面临49%和46%的关税税率,欧盟、日本、马来西亚、韩国、印度、瑞士、印度尼西亚、中国、泰国等将面临20%至36%的关税税率。

9日,特朗普表示,将在90天内对大多数国家实行10%的较低关税税率,但将对中国的税率提高到125%,立即生效。

金联创预计下周(4.10-4.16),特朗普在关税问题上的跳跃态度,令全球贸易战充满了不确定性,从而导致金融市场出现剧烈震荡行情的概率上升。随着美国放松对部分国家的关税政策,短期内原油市场将回补此前大规模的抛单,但由于特朗普对中国关税政策的态度依旧强硬,因此使得后市存在着变数。综合来看,下周国际原油价格或进行向上的技术回补。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。