导读

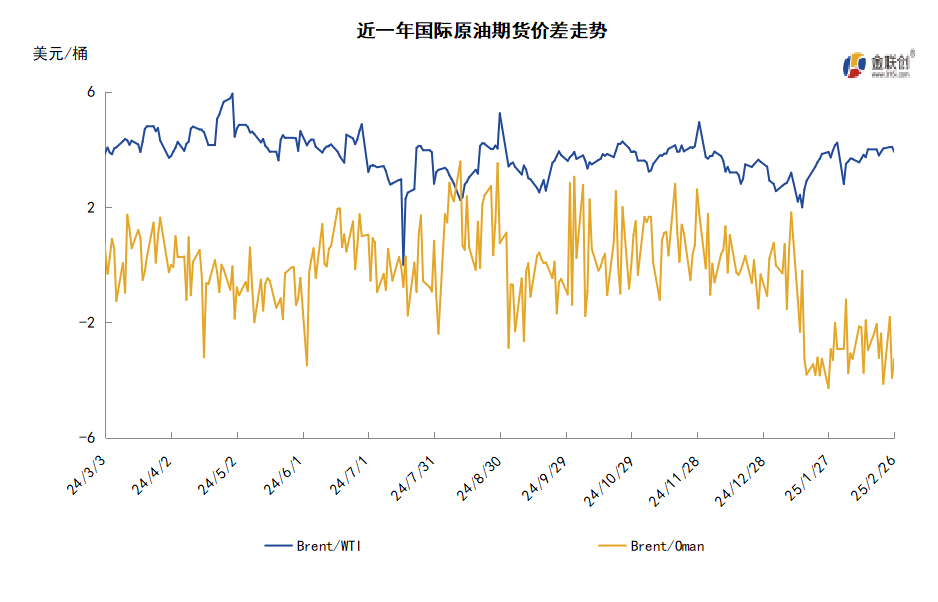

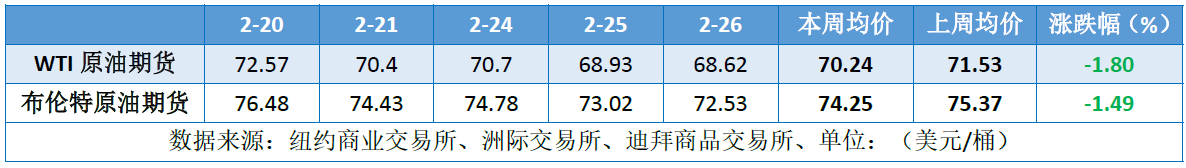

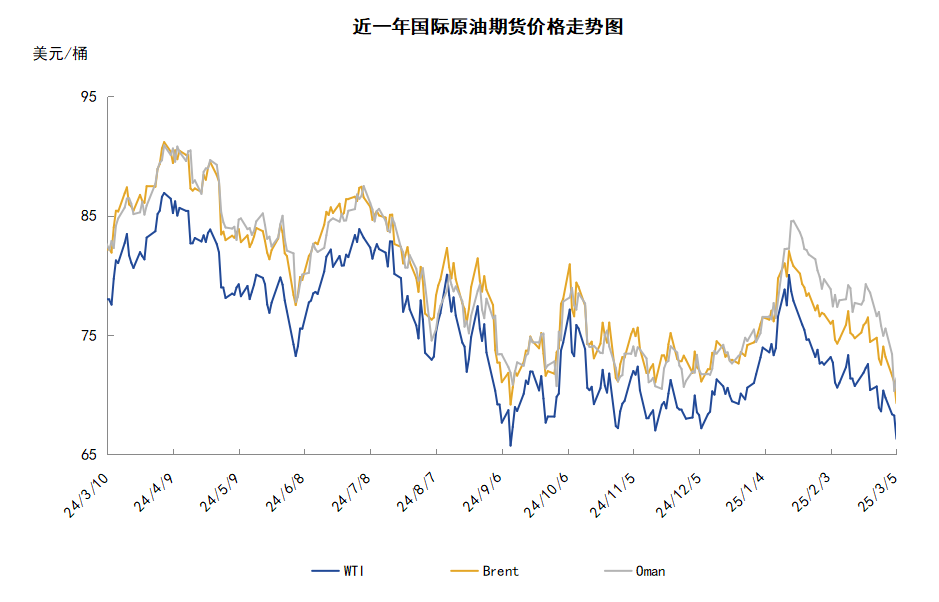

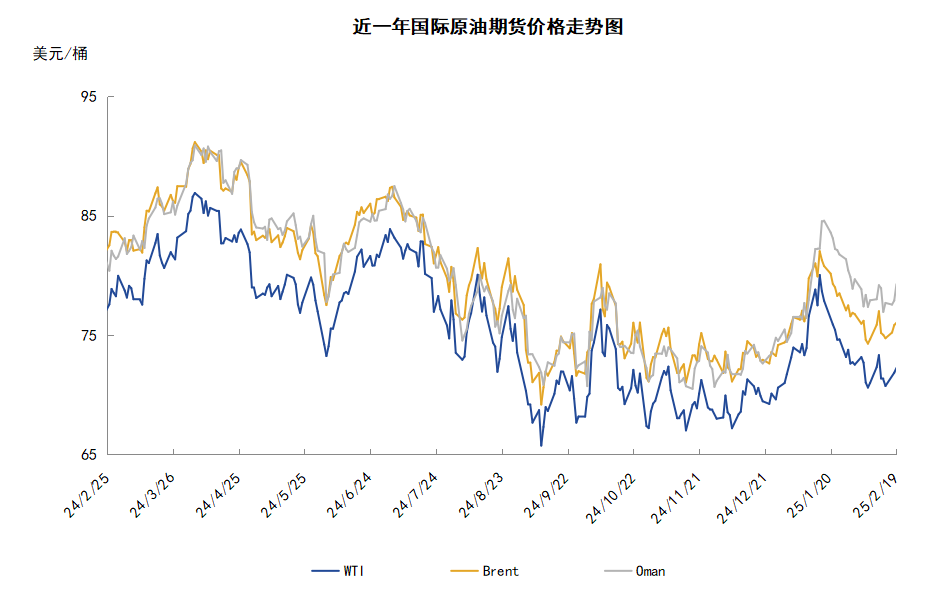

本周(2.20-2.26),原油整体呈现震荡下行的走势。WTI本周均价70.24美元/桶,较前一周下跌1.29美元/桶,或-1.80%。周内,导致油价承压下跌的因素有:俄乌局势或将缓和的预期,哈萨克斯坦石油供应预计增加以及美国成品油库存增加引发的需求担忧。另一方面,对油价起到支撑的因素有:技术面的反弹支撑。

第一章 国际原油市场走势回顾

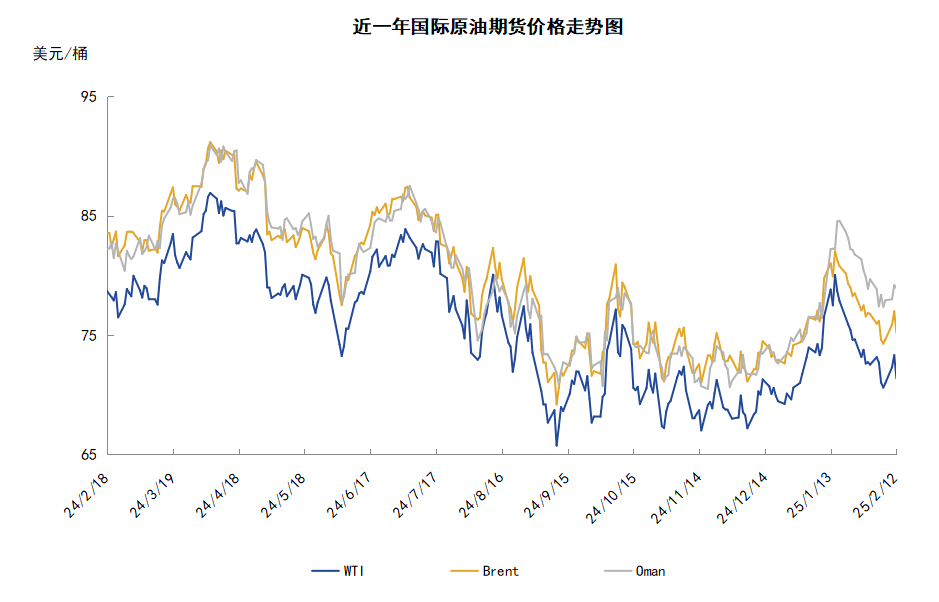

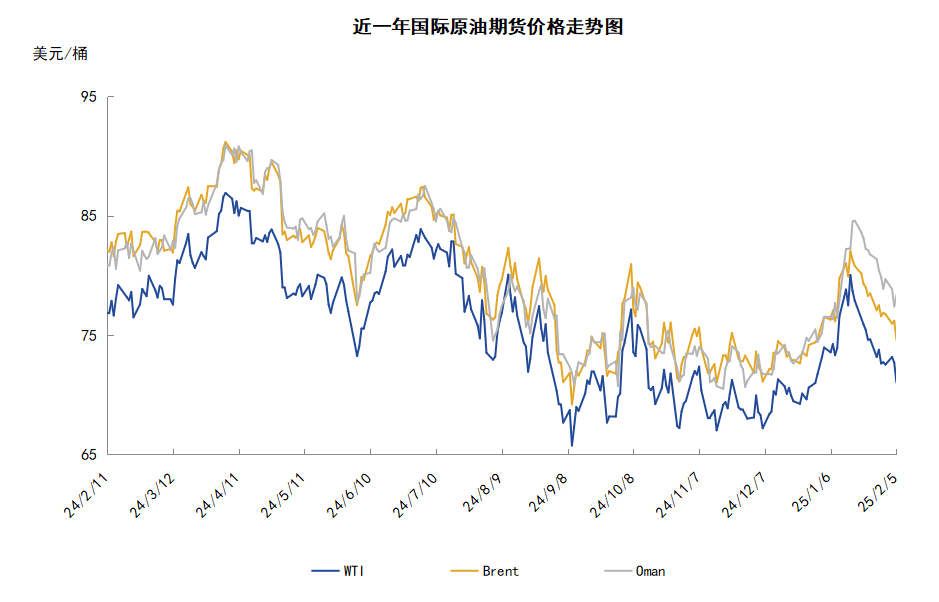

本周(2.20-2.26),原油整体呈现震荡下行的走势,周均价环比下跌。

一方面,俄乌局势或将缓和的预期导致油价承压。两位知情人士表示,美国和乌克兰已就一份矿产协议草案的条款达成一致,这对基辅争取华盛顿的支持至关重要。美国总统特朗普正寻求迅速结束乌克兰与俄罗斯的战争,特朗普表示,若达成结束冲突的协议,乌克兰可能需要部署某种形式的维和部队。此外,在哈萨克斯坦石油产量达到212万桶/日的历史峰值后,两名熟悉装载计划的市场人士表示,由于哈萨克斯坦油田的供应增加,2月CPC管道混合石油出口计划从142万桶/日增加至167万桶/日。库存方面,美国成品油库存增加令投资者担忧燃料需求疲软,美国能源信息署数据显示,截至2月21日当周,美国汽油库存较一周前增加36.9万桶至2.48271亿桶,馏分油库存较一周前增加390.8万桶至1.20472亿桶。

但另一方面,国际原油在经历大幅下跌后技术面存在的反弹需求对油价起到支撑作用。此外,多国原油供应因不可抗力减少也仍支撑油价,里海石油管线(CPC)石油流量在遭受袭击后减少了30%~40%,俄罗斯黑海新罗西斯克港因风暴暂停装货,美国北达科他州受寒流影响原油日产量减少约15万桶。

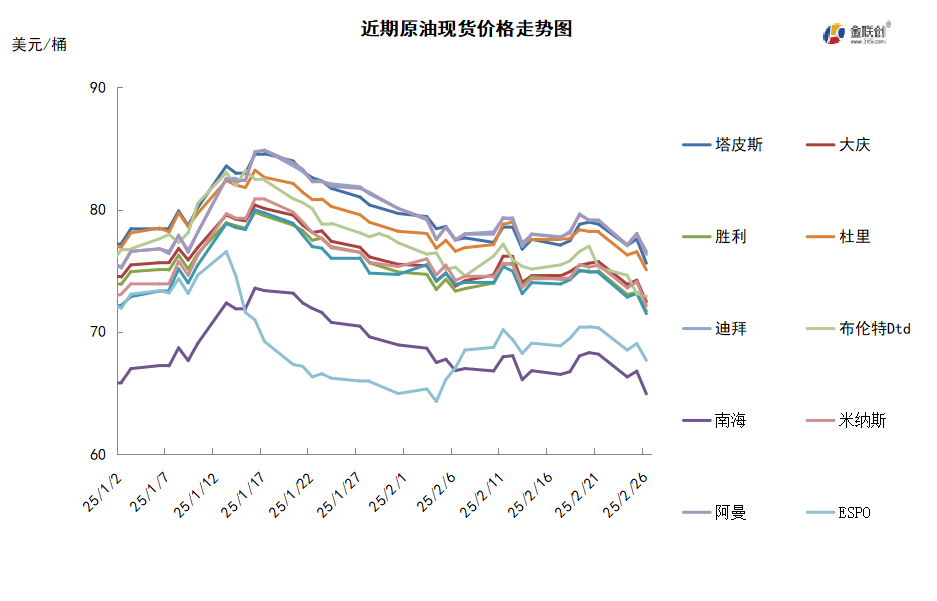

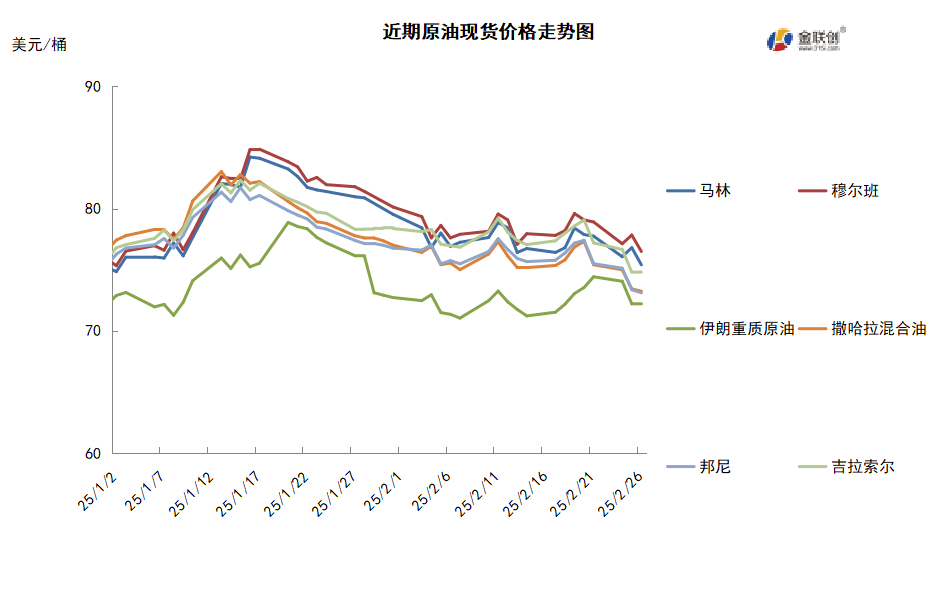

本周原油现货市场回顾

本周,国际原油现货均价环比涨跌不一。中东原油市场方面,4月装巴士拉中质原油价格暴跌,因为中东中质/重质原油的需求疲软。大量加拿大和南美等套利原油流入亚洲市场,这削弱了亚洲买家对中东原油的需求。一家能源公司猜测4月装巴士拉中质原油的交易价为每桶对其官方售价贴水略低于1美元。INPEX公司已经以每桶对其官方售价升水大约0.05美元的价格销售了四船4月装上扎库姆原油船货。4月装埃尔沙欣原油的现货价差小幅下滑,埃尔沙欣原油的现货需求有限,由于当前估值相对套利船货来说偏高,因此,亚洲买家对埃尔沙欣原油的购买兴趣冷淡。亚太原油市场,马来西亚国家石油公司似乎报价每桶对官方售价贴水0.5美元销售4月装Miri原油船货。然而,市场买家购货不积极。2月底澳大利亚和东南亚的大部分终端用户已经完成了4月船货的现货采购任务。4月装澳大利亚西北大陆架凝析油的现货价差疲软,因为供应和需求基本面宽松。BP公司销售4月19-23日装澳大利亚西北大陆架凝析油船货,其报价为每桶对即期布伦特贴水0.05美元,但是买家购买兴趣冷淡。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,美国正在推动俄乌和谈,如果俄乌冲突缓和,西方可能会考虑放松对俄罗斯的制裁,进而可能导致俄罗斯原油供应增加。此外,伊拉克库尔德自治区主席表示,该地区的石油出口可能在下个月恢复,这意味着在长达近两年的中断之后,伊拉克北部的石油供应将重返国际市场,为原油市场带来额外的供应压力。

需求方面,2月初原油需求增长缓慢,但2月第二周的取暖燃料和交通燃料需求回升,使实际需求与市场预期的缺口缩小。初期需求增长较慢,但随着取暖燃料和交通燃料需求回升,原油需求的增长趋势将更加明显。欧洲天然气价格飙升导致部分国家从天然气转向石油,推动了市场对石油的替代需求。此外,特朗普的关税战加剧了市场对全球贸易战扩大、经济增速放缓及石油需求下降的担忧。

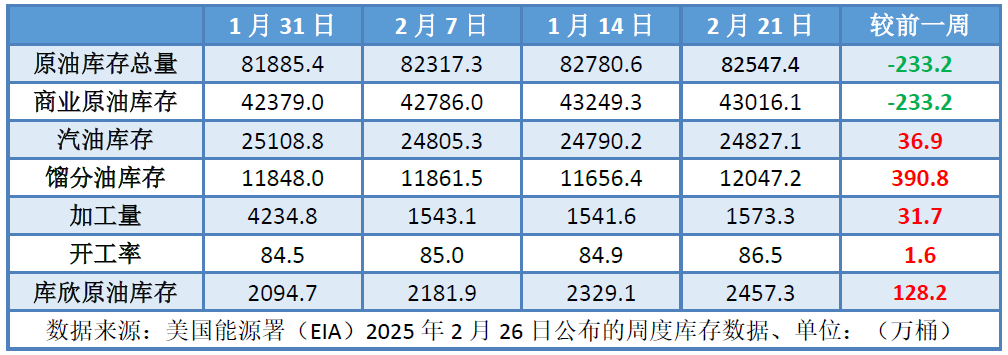

美国库存变化情况

尽管随着炼油厂开工率上升,上周美国原油库存意外下降,但美国汽油和馏分油库存意外增加。美国能源信息署数据显示,截止2月21日当周,原油库存比去年同期低3.8%;比过去五年同期低4%;汽油库存比去年同期高1.66%;比过去五年同期略低;馏分油库存比去年同期低0.55%,比过去五年同期低约8%。此外,上周美国原油进口量平均每天591.9万桶,比前一周增长9.8万桶,成品油日均进口量164.5桶,比前一周减少4.7万桶。

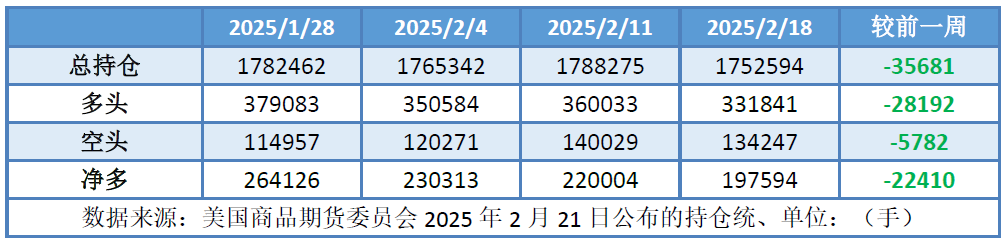

基本持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少10.2%。美国商品期货管理委员会最新统计,截至2月18日当周,

WTI原油期货的所有仓位均下滑。其中,总持仓量环比下降2.0%,多头仓位环比下降7.8%,空头仓位环比下降4.1%,净多头仓位环比下降10.2%。由于多仓的下降力度超过了空仓的下降力度,因此WTI的多空比继续下滑至2.47,环比下跌0.10或-3.86%。

当周,由于美国介入了俄乌冲突,旨在推动战争的结束,使得地缘政治溢价风险开始排出,加之交易商获利回吐,因此当周原油期货市场当中的资金开始全面撤退。从场内的资金情况来看,除了俄乌有望和谈外,美国还暗示可以放松对俄罗斯的制裁,受此影响,因此场内的资金主力从多仓撤退。从油价的表现来看,WTI原油期货价格呈现小范围震荡的格局,基本游走在70-72美元/桶之间。从后市来看,原油市场的多空因素相互交织,一方面地缘政治风险正小缩水,而另一方面美国深度制裁伊朗及一些不可抗力导致的原油供应缩水,因此国际油价短期内或呈现震荡摇摆的态势。

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周震荡回落,并跌破70美元/桶的关位。当周提振油价的主要因素:一是美国原油库存五周以来首次下降;二是美国对伊朗实施最新制裁;三是欧盟通过对俄第16轮制裁措施;四是途经俄罗斯的CPC石油管道仍因受损而减少流量。当周打压油价的主要因素:一是美国汽油和馏分油库存增加;二是俄乌达成和平协议的可能性;三是美国推进关税计划;四是伊拉克计划重启北方原油出口;五是美国连续四周增加油气钻井数量。截至26日,WTI报收68.62美元/桶,环比下跌3.63美元/桶或-5.02%;截至26日当周,WTI的周均价为70.24美元/桶,环比下跌1.29美元/桶或-1.80%。从技术形态上来看,标志着油价转为看跌。

经济方面,周内美国方面,美联储官员在1月份会议上达成共识,认为在进一步降息之前,需要看到通胀继续下降。政策制定者也在关注美国总统特朗普的经济政策计划以及潜在经济影响,特朗普在推动的议程包括对美国贸易伙伴加税和打击移民,两者都可能影响通胀、劳动力市场和经济增长的前景,这些可能对通胀带来影响。

本周,欧盟代表已批准对俄罗斯实施新的制裁,目标包括13家银行和73艘油轮,新的制裁方案还包括分阶段禁止欧盟成员国采购某些类型的俄罗斯铝产品。

美国银行表示,美俄就结束乌克兰战争进行谈判,如果谈判达成协议,莫斯科的原油和石油产品出口可能获得制裁减免,届时布伦特原油基准价格每桶将下跌高达10美元;如果谈判出现动摇甚至失败,美国则会加大对俄罗斯的制裁力度。

20日,俄罗斯延长了汽油出口禁令,从3月开始延长六个月,对生产商豁免。目前,根据去年3月最初实施的一项措施,大型石油公司被允许出口汽油,但贸易商和经销商则被禁止。

伊拉克库尔德地区的石油供应可能重启,伊拉克石油供应的恢复将使市场每天增加30万桶供应。土耳其拥有杰伊汉港,该港口从库尔德斯坦地区运送伊拉克石油。截止20日,土耳其尚未收到伊拉克关于恢复的确认。

巴西矿业和能源部长亚历山大·西尔韦拉宣布,巴西加入由OPEC+。作为全球第七大石油生产国,巴西的日产量约为430万桶,占全球产量的4%。2024年,原油超过大豆,成为巴西最大的出口产品,占巴西出口额的13.3%。

24日,美国总统唐纳德·特朗普表示,他预计对加拿大和墨西哥的拟议关税将于3月4日生效,此前关税被推迟以便这两个邻国有更多时间解决美国的边境安全担忧。

金联创预计下周(2.27-3.5),美国正在推进针对加拿大、墨西哥及欧盟等国的关税征收计划,此举将加剧全球经济增长的困境,并抑制全球石油需求的增长,从而施压油市。但OPEC+大概率推迟增产计划以及美国极限施压伊朗石油出口,或为油市带来一定的支撑。综合来看,下周原油市场或呈现震荡下滑的态势。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。