导读

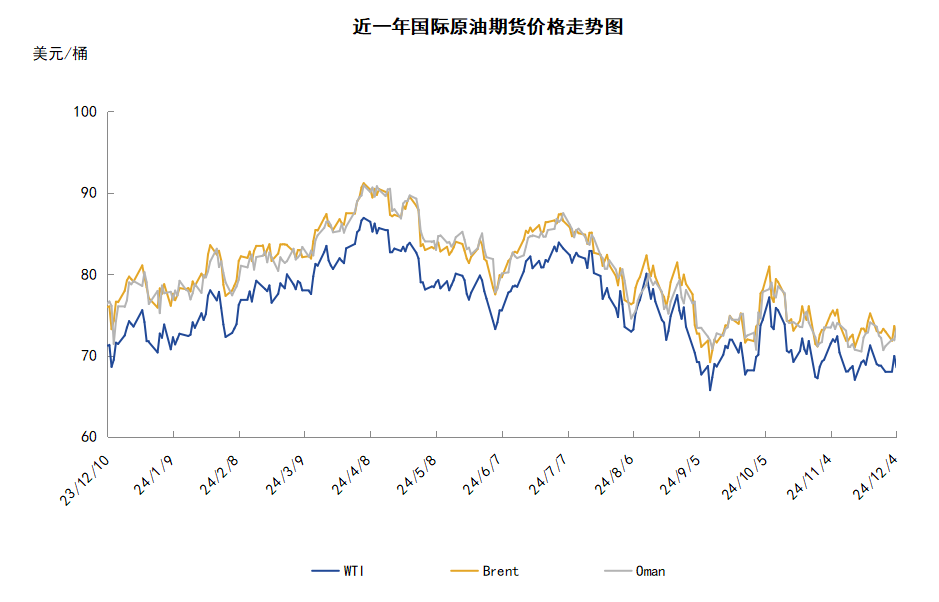

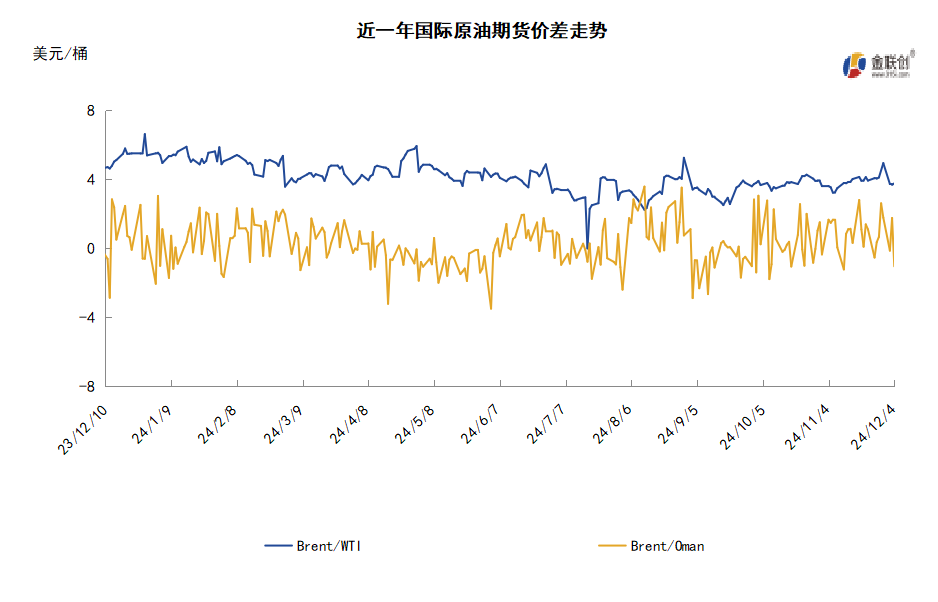

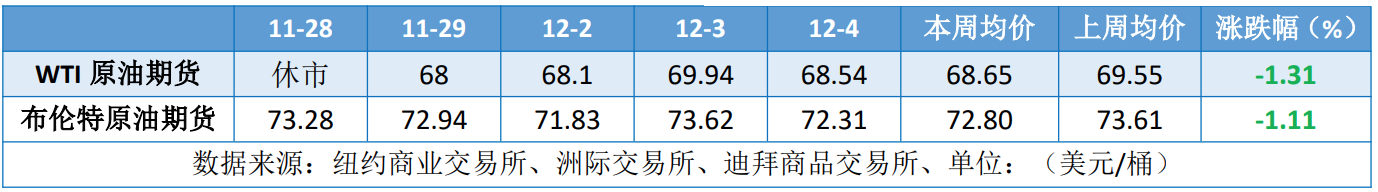

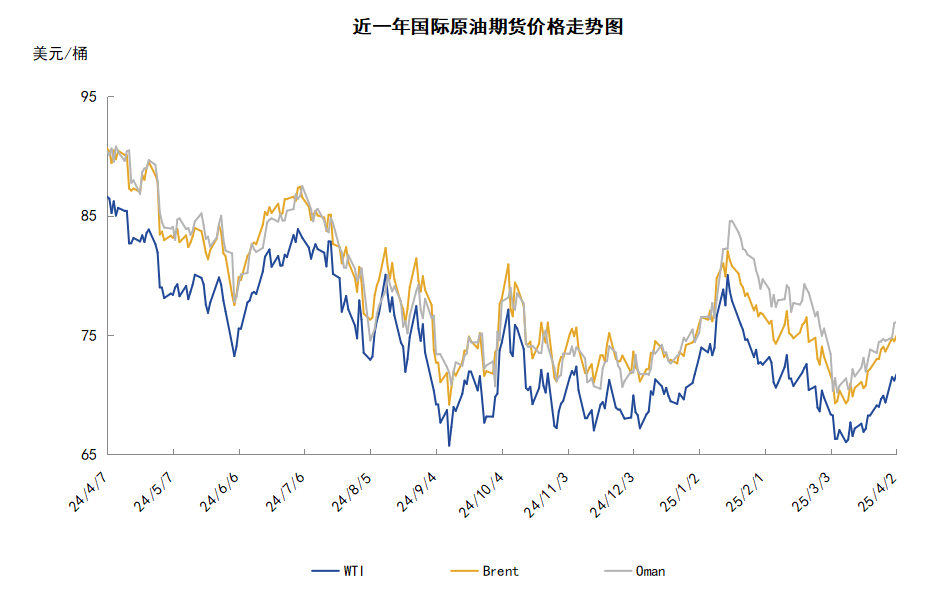

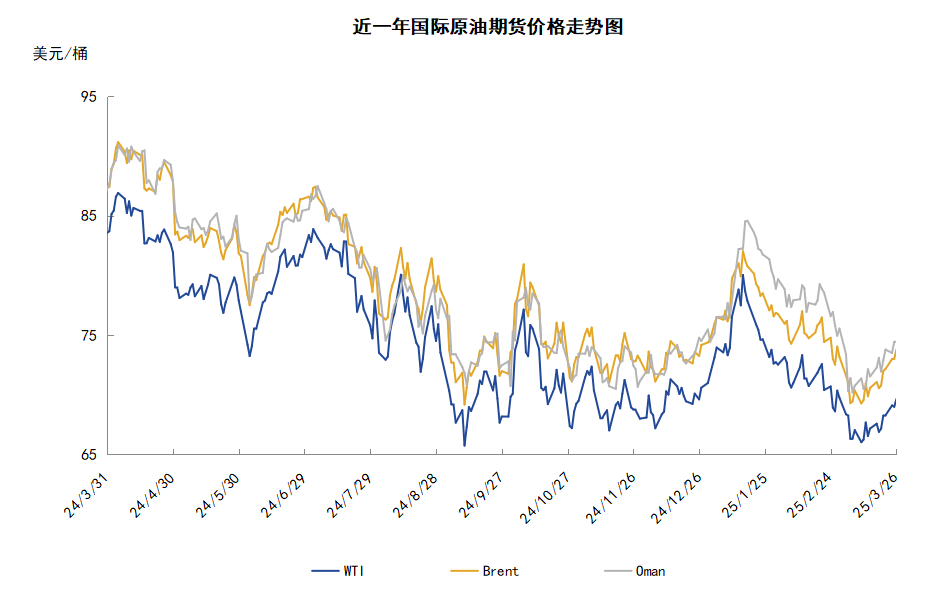

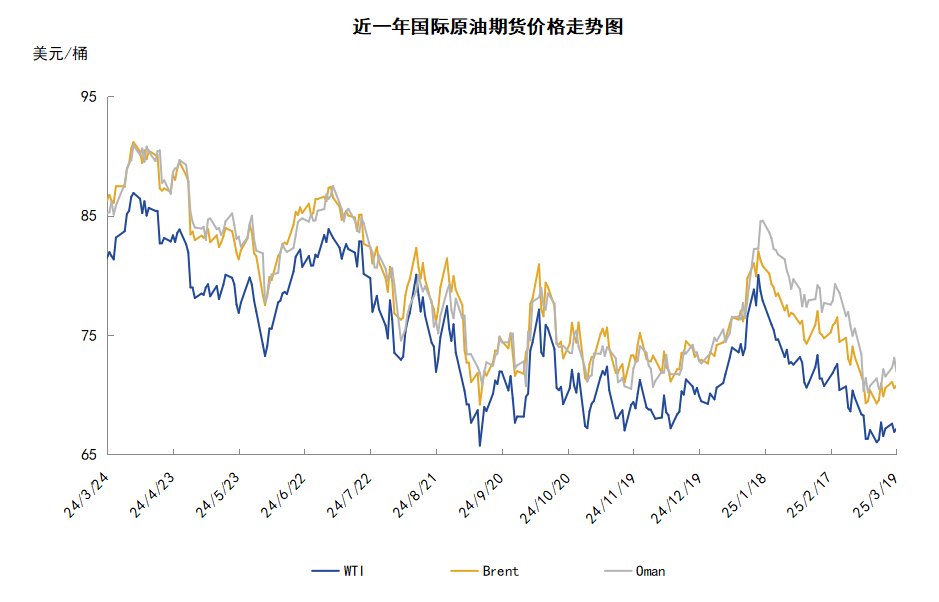

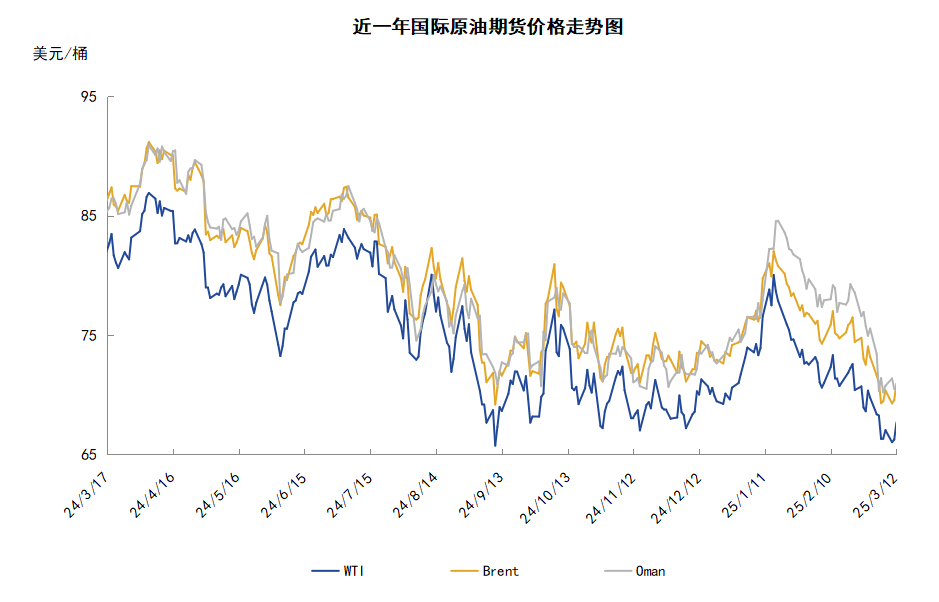

本周(11.28-12.4),原油整体呈现区间震荡的走势。WTI本周均价68.65美元/桶,较前一周下跌0.90美元/桶,或-1.31%。周内,导致油价承压下行的因素有:美国原油产量创新高,利比亚原油产量增加以及OPEC11月原油产量预计增加。另一方面,OPEC+预计延长减产以及地缘局势的不确定性支撑油价。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(11.28-12.4),原油整体呈现区间震荡的走势,均价环比下跌。

周内,国际油价区间震荡,市场消息喜忧参半。一方面,原油供应增加导致油价承压。利比亚国家石油公司(NOC)表示,在任命利比亚央行新行长的政治争端得到解决后,利比亚原油产量快速恢复,原油产量创下138.6万桶/日的历史新高。市场机构调查也显示,石油输出国组织(OPEC)11月原油产量连续第二个月增加,利比亚产量增加占到新增产量的大部分,OPEC11月原油日均产量为2702万桶,较上个月增加12万桶。此外,美国能源信息署(EIA)数据显示,截至11月29日当周,美国原油日产量增加2万桶,创下1351.3万桶/日的纪录新高。

但另一方面,投资者对OPEC+会议持观望态度,OPEC+会议将于12月5日以视频会议的方式召开,消息人士透露,OPEC+在本周的会议上可能会将最新的石油减产措施延长至2025年第一季度末。另外,地缘局势紧张也支撑油价,俄罗斯对乌克兰能源基础设施发动了本月第二次大规模袭击。与此同时,以色列与黎巴嫩真主党达成的停火协议也未得到切实遵守。黎巴嫩卫生部指认以军袭击黎境内目标,导致至少11人死亡。以方则称袭击是对真主党违反停火协议作出的回应。

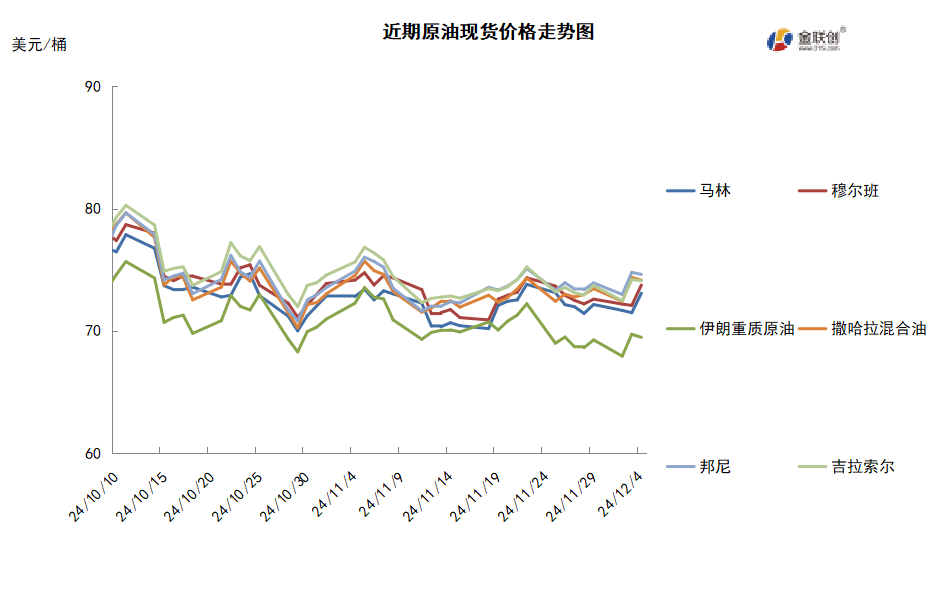

本周原油现货市场回顾

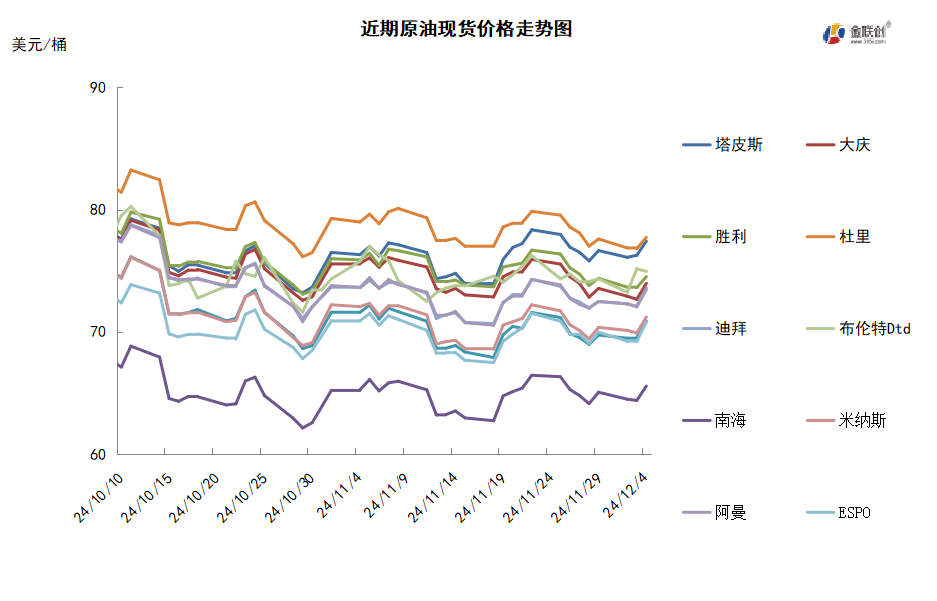

本周,国际原油现货均价环比下跌。中东原油市场方面,1月装中东原油的现货船货大多数已经售罄,但还有一些诸如阿曼和上扎库姆等中质或重质原油的船货尚未成交。市场商家的关注焦点转向中东主要产油国即将公布的新一轮原油官方售价以及2月装供应情况上。沙特依然在跟合约买家磋商2025年合约,沙特似乎与部分合约买家达成了协议。新加坡的其他交易商指出沙特阿美公司将2025年供应给日本和韩国合约买家的合约原油保持2024年水平不变。此外,2月装埃尔沙欣原油的现货价差为每桶对迪拜升水0.78-0.83美元,与2月装迪拜和上扎库姆原油市场价格在同一水平。亚太原油市场,越南PV OIL公司可能销售3-4船2月越南原油现货,比如翠鸟和Ruby原油。东北亚的一位终端用户指出越南原油市场面可能有所疲软,因为现货供应恢复。一位新加坡交易商认为这船货物的交易价在每桶对即期布伦特升水5美元左右。该公司以每桶对即期布伦特升水略高于7美元销售一船1月底装拉布安原油给澳大利亚的Ampo。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,由于对需求持续的担忧,OPEC+在12月1日的石油产量会议上大概率会推迟增产。乌克兰使用美国提供的ATACMS导弹标志着局势明显升级,而俄罗斯则发射了一枚远程导弹作为回应,两国间的冲突对全球石油供应的影响存不确定。尽管俄罗斯燃料出口受到的直接干扰仍然有限,鉴于俄罗斯强劲的燃料出口,对俄罗斯石油实施额外制裁或限制的可能性较小。

需求方面,中国作为全球最大的石油进口国,其需求的减弱对油市构成了下行压力,OPEC月报下调全球石油需求增长预期主要归因于中国的疲软。全球经济疲软对原油需求的潜在影响仍是市场核心关注点之一,目前全球经济增速低于历史平均水平,新冠疫情过后积压的需求已经完全释放,随着清洁能源技术的快速普及,石油在运输和发电领域的作用也日益被取代。

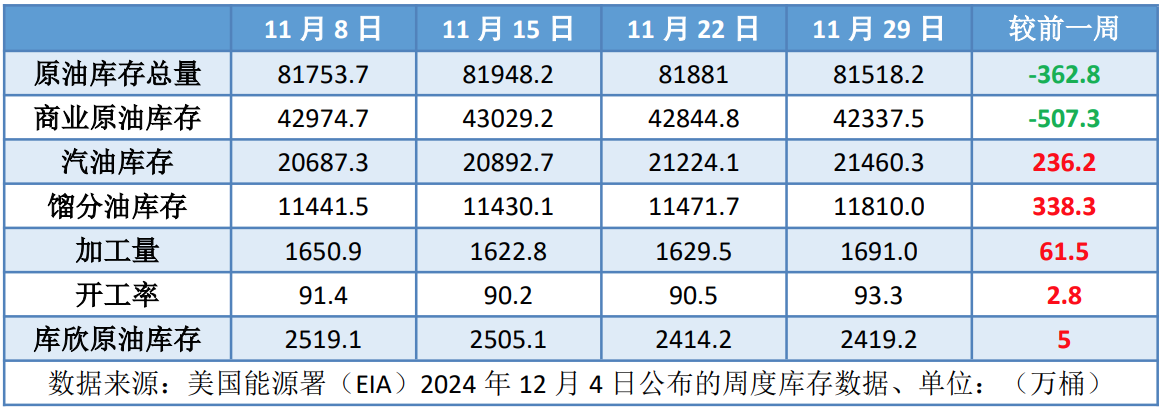

美国库存变化情况

美国炼油厂开工率增加,尽管美国原油日产量创历史新高,美国原油净进口量大幅度增加了1000多万桶,美国商业原油库存仍然下降,但是汽油库存和馏分油库存增加。美国能源信息署数据显示,截止2024年11月29日当周,原油库存比去年同期低4.87%;比过去五年同期低5%;汽油库存比去年同期低4.03%;比过去五年同期低4%;馏分油库存比去年同期高5.4%,比过去五年同期低5%。此外,上周美国原油进口量平均每天729万桶,比前一周增长120.7万桶,成品油日均进口量147.9桶,比前一周减少26.2万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头增加3.4%。美国商品期货管理委员会最新统计,截至11月26日当周,

WTI原油期货的总持仓量及空头仓位继续下降,多头空头仓位及净多头仓位增加。其中,总持仓量环比减少1.6%,多头仓位环比增加1.2%,空头仓位环比减少2.3%,净多头仓位环比增加3.4%。受此影响,WTI的多空比反弹至2.76,环比上涨0.10或3.62%。

当周,由于担心全球经济前景及黎以有望达成停火协议的影响下,油市地缘政治恐慌情绪开始降温,从而导致资金继续从原油期货市场撤退。从场内的资金情况来看,虽然黎以关系有所缓和,但俄乌局势依旧紧张,因此部分资金选择从空仓撤退而转投多仓。从油价的表现来看,WTI原油期货价格呈现震荡走势,但最终仍回落至69美元/桶的下方。从后市来看,市场正在等待OPEC+的石油产量会议,以为油市带来新的指引,在此期间原油价格或以小范围震荡观望为主。根据目前的市场预期来看,基本偏向于该减产联盟将继续推迟增产计划。

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周区间震荡。当周提振油价的主要因素:一是美国EIA商业原油库存减少;二是地缘政治局势紧张;三是押注OPEC+将延推迟增产时间;四是中国制造业数据强劲。当周打压油价的主要因素:一是美国成品油库存增幅超预期;二是OPEC+推迟增产存不确定性;三是美联储在12月会议上或不降息;四是机构对2025年增加供应前景的担忧。截至4日,WTI报收68.54美元/桶,环比下跌0.18美元/桶或-0.26%;截至4日当周,WTI的周均价为68.65美元/桶,环比下跌0.91美元/桶或-1.31%。从技术形态上来看,油价看跌力度减弱。

经济方面,周内美国方面,近期指标显示经济活动继续稳步扩张。自今年早些时候以来,劳动力市场状况大体有所缓和,失业率上升但维持在低位。通胀朝着委员会2%的目标取得了进展,但在某种程度上依然高企。美联储会议纪要显示,鉴于当前经济表现稳健及通胀下降速度缓慢,美联储官员倾向于采取“逐步”方式将货币政策转向更加中性的立场。

本周,市场机构数据显示,在过去三年的大部分时间里,载有俄罗斯原油的油轮通常会违反西方的禁运,通过在远离窥探甚至远离敌对海岸警卫队监督的公海某处进行所谓的船对船(STS)转运来规避西方的制裁和监督。这种做法通常是秘密进行的,数字跟踪信标会被关闭或伪造,有助于掩盖石油的来源,从而帮助突破制裁。它还在货物的买卖双方之间创造了另一层隔离。

28日,OPEC+宣布将原定于12月1日的产量政策会议将推迟至12月5日。此举是为了避免与海湾阿拉伯国家峰会发生冲突,该峰会将于12月1日在科威特城举行,多位OPEC+成员国的部长计划出席。决定推迟开会之后,OPEC+将在未来数日继续讨论,需要解决的问题包括,此前已经安排阿联酋在1月份增产石油。

OPEC在11月的平均产量为2702万桶/日,较前月增加12万桶/日。政治危机解除后恢复产出的利比亚占据了大部分增幅,在10月重启Sharara油田后,利比亚的日产量增加11万桶至114万桶,为7月以来最高水平。

3日,美国制裁了35家实体和船只,称这些实体和船只在向外国市场运送违规伊朗石油的影子船队中发挥着关键作用。这些措施针对多个司法管辖区的油轮和船舶管理公司,它们使用虚假文件、操纵船舶跟踪系统以及不断更改船名和旗帜向海外运输伊朗石油。

金联创预计下周(12.5-12.11),原油市场正在等待被推迟到12月5日召开的OPEC+石油产量会议,大部分投资者都押注该减产联盟将在此次会议上继续推迟增产时间,此消息利好油市。此外,多国局势出现动荡,除了俄乌、黎以与中东局势外,韩国也发布了戒严令,地缘紧张情绪对油市有支撑。综合来看,下周原油市场或震荡走高,预计WTI的主流运行区间为67-72美元/桶,布伦特的主流运行区间71-76美元/桶。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。