导读

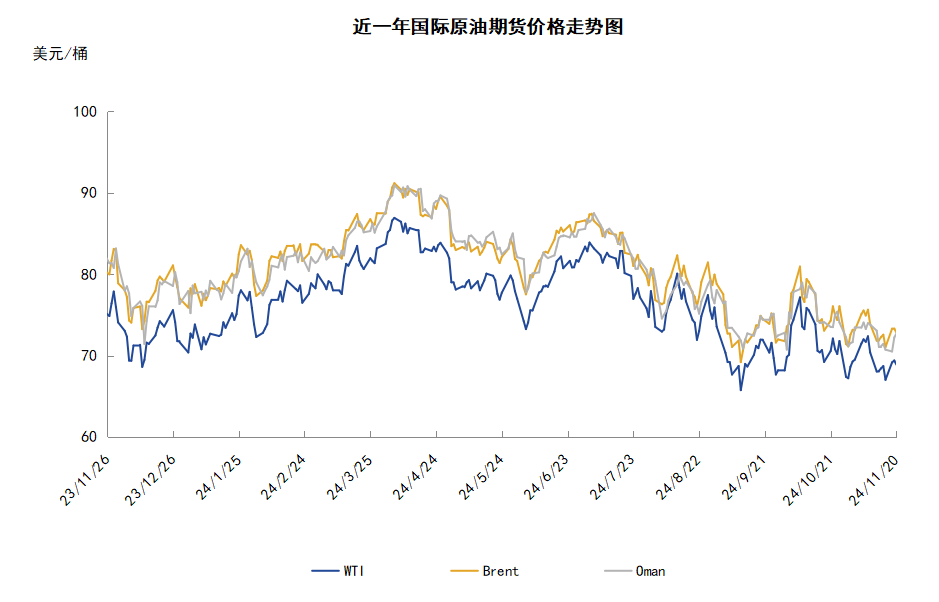

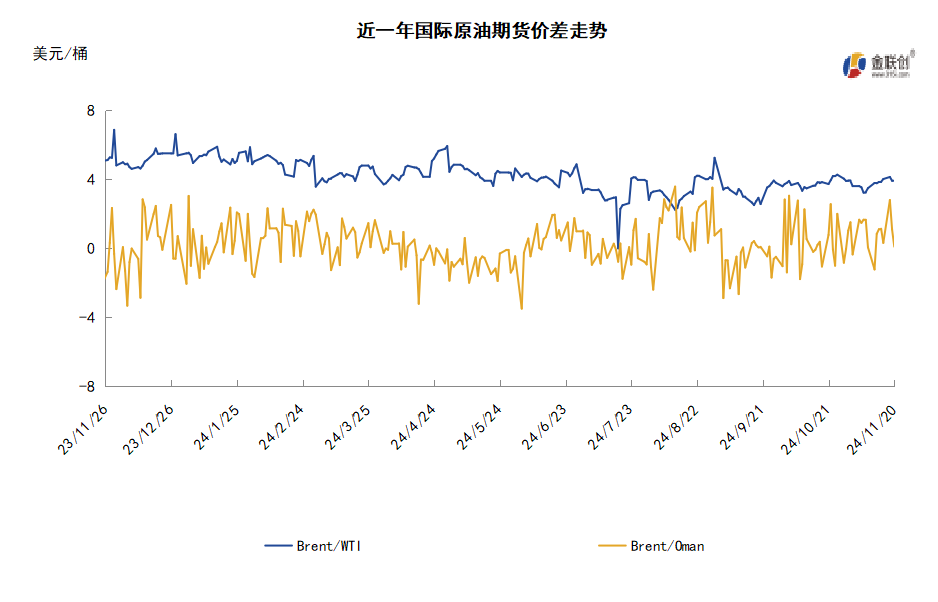

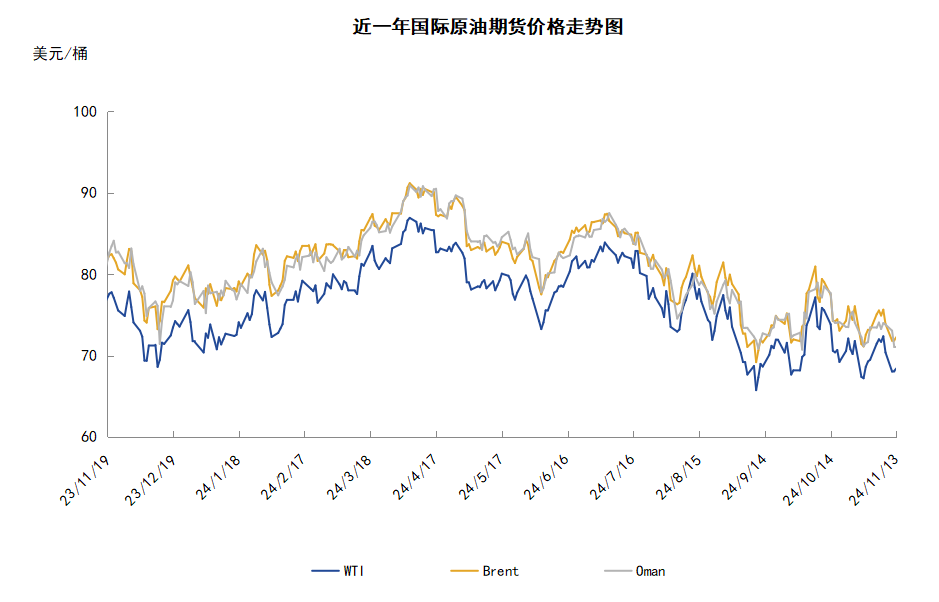

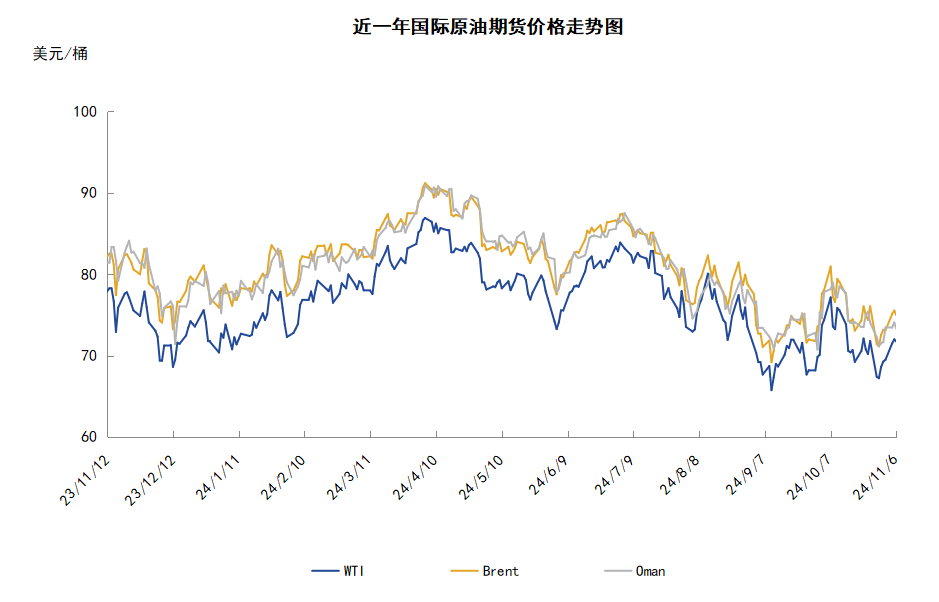

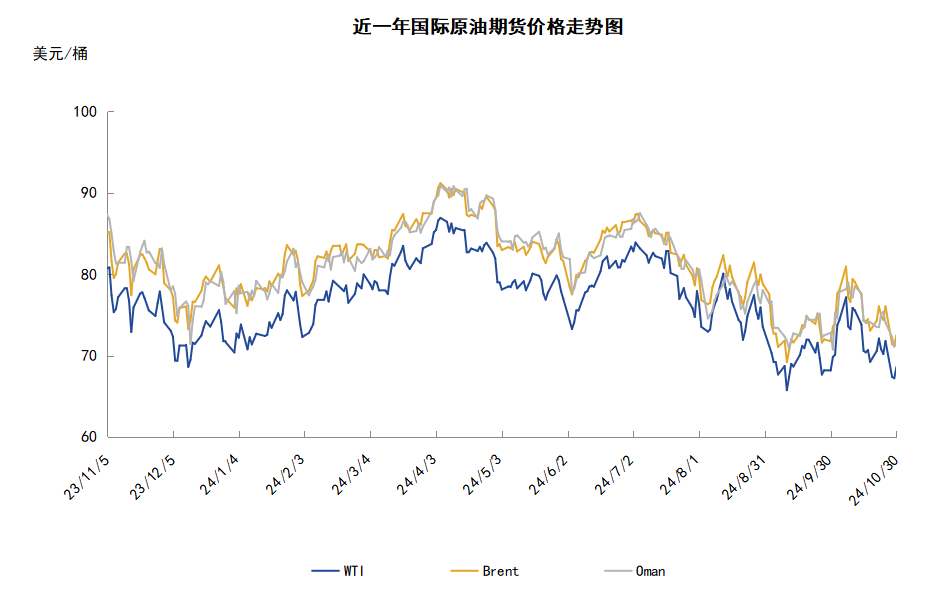

本周(11.14-11.20),原油整体呈现区间震荡的走势。WTI本周均价68.63美元/桶,较前一周下跌0.84美元/桶,或-1.21%。周内,导致国际油价承压下行的主要因素有:中国原油加工量同比下降,美国原油和汽油库存增加以及IEA下调2025年需求预期。另一方面,挪威与哈萨克斯坦原油供应减少对油价起到支撑作用。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

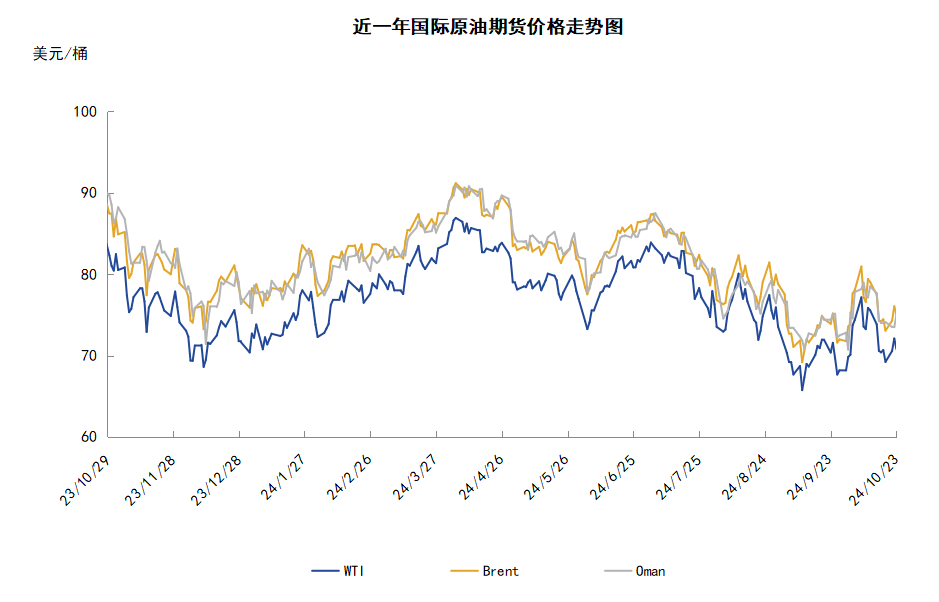

本周(11.14-11.20),原油整体呈现区间震荡的走势,均价环比下跌。

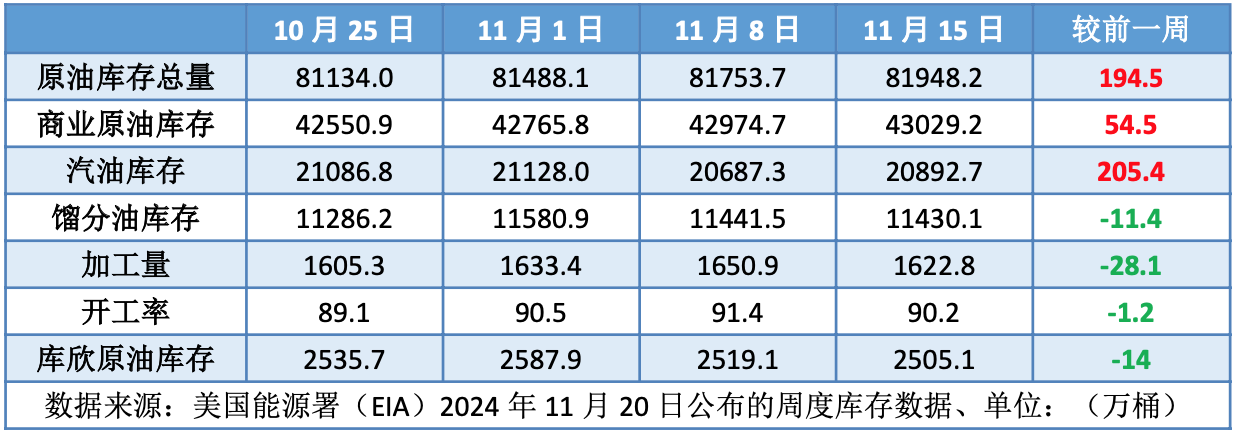

周内,市场消息面喜忧参半。一方面,10月份中国原油加工量同比下降引发投资者对中国能源需求疲软的担忧。此外,国际能源信息署(IEA)在上调2024年能源需求增长预期的同时下调了2025年能源需求增长预期。IEA将2025年石油需求增长预期由此前的99.8万桶/日下调至99万桶/日,预测2025年全球石油需求将达到1.038亿桶/日。库存方面,美国能源信息署(EIA)数据显示美国原油与汽油库存增加也利空油价,EIA数据显示,截至2024年11月15日当周,包括战略储备在内的美国原油库存总量较一周前增加194.5万桶至8.19482亿桶,美国商业原油库存量较一周前增加54.5万桶至4.30292亿桶,美国汽油库存总量较一周前增加205.4万桶至2.08927亿桶。

但另一方面,供应面的部分利好消息对油价起到支撑作用,挪威国家石油公司(Equinor)表示,由于陆上停电,已停止了西欧最大油田北海Johan Sverdrup油田的生产,该油田目前的原油产量约75.5万桶/日。另外,哈萨克斯坦能源部表示,该国最大的油田Tengiz油田因维修而减产28%至30%,根据此前市场机构统计,该油田目前产量约64万桶/日。

本周原油现货市场回顾

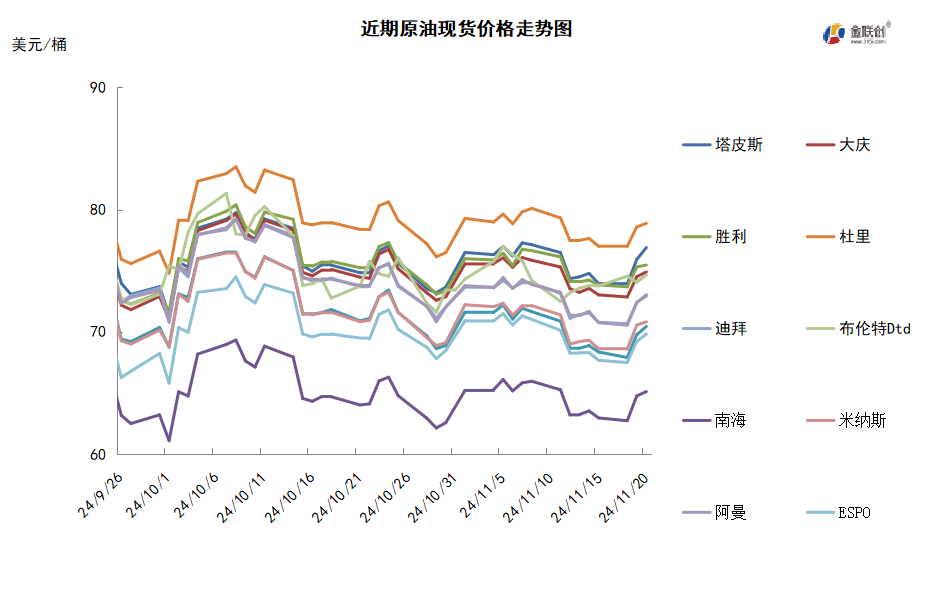

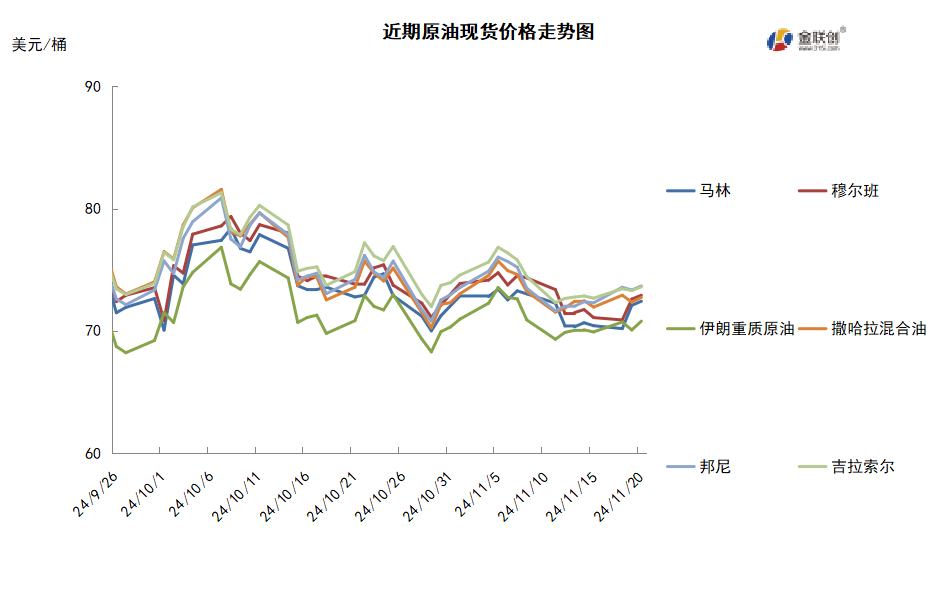

本周,国际原油现货均价环比下跌。中东原油市场方面,卡塔尔能源公司通过标书形式售出五船明年1月装al-Shaheen原油船货,售价为迪拜+0.40-0.70美元/桶,买家为日本Eneos 5020.T公司、埃克森美孚公司、道达尔能源公司和中国联合石化公司。此外,卡塔尔能源公司通过标书形式售出1月装卡塔尔海洋油船货,售价为迪拜+0.43美元/桶,该公司同时标售出1月装卡塔尔陆地油船货,售价为迪拜+0.15美元/桶,买家均为壳牌公司。另外,卡塔尔能源公司还大幅下调明年1月装al-Shaheen原油合同价格1.20美元,至迪拜+0.73美元/桶,为连续第二个月下调,跟随最近中东原油现货升水跌势。阿联酋国家石油公司青睐的利比亚Mellitah凝析油生产已经恢复,但尚未恢复到满负荷生产水平,因此阿联酋国家石油公司不得不转而采购澳大利亚凝析油船货。亚太原油市场,市场内有大量1月装原油船货成交,Trafigura、维多、联合石化是主要卖家,道达尔是主要买家。印尼国有Pertamina公司售出巴士拉中质原油船货。1月装马来西亚原油市场人气上升,中质馏份油生产利润改善鼓励炼油厂积极采购马来西亚1月装Kimanis和Labuan等原油船货。澳大利亚Woodside公司售出一批1月上半月装澳大利亚Wheatstone原油船货,但细节不详。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,石油市场又回到了关注供应过剩的局面,美国、加拿大和巴西等产油大国的石油产量一直在增加,阿根廷和塞内加尔等较小国家的原油产量也在增加。由于石油供应严重过剩,2025年全球大宗商品价格将跌至五年来最低点,不过这仍比疫情爆发之前的五年高出30%。OPEC+仍然受到将原油库存保持在五年均值以下的目标驱动,除非供需平衡改善,否则会对增加供应保持谨慎,预计2025年和2026年将出现脆弱的平衡。

需求方面,中国对2025年石油消费的积极展望可能有助于全球需求的复苏,但非欧佩克供应增长有可能使明年的市场平衡发生倾斜。尽管在能源转型期间,中国道路运输行业的燃料消耗达到峰值,但中国将继续在全球石油需求中发挥重要作用。中国是石油需求的驱动力,或者实际上是石油需求峰值的驱动力,中国实施的过渡技术是成功的,因此把中国将继续发挥重要的关键作用。有机构预期中国和印度的燃料需求增长将在2025年推动全球石油价格上涨。

美国库存变化情况

美国炼油厂开工率下降,美国商业原油库存继续增加,汽油库存也增加而馏分油库存下降。美国能源信息署数据显示,截止2024年11月15日当周,原油库存比去年同期低3.96%;比过去五年同期低4%;汽油库存比去年同期低3.46%;比过去五年同期低4%;馏分油库存比去年同期高8.28%,比过去五年同期低4%。此外,上周美国原油进口量平均每天768.4万桶,比前一周增长117.5万桶,成品油日均进口量146.4桶,比前一周减少32.5万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少4.7%。美国商品期货管理委员会最新统计,截至11月12日当周,

WTI原油期货的总持仓量及空头仓量增加,而多头及净多头仓位则有所减少。其中,总持仓量环比增加2.6%,多头仓位环比减少0.1%,空头仓位环比增加7.4%,净多头仓位环比减少4.7%。受此影响,WTI的多空比下滑至2.48,环比下跌0.19或-7.05%。

当周,受到飓风“拉斐尔”的影响,美国墨西哥湾约17%的原油产量和7%的天然气生产被关闭,对原油生产供应的担忧推动资金进入原油期货市场。从场内的资金情况来看,虽然飓风一度令供应担忧抬头,但OPEC月报连续第四个月下调全球石油需求增长预测令资金较大幅度增持空头仓位。从油价的表现来看,WTI原油期货价格震荡回落,并重新降至70美元/桶以下。从后市来看,原油市场正在回归基本面的影响之下,主流能源机构对原油基本面的预期相对悲观,因此施压原油市场,短期内油价或震荡小跌。

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周区间震荡。当周提振油价的主要因素:一是俄罗斯与乌克兰战争升级;二是挪威最大油田北海Sverdrup油田因断电短暂停产;三是美国继续增加原油战略储备。当周打压油价的主要因素:一是美联储降息步伐或放缓;二是EIA美国原油库存超预期增加;三是担忧中国需求疲软;四是IEA预计2025年石油日均供应过剩逾100万桶。截至20日,WTI报收68.87美元/桶,环比上涨0.44美元/桶或0.64%;截至20日当周,WTI的周均价为68.63美元/桶,环比下跌0.84美元/桶或-1.21%。从技术形态上来看,油价以看跌为主。

经济方面,周内美国方面,美国GDP已连续增长10个季度,在拜登政府执政期间,美国经济表现超出了大多数人的预期。强劲的劳动力市场、持续上涨的工资、以及疫情期间的储蓄,使得美国人在借贷成本高企的情况下依然可以继续消费。美国通胀在两年多前一度飙升至40多年来的最高水平,尽管自那以来物价增速已大幅放缓,美国PCE价格指数上涨了近17%。7日,美联储批准连续第二次降息,将基准隔夜拆借利率下调了25个基点,至4.50%-4.75%的目标区间。

本周,14日,尼日利亚国有石油公司已将石油产量提高至180万桶/日,有可能在年底前达到200万桶/日。根据OPEC的最新报告,这一非洲最大原油出口国10月份的石油产量估计为130万桶/日。尼日利亚经常将约25万桶/日的凝析油产量作为其产量的一部分。

由于检修闲置炼油产能增加,10月份俄罗斯成品油海运出口量较9月份下降7%。10月份,俄罗斯石油产品出货量下降至886.1万吨,该国波罗的海港口出口量较9月下降4.5%,黑海港口出货量下降12.6%,摩尔曼斯克和阿尔汉格尔斯克北极港口的出货量较上月暴跌41.5%。

16日,美国当选总统特朗普提名克里斯·赖特担任下一届能源部长,并将设立国家能源委员会来推动美国的能源生产。赖特是油田服务公司Liberty Energy的首席执行官,此前没有在华盛顿工作的经验,他一直是传统能源(石油和天然气)的支持者,他表示化石燃料对促进经济繁荣和使人们摆脱贫困至关重要,全球变暖的威胁被夸大了。

16日,一位熟悉美国当选总统特朗普团队过渡情况的国家安全专家表示,特朗普计划一上任就重启他的“极限施压”策略,使伊朗“破产”,特朗普的外交政策团队将在他明年1月重新入主白宫后寻求加大对德黑兰的制裁,包括对其重要的石油出口实施制裁。

随着地缘政治冲突的加剧,以美国为首的西方国家加大了对俄罗斯、伊朗和委内瑞拉的制裁力度,在强大的经济利益驱动下,这些产油国构建了“影子船队”。运输受制裁石油的全球影子油轮船队数量正在不断增加,目前全球范围内共有889艘船舶可能参与运输受制裁的石油,总载重吨高达1.116亿吨,占全球油轮船队的约17%。

金联创预计下周(11.21-11.27),俄乌之间的矛盾仍在激化,令地缘风险溢价有抬头的趋势。然,伊朗同意停止生产接近炸弹级别浓度的铀,因而缓解了部分紧张情绪。目前市场仍在权衡全球原油供应与需求的前景,从而压缩了油价的波动范围。综合来看,短期内原油市场或继续保持震荡态势。

第四章 原油期货市场价差案例

而对于市场机构或投资者来说,可以关注原油期货来参与原油市场,假设当前某期货机构想要采取跨期套利方案进行市场交易,则该机构可以针对目前市场行情制定交易策略,随着国际油价高位回落,通过价差套利可以有效的对冲单边交易的风险,从跨期套利的方式来看,若月差结构显示原油期货近远期升水缩水,则表明近期市场心态有所回落,那么机构就可以通过卖出近期月份的合约的同时买入远期月份的期货合约进行套利盈利,此时,原油期货远期与近期的价差是否收紧就决定了套利是否成功。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或

芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。