导读

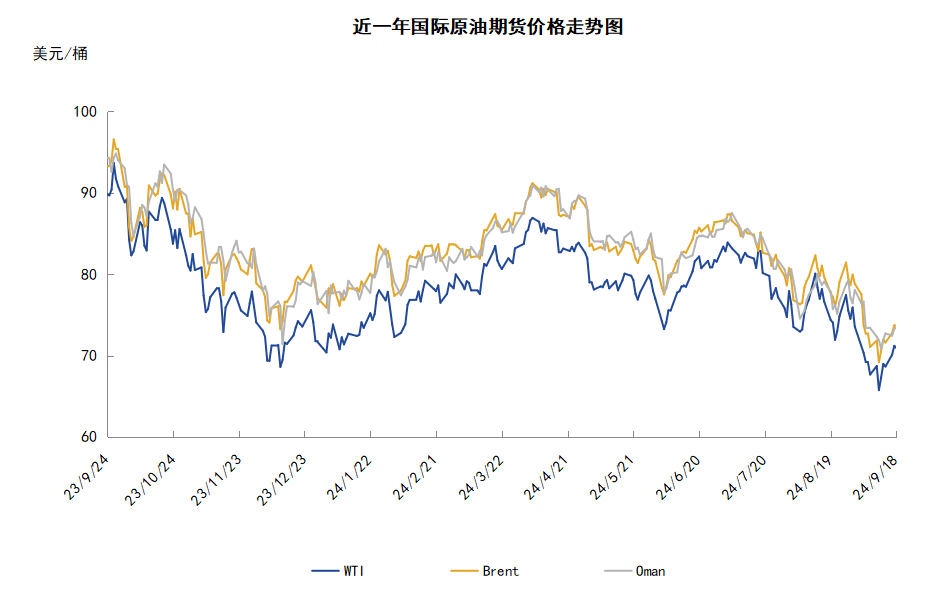

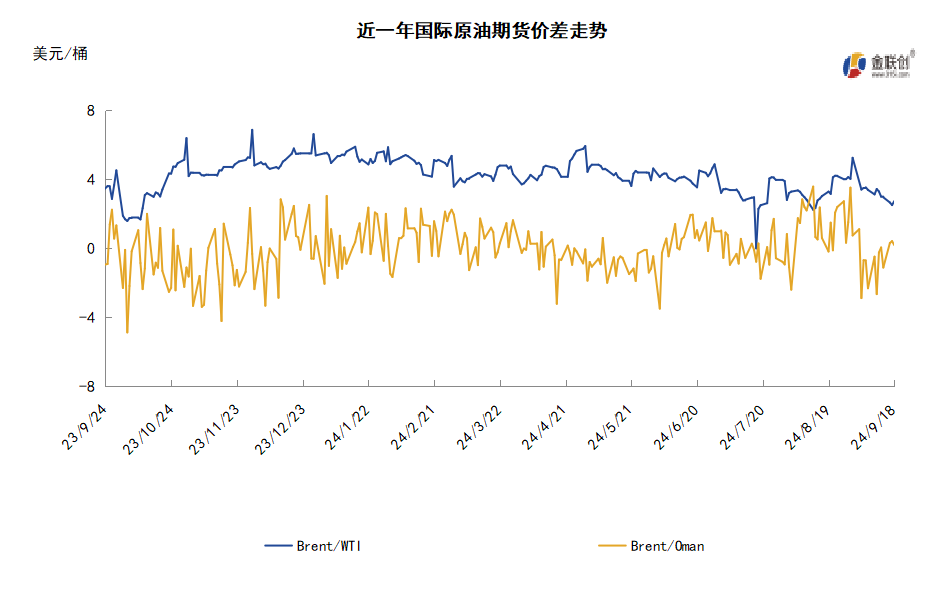

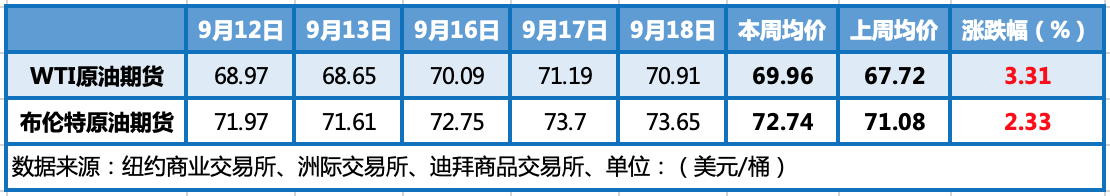

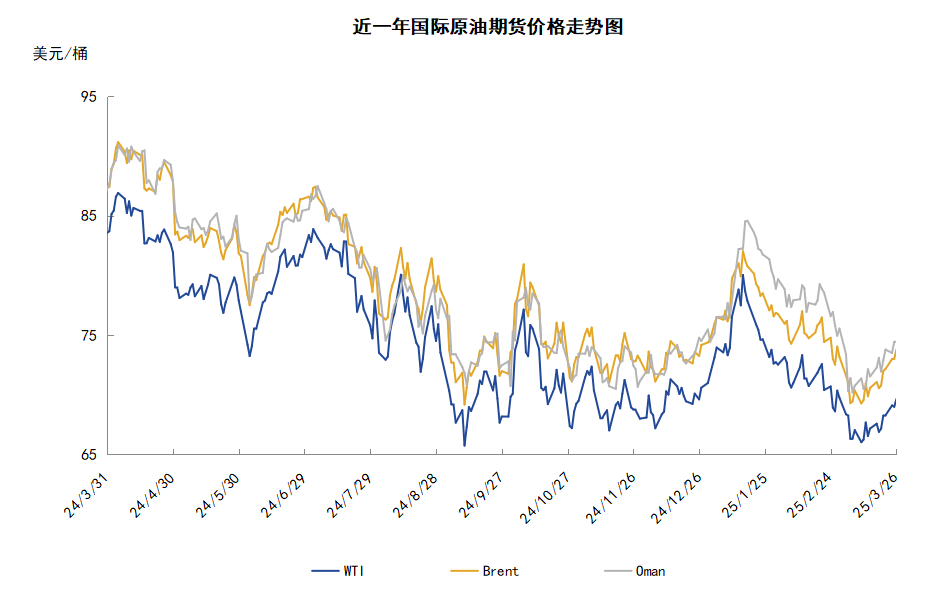

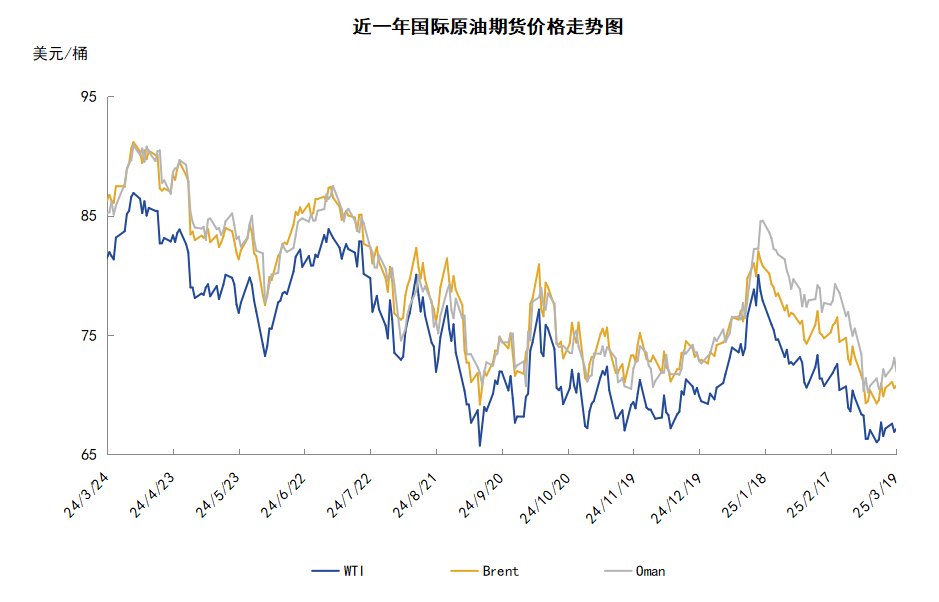

本周(9.12-9.18),原油整体呈现震荡上行的走势。WTI本周均价69.96美元/桶,较前一周上涨2.24美元/桶,或3.31%。周内,对油价起到支撑的主要因素有:美国原油供应减少、美联储的降息预期以及EIA数据显示美国原油库存减少。

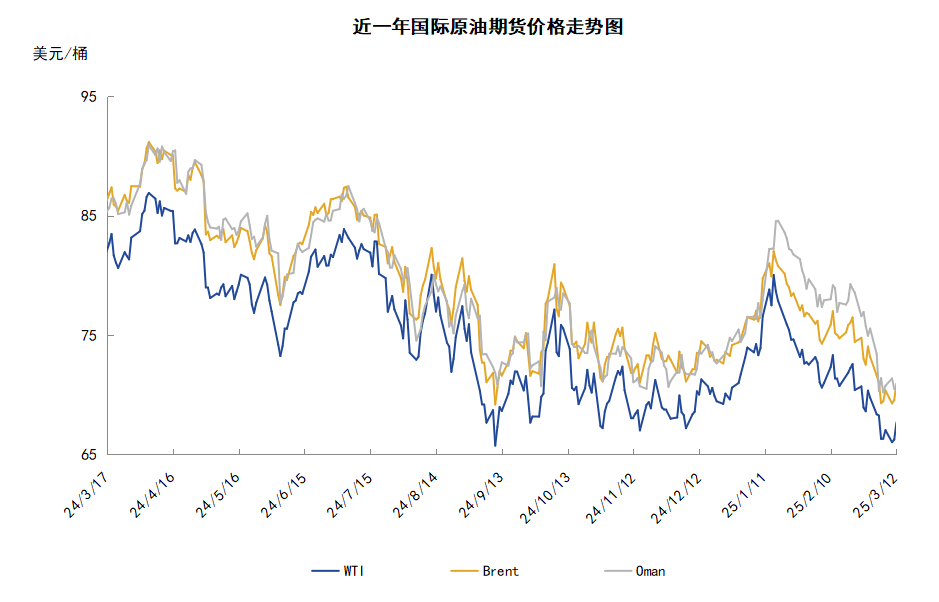

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(9.12-9.18),原油整体呈现震荡上行的走势,周均价环比上涨。

周内,市场消息面多空交织,美国原油供应减少以及美联储的降息预期对油价起到支撑作用。供应方面,美国安全与环境执法局表示,由于热带风暴“弗朗辛”肆虐美国南部,美国墨西哥湾约42%的原油生产设施一度被关闭,根据对BSEE每日估计数据的统计,"弗朗辛"造成的原油产量损失累计达216万桶。此外,需求方面,美联储的降息预期也对油价起到提振作用,美联储于当地时间9月17日至18日举行货币政策会议,预计将于当地时间18日公布最新的利率决议,目前投资者押注美国央行将降息50个基点的预期升温,降低利率通常会降低借贷成本,从而促进经济活动并提升对石油的需求。库存方面,EIA报告显示,上周美国原油库存降至一年低位,截至9月13日当周,美国原油库存下降160万桶,至4.175亿桶,触及2023年9月以来最低水准,此前市场预估库存减少50万桶,美国中西部原油库存也下降至2014年12月以来最低水准。

但另一方面,消息面仍有部分利空因素拖累油价走势,国际能源署(IEA)发布的月度石油市场报告显示,2024年全球石油需求预计将增加90万桶/日,较此前预期下调7万桶/日。IEA还表示今年上半年石油需求同比增长80万桶/日,为2020年以来的最低水平。

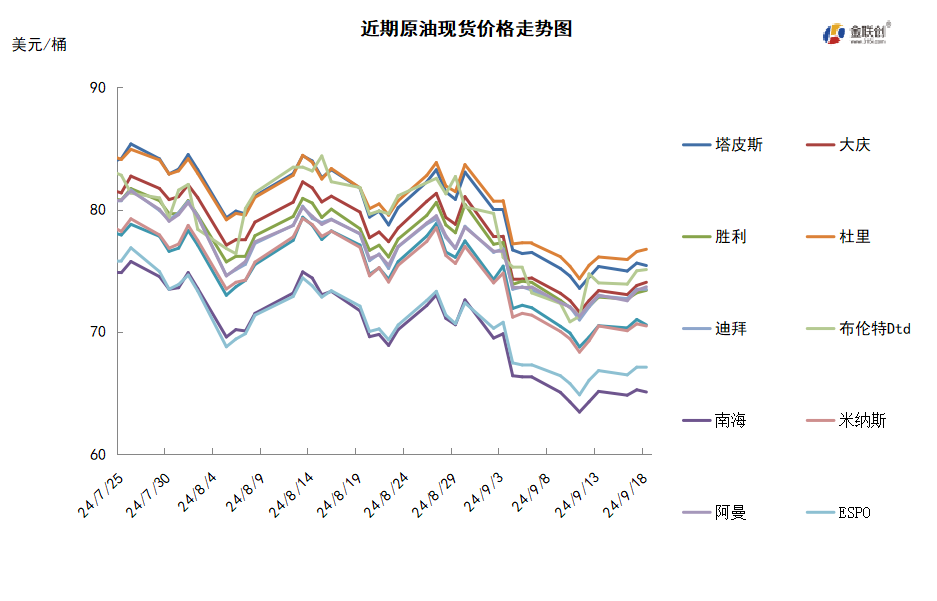

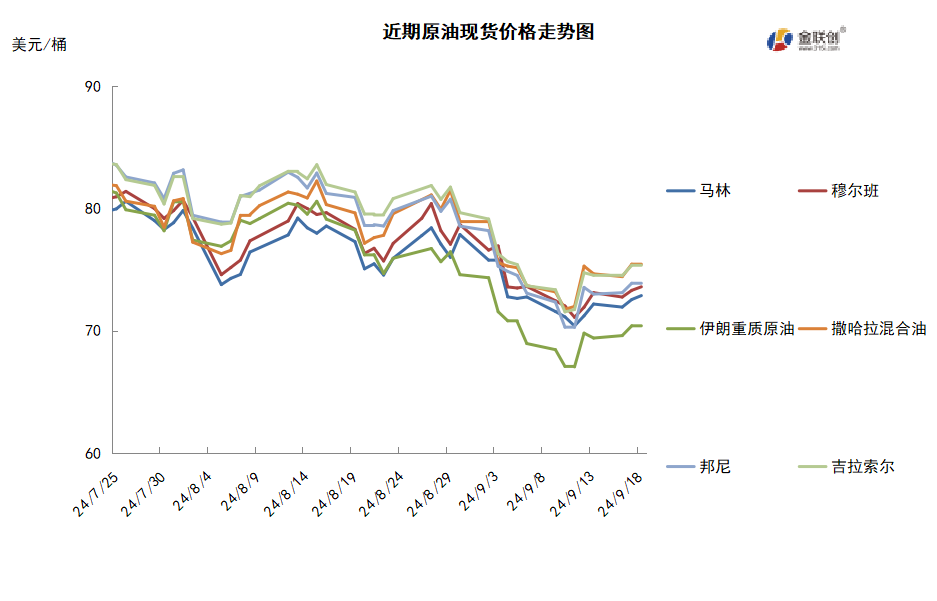

本周原油现货市场回顾

本周,国际原油现货均价环比涨跌不一。中东原油市场方面,基准原油现货升水上涨,中国炼油商购得阿联酋上扎库姆原油,来自日本三井公司的原油需求也有所增加。伊拉克国家石油营销组织计划销售200万桶Qaiyarah重质含硫原油船货,该组织之前未招标销售9月25日至10月15日装伊拉克原油船货。亚太原油市场,马来西亚Petronas公司可能很快招标销售11月装Bunga Orkid和Bunga Kekwa原油船货。尽管俄罗斯基础油炼能有望增加,但该国仍可能暂缓削减10月份在西部港口装运的石油出口量,甚至可能会增加装船量。印度石油部长Hardeep Singh Puri表示,因价格相对低廉,印度准备继续采购俄罗斯石油。日本财务省表示,日本8月通关原油进口量较去年同期下降15.2%。初步数据显示,作为世界第四大原油进口国,日本8月进口原油233万桶/日,约为1147.2万千升。越南PV石油公司招标销售30万桶11月10-17日装Ruby原油船货,该标书已截标,投标者递价有效期至9月24日。PV石油公司也招标销售30万桶11月11-14日装SV-DN原油船货,该标书于18日截标,投标者递价有效期至19日。印尼国家油气矿业公司通过标书形式购得11月4-8日装凝析油船货,但购价不详。该公司又在招标寻购11月中旬和12月初交付的凝析油船货。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,OPEC+开始重拾严格的减产行动,为了应对不断下跌的油价,8个产油国决定将约220万桶/日的自愿减产行动延期至11月底。此外,OPEC已收到伊拉克和哈萨克斯坦的最新产量补偿计划,他们的目标是在2025年9月前弥补今年前7个月的超产数量。伊拉克石油部证实,已向OPEC秘书处提交了一份最新的补偿计划,并表示已采取切实可行的措施降低产量水平,同时努力补偿前几个月超过指定生产水平的产量。

需求方面,7月份印度成为全球最大的俄罗斯石油进口国,印度贸易和出口数据显示,上个月俄罗斯原油占印度进口总量的44%,创历史新高,达到创纪录的207万桶/日,比6月份增加4.2%,比一年前增加12%。一位印度炼油厂消息人士表示,只要制裁不进一步收紧,印度对俄罗斯石油的需求就会增加。此外,亚洲进口量有所反弹,其部分原因与季节性需求模式有关,因为进口商倾向于在第三季度增加购买量,为冬季需求高峰储备燃料。

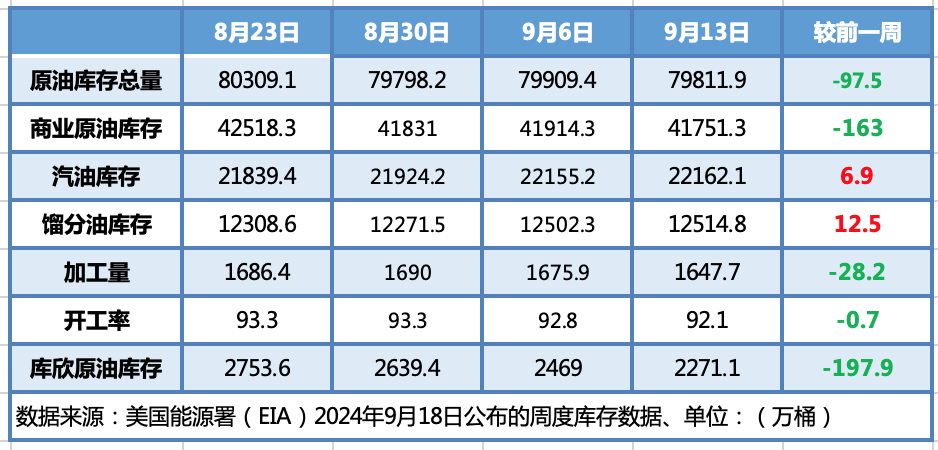

美国库存变化情况

美国原油净进口量大幅度下降了近1300万桶,商业原油库存减少,同时美国汽油和馏分油库存略增。美国能源信息署数据显示,截止2024年9月13日当周,原油库存比去年同期低0.23%;比过去五年同期低4%;汽油库存比去年同期高0.98%;比过去五年同期略低;馏分油库存比去年同期高4.58%,比过去五年同期低9%。此外,上周美国原油进口量平均每天632.2万桶,比前一周减少54.5万桶,成品油日均进口量164.3桶,比前一周减少33.3万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少20.9%。美国商品期货管理委员会最新统计,截止9月10日当周,

WTI原油期货的总持仓及空头仓位增加,多头及净多头仓位继续缩水。其中,总持仓量环比上涨4.3%,多头仓位环比下跌0.3%,空头仓位环比上涨31.4%,净多头仓位环比下跌20.9%。受此影响,WTI的多空比加速回落至2.53,环比下跌1.42或-35.87%。

当周,投资者对经济与能源需求前景的担忧持续升温,资金返市开始做空油价,WTI原油期货的总持仓量出现反弹。从场内的资金情况来看,由于利比亚的原油供应有望恢复,加之OPEC月报连续两个月下调能源需求预期,从而令场内的资金继续选择大幅增仓令空头部位,WTI的净持仓持续两周跌幅都超过了20%。从油价的表现来看,WTI原油期货价格进一步深跌至65美元/桶附近,市场心态很是悲观。从后市来看,虽然基本面环境不佳,但美国的降息预期升温明显,在经过了一轮大跌后,原油价格或出现技术性的回调,在等待美联储货币会议期间,油价或呈现适度的反弹,而后开始震荡观望。

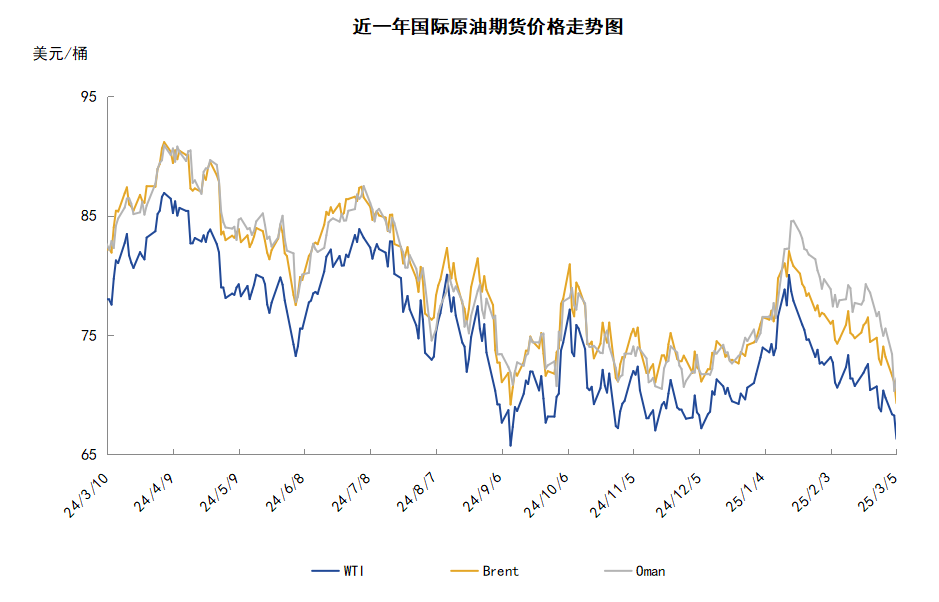

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周震荡上涨。当周提振油价的主要因素:一是美联储降息50个基点;二是墨西哥湾的生产仍部分中断;三是中东局势再度紧张;四是欧洲央行连续第二次降息;五是美国拟购买600万桶战略油储。当周打压油价的主要因素:一是瑞银下调对2024-2026年布油价格预期;二是IEA月报认为全球石油需求增长继续减缓;三是对原油需求前景的担忧持续忧;四是美国油气钻井平台出现一年来最大单周增幅。截至18日,WTI报收70.91美元/桶,环比上涨3.60美元/桶或5.35%;截至18日当周,WTI的周均价为69.96美元/桶,环比上涨2.24美元/桶或3.31%。从技术形态上来看,油价下行力度稍减。

经济方面,周内美国方面,继2023年下半年加速后,美国经济增长今年到目前为止已经降温。预测人士认为随着高借贷成本继续渗透到经济中,在2024年剩余时间内经济增长会进一步放缓。与此同时,随着通胀的放缓,美联储将在9月份开始降息的预期持续升温,这可能会一定程度上缓解住房和制造业等受借贷成本严重影响的行业。美联储表示,鉴于通胀已基本回落,他们更加关注其双重使命中劳动力市场的一侧。

本周,美国公布对伊朗和俄罗斯的新制裁,进一步遏制伊朗进行破坏稳定的活动,包括向俄罗斯转让弹道导弹,这是伊朗支持俄罗斯对乌克兰非法战争的严重升级。美国国务院曾在2024年2月、2023年10月、2023年5月、2022年12月针对为伊朗与俄罗斯合作提供便利的实体和个人采取制裁措施,今天的制裁行动是这些措施的继续。

12日,欧洲央行公布最新利率决定,将存款机制利率调降25个基点,将主要再融资和边际借贷利率下调60个基点。此次降息后,主要再融资利率、边际借贷利率和存款机制利率分别为3.65%、3.90%和3.50%。这是该行今年连续第二次降息。

由于在成本问题上存在分歧,关闭了一年多的伊拉克一条重要石油管道的重启工作受到阻碍,这一挫折无意中帮助该国更接近欧佩克的产量限制。伊拉克政府一直未能就向在该国北部经营的国际石油公司支付多少费用达成一致,联邦政府的预算允许其为每桶石油支付8美元,而与库尔德斯坦地区政府签订的合同则为石油公司支付26美元。

17日,拜登政府将购买最多600万桶石油以补充战略石油储备,如果完成购买将创下2022年历史性出售后的最大一次库存补充规模。美国将从多家能源公司购买石油,并在2025年初交付,交付地点为路易斯安那州乔克托湾,是路易斯安那州和德克萨斯州沿岸四个重要的战略石油储备地点之一。美国能源部收购目标价格为每桶79.99美元。

金联创预计下周(9.19-9.25),近两周欧美地区先后实施了降息,对于油市的提振作用开始显现。美联储降息50个基点,将会导致美元汇率下降,美元汇率走低通常会提升以美元计价的石油价格,此外降息会减少贷款成本,有利于促进经济发展,增加石油需求。综合来看,降息或在一定程度上提振原油市场,油价或将呈现震荡走势。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。