导读

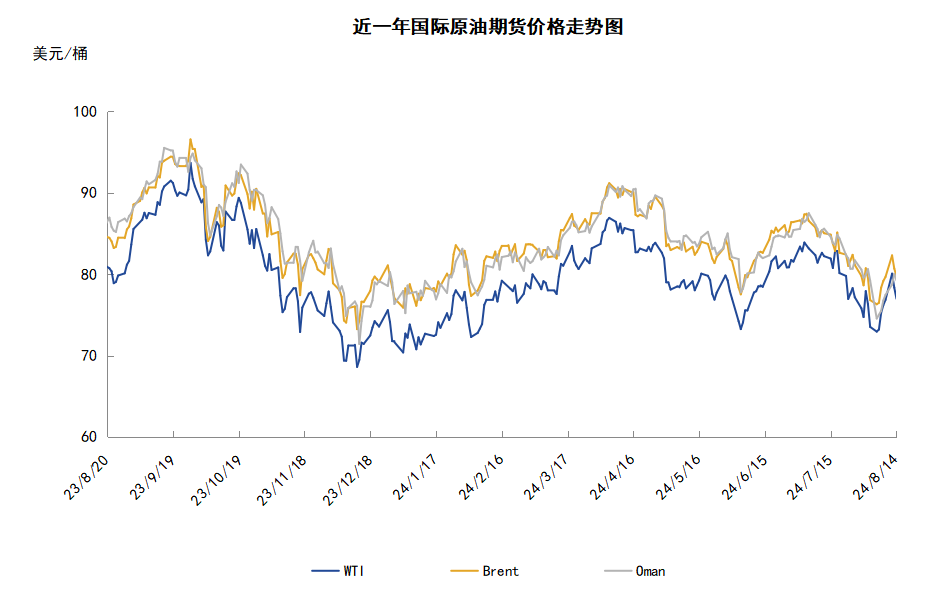

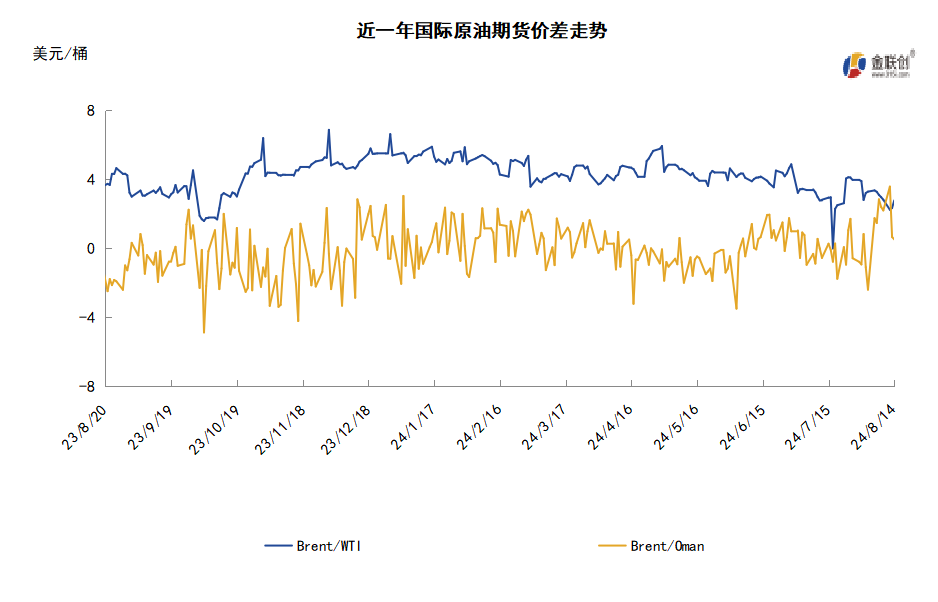

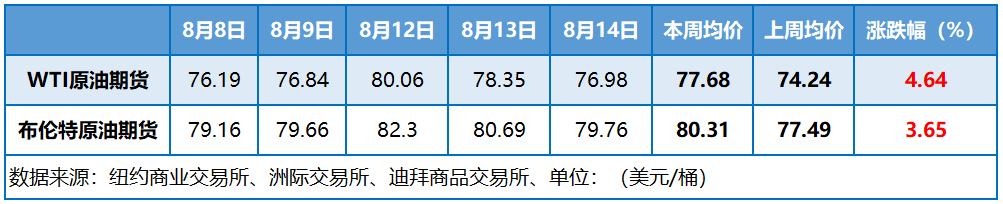

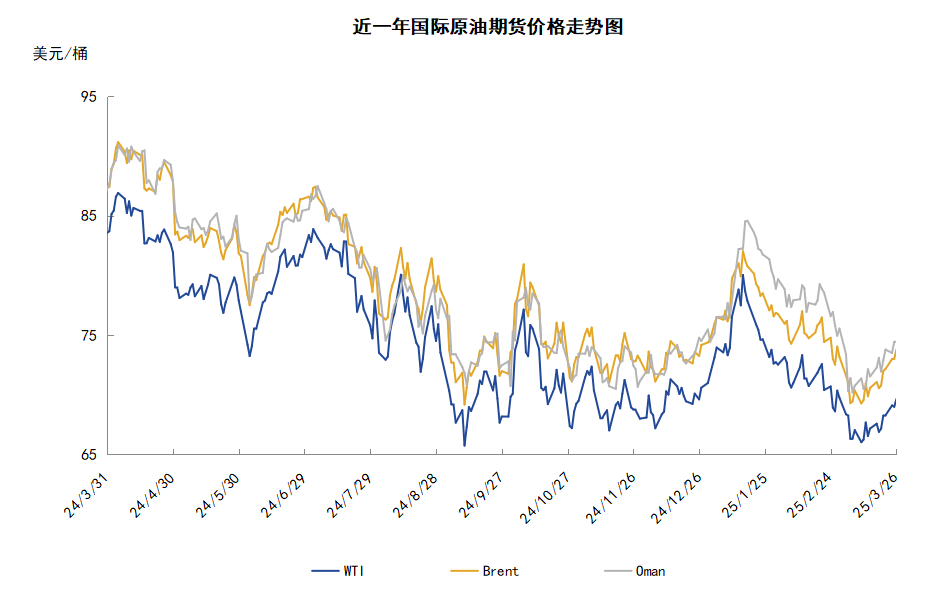

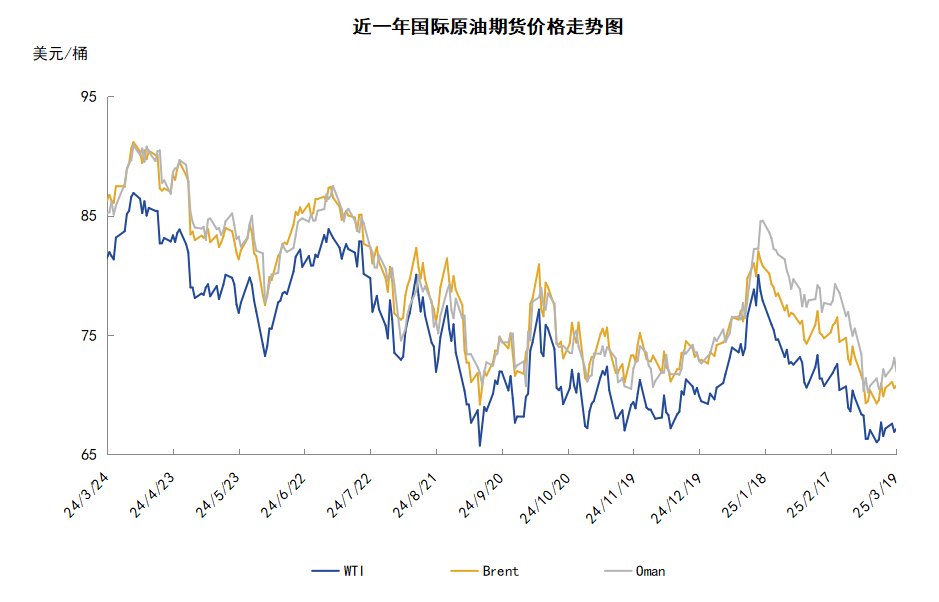

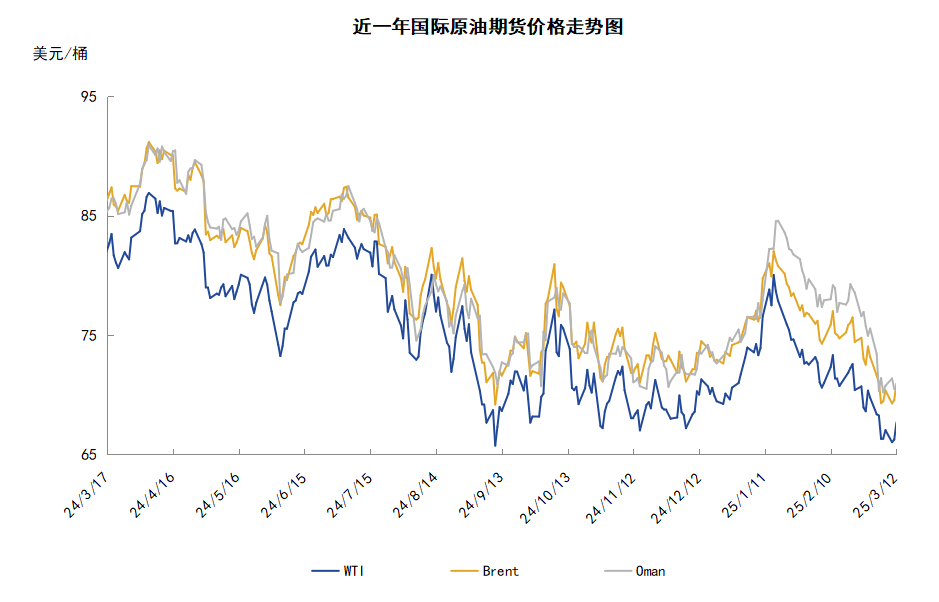

本周(8.8-8.16),原油整体呈现先涨后跌的走势。WTI本周均价77.68美元/桶,较前一周上涨3.44美元/桶,或4.64%。周内,油价起到利好支撑的因素主要有:投资者对中东地缘局势的担忧以及俄罗斯与利比亚原油供应减少。导致油价承压的主要因素有:IEA与OPEC下调石油需求增长预期以及美国原油库存增加。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

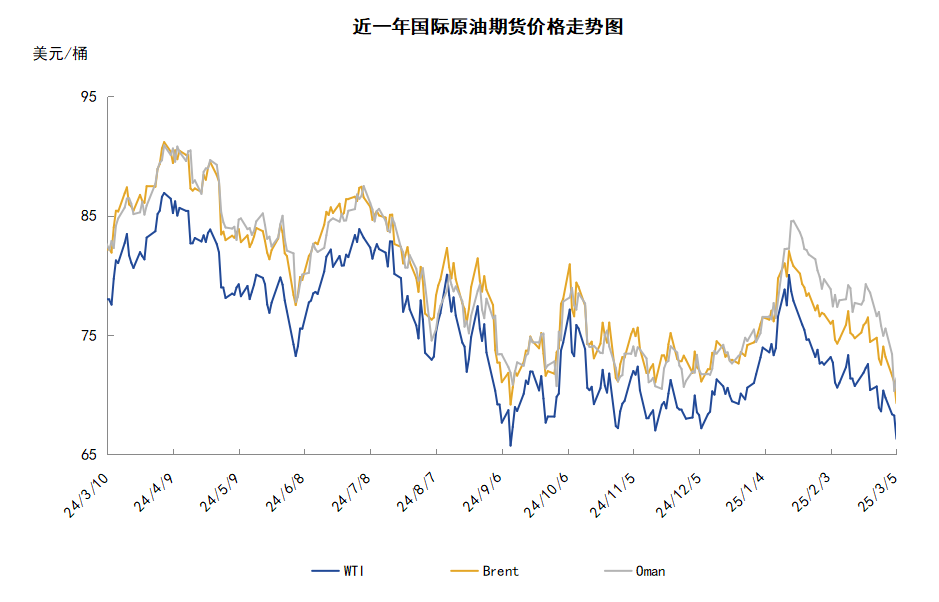

本周(8.8-8.14),原油整体呈现先涨后跌的走势,周均价环比上涨。

周内,市场消息面的多重利好因素提振油价上涨。地缘局势方面,投资者对中东地缘局势的担忧升温提振油价,伊朗高级军官表示伊朗对以色列政权关于暗杀哈尼亚的严厉报复行动正在迅速展开。美国方面表示,美国已准备好应对伊朗或其中东代理人可能在本周发动的重大袭击。以色列方面称,以军正密切关注地区事态发展,特别是黎巴嫩真主党和伊朗的动向。此外,供应方面,俄罗斯承诺继续减产原油也利好油价,俄罗斯能源部表示,俄罗斯7月石油产量减少但仍超过OPEC+的生产配额,承诺遵守OPEC+配额,并对超额产量进行补偿。此前俄罗斯能源部知情人士称,俄罗斯7月原油产量为904.5万桶/日,较6月份日产量减少3.3桶,但仍较OPEC+协议中俄罗斯日产量配额高出约6.7万桶。

但另一方面,IEA与OPEC下调石油需求增长预期拖累油价走势,IEA维持2024年全球石油需求增长97万桶/日的预测不变,但将2025年石油需求增长预期下调3万桶/日至95万桶/日。欧佩克将2024年石油需求增长预期下调14万桶/日至211万桶/日,将2025年石油需求增长预期下调7万桶/日至178万桶/日。此外,美国原油库存增加也导致国际油价承压下跌,美国能源信息署数据显示,截至2024年8月9日当周,包括战略储备在内的美国原油库存总量较一周前增加205.1万桶至8.07205亿桶,美国商业原油库存量较一周前增加135.7万桶至4.30678亿桶。

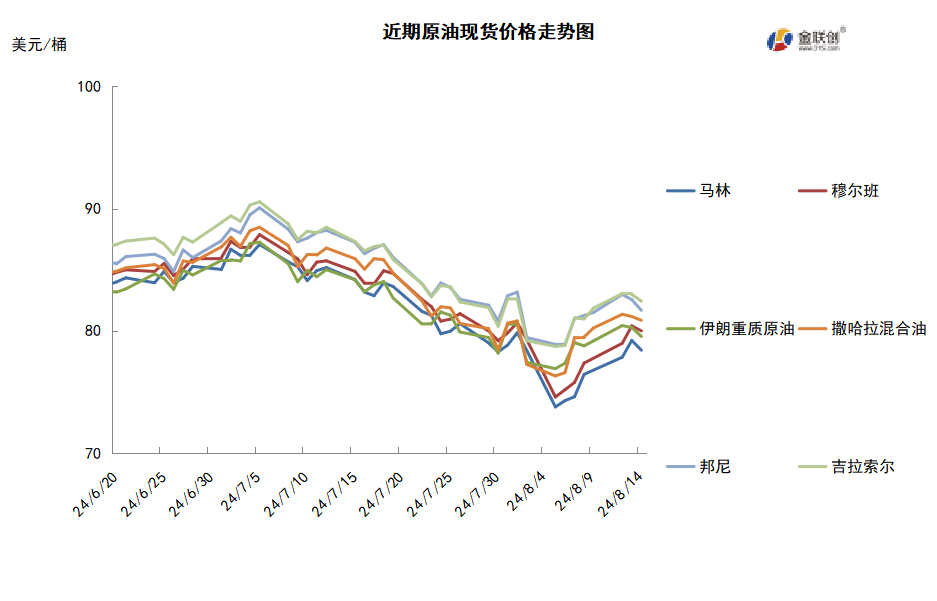

本周原油现货市场回顾

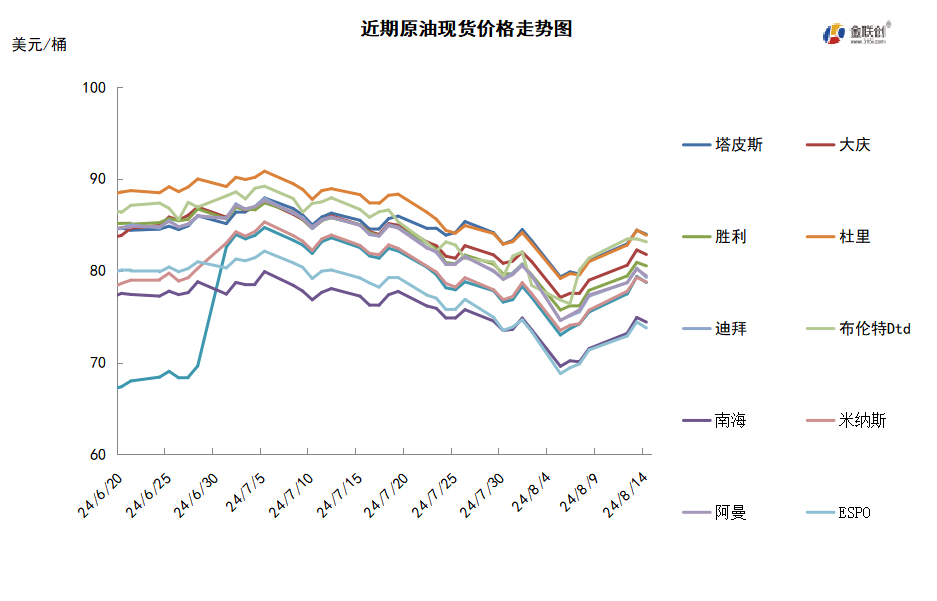

本周,国际原油现货均价环比上涨。中东原油市场方面,市场交易尚可,市场商家关注中东原油官方售价、最新原油标书活动以及OPEC+的供应动态。几位贸易消息人士称,沙特9月份对中国的原油出口量将从8月份修正后的数量约4,600万桶下降至约4,300万桶。沙特是中国的第二大原油供应国,中国是全球最大的石油进口国,也是全球需求增长的最大贡献者。此前,沙特阿美石油公司对亚洲市场上调了其轻质原油的官方售价,同时维持了中质和重质原油的官方售价不变。尽管官价涨幅小于预期,但一些买主表示,沙特的合约供应仍比现货市场中出售的其他中东原油更贵。科威特已经将9月销售到亚洲的科威特出口原油的官方售价维持在每桶对阿曼/迪拜均价升水1.25美元的水平不变。科威特将9月销售到亚洲的科威特超轻原油的官方售价削减了每桶0.1美元至每桶对阿曼/迪拜均价升水1.25美元。另外,卡塔尔能源公司发布标书销售两船10月1-2日和10月26-27日装埃尔沙欣原油和各一船卡塔尔海洋和卡塔尔陆地原油船货。这些标书将于8月14日截标,递价有效期至8月15日。亚太原油市场方面,澳大利亚Santos考虑销售Cooper Basin船货,目前,Santos持有一船57.5万桶10月8-14日装Cooper Basin船货。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,OPEC+8月1日举行了市场监测会议,并维持原油产量政策不变。大摩预计到了2025年全球原油可能会出现资源过剩,今年第三季度的大部分时间里,石油供应紧张的局面还将持续下去,但到了第四季度,当石油季节性的需求减弱,OPEC和非OPEC产油国的石油供应都恢复增长时,供应平衡将得以恢复。

需求方面,市场仍对全球夏季需求保持警惕,由于夏季驾车旺季需求不振,预计美国炼油企业第二季度盈利将大幅低于去年同期。以色列和哈马斯之间的停火谈判,以及对全球最大原油进口国中国需求放缓将削弱全球石油需求的持续担忧,给油市带来了压力。根据政府数据显示,6月份对全球第三大石油进口国和消费国——印度的原油交付量也下滑至2月份以来的最低水平。

美国库存变化情况

美国炼油厂开工率上升,然而商业原油库存在连续六周减少后增加,汽油库存和馏分油库存下降。美国能源信息署数据显示,截止2024年8月9日当周,原油库存比去年同期低2.04%;比过去五年同期低5%;汽油库存比去年同期高2.8%;比过去五年同期低3%;馏分油库存比去年同期高8.97%,比过去五年同期低7%。此外,上周美国原油进口量平均每天628.5万桶,比前一周增长6.1万桶,成品油日均进口量134桶,比前一周减少76.4万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少9.4%。美国商品期货管理委员会最新统计,截至8月6日当周,

WTI原油期货的总持仓量与空头仓位有所反弹,多头仓位及净持仓量继续保持下滑。其中,总持仓量环比上涨2.3%,多头仓位环比下跌3.1%,空头仓位环比上涨18.9%,净多头仓位环比下跌9.4%。由于空头仓位的增加而多头仓位的减少,因此WTI的多空比继续下滑至3.67,环比下跌0.84或-18.55%。

当周,中东地缘政治局势再度趋紧,伊朗对以色列可能进行报复性打击,受此影响资金开始重返原油期货市场。从场内的资金情况来看,虽然伊以态度比较强硬,但由于尚未有实质性的打击报复行动,加之全球股市遭遇抛售,因市场担心全球经济可能濒临衰退,导致空头仓位出现了大幅的增加,而多头仓位则持续三周下滑。从油价的表现来看,由于空仓发力,因此WTI原油期货价格进一步下探。从后市来看,地缘政治动荡或在一定程度上支撑油市,然而来自经济的担忧情绪依旧不减,因此原油价格或呈现震荡的态势。

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周先扬后抑。当周提振油价的主要因素:一是伊以紧张局势威胁中东原油出口;二是经济衰退忧虑有所缓解;三是美国计划在2025年开始的几个月回购更多石油。当周打压油价的主要因素:一是美国EIA原油库存意外增加;二是加沙停火谈判将重启;三是OPEC及IEA月报下调全球石油需求预测;四是全球航空燃料消费放缓。截至14日,WTI报收76.98美元/桶,环比上涨1.75美元/桶或2.33%;截至14日当周,WTI的周均价为77.68美元/桶,环比上涨3.44美元/桶或4.64%。从技术形态上来看,油价看跌力度收缩。

经济方面,周内美国方面,美联储7月31日的会议决定连续第八次将基准利率维持在5.25%-5.50%区间不变,但是关于降息的路径逐渐清晰化。美联储主席鲍威尔表示,美联储就业和通胀风险进入更好平衡,第二季度通胀数据增加了美联储的信心,不再需要100%关注通胀,如果劳动力市场恶化或通胀迅速下降,美联储准备做出回应,9月降息“可能提上议事日程”。

本周,数据显示,印度目前从俄罗斯进口的原油占其总进口量的40%,今年迄今为止的日均进口量高达160万桶,较2021年暴增1000%。这一跃进始于2022年,在俄乌战争爆发后,西方国家对俄实施了严厉的经济制裁。印度在获取俄油的同时,从波斯湾国家的原油进口量却从近70%锐减至45%。

俄罗斯7月石油产量超过了与OPEC产油国商定的生产配额,但承诺遵守该配额,并对超额产量进行补偿。俄能源部称,该国7月石油产量较6月下降,但超出产量目标6.7万桶/日,由于一次性供应计划问题。俄能源部称,8月和9月的产量水平应当会对此进行补偿。

船运追踪数据显示,在截至8月11日的四周内,俄罗斯海运原油出口平均增加8万桶/日,从两周之前所创的低位反弹。数据显示,在截至8月11日的四周内,俄罗斯石油终端的四周平均出口量跃升至五周高点319万桶/日。

美国正在缓慢地补充战略石油储备,计划在2025年开始的几个月回购更多石油,此前美国曾在2022年从战略石油储备中进行了有史以来最大规模的销售。美国的目标是在2025年1月至3月期间,每月购买200万桶国产高硫原油,这些原油将储存在得克萨斯州的布赖恩丘储油库,该储油库有四个库址,其中一个最近完成检修工作。

金联创预计下周(8.15-8.21),受到中东地缘政治风险的支撑,原油市场阶段性见底,但国际主要能源机构纷纷下调全球原油需求预期,对油市形成压力。市场将继续评估原油的基本面环境,目前来看利空依旧占据上风,但经过了一段时间的下跌后,交易商可能会进行原油期货仓位的调整,并作进一步的观望。综合来看,下周国际油价或继续保持震荡。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。