导读

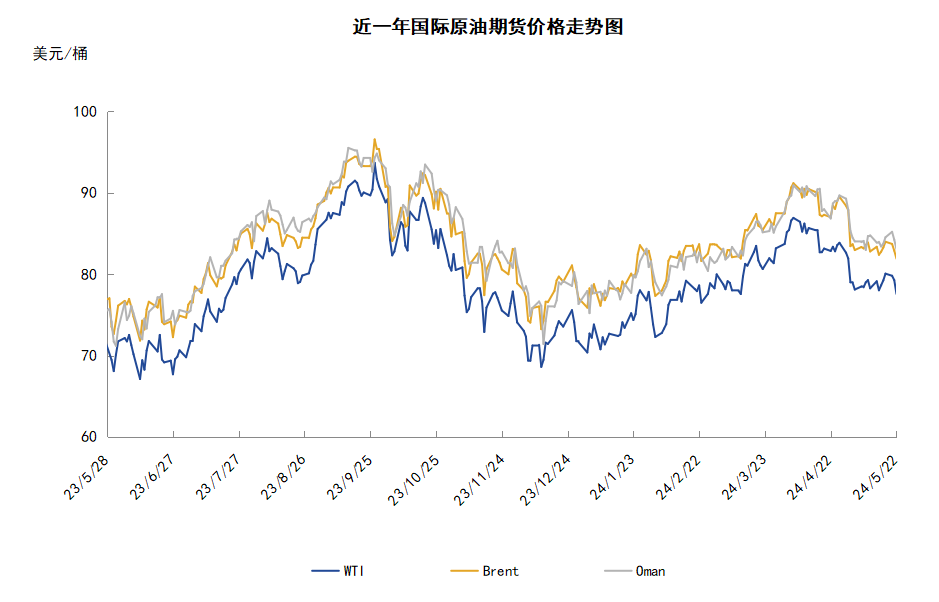

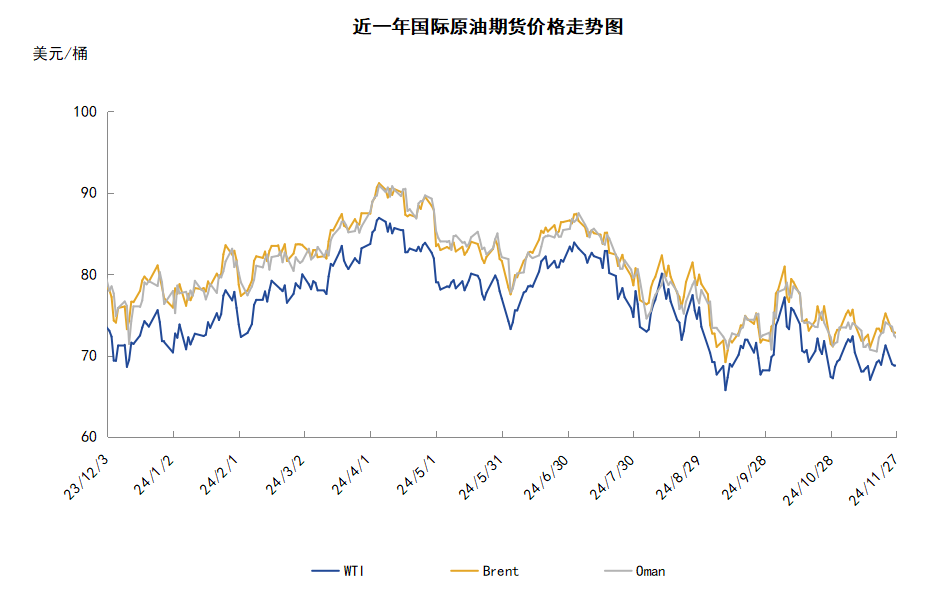

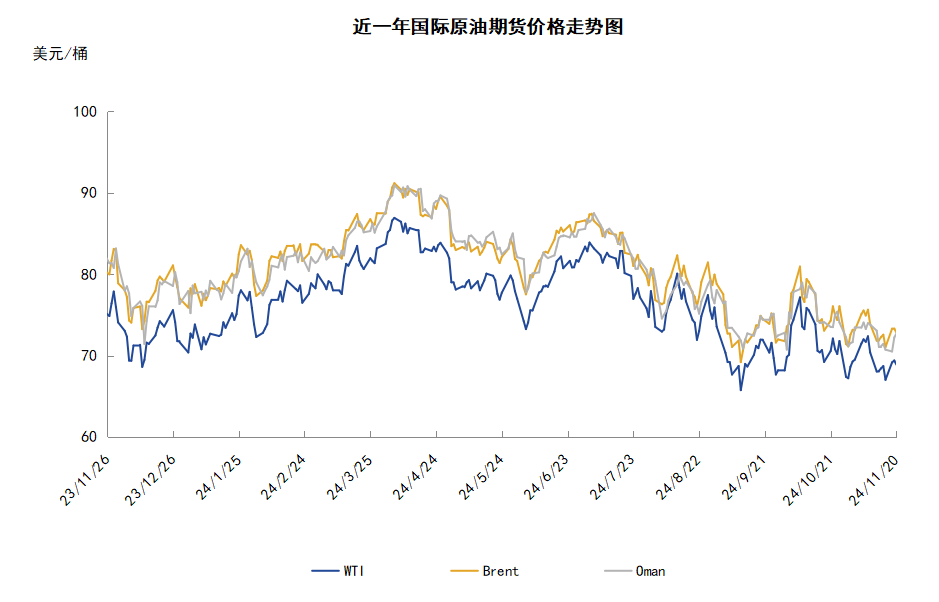

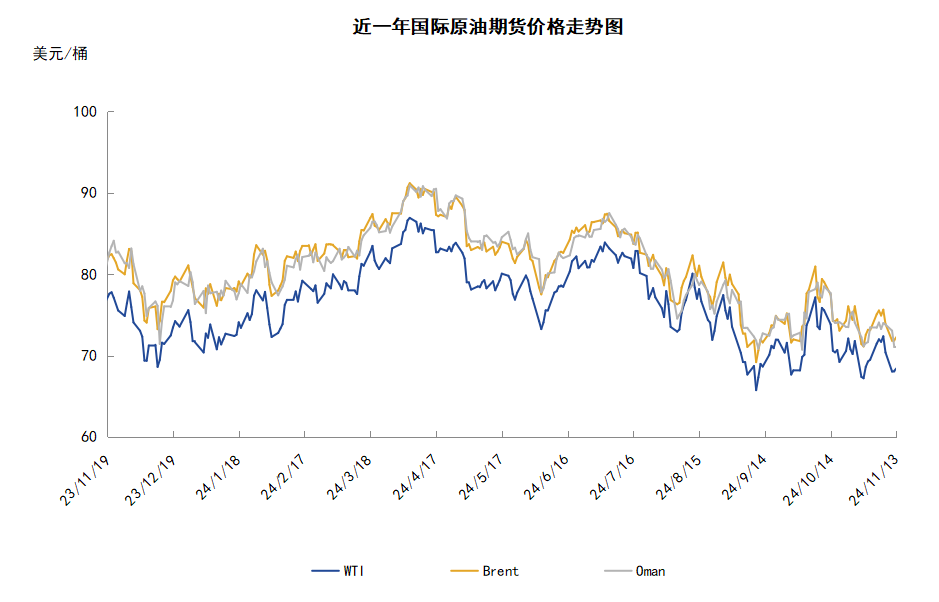

本周(5.16-5.22),原油整体呈现先涨后跌的走势,WTI本周均价79.18美元/桶,较前一周上涨0.53美元/桶,或0.67%。总体来看,周内市场消息喜忧参半,一方面,周内前期中国经济数据向好对油价起到支撑作用。但另一方面,周内后期,投资者对美联储降息预期降温与美国原油库存意外增加导致国际油价承压回落。

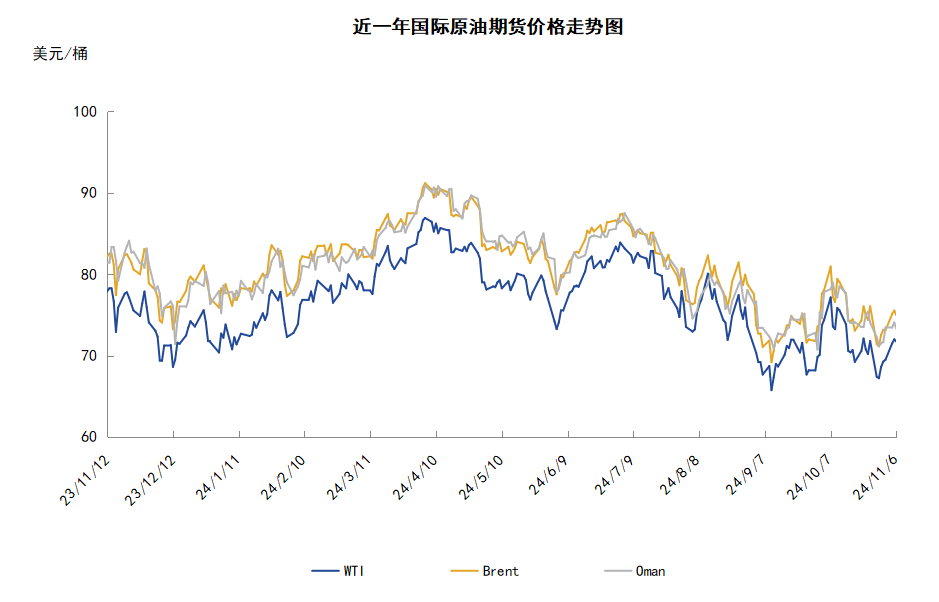

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(5.16-5.22),原油整体呈现先涨后跌的走势,周均价环比小幅上涨。

周内前期,美国原油与汽油库存减少对油价起到支撑作用,截止5月10日当周,美国原油库存总量较一周前减少191.5万桶至8.24831亿桶,美国商业原油库存量较一周前减少250.9万桶至4.5702亿桶,美国汽油库存总量较一周前减少23.5万桶至2.27767亿桶。与此同时,中国制造业复苏步伐加快令投资者对能源需求前景预期乐观也支撑油价,4月份,中国规模以上工业增加值同比实际增长6.7%。从环比看,4月份,中国规模以上工业增加值比上月增长0.97%。1-4月份,中国规模以上工业增加值同比增长6.3%。

但另一方面,周内后期,投资者对美联储降息预期降温导致油价承压回落。美联储副主席杰斐逊、监管副主席巴尔等多位美联储官员表示在开始降息之前,美联储需等待更多通胀下降的迹象。美联储官员指出,美联储在批准首次降息时需要谨慎行事,确保企业和家庭此前被压抑的支出不会反弹。此外,最新一期EIA库存意外增加也导致油价承压。EIA数据显示,截止2024年5月17日当周,包括战略储备在内的美国原油库存总量较一周前增加282万桶至8.27649亿桶,美国商业原油库存量较一周前增加182.5万桶至4.58845亿桶。

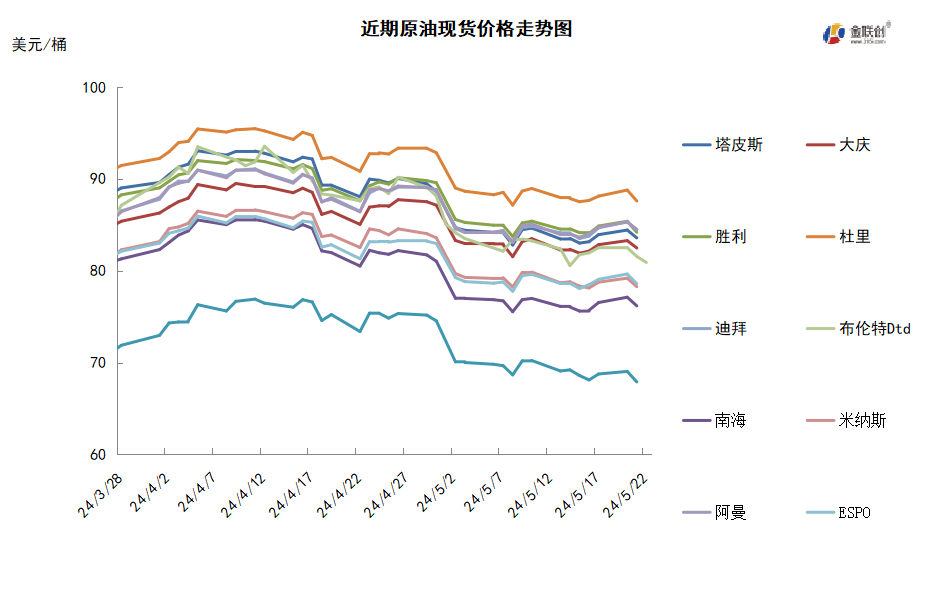

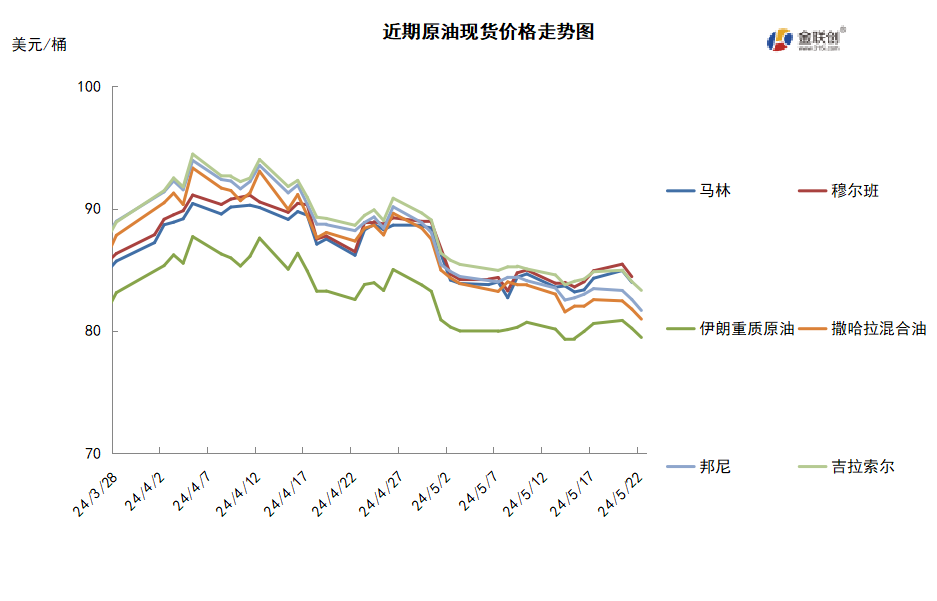

本周原油现货市场回顾

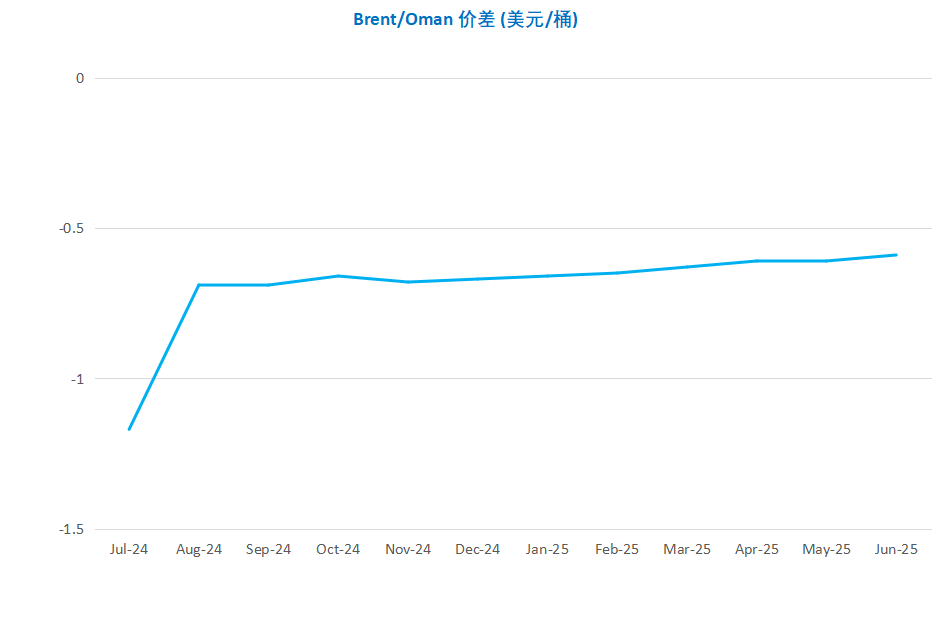

本周(5.16-5.22),国际原油现货均价环比涨跌不一。中东原油市场,7月装上扎库姆等阿布扎比原油以及卡塔尔原油的磋商减少,因为买家们完成了大部分的现货采购需求。因中质/重质原油的供应偏紧,大部分终端用户提前购买原油。不过,来自中国的部分终端用户还有7月中东原油的需求,并且不久将恢复现货采购。此外,中东原油现货交易冷清,因为新加坡将迎来公共假期以及大部分炼油商已经完成了7月装船货的采购任务。另外,布伦特对迪拜价差的下滑也挫伤中东原油现货市场。亚太原油市场方面,油轮数据显示,4月份,印度对俄罗斯原油的进口量攀升至九个月高点,因为俄罗斯最大船运公司Sovcomflot经营的非制裁油轮的原油装运工作恢复正常。4月份,印度炼油商进口了近180万桶/日俄罗斯原油,环比攀升大约8.2%,这令俄罗斯原油占印度原油进口量的比例从前一个月的32%攀升至大约38%。印度对俄罗斯原油采购量的增加使得印度炼油商对伊拉克和中东原油的进口量减少,这导致4月份中东原油占印度原油进口量的比例从3月份的46%下滑至41%。此外,越南PV Oil已经通过标书销售了两船7月装原油船货。泰国Bangchak Petroleum公司以每桶对即期布伦特升水逾2美元的价格购买了25万桶Thang Long原油船货。越南Binh Son炼油厂以每桶对即期布伦特升水略高于5美元的价格购买一船30万桶Ruby原油。

第二章 原油期货市场影响因素分析

供需因素

本周(5.16-5.22),供应方面,市场开始聚焦OPEC+即将于6月1日召开石油产量会议,届时将评估原油供应政策,目前市场普遍预期该减产联盟会继续延长原油减产措施至今年年底。在最新的月报中,OPEC依旧认为非OPEC是OPEC+减产的最大阻力,并认为今明两年液态燃料供应主要增长国仍为美国、加拿大、巴西和挪威。

需求方面,OPEC认为2024年第一季度需求略高于预期,包括对经合组织美洲地区和中国数据略有上调,因为这些地区石油需求好于预期。然而,这些地区需求增加被中东地区第二季度和第三季度预测下调而抵消,因为这预计两个季度中东地区需求略有减少。但是IEA却认为,由于发达经济体第一季度消费疲软,因此OECD第一季度的石油需求重新陷入萎缩。

美国库存变化情况

美国能源信息署数据显示,截止2024年5月17日当周,包括战略储备在内的美国原油库存总量8.27649亿桶,比前一周增长282万桶;美国商业原油库存量4.58845亿桶,比前一周增长182.5万桶;美国汽油库存总量2.26822亿桶,比前一周下降94.5万桶;馏分油库存量为1.16744亿桶,比前一周增长37.9万桶。商业原油库存比去年同期高0.81%;比过去五年同期低3%;汽油库存比去年同期高4.88%;比过去五年同期低2%;馏分油库存比去年同期高10.48%,比过去五年同期低7%。美国商业石油库存总量增长749.5万桶。美国炼厂加工总量平均每天1648.2万桶,比前一周增加22.7万桶;炼油厂开工率91.7%,比前一周增长1.3个百分点。上周美国原油进口量平均每天666.3万桶,比前一周减少8.1万桶,成品油日均进口量207.9桶,比前一周增长21.5万桶。备受关注的美国俄克拉何马州库欣地区原油库存3632万桶,增长132.5万桶。过去的一周,美国石油战略储备3.68804亿桶,增加了99万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少5.8%。美国商品期货管理委员会最新统计,截止5月14日当周,纽约商品交易所原油期货中持仓量1787763手,减少49002手。大型投机商在纽约商品交易所原油期货中持有净多头203043手,比前一周减少12401手。其中持有多头330395手,比前一周减少30138手;持有空头127352手,减少17737手。

截至5月14日当周,

WTI原油期货的所有持仓量均出现了下滑。其中,总持仓量环比下跌2.7%,多头仓位环下跌8.4%,空头仓位环比下跌12.2%,净多头仓位环比下跌5.8%。由于空头仓位的跌幅超过了多头仓位的跌幅,令WTI的多空比反弹至2.59,环比上涨0.11或4.40%。当周,由于市场缺乏新消息的指引,因此交易商获利回吐,导致资金从原油期货市场出现了一定的撤退。从场内的资金情况来看,由于资金的撤退导致所有的仓位都在缩减,然而在市场普遍预期OPEC+将继续延长原油减产政策的提振下,多头部位的缩水力度明显小于空头部位。从油价的表现来看,WTI原油期货价格呈现小范围震荡的格局,基本维持在78-78美元/桶一线,并等待新消息面的指引。从后市来看,原油市场正在重新评估全球经济及原油基本面环境,此外美国的降息预期出现摇摆也会令油价出现波动。

第三章 原油期货市场走势预测

下周市场预测

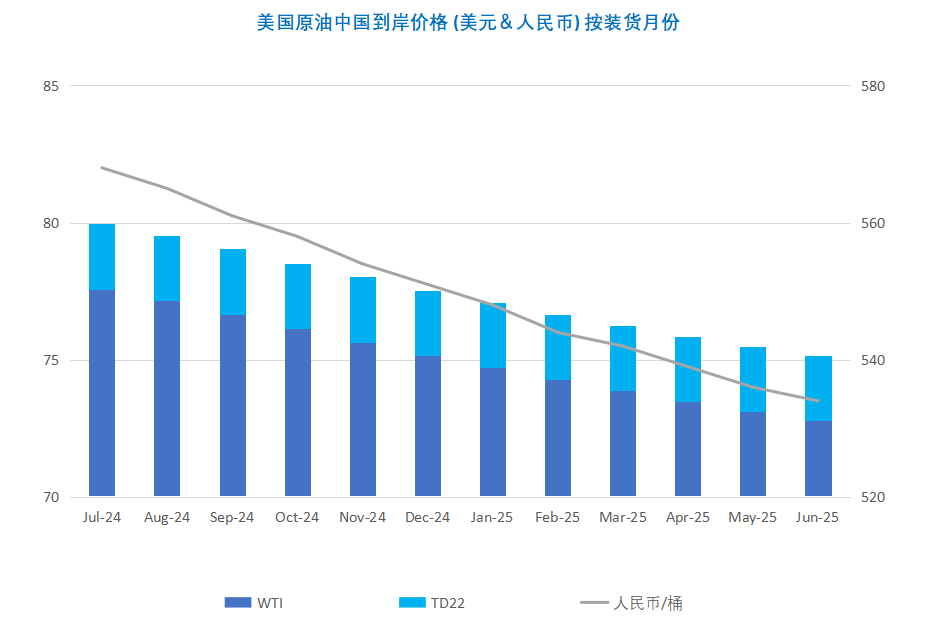

技术图上,WTI原油期货价格在当周(5.16-5.22)震荡回落,波动范围2.49个美元,主流运行区间为80.06-77.57元/桶。当周提振油价的主要因素:一是关注与伊朗总统坠机遇难事件对中东局势的影响;二是中美经济数据好转提振石油需求预期;三是美国得克萨斯州强风暴导致生产中断;四是加沙局势紧张;五是俄罗斯石油基础设施遭袭。当周打压油价的主要因素:一是美联储会议纪要降低了降息预期;二是美国通胀数据不佳;三是美国夏季驾驶季前汽油需求疲软;四是美国能源部将出售100万桶汽油紧急储备;五是美国原油库存意外增加;六是沙特3月原油出口量创9个月来最高水平;七是美国等非欧佩克产油国供应增加。截至22日,WTI报收77.57美元/桶,环比下跌1.06美元/桶或-1.35%;截至22日当周,WTI的周均价为79.18美元/桶,环比上涨0.53美元/桶或0.67%。从技术形态上来看,KDJ指标线在弱势区向下延伸,表明油价趋势下行;MACD指标线在强势区向下延伸,绿色动能柱扩大,标志着油价看跌为主。

本周(5.16-5.22),美国方面,美联储理事鲍曼认为,美联储在2024年降息并不合适,并指出今年前几个月美国通胀持续存在压力。此言论表明美元利率将长期走高,美元走强使以美元计价的大宗商品对使用其他货币的买家来说更加昂贵,而美国利率长期走高也可能抑制需求,更高的美元利率通常会减缓经济活动,并削弱石油需求。

本周(5.16-5.22),与3月份相比,欧佩克4月份的原油日产量下降了4.8万桶,12个成员国原油日均总产量2657.5万桶。其中不受减产限制的伊朗提高了产量,而尼日利亚、伊拉克和另一个不受配额限制的生产国委内瑞拉的产量下降。

今年1-4月份,俄联邦预算获得近4.2万亿卢布的石油和天然气收入,比去年同期增长82.2%。收入大幅增加主要缘于俄石油出口价格上涨,以及能源企业因立法调整而一次性补缴去年第四季度石油开采税等。

16日,联合国《2024年世界经济形势与展望》对世界经济增长前景持谨慎乐观态度,将2024年世界经济增长预期从年初预测的2.4%上调至2.7%;预计2024年发达经济体将增长1.6%,高于年初预测的1.3%;发展中经济体将增长4.1%,略高于年初预测的4.0%;预计2024年世界货物和服务贸易将增长3.2%,高于年初预测的2.4%。

19日,伊朗总统莱希、外长阿卜杜拉希扬、东阿塞拜疆省省长拉赫马提等多名高级官员以及机组人员在坠机事故中遇难,交易商关注与伊朗总统遇难相关的中东局势进一步发展。伊朗曾经是欧佩克第二大产油国,原油日产量曾经高达400万桶以上。

21日,美国能源部称,将从美国东北部汽油紧急储备中销售100万桶汽油。根据3月份美国通过的一项法律,美国东北部地区汽油储备将被关闭。美国能源部表示,此次销售计划相当于约4200万加仑汽油,是为了在夏季驾驶高峰季节来临之际,最大限度地发挥对汽油价格的影响。

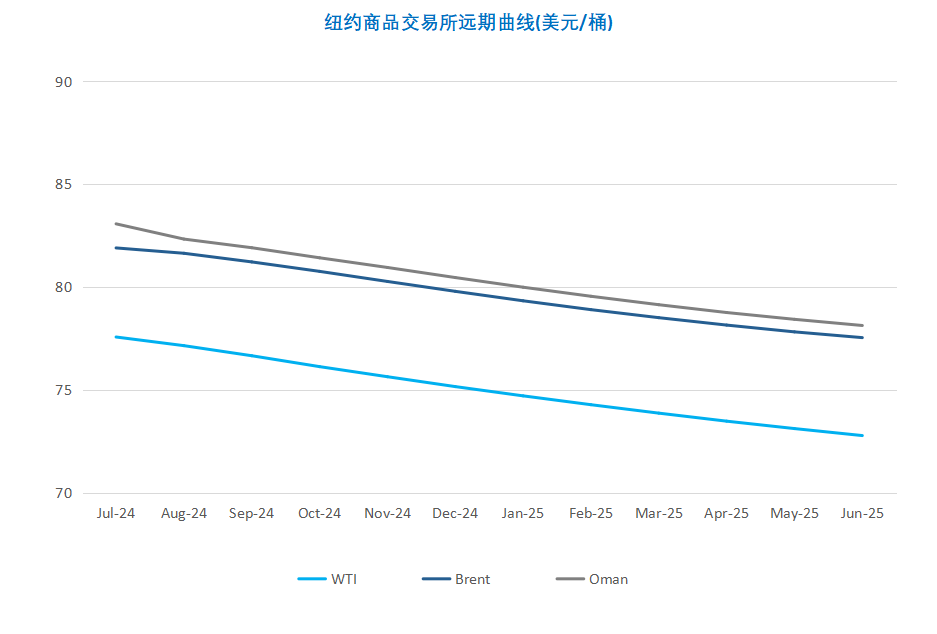

金联创预计下周(5.23-5.29),市场观望伊朗坠机事件的后续发展,如果该事件仅仅只是一起意外,那么对油市几乎不存在影响。此外,市场继续关注美国的经济数据及降息预期,而即将到来的OPEC+石油产量会议也将为市场带来指引。综合来看,下周国际油价或继续保持震荡态势,预计WTI的主流运行区间为75-80美元/桶,布伦特的主流运行区间为78-84美元/桶。

第四章 国际原油跨期套利交易策略

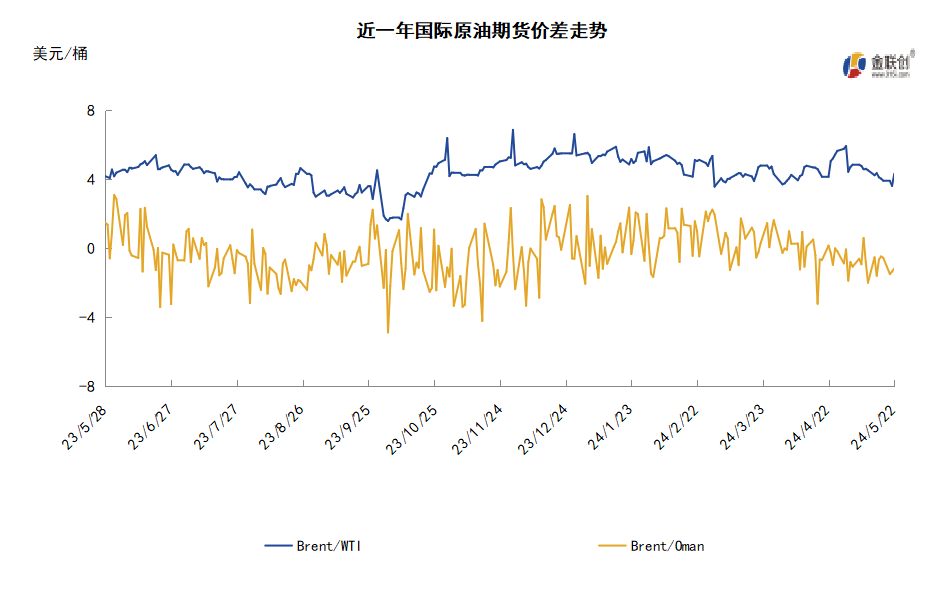

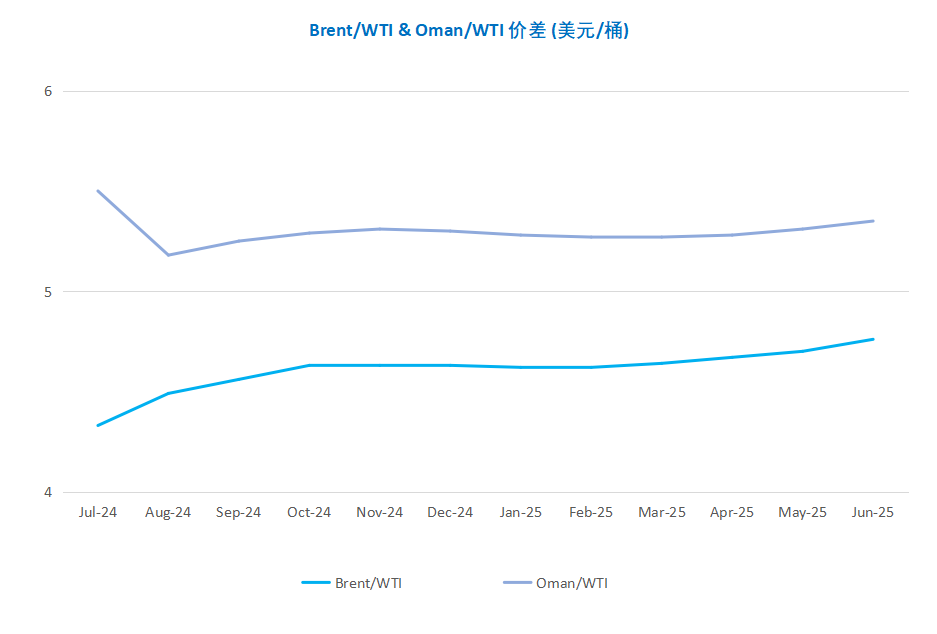

截至5月22日(周三),Brent及WTI之间的价差为4.33美元/桶,较前一个交易日上涨0.71美元/桶。美国原油库存意外增长,美联储纪要显示可能推迟降息,加剧了对石油需求的担忧,欧美原油期货连续第三个交易日下跌。

从月差结构来看,WTI原油期货近远期升水缩水,表明近期市场心态有所回落;Brent原油期货近远期升水缩水,表明远期市场情绪更为乐观。