作者 金联创

2024-02-09

导读

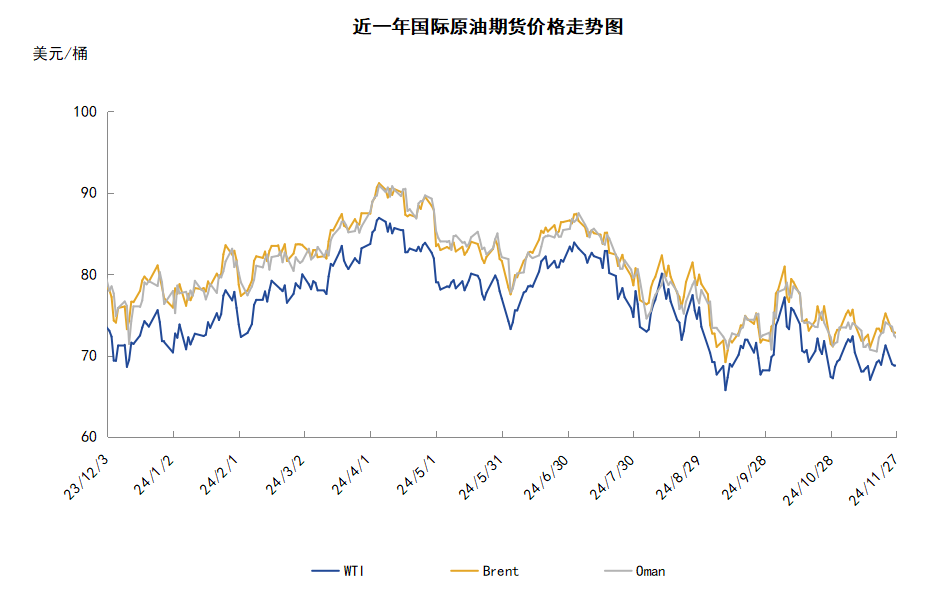

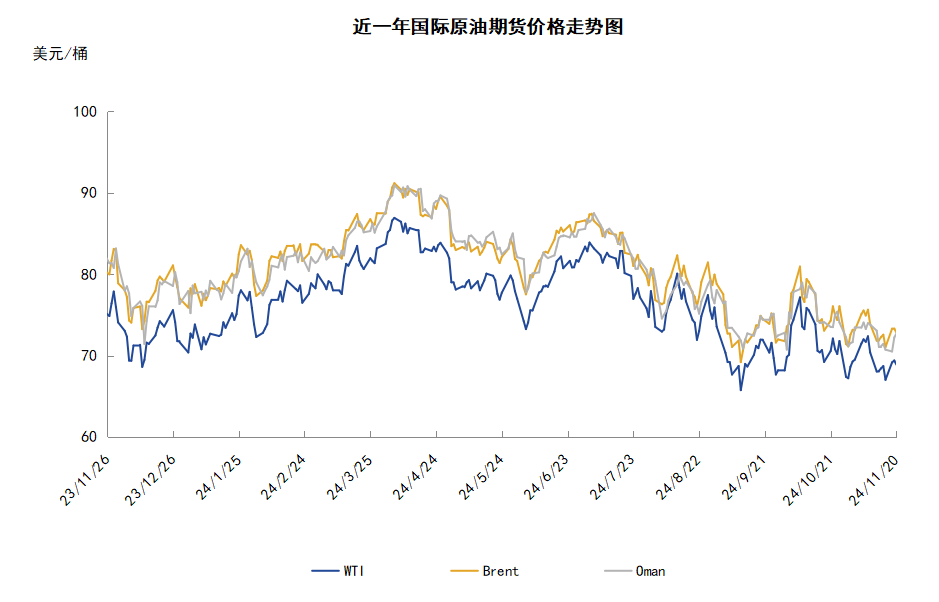

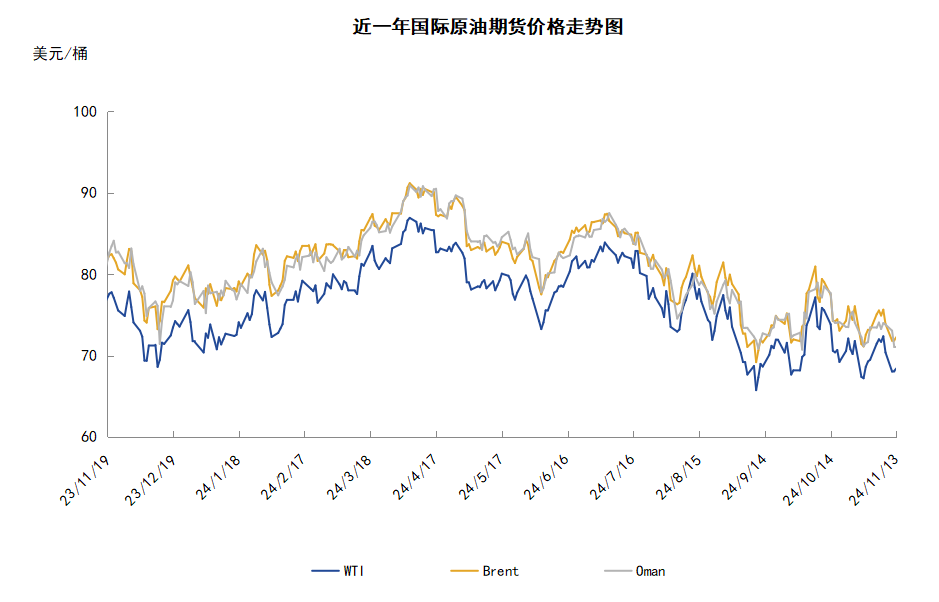

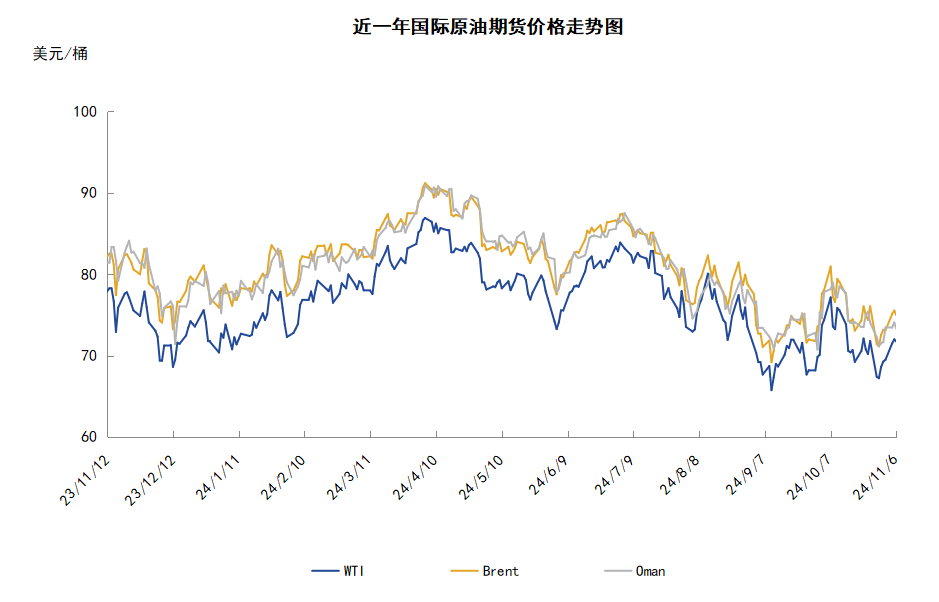

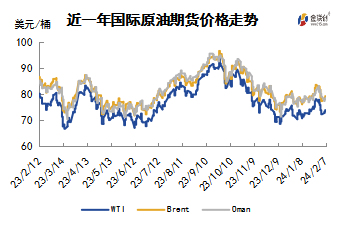

本周(2.1-2.7),原油整体呈现先抑后扬的走势,周均价环比下跌。WTI 本周均价 73..21 美元/桶,较前一周下跌 3.95 美元/桶,或-5.12%。阿拉伯半岛电视台报道称,卡塔尔方面表 示马斯方面确认收到巴黎会议提出的“三阶段停火方案”,随着以色列与哈马斯之间的停火 协议成为可能,中东地缘风险缓和的预期导致油价承压下跌。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(2.1-2.7),原油整体 呈现先抑后扬的走势,周均价环 比下跌。

周内前期,中东地缘风险存 在缓和的可能导致油价承压下 跌。哈马斯方面确认收到巴黎会 议提出的“三阶段停火方案”, 正在研究过程中,哈马斯政治局 领导人哈尼亚表示将前往埃及讨 论这一方案。而以色列方面对此 暂无回应。经济方面,数据显示, 美国 1 月季调后非农就业人口增 加35.3万人,为2023年1月以 来最大增幅。劳动力市场仍具弹 性令美联储降息预期进一步降 温,美元指数受此提振上涨至2023 年12 月 11 日以来最高,以美元计价的原油期货因此承压下跌。 周内后期,部分利好因素提振油价反弹。以色列总理内塔尼亚胡在记者会上表示,拒绝 巴勒斯坦伊斯兰抵抗运动提出的在加沙地带停火的要求,中东地缘局势仍存不确定性对油价 起到提振作用。此外,EIA 下调产量预期以及上调需求预期也支撑油价,EIA 将美国 2024 年 原油产量增速预期下调 12 万桶/日至 17 万桶/日,预计 2024 年美国原油产量为1310 万桶/日。此外,EIA 还将 2024 年全球原油需求增速预期上调 3 万桶/日至 142 万桶/日,将 2025 年全球原油需求增速预期上调 8 万桶/日至129 万桶/日。

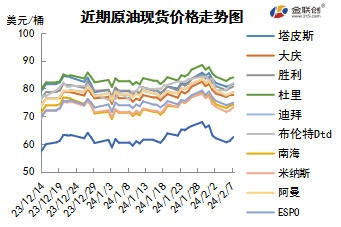

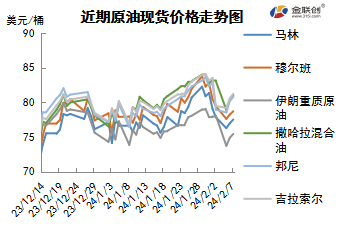

本周原油现货市场回顾

本周(2.1-2.7),国际原油现货均价环比下跌。中东原油市 场,3 月装原油船货交易基本已经结束,商家正在等待 4 月装原油供应计划,同时等待沙特公布 3 月销往亚洲的原油官方售价,市场普遍预计沙特将上调 3 月阿拉伯轻质原油官价 55 美分/桶。同时商家关注卡塔尔 4 月装原油船 货供应。卡塔尔能源公司可能会各招标销售一船 Qatar Land 和 Qatar Marine 原油船货,因油田扩能工作已在去年年末完成,该公司可能也会招标销售五船或更多 Al Shaheen 原油船货。卡塔尔 Al

Shaheen 原油产量已经增加 4 万桶/日,使得该品级原油每月出口量达到20 船。新加坡一位 贸易商称,卡塔尔能源公司可能会通过私下谈判销售一些 Al Shaheen 原油现货船货。卡塔尔 能源公司表示,该公司已经与日本三井公司签署一项协议,从今年 4 月份开始,在未来 10 年时间内,每年向三井公司供应 1100 万桶凝析油。亚太原油市场方面,4 月装澳大利亚西北大陆架凝析油市场人气有望上升,一些终端用户担心供需基本面收紧,急于采购 4 月装西北大陆架凝析油船货,新加坡一位贸易商预计 4 月装西北大陆架凝析油价格可能会上涨至即 期布伦特-6.00 美元/桶或更高水平。印尼国家油气矿业公司招标寻购 4 月交付凝析油船货, 该标书已经截标,投标者报价有效期至 2 月 7 日。这批船货将被供给 TPPI 石化公司。

第二章 原油期货市场影响因素分析

供需因素

本周(2.1-2.7),供应方面,由于大风和严寒,俄罗斯海运原油运输量进一步下降。俄 罗斯计划在第一季度将石油出口量削减 50 万桶/日后,将低于 5 月至 6 月的平均水平,此前 OPEC+其他几个成员国同意进一步限制产量。根据俄罗斯的计划,缩减的出口量将由原油和 成品油共同分担,原油和成品油每天将减少30 万桶,至此原油 4 周均值较 5-6 月水准低约 50 万桶/日。

需求方面,全球第三大原油进口国印度正在成为全球石油需求的最大推动力之一,在过 去的一年里,印度经济以强劲的速度增长。预计今年印度 GDP 的高速增长、工业化、城市 化以及中产阶级人数的不断增加,都将把主要的石油需求增长动力转移到印度。但市场仍有 这些需求增长将放缓的预测,尽管如此,印度却仍在提高其炼油能力。

美国库存变化情况

上周美国炼油厂开工率继续下降,原油产量恢复到历史高位,原油净进口量大幅度增加,原油库存增长而成品油库存减少。美国能源信息署数据显示,截止 2024 年 2 月 2 日当周, 包括战略储备在内的美国原油库存总量 7.85449 亿桶,比前一周增长 613.5 万桶;美国商业 原油库存量 4.27432 亿桶,比前一周增长 552 万桶;美国汽油库存总量 2.50988 亿桶,比前 一周下降 314.5 万桶;馏分油库存量为 1.27574 亿桶,比前一周下降 322 万桶。商业原油库 存比去年同期低 6.08%;比过去五年同期低 4%;汽油库存比去年同期高 4.75%;比过去五年 同期低 1%;馏分油库存比去年同期高 5.85%,比过去五年同期低 7%。美国商业石油库存总 量下降 446 万桶。美国炼厂加工总量平均每天 1484 万桶,比前一周减少 9000 桶;炼油厂 开工率 82.4%,比前一周下降 0.5 个百分点。上周美国原油进口量平均每天 690.7 万桶,比 前一周增长 130.2 万桶,成品油日均出口量 637.2 桶,比前一周增加 44.7 万桶。备受关注的 美国俄克拉何马州库欣地区原油库存 2806.1 万桶,减少 3.3 万桶。过去的一周,美国石油战 略储备 3.58017 亿桶,增加了 61.5 万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头增加 6.9%。美国商品期货管理委员会最新统计,截止 1 月 30 日当周,纽约商品交易所原油期货中持仓量1747660手,增加 98118 手。大型投机商在纽约商品交易所原油期货中持有净多头 196664 手,比前一周增加 12646 手。其中持有多头335363 手,比前一周增加 4444 手;持有空头 138699 手,减少 8202 手。

截至 1 月 30 日当周,WTI 原油期货的总持仓量持续五周上涨,多头仓位止跌反弹,空头仓位持续两周下滑,因此令净多头仓位保持两周反弹。其中,总持仓量环比上涨 5.9%,多头仓位环比上涨 1.3%,空头仓位环比下跌 5.6%,净多头仓位环比上涨 6.9%。受此影响, WTI 的多空比上涨至 2.42,环比上涨 0.17 或7.34%。当周,受到宏观经济面的利好提振,资 金继续大规模地进入到原油期货市场。从场内的资金情况来看,有越来越多的资金选择做多 油价,由于中国出台经济刺激政策及美国的经济数据强劲,令市场对原油的需求持乐观预期, 从而推动资金进入多头仓位。从油价的表现来看,受到多头增仓的推动,WTI 原油期货价格 进一步上涨并一度突破 78 美元/桶,创下了自去年 11 月中以来的最高值。从后市来看,随着红海局势的缓解,原油将迅速回吐地缘溢价因素,从而令资金转投空头仓位并有所撤退。

第三章 原油期货市场走势预测

技术图上,WTI 原油期货价 格在当周(2.1-2.7)先抑后扬, 当周油价的波动范围1.54 个美元,主流运行区间为 73.82-72.28 元/桶。当周提振油价的主要因 素:一是美国对中东武装采取打击行动;二是 EIA 月报下调美国石油产量预测;三是 EIA 月报上调全球原油需求增幅;四是 OPEC+维持现有约 220 万桶/日的原油减产政策。当周打压油价的主要因素:一是市场关注加沙停火谈判进展;二是美国强劲的经济数据抑制降息预期。截 至 7 日,WTI 报收 73.86 美元/桶,环比下跌 1.99 美元/桶或-2.62%;截至 7 日当周,WTI 的 周均价为 73.21 美元/桶,环比下跌 3.95 美元/桶或-5.12%。从技术形态上来看,KDJ 指标线在 中轴线附近胶着延伸,表明油价趋势不明朗;MACD 指标线在弱势区平行延伸,绿色动能柱 缩水,标志着油价看跌力度减弱。

本周(2.1-2.7),美国方面,对于一些看好美国未来经济情景的经济学来说,随着最新 的第四季度 GDP 和PCE 数据出炉,美联储心心念念的经济“软着陆”实际上已经达成。在 这些对美国经济乐观的经济学家看来,尽管美联储 2022 年开启的激进加息周期给家庭和企 业带来了沉重负担,但持续的就业增长、强劲的薪资增速合力为美国消费提供最强力的基础 支撑,加之 2023 年下半年以来通胀急剧下降趋势也发力推动了消费者支出持续增长。

本周,1 日,OPEC+联合部长级监测委员会 (JMMC) 第 52 次会议通过视频会议举行,会议决定石油产量会议维持现有 2024 年第一季度约 220 万桶/日的原油减产政策,并于 3 月初时决定是否将现有的石油减产计划延长到第二季度。

2 日,对俄罗斯石油实施价格上限的七国集团(G7)联盟发布了一份执行警示,详细说明了市场参与者规避该机制的方式,以及人们可以如何举报违规行为的信息。警示称,行业 利益相关者如果有证据表明相关油轮可能被用作影子船队的一部分,建议向相关主管部门报 告所观察到的油轮销售情况。

3 日,美军将对中东地区伊朗支持的组织发动进一步打击,作为对驻约旦美军遭到的致命袭击进行的报复,美军打击了伊拉克和叙利亚境内德黑兰支持的组织,美国和英国对也门 境内的 36 个胡塞武装目标发动了袭击。

5 日,美军一支由 84 辆油罐车组成的车队将在叙东北部和东部油田盗采的石油运往伊 拉克境内的美军基地。此外,由 76 辆卡车组成的另一支美军车队将盗取的小麦和大麦经非 法过境点转运至伊拉克。

6 日,美国国务卿布林肯访问埃及,这是新一轮巴以冲突爆发以来,布林肯第五次到访 中东地区,他此次还前往沙特、以色列、卡塔尔和巴勒斯坦约旦河西岸地区。美国国务院称, 布林肯此访意在斡旋,为在加沙地带实现人道主义停火等目标。美联社分析说,布林肯希望 在缓和地区紧张局势的同时,推动可能达成的停火协议和战后规划。

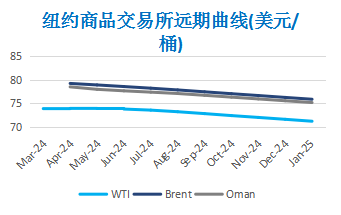

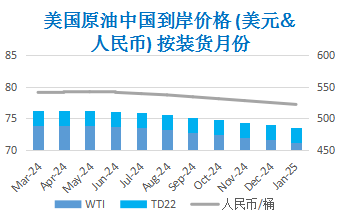

金联创预计下周(2.8-2.14),国际油价预计将保持区间震荡的态势,周均价或环比上 涨。一方面,地缘局势预计将支撑油价,由于以色列方面拒绝停火谈判,巴以冲突短期内难 以缓解,加之美国正在对伊朗展开打击,如果中东战火因此而重燃,不排除短时间内的地缘 恐慌情绪还将再度升温。但另一方面,近期美国经济数据好转,美联储方面释放出的信号显 示,一季度降息的概率降低,这将对油市形成抑制作用。综合来看,预计 WTI 的主流运行 区间为 71-77 美元/桶,布伦特的主流运行区间为 76-82 美元/桶。

第四章 国际原油跨期套利交易策略

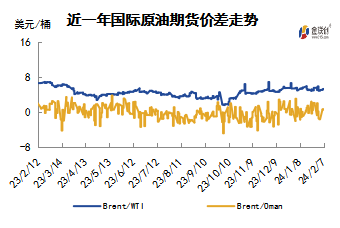

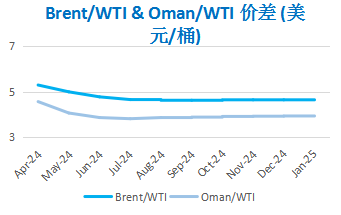

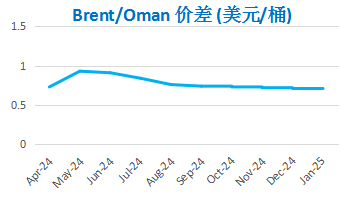

截至 2 月 7 日(周三),Brent 及 WTI 之间的价差为 5.35 美元/桶,较前一个交易 日上涨 0.07 美元/桶。以色列-哈马斯战争停 战的前景似乎越来越渺茫,欧美原油期货连 续第三天小幅收涨,但 EIA 美国原油库存增加限制了油价的涨幅。

从月差结构来看,WTI 原油期货近远期 升水扩大,表明远期市场心态有所回落; Brent 原油期货近远期升水扩大,表明近期市场情绪更为乐观。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告