作者 对冲研投

2023-05-22

摘要

上周由于绝对价格的下跌,刺激了下游采购的积极性,社会库存进一步去化至低位水平,保税区库存也有所下降,加之市场有大户控货的行为,铜的基差和月差都出现了显著走强,也印证了我们此前择机尝试borrow的观点。目前来看,库存可能还会进一步去化,因此到6月交割之前,现货升水和月差可能都将在较高水平持续运行,并且即便进口窗口打开,可能能够补充进来的量级也相对有限,因此月差还是具有一定的想象力,建议等待月差收敛时继续borrow策略。

一、上周COMEX铜市场回顾

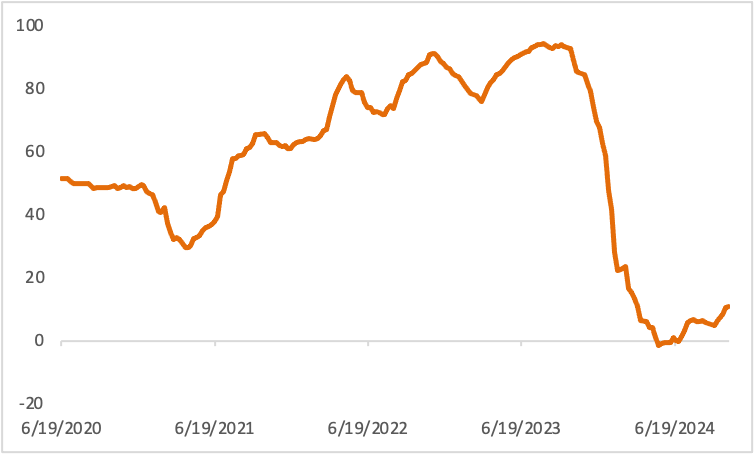

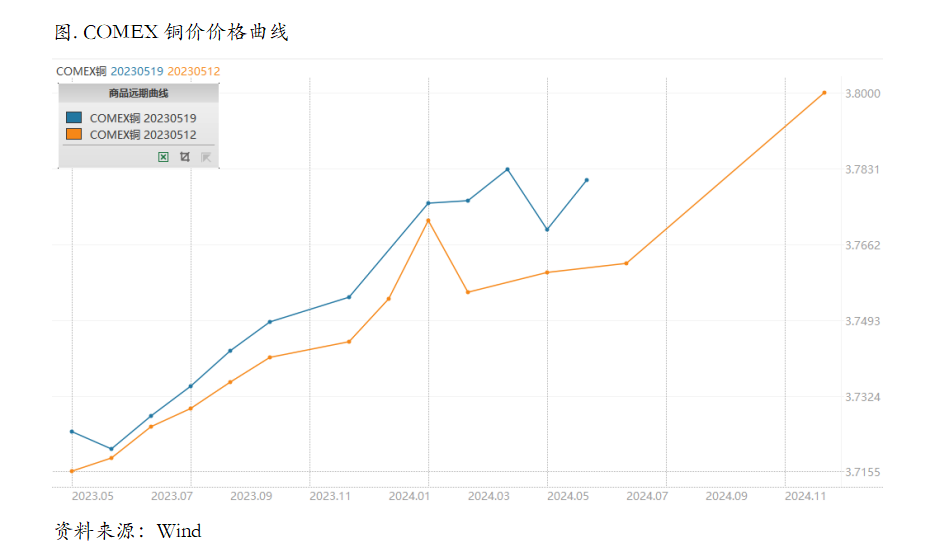

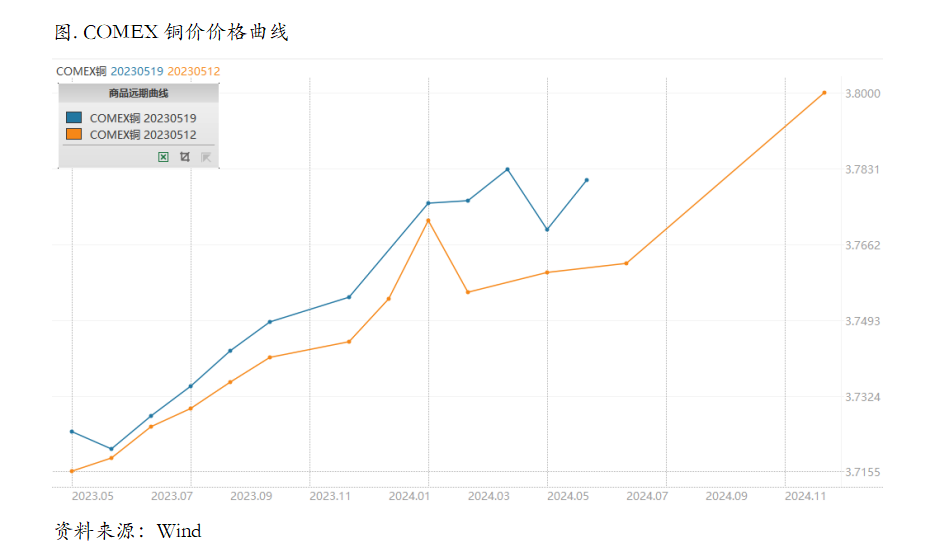

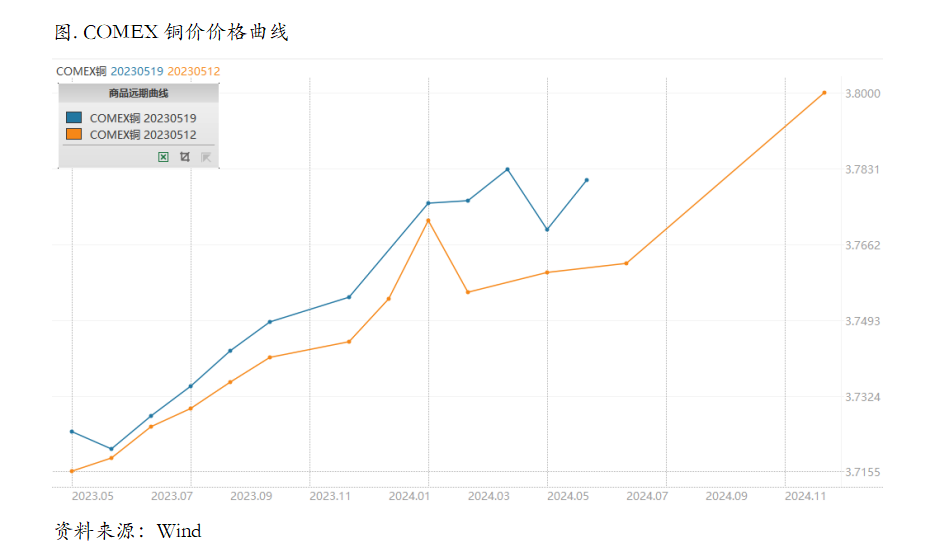

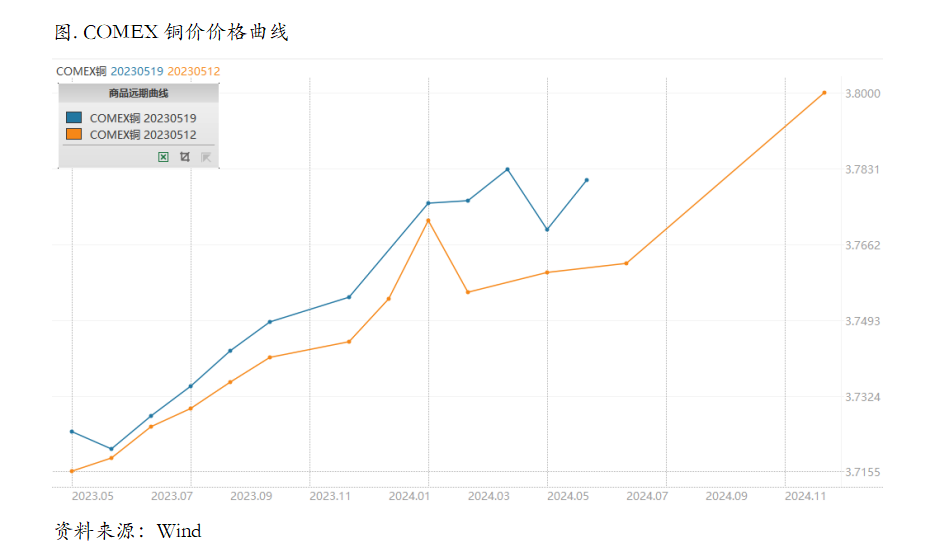

上周COMEX铜价震荡整理,在经历此前的快速下跌之后,上周铜价似乎有暂时企稳的迹象。主要有两方面原因,一方面此前的快速下跌一次性将近期的一些悲观预充分price in,另一方面目前的情况还相对没有那么差,因此下跌动能暂时有所放缓。不过这并不意味着铜价就能够反转向上,这是一件相对困难的事情,目前美联储对6月是否加息又重新开始讨论,利率期货显示6月有40%的概率加息25BP,即便6月不加息,这也可能使得高利率维持的时间会更长,从而进一步加深市场对于欧美衰退的预期。同时美国债务上限的问题值得关注,如果出现违约,对铜价而言可能将遭受一次较为剧烈的冲击。

上周COMEX铜价格曲线整体向上位移,价格曲线近远端都维持contango结构。最近北美库存的交仓有所放缓,连续数个交易日库存维持0变动,但是整个海外精炼铜库存在增加。因此虽然COMEX库存依然偏低,但是对于borrow策略而言市场并没有太大的积极性去参与,因为可以预见的是后期库存可能增加。目前对COMEX的价差结构也很大程度上取决于对美国经济的预期。如果认为其韧性非常强劲,那么做lending是不太合适,尤其是目前库存还是偏低,lending的风险不小。但是如果认为后续会迎来比较严重的衰退,还是可以适当布局一些lending。

二、上周SHFE铜市场回顾

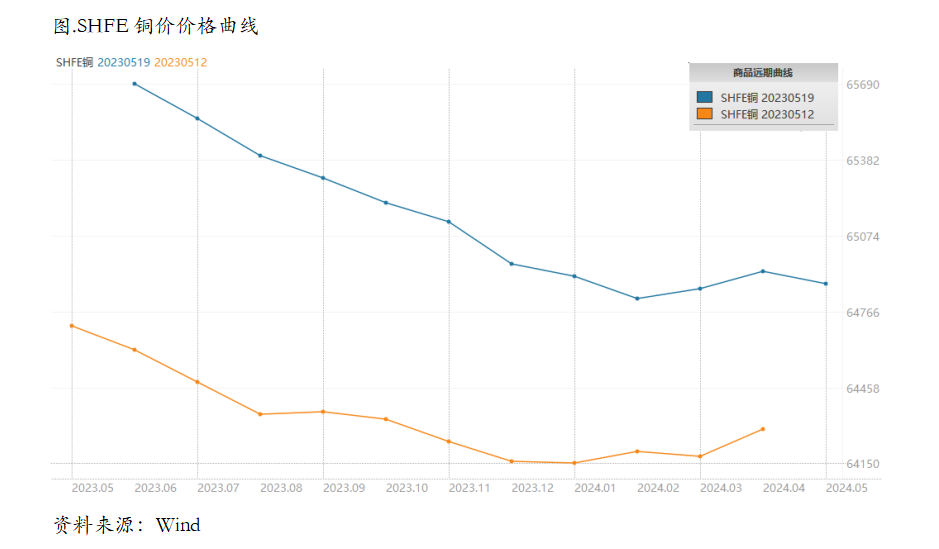

上周SHFE铜价有所回升,表现略强于外盘铜价,尤其是盘中外盘铜价创出新低,而国内铜价却变现相对坚挺。我们认为造成这种情况的有两方面原因。其一,价格回落后国内现货采购较为活跃,市场也存在控货迹象,库存进一步去化,现货升水及月差显著走强,这都限制了铜价的进一步下跌;其二,市场对国内经济复苏不及预期的定价暂时告一段落,或者内资比外资提前结束了对国内复苏不及预期的定价,这一点从债券与权益市场的一些分化中也能得到验证。从库存来看,上周低价格刺激了库存的进一步去化,加之市场有大户的控货迹象,预计接下来到6月交割前升水与月差都会维持相对高位水平,绝对价格的下跌可能会不太流畅,除非有更强烈的宏观冲击,因此铜价可能重新陷入一个新的区间震荡,但我们愿称之为下跌中继。

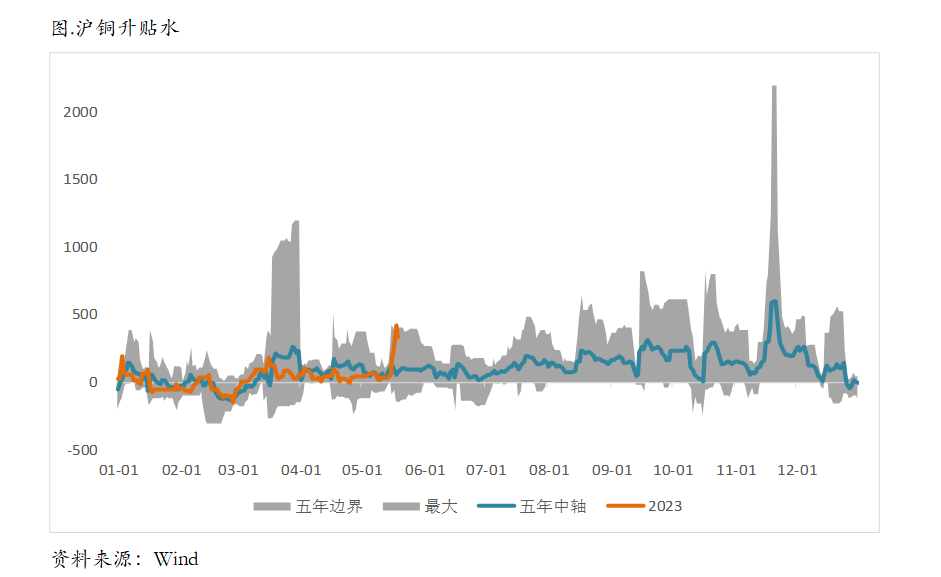

上周SHFE铜价格曲线向上位移,价格曲线维持back结构,月差出现显著走阔的情况。上周由于绝对价格的下跌,刺激了下游采购的积极性,社会库存进一步去化至低位水平,保税区库存也有所下降,加之市场有大户控货的行为,铜的基差和月差都出现了显著走强,也印证了我们此前择机尝试borrow的观点。目前来看,库存可能还会进一步去化,因此到6月交割之前,现货升水和月差可能都将在较高水平持续运行,并且即便进口窗口打开,可能能够补充进来的量级也相对有限,因此月差还是具有一定的想象力,建议等待月差收敛时继续borrow策略。

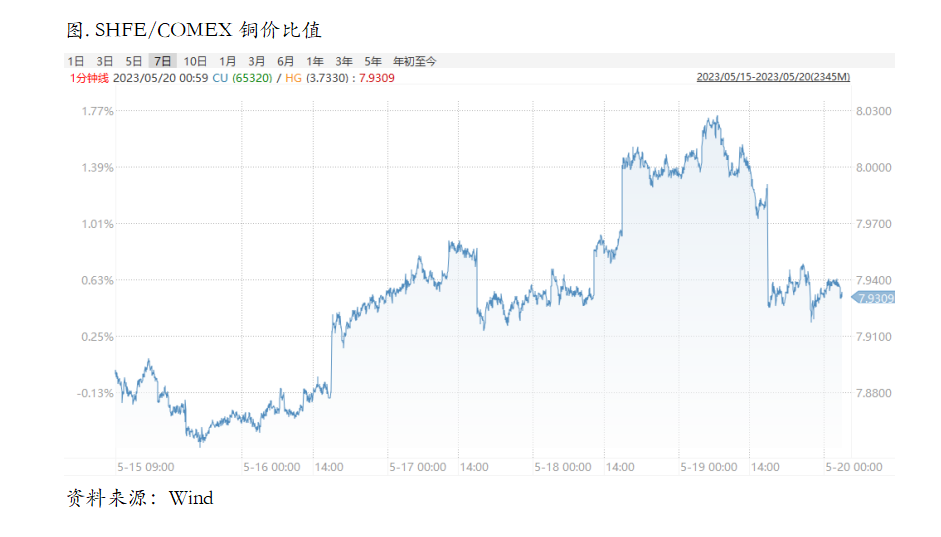

三、国内外市场跨市套利策略

上周SHFE/COMEX比价震荡上行,与我们之前提示的比价往进口窗口打开、并且通过下跌来完成完全吻合。目前国内需求虽然边际回落但表现仍然尚可,尤其上周价格下跌后补库意愿还是强烈,社会库存继续下降,保税库存略微去化。再往后后续国内冶炼厂集中检修的情况较多,并且需要关注硫酸胀库的潜在影响,供应扰动会环比回升,加之单月长单进口量下降,月间的供需缺口被动放大,因此总的来看内外比价还是要按照给出进口利润的方向来做。

四、宏观、供需和持仓,铜市场影响因素深度分析

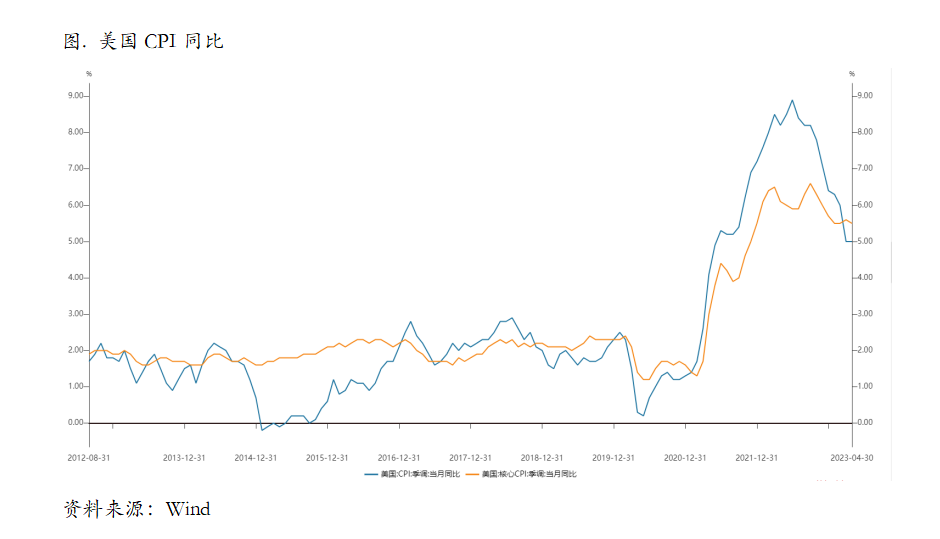

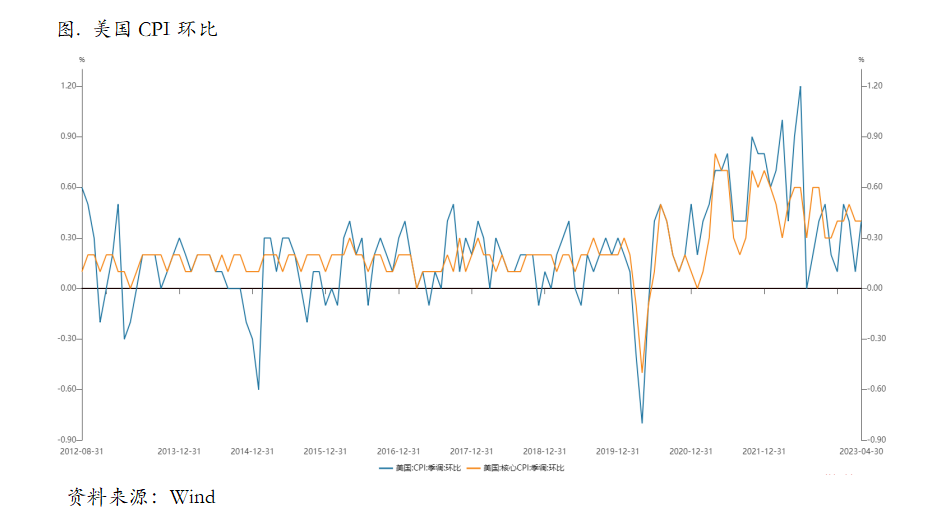

宏观方面, 美国公布4月最新通胀数据。其中CPI同比上升4.9 %,环比上升0.4%;核心CPI同比上升5.5%,环比上升0.4%,均符合市场预期。

美国就业市场的韧性下滑,或将为核心通胀提供一定支撑,考虑到后续能源价格的可能波动,美联储去通胀进程或将较慢,短期内降息的可能性较低。4月美国新增非农就业数据显示当前美国就业市场韧性较强。但职位空缺数与职位空缺率反映美国就业市场的紧张态势边际缓解。从4月份的通胀数据来看,当前就业市场对核心通胀的支撑较为明显,若就业市场仍保持较慢回落,核心通胀下行的斜率会较慢,下半年高基数消失后,整体通胀水平面临反弹压力。

从美联储5月FOMC会议的表态来看,本轮加息或已结束。4月通胀水平继续下行,或也将支持6月份停止加息。但降息或不会如市场预期般很快到来,一方面核心通胀黏性仍较强,降息很有可能会使美联储之前紧缩政策效果大打折扣;另一方面银行业危机尚未对实体经济造成较大规模的负面影响。我们认为,最快在2023年底,随着银行业压力逐渐增强,美联储对于通胀和增长的平衡或将逐渐转向经济增长,届时联储内部或将逐渐开始讨论降息的可能性,并在随后开启降息进程。

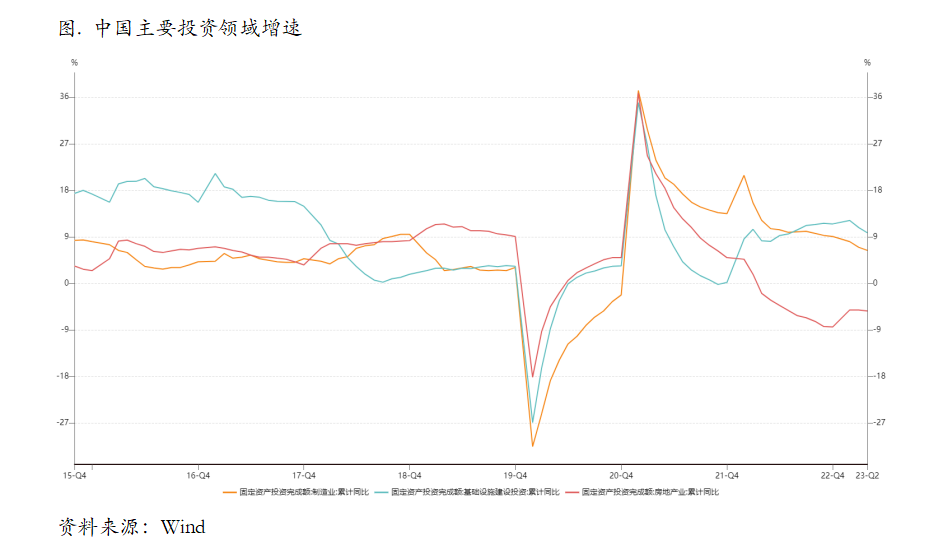

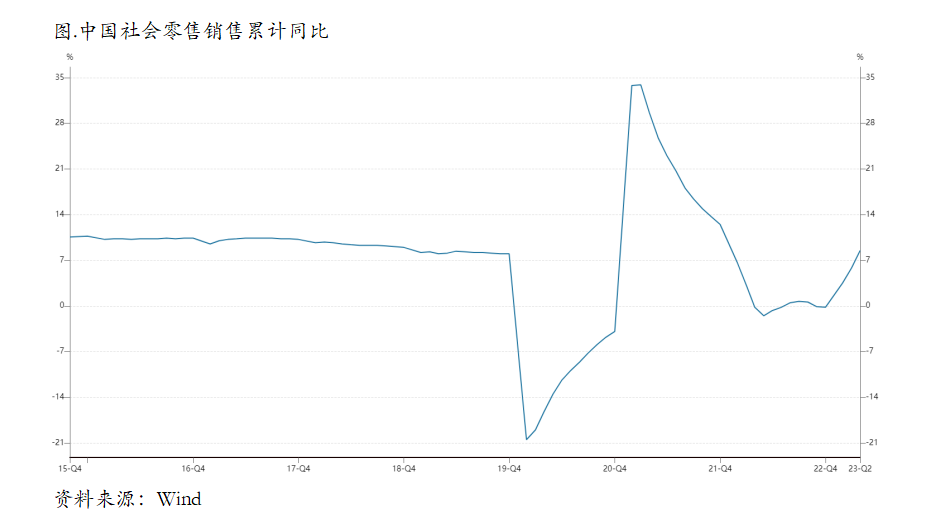

国内宏观方面,4月需求与生产修复的双双放缓,从季调后的环比数据来看,除餐饮消费明显反弹、制造业投资相对平稳之外,商品消费、地产投资与基建投资都有一定的回落,工业生产的修复也在放缓。展望未来,4月以来中国的负产出缺口可能重新扩大,相关领域的稳增长政策有望进一步推出,其中我们认为降息、政策性银行金融工具以及专项再贷款政策推出的可能性最高。

4月需求端修复的速度有所放缓,部分缘于3月基数较高。季节性调整后,4月居民消费动能整体有所放缓且分化明显,其中餐饮消费环比大幅上行,商品消费则受上月汽车消费高基数的影响环比回落;由于积压需求的释放基本完成,地产销售环比回落;投资也有一定放缓,其中高基数的基建投资是主要拖累项。

季节性调整后,4月工业增加值环比增速为-5.2%,显示工业生产在1-2月大幅反弹、3月保持平稳后,修复斜率进一步放缓,这也与4月需求修复整体的放缓相一致。同时,4月出口交货值季调环比为-2.6%,继续下行。

4月需求与生产修复的双双放缓,在一定程度上印证了,在此前点评中我们提出的,无论是社零的超预期增长,还是地产销售投资的超预期反弹,甚至是出口的高增速,可能都与前期积压的需求集中释放有关。随着积压需求基本释放,经济底色更为清晰。从4月的情况来看,除餐饮消费受五一假期提振反弹、制造业投资相对平稳之外,商品消费、地产投资与基建投资都有一定的回落,工业生产的修复也在放缓。

展望未来,我们认为,4月以来中国的负产出缺口可能重新扩大。一方面,地产销售下台阶后,地产投资以及由地产带动的基建投资等需求都面临较大不确定性,另一方面,居民与企业资产负债表的损失修复也需要时间。

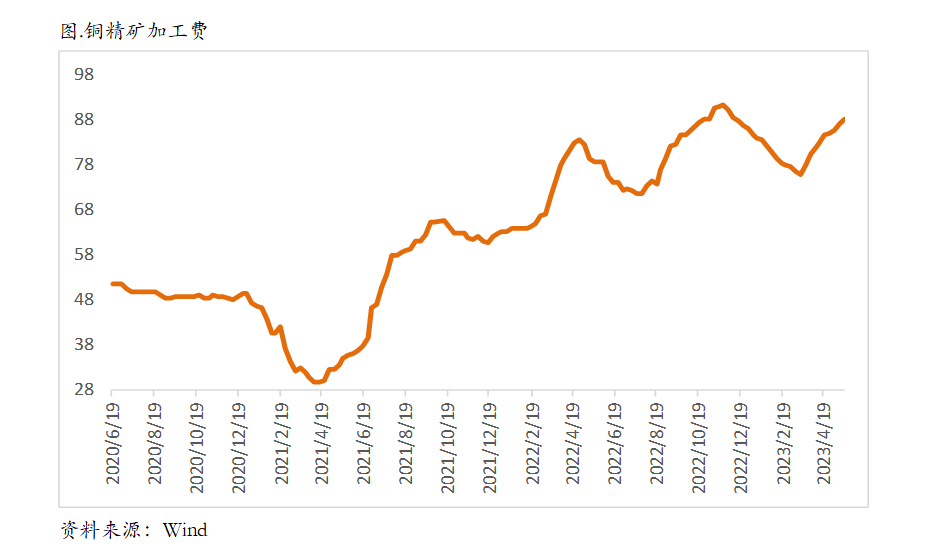

从微观层面上看,干净铜精矿TC指数88.8-89.0美元/干吨,周均88.8美元/干吨,较上周增加1.7美元/干吨。Mysteel干净铜精矿(26%)现货价2016-2055美元/干吨,周均价2032美元/干吨,较上周减少55美元/干吨。铜精矿现货TC稳定上行。买外双方均对近月船期货物存在宽松预期,对TC上涨存乐观态度。随着海外供应及发运持续恢复,新矿山项目投产,供应增加,而部分冶炼延长检修,投料量下降。

现货方面,由于周内流通货源较为紧张,持货商挺价情绪浓烈,主流平水铜品牌换月升水至升200元/吨大幅上抬至升400元/吨左右,好铜货源及湿法、非注册等货源亦较为稀少,价格同样大幅走高。截止周五,因流通现货紧张局面缓解,现货升水有所回落至升250~升300元/吨。后续进口铜将继续有所流入,但上海地区库存持续去库,截止本周四库存7.83万吨,库存相对处于低位也将给予货商一定挺价条件,因此现货升水或区间波动。

库存方面,国内市场电解铜现货库存13.50万吨,较11日降2.83万吨,较15日降1.22万吨;本周上海市场电解铜现货库存继续回落,主因周内铜价走低刺激下游企业入市采购,加之流通现货偏紧,进口铜增量有限,库存亦表现继续下降。广东市场电解铜现货库存同样下降。主因周内仓库出库增加,入库减少,库存连续下降。

需求方面,国内主流市场8mm精铜杆加工费上涨明显,其中华东市场涨幅最为明显;精铜杆市场订单下滑明显,前期订单提货表现一般;再生铜杆厂家生产意愿不佳,市场依然处于较为低迷的状态;精废铜杆价差虽有反弹,但精铜杆消费更有优势;后市来看,目前下游提货慢一定程度影响到了部分市场精铜杆的订单增速,不过好在再生铜杆的替代性近期处于较低水平,因此后续精铜杆还是有一定去库趋势,但去库速度值得关注,以防出现成品库存积累出现精铜杆企业降低产出,甚至可能出现违约的情况;而再生铜杆的低迷表现未来或有所缓和,尤其是市场逐步接受价格变动带来的市场格局变化,届时再生铜杆或有重新反弹的可能。

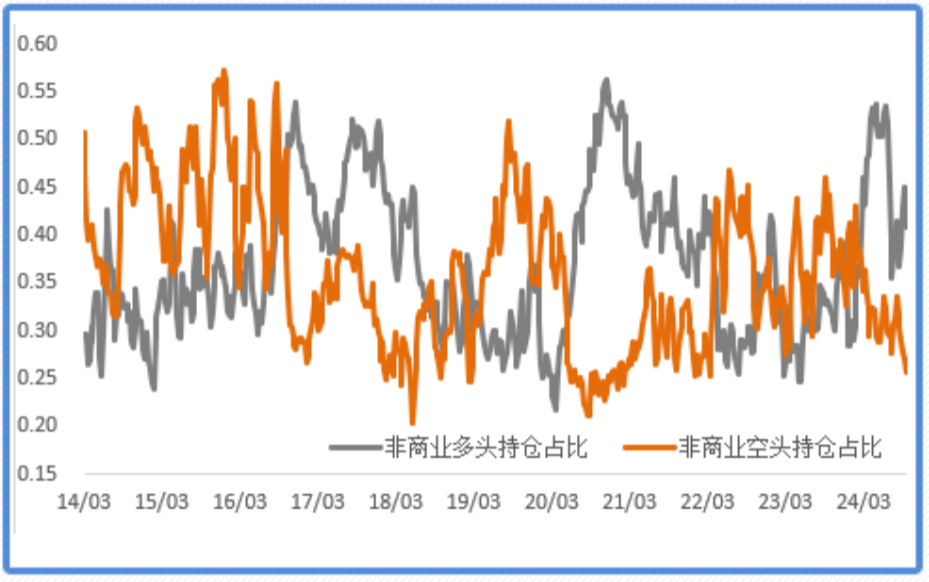

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

总的来看,从库存来看,上周低价格刺激了库存的进一步去化,加之市场有大户的控货迹象,预计接下来到6月交割前升水与月差都会维持相对高位水平,绝对价格的下跌可能会不太流畅,除非有更强烈的宏观冲击,因此铜价可能重新陷入一个新的区间震荡,但我们愿称之为下跌中继。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告