每周概述

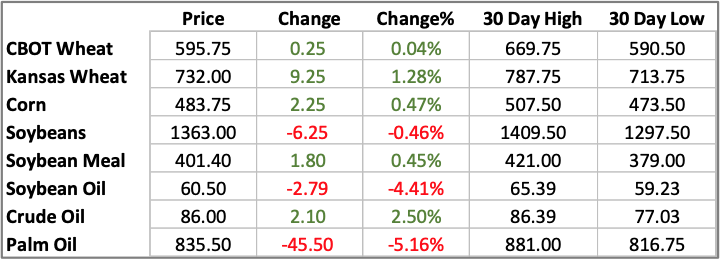

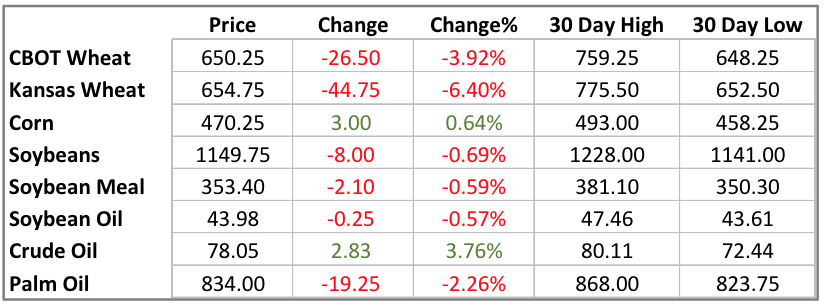

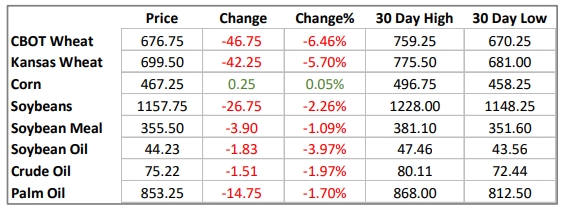

本周价格变化

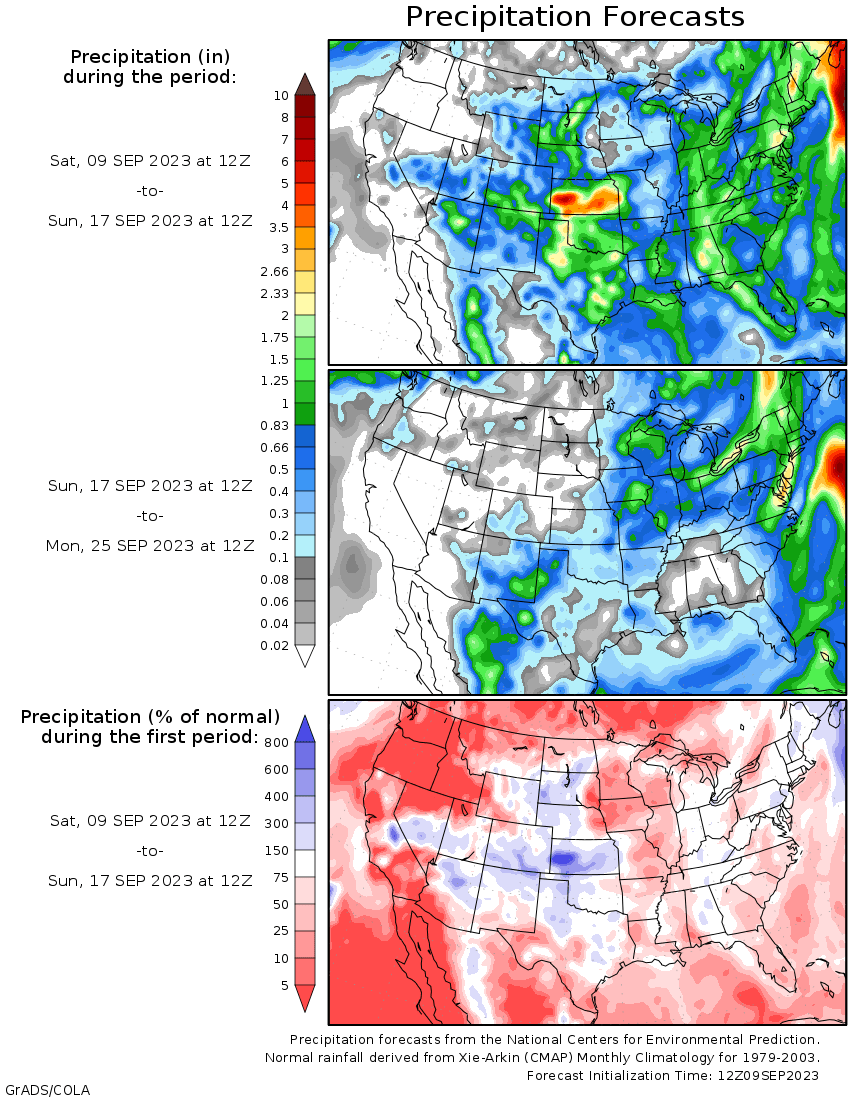

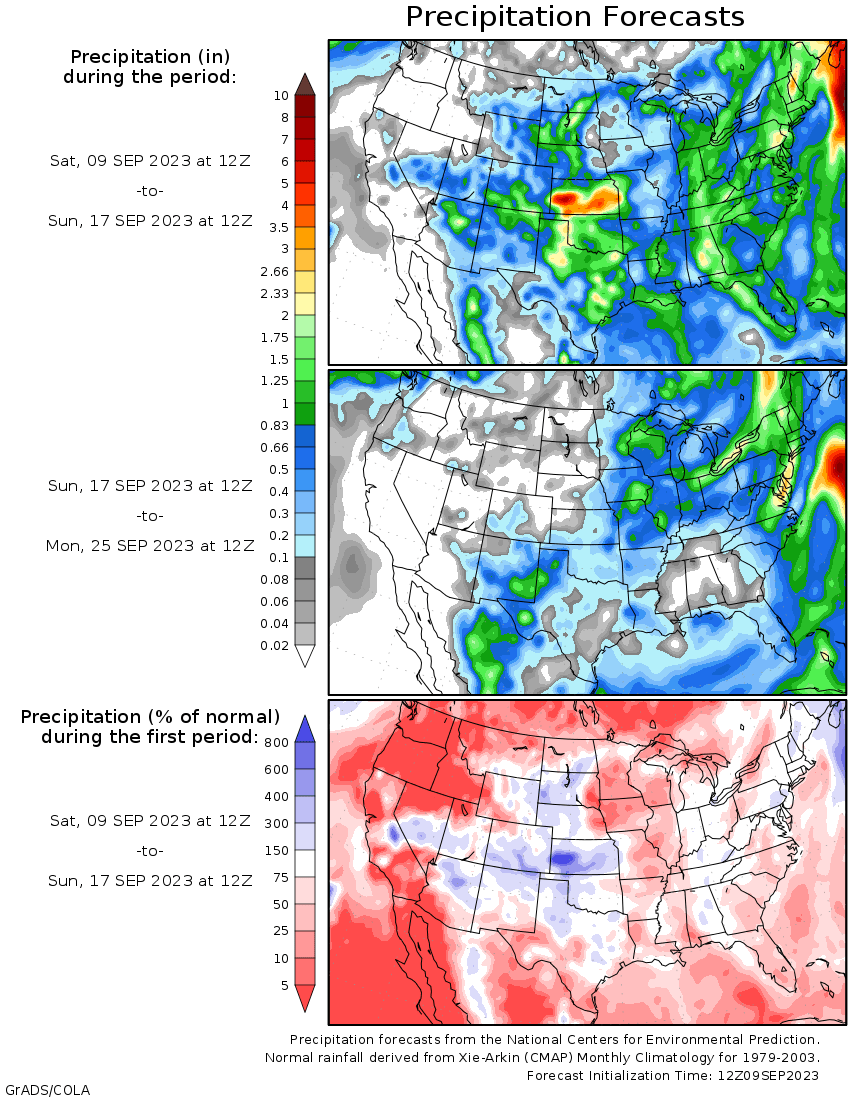

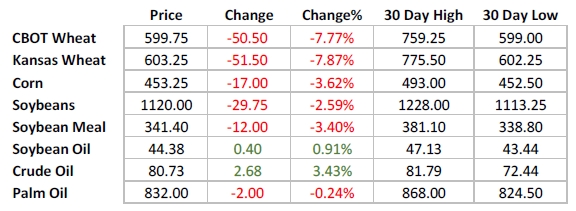

上周收盘时,谷物和油籽市场基本没有变化,交易商在等待周二即将发布的WADSE报告。美国中西部大部分地区的天气预报倾向于更加干燥。

下周美国农业部WASDE报告公布的产量数据,将成为短期内决定价格的主要因素。

黑海地区持续不断的地区政治危机带来了不可预测性,从而增加了价格波动的可能性。虽然黑海地区的小麦供应仍然至关重要,俄罗斯也仍在继续出口小麦,但俄罗斯政府声明,目前没有关于谷物走廊的正式协议。

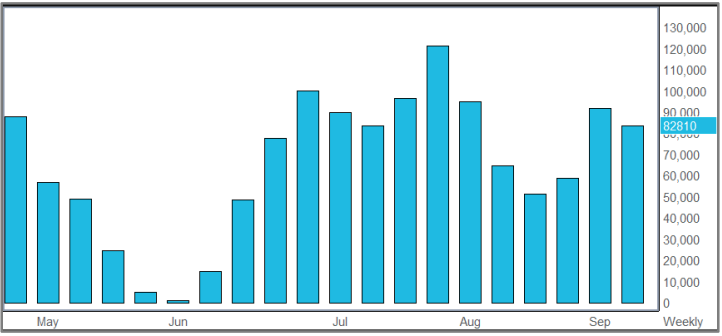

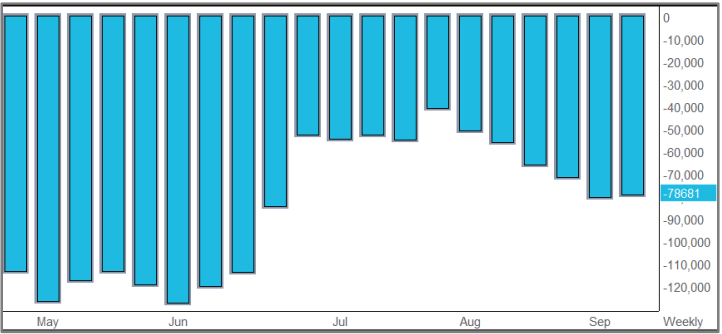

大豆管理货币基金净头寸(以合约为单位)

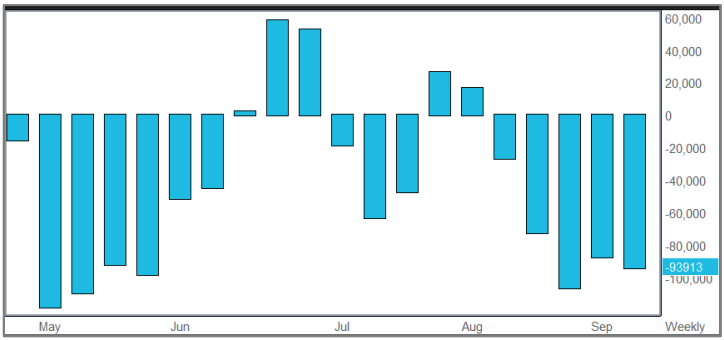

玉米管理货币基金净头寸(以合约为单位)

COT数据显示,管理货币基金的净头寸与前一周持平,趋势不变。

我们预计未来几天的价格决定因素依旧不变,主要还是当前的天气结果,黑海地区政治的紧张局势,澳大利亚和阿根廷的天气预报,以及美国农业部WASDE报告公布的数据。

谷物

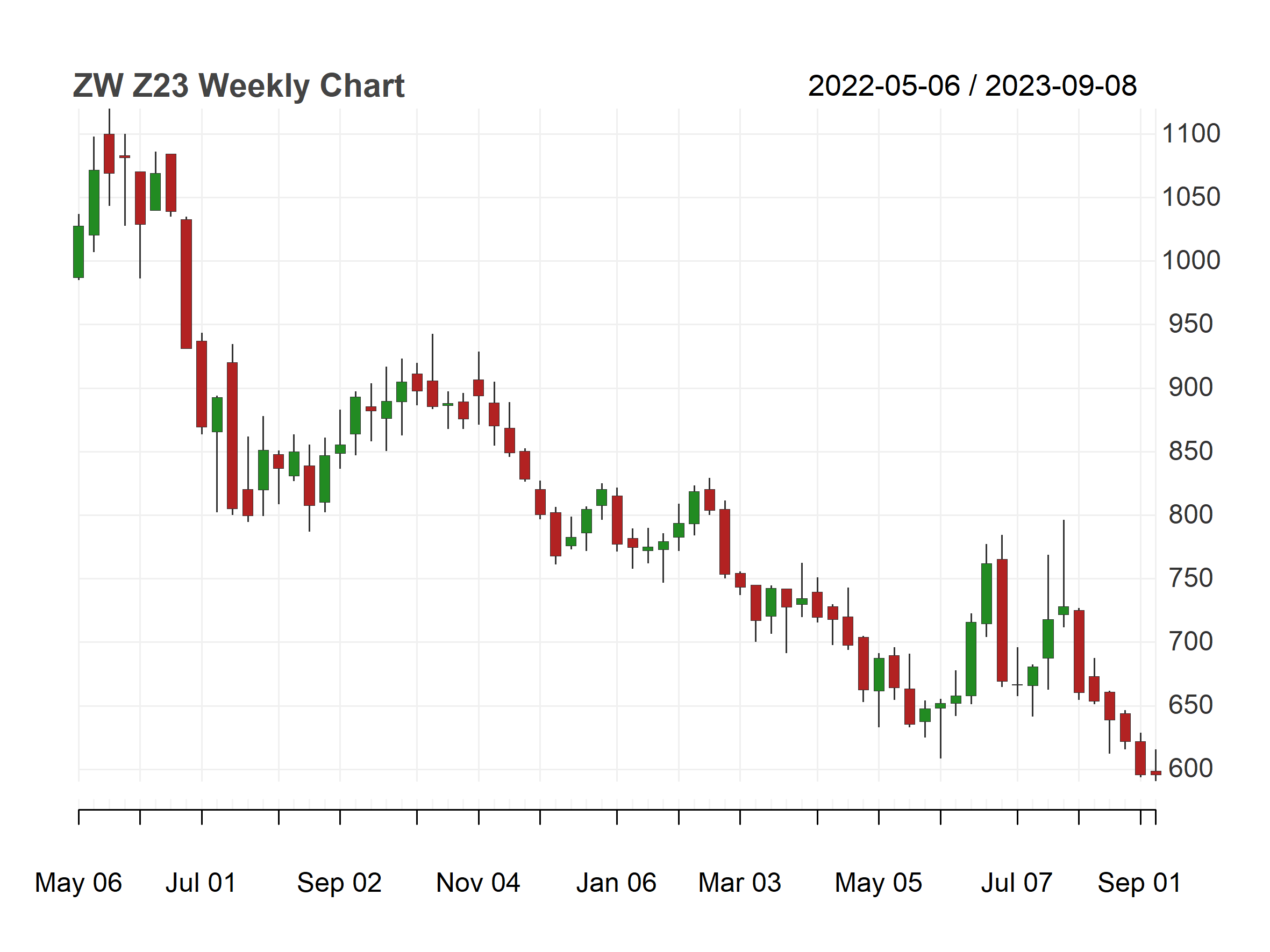

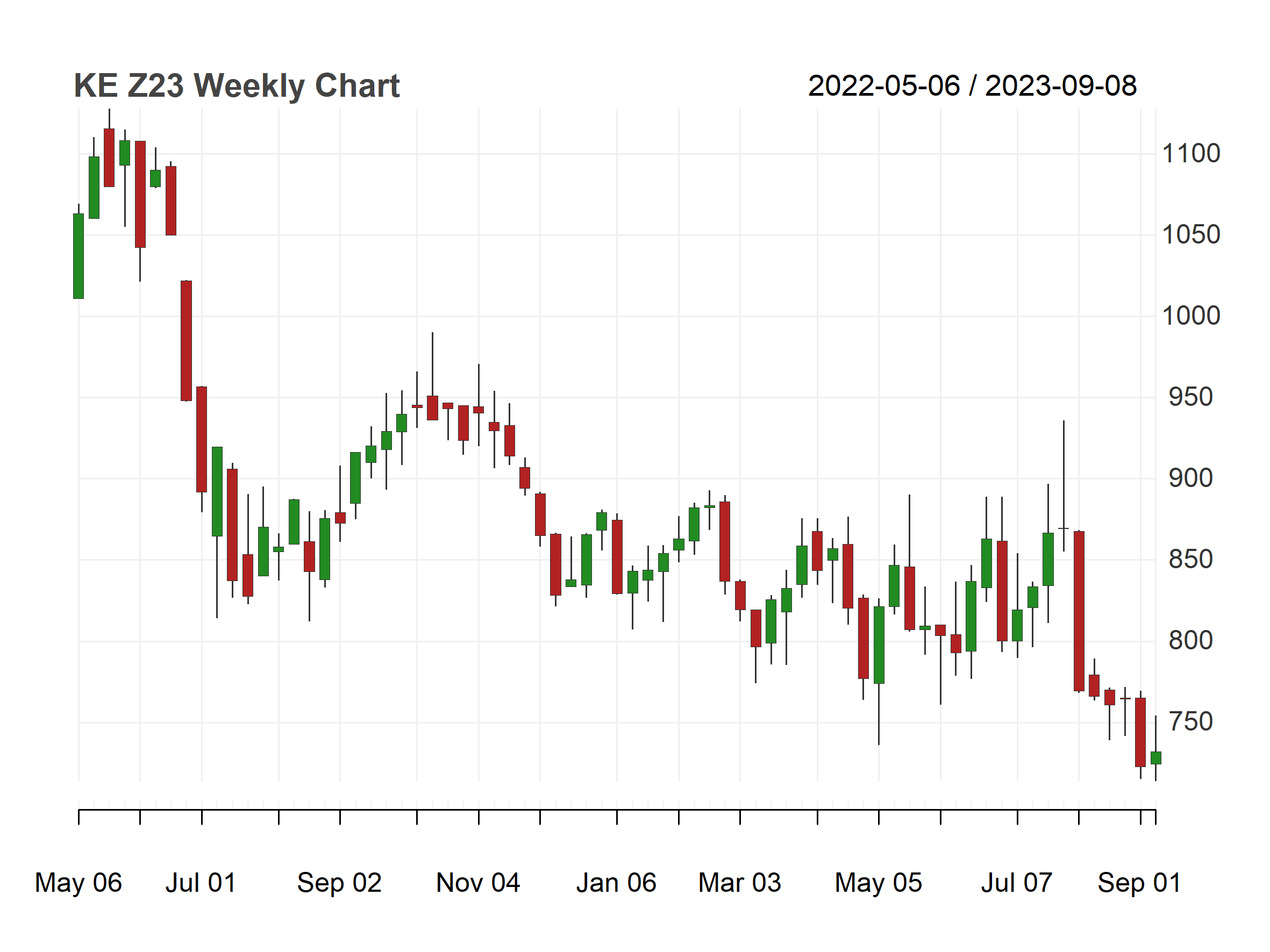

上周整周,小麦价格变化不大。影响小麦价格的关键因素与上周一致。

从历史数据来看,小麦价格会在8月/9月达到低点,当前预测显示今年仍将延续这一模式。

与此同时,基金继续持有小麦空头头寸。

截止8月底,俄罗斯的小麦出口速度打破了纪录。由于黑海走廊协议不容乐观以及俄罗斯小麦质量因收割期的暴雨而下降,预计饲料小麦出口量会激增。

南半球生长季的不利条件以及地区政治的不确性,将继续引发小麦价格波动。

随着主要出口国削减产量,印度国内小麦价格飙升,关于印度可能进口小麦的猜测也愈演愈烈。但是,印度政府迟迟不下进口决定,可能导致进口量减少。

小麦价格有可能从季节性低点反弹,但黑海地区的不确定性会导致价格走向含糊不明。预计小麦价格会在更大的交易区间内偏向上行。

CBOT小麦管理货币基金净头寸(以合约为单位)

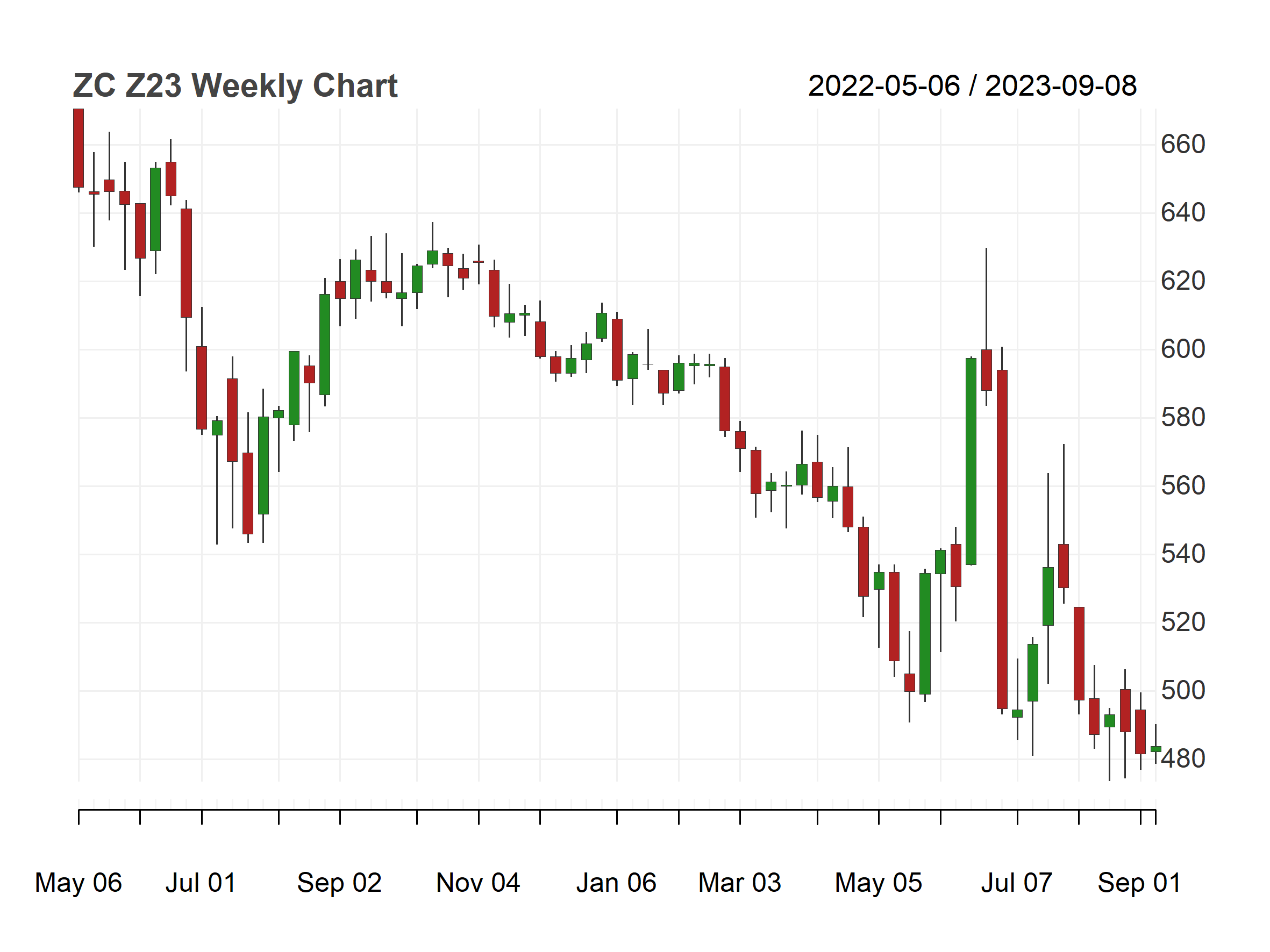

上周,CBOT 12月玉米大体呈区间波动走势。但是,未来一周的不利天气条件,尤其是极端高温,可能会加速作物成熟,从而给价格施加短期压力。

极端热浪有可能削减玉米产量。一些分析师已经将单产预估下调到173蒲式耳/英亩,如果高温持续,单产有可能会进一步下调到170蒲式耳/英亩以下。这将收紧供需平衡表,进而导致预估库存低于20亿蒲式耳关口。

每年的玉米价格往往会在9月或10月期间下跌,今年似乎也会遵循这一趋势。

随着美国玉米的全球竞争力增强,我们预计玉米出口量会大幅增加,而库存量则随之减少。这一点,再加上乙醇生产商等实体的终端用户利润不断增加,玉米市场的前景看好。

WASDE报告单产的平均交易预测为173.5蒲式耳/英亩,平均玉米库存预估为21.4亿蒲式耳。

持续不断的干旱及其对最终产量的后续影响尚未确定。收割压力后,平衡表的潜在收紧可能会提振价格。

油籽复合物

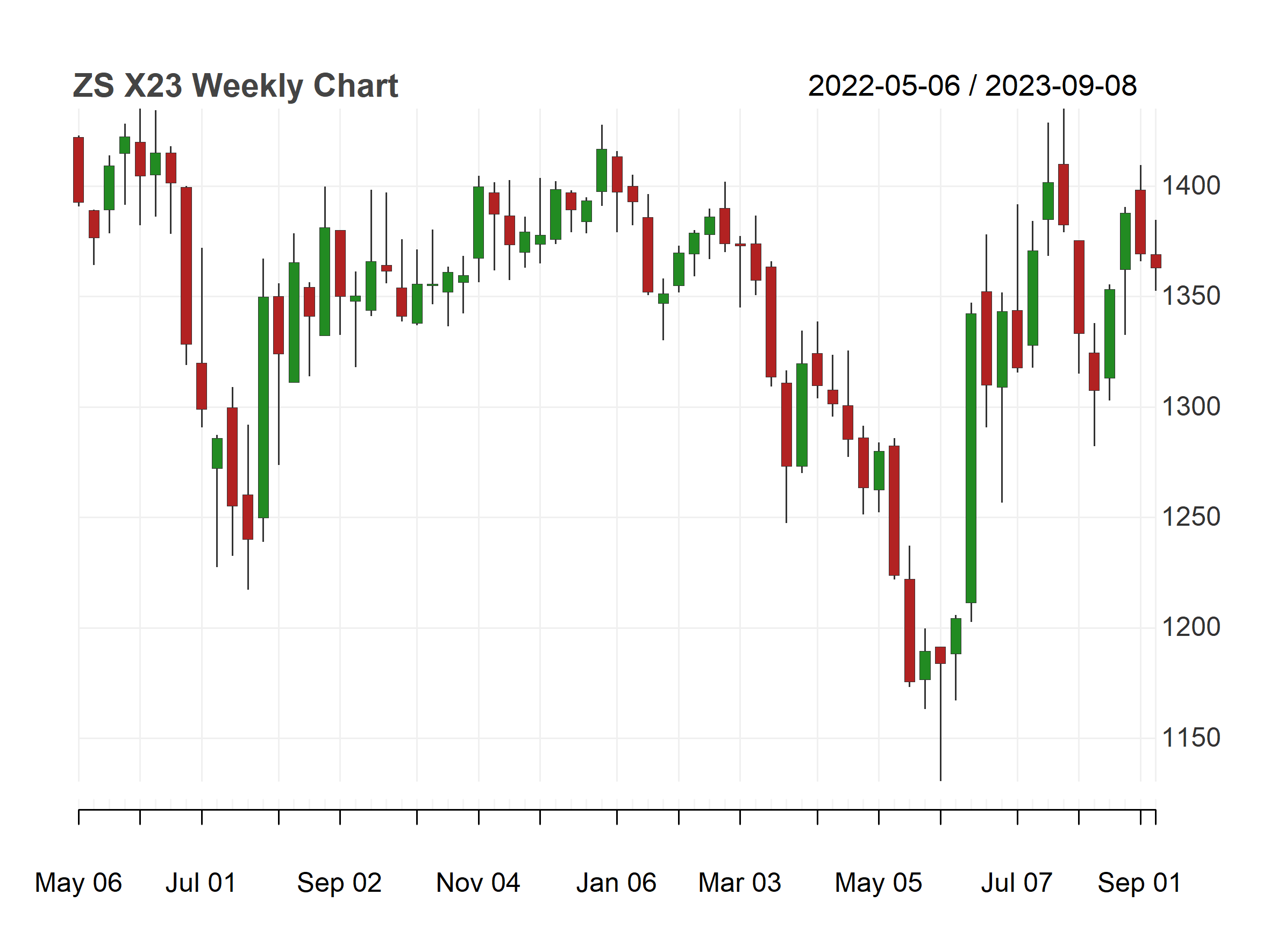

过去一周,由于市场倾向于在WASDE报告发布前保持谨慎,

大豆期货在收盘时基本未变。

全国良好/极好作物条件意外下降5%引发了短暂飙升,但在美国农业部作物报告发布之前,由于补充性新闻不足,导致大豆价格在本周收盘时逐渐回落。

多变的降雨模式再加上下周的干燥天气预报,意味着市场价格可能会上涨。但是,产量不确定性消除后,典型的季节趋势可能会给大豆价格施加下行压力。

豆油管理货币基金净头寸(以合约为单位)

美国中部地区的天气预报显示降雨不足,加上不断上升的气温,可能会给潜在产量构成威胁。

生物燃料对大豆油的需求不断上升,6月可再生燃料产能剧增,综合之下,用于生物燃料的豆油量现已超过出口损失。

分析师一致认为,大豆单产徘徊在50.2蒲式耳/英亩左右,期末库存预估为2.07亿蒲式耳。如果实际单产低于50蒲式耳/英亩,则价格可能会上涨。

进入下周后,大豆价格很大程度上将取决于美国农业部WASDE报告中的产量数据。

免责声明和重要披露

本报告中的信息仅供参考,不应被视为任何特定投资的买入,卖出或其他交易的建议。本文件的目的仅在于协助您进行PRETB的讨论。请注意,本报告作者可能有多名,就此报告反映的观点,在过去12个月中可能有不同的观点,甚至可能相反。大量的观点正在随时产生,并立即变更。任何估值或基本假设都是基于作者的市场知识和经验。此外,本报告中的信息并未按照旨在促进投资研究独立性的法律要求进行准备。所提供的资料可能会发生变化,尽管我们认为依据的资讯可靠,但不保证其准确性或完整性。PRETB相信本报告中的信息已公开于公众网络。本材料并不旨在用作投资的一般指南或作为任何具体投资建议的来源。投资者就此简报提及的产品适用性问题,应咨询财务顾问和税务顾问。

本材料不构成对任何未授权此类邀约或招揽的司法管辖区内的任何人的邀约或招揽。拥有本文件的人员必须告知自己遵守此等限制。

本文件为保密的。未经PRETB Pte Ltd的明确书面同意,不得复制,分发或传播本文件,PRETB Pte Ltd保留所有权利。