2020/09/02国内外玉米价格分道扬镳,后期如何演绎?

美国玉米作物距离收获还有一个月左右的时间,但是持续的干燥天气以及严重风暴破坏美国玉米种植带中心地区的作物。

ProFarmer机构称:在8月10日Derecho风暴途经的路线上,大部分农作物将无法收获。受灾耕地大约1400万英亩,占到爱荷华州播种面积的57%。在农业数据和人工智能企业对卫星、环境和政府数据的分析显示,在爱荷华州生产的全部玉米中,大约52%的玉米受到这场风暴的影响。Gro公司表示,在最坏的情况下——即任何玉米都无法恢复,将损失大约13.8亿蒲式耳玉米。

之后,Pro Farmer的考察人员第三天对爱荷华州中西部和北部进行调查时发现,干旱状况也对爱荷华州农作物造成压力。美国农业部干旱监测报告显示,截至8月11日,爱荷华州近80%的地区异常干燥,近19%的地区处于“严重干旱”状态。虽然爱荷华州西部部分地区玉米和大豆作物长势良好,但是一些考察人员发现该州中西部和中部的玉米单产潜力受干旱和大风影响而出现下降。

在爱荷华州中西部各郡的8个站点,玉米平均单产预计为162.4蒲式耳/英亩,低于上年同期的192.71蒲式耳以及三年平均水平186.28。在爱荷华州中部的4个站点,第二站平均玉米单产预计为167.7蒲式耳/英亩,也低于上年同期和三年平均水平。美国最大的玉米生产州爱荷华州衣业秘书处的MikeNaig周五称,该州正面临着2013年9月以来面积最广的旱情冲击。

业内对美国农业部历史数据的分析认为,当8月份天气干旱时,美国农业部9月份发布的玉米单产预测值很可能偏低。美国农业部将于9月11日发布供需报告,市场根据近期天气预计玉米单产可能远远低于此前预估的181.8蒲式耳。

2020年8月30日当周,美国玉米生长优良率为62%,市场预期为61%,此前一周为64%,去年同期为58%。下降幅度高于分析师的预期。头号产区衣阿华州下滑9%,为50%,远远低于五年平均水平73%。

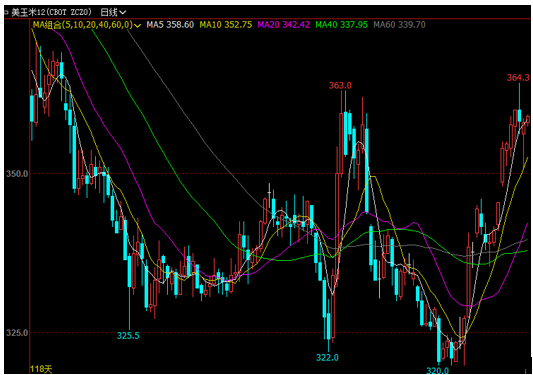

风暴及干旱的双重打击下,使得玉米产量规模出现较大的不确定性,此外,中国继续加快采购美国玉米,本周一的报告中,私人出口商报告对中国售出596,000吨玉米,均在2020/21年度交货,中西部地区天气持续干燥,威胁作物单产潜力,加上,华玉米销售强劲共同推动了芝商所旗下CBOT玉米价格大幅上涨,其中12月期货报收358美分/蒲式耳,较上月底的327大涨31美分/蒲式耳。在恶劣天气对玉米产量担忧持续发酵下,近期美玉米有望延续上行之势,主力12月合约或有望冲击375-380美分/蒲式耳。

附:CBOT玉米价格走势图

二、国内市场

近期国内玉米市场一改前期势如破竹的上涨势头,整体走势调转,尤其是8月底临储第14轮拍卖之后,伴随着成交率及成交价格的双双回落,市场多头情绪发生转变,有粮的贸易商在有利可图的背景下,出货锁定利润意愿增强,整体价格滞涨转跌,价格拐点出现。

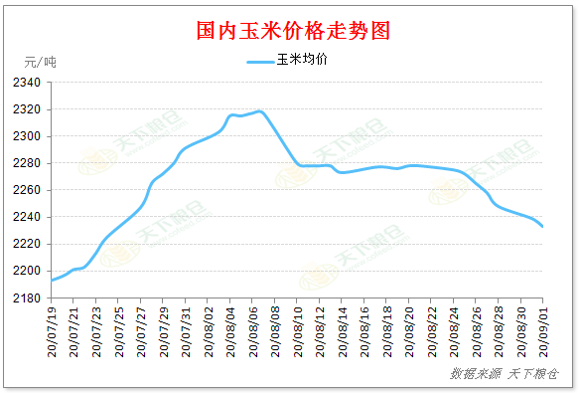

截止9月初,国内玉米价格降至2233元/吨,较7月底的年内高位2291元/吨下跌58元/吨,环比跌幅2.53%,其中,山东地区深加工企业收购主流区间价在2310-2460元/吨,较上月下跌60-194元/吨不等。辽宁锦州港口陈玉米690-700(无焦糊)容重2170-2180,较上月大跌120-130元/吨;广东港口陈粮2330元/吨,较上月大跌120元/吨,福建漳州港陈粮2380元/吨,较上月下跌120元/吨。

附图:国内玉米价格走势图

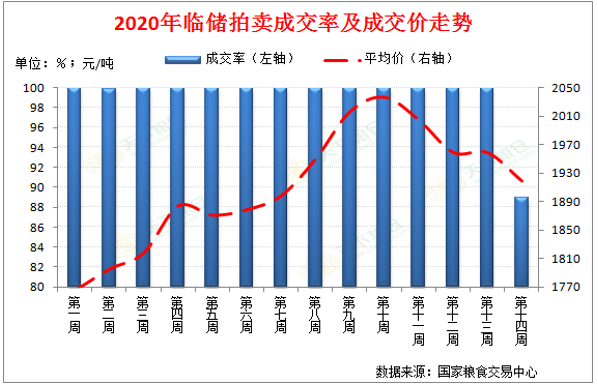

8月27日临储14轮拍卖让市场感受到了真实的降温,总拍卖399万吨,成交355万吨,成交率88.92%,均价1919元/吨,周环比下降40元/吨,溢价降至187元/吨,相对比前一周为304元/吨,不仅成交价走低,成交率也自今年以来首次下滑,主要是对于本轮的拍卖中,除了15年粮之外,新增了16、18年的粮,而从近期的一次性储备拍卖来看,成交率均出现下滑,此外,16、18年的粮底价提高50-410元/吨不等,底价的拉升,也看出政策对粮价的维稳。另一方面,本周,9月3号的临储拍卖公告出台也令市场一阵哗然,坐实了临储粮继续投放的事实,据悉拍卖投放将延续至9月底,渠道库存继续增加,政策加码打压市场乐观情绪。

8月25—28日,中储粮在浙江、成都、吉林等地举行一次性转储玉米拍卖,计划拍卖11.8万吨,成交2.9万吨,成交率24.4%,成交率已经连续4周回落。

附图:2020年临储拍卖成交率及成交价走势

有市场传言称,截止目前,除了已装船240万吨2019/20年度玉米之外,中国已给予某家中字头国企1000万吨的关税配额外的进口额度,且2021年度美国玉米已进口770万吨,尽管该消息暂无官方证实,但从美国农业部称报告也能看出来,中国的采购节奏稳步加快,其中私人出口商上周二报告向中国销售了40.8万吨玉米,周四报告向中国销售了74.7万吨玉米,向未知目的地销售了14万吨玉米,本周一的报告称,私人出口商报告对中国售出596,000吨玉米,均在2020/21年度交货。且传闻称2000万吨超期稻谷的定向销售最早有可能从9月份开始。进口与超期小麦、稻谷的定向将成为新年度弥补国内缺口的主要调控方式。

加上,目前两湖玉米春玉米新近尾升,夏玉米上市,此外,华北地区进入9月份以后早熟新玉米会陆续上市,而正常情况下,东北粮主要以南方及华北供应为主,而眼下情况,南方进口粮大量流进,华北深加工企业会以消耗当季新玉米为主,东北粮外流量被动减少,或将多以当地自主消耗为主,而东北部分企业库存以囤至新粮上市。同时由于玉米价格过高,不少饲料企业开始大量用小麦来替代玉米,基本面压力显现,9月份以后玉米市场还将会继续承压,近期回调风险升级,注意加强风险防控。

【订阅】农产品策略双周报逢周二推送

芝商所(CME Group)一直致力于推进投资者教育工作,长期以来与各大业界伙伴合作推出相关产品周报。

芝商所与专业农产品调研机构PRETB合作,免费提供全球农产品的策略周报,涵盖芝商所旗下CBOT玉米,大豆,豆粕,豆油及小麦等主导产品。

- 2020/04/29疫情令美国猪肉食品供应链失控,国内外猪价格将会怎样?

- 2020/02/05冠状病毒疫情对美国农产品及国内油粕行情影响几何?

- 2020/02/12新型冠状病毒疫情影响下,国内外玉米走势如何?

- 2020/02/19新冠疫情影响对美国的猪价走势影响如何

- 2020/02/26疫情全球蔓延叠加基本面转空,棕榈油全线大跌

- 2020/03/04疫情蔓延引发需求担忧,美豆期价将何去何从?

- 2020/03/18国际金融市场惨遭滑铁卢,国内外玉米价格走势将如何?

- 2020/03/11原油“雪崩”席卷全球,国内外油脂行情弱势难改?

- 2020/03/25疫情之下美国瘦肉猪剧烈震荡而中国进口量大增,后市将如何?

- 2020/04/01海外疫情加剧扩散对国内外玉米价格影响几何?

- 2020/04/08USDA四月供需报告前瞻及对中国油粕市场影响分析

- 2020/04/15疫情蔓延令各国相继禁止或限制粮食出口,对国内外小麦价格有何影响?

- 2020/04/22原油崩跌拖累国内外棕榈油期现货连袂下行

- 2020/05/08国内外玉米行情冰火两重天,后市将如何?

- 2020/05/12USDA 5月供需报告前瞻及中国购买美豆对油粕市场影响分析

- 2020/05/20主产国生柴计划重启,棕榈油行情否极泰来?

- 2020/05/27疫情蔓延下国内外小麦价格走势分析

- 2020/06/03当前中美关系形势对国内外玉米价格走势有何影响?

- 2020/06/10USDA6月供需报告前瞻及对国内油粕市场影响几何?

- 2020/06/17新冠疫情持续,国内外猪价走势将如何?

免责声明

助力世界进步:芝商所包含四个指定合约市场(DCM),即Chicago Mercantile Exchange Inc. (CME)、Chicago

Board of Trade, Inc. (CBOT)、New York Mercantile Exchange, Inc. (NYMEX)和Commodity Exchange,

Inc. (COMEX)。CME的清算部门是CME集团的衍生品清算机构 (DCO)。

交易所交易的衍生品和被清算的场外(OTC)衍生品具有亏损的风险,因此并不适于所有投资者。交易所交易和场外衍生品为杠杆投资,由于只需要有某合约市值一定百分比的资金就可进行交易,所以损失可能会超出最初存入的金额。本资料(在任何适用法规的含义范围内)均不构成招募说明书或公开发行证券,也不构成任何买入、卖出、或持有任何金融产品或金融服务的建议。

本资料中所含信息由芝商所仅为一般介绍性用途而编制,并非旨在提供建议、亦不应解释为建议。虽然芝商所已尽最大努力确保本资料中的信息在截至资料发布之时的准确性,但对于任何错误或遗漏概不承担责任,亦不会对本资料进行更新。任何表达的研究观点仅代表作者个人的观点,并不代表芝商所或其附属机构的观点。另外,本资料中的所有示例和信息仅作说明之用,不应视为投资建议或实际市场经验的成果。

与规则及合约规格相关的所有事项以CME、CBOT、NYMEX和COMEX正式规则手册为准。在任何情况下(包括与合约规格有关的事项)均应查阅现行规则。

在新加坡,根据《证券与期货法案》(SFA)第289章,CME、CBOT、NYMEX和COMEX均作为被认可的市场运营商受到监管,且CME作为认可的清算机构受到监管。除此以外,芝商所的任何实体均未获准在《证券与期货法案》下从事受监管的活动,亦未获准根据《财务顾问法》第110章提供财务咨询服务。

芝商所任何实体在印度、韩国、马来西亚、新西兰、中华人民共和国、菲律宾、台湾、泰国、越南以及其他任何芝商所未获得经营许可或经营会违反当地法律法规的司法辖区,均未进行注册,也未获得许可或声称提供任何种类的金融服务。在上述司法辖区,本资料未经任何监管机构审阅或批准,使用者应承担获取本资料的责任。

CME Group、地球标志、CME、Globex、E-Mini、CME Direct、CME DataMine和Chicago Mercantile

Exchange是Chicago Mercantile Exchange Inc. 的注册商标。 CBOT和Chicago Board of Trade是Board of

Trade of the City of Chicago, Inc.的注册商标。NYMEX和ClearPort是New York Mercantile Exchange,

Inc.的注册商标。COMEX是Commodity Exchange, Inc.的注册商标。

©2024年CME Group Inc.版权所有,保留所有权利。

通讯地址: 20 South Wacker Drive, Chicago, Illinois 60606